資本投資最直觀的回報是什麽:抵禦風險的能力和資本收益。所以一個好的投資標的首先需要具備抗衡風險的能力、可持續發展的活力和不斷提升回報的實力。

全球大放水,流動性充裕,然而最近的香港IPO市場有點空虛,不過終於迎來一家值得關注的新股——馬來西亞眼鏡企業MOG(01942-HK)。這家於2018年按收益計為馬來西亞第二大的光學產品零售商,提供廣泛的光學產品,涉及逾220個國際品牌和自有品牌,迎合眼鏡零售市場的各種價格。

眼鏡既是必需品,也是時尚產品。作為必需品,它不會因為易腐而產生損耗或儲存成本;作為時尚產品,它又不會因為季節變化而慘遭市場淘汰。所以在零售業界來說,眼鏡算得上是進可攻退可守的產品。MOG採取多品牌策略以迎合眼鏡零售市場的不同人群,而且收入佔比都較為平均,既能確保剛性需求,又能以時尚品味獲取增長因子。

2004年,MOG推出面向眼鏡零售市場的中端分部的旗艦零售品牌「MOG Eyewear」。

2007年,推出分别面向高端和中端「MOG Boutique」及「MOG Creations」。

2008年和2009年分别推出面向中端市場的「Optical Arts」及「Sunglass Art」。

2014年及2015年分别推出面向大眾市場的「M-Trend」及「OOPPA」,其中「OOPPA」充分利用了韓國時尚。

2016年推出「Watch Out」零售品牌,面向大眾市場,並主要以折扣店形式運營。

2018年,推出「Lens:Me」零售品牌,專注於銷售隱形眼鏡。此外還收購面向大眾市場的「Eyezone」。

2019年,推出面向大眾市場並且能在客戶下單後一小時内提供處方眼鏡的「MOG Express」品牌。此外,還推出線上銷售平台,以零售品牌「Watch Out」向馬來西亞客戶銷售鏡框。

從以上的擴張路徑可以看出,MOG的產品覆蓋從高端到大眾市場,從零部件到隱形眼鏡和配鏡服務,從線下到線上服務,服務人群包括所有年齡層。

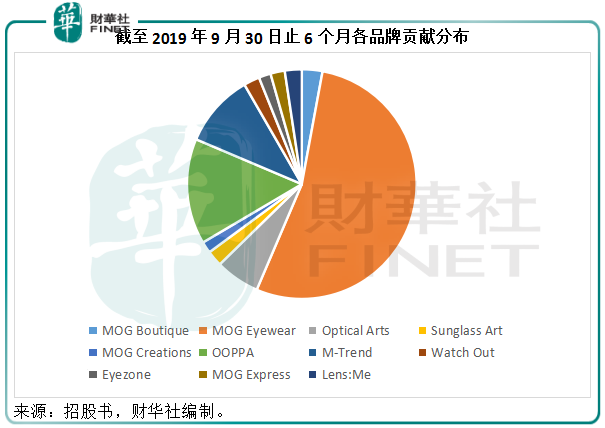

見上圖,MOG的品牌組合非常豐富,而且各司其職,面向不同的市場和人群,從而能吸引不同消費水平及能力的客戶,拓展收入來源。

從圖中可以看出,面向中端市場的「MOG Eyewear」和大眾市場的收入貢獻較高,而且毛利率都十分理想,尤其主打產品「MOG Eyewear」以及較為時尚的「M-Trend」和「OOPPA」,截至2019年9月30日的6個月,這三個品牌的毛利率分别高達63.91%、66.10%和65.70%,由此可見其在消費者規模最為龐大的中端和大眾市場的議價力。

由以上的發展路徑可以看出,MOG的擴張步伐循序漸進,並不冒進,估計這也是其收入穩健增長原因。

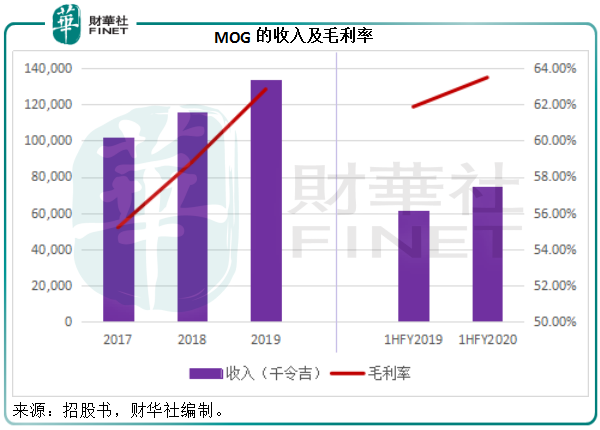

MOG的收入由截至2017年3月31日止年度的1.019億令吉增至2019年3月31日止年度的1.336億令吉,複合年增長率達到14.5%。而截至12月末止2016年日歷年至2018年日歷年,馬來西亞眼鏡零售市場規模由16.837億令吉增至18.923億令吉,複合年增長率只有6.01%。

作為馬來西亞領先的眼鏡零售商之一,MOG的收入增長明顯跑赢整體市場表現,足證其產品和銷售能力的優勢。

眼鏡零售產業的利潤表現要比其他零售業更佳,抗風險能力也優勝,可以說是低調的高帥富。在經濟放緩的時候,該配眼鏡還是得配眼鏡,這個需求不減,同時庫存面積相對較小,而且潮流敏感度也相對較低,庫存處理起來也比其他零售商方便。

如果將零售業分為兩個層級,包括必需品和時尚商品。從生活必需品來看,乳業巨頭蒙牛(02319-HK)的2019年毛利率為37.55%,佔了方便面市場一半江山的康師傅(00322-HK)2019年毛利率只有31.88%。

再看時尚產業,同樣奉行多品牌策略的中國領先羽絨服運營商波司登(03998-HK)截至2019年9月30日止6個月毛利率為43.5%,鞋履零售巨頭安踏(02020-HK)的毛利率為41.3%。

顧氏家族旗下的香港眼鏡品牌零售商新興光學(00125-HK),截至2019年9月30日止6個月毛利率只有18.77%。

MOG截至2019年3月31日止2019財年的毛利率高達62.84%,截至2019年9月30日止6個月毛利率更進一步提高至63.49%,見下表。

值得注意的是,MOG的光學產品中,鏡片的收入貢獻最高,大約為四成。截至2019年9月30日止6個月,其鏡片收入同比增長28.32%,至3137.8萬令吉,佔其總收入的42.12%。同時,鏡片也是毛利率最高的鏡材,期内的毛利率高達86.39%。

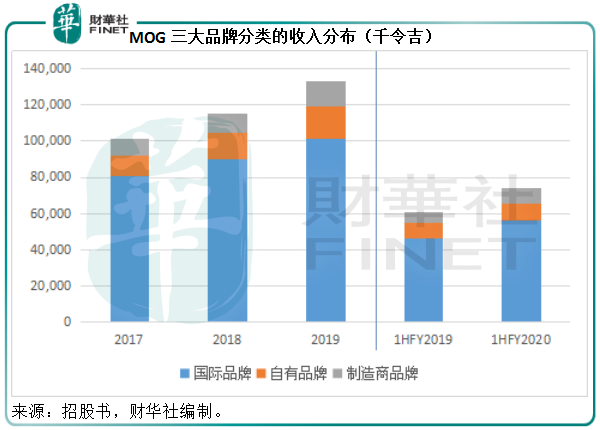

從品牌來看,MOG的自有品牌和製造商品牌毛利率遠勝國際品牌。截至2019年9月30日止的6個月,其國際品牌、自有品牌和製造商品牌毛利率分别為59.76%、78.29%和70.82%。

見下圖,MOG的國際品牌貢獻保持穩健增長,同時自有品牌和製造商品牌的貢獻也在大幅提高,佔比逐步上升。

MOG計劃利用這次首次公開招股籌得的部分資金,用於擴張自有零售網絡、翻新和升級自有零售店以及增強定製化鏡片的產能。換言之,用於進一步提升其具備較高競爭力的強項——鞏固毛利率較高的鏡片產能,同時拓展利潤率佔有的自有品牌業務,可以預見這些發展計劃有望提升毛利率。

除了毛利率高,MOG在控制經營開支方面也頗為得力,所以利潤率一直穩定而豐厚,見下表。

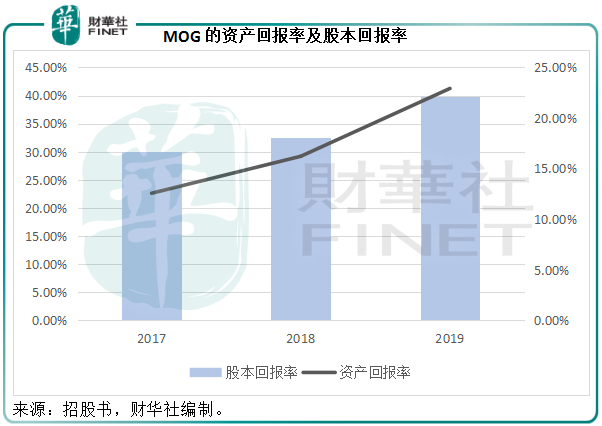

截至2019年3月31日止的2019財年,MOG的資產回報率由2018財年的16.22%,提高至22.92%,股本回報率由2018財年的32.52%,提高至39.88%。這反映其收益回報隨著資產和股本規模的擴大而上升,也就是說,每一個單位資本的投入,所產生的收益更高。

MOG與領頭供應商保持成熟的關係,其與五大供應商的業務關係介於5年至11年,而且該公司的國際品牌組合由210多個品牌組成,同時還儘力建立與其他供應商的關係,這樣的關係確保其供應的穩定性以及信用和現金流的可預測性。

值得注意的是,作為零售商,MOG的產品均為現金結算,確保現金回收的及時性。

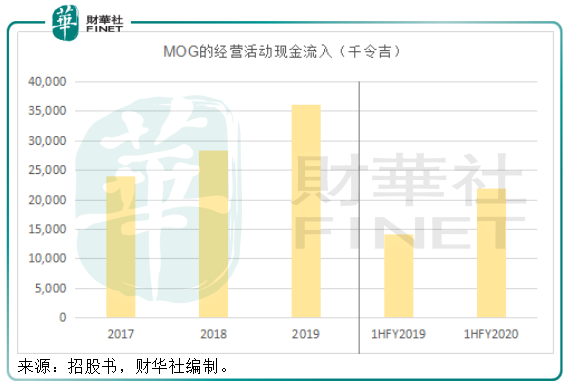

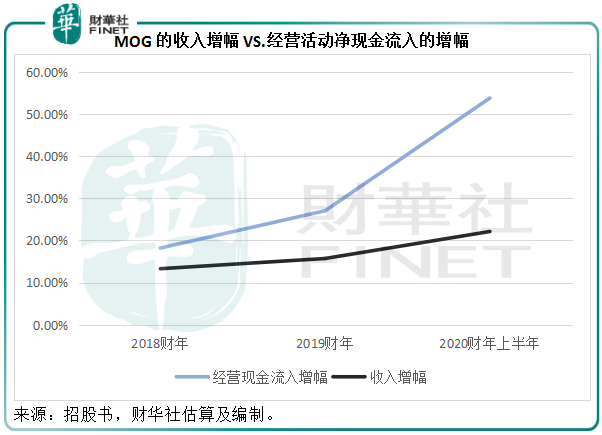

所以,MOG的經營現金流一直保持正數,而且持續增長,增幅高於收入,由此可見該公司在現金管理方面的優勢。

穩步增長的現金流反映了該公司財務健康,經營進取穩健,這些都是優質企業應該具備的質素。

MOG擁有多元的品牌組合、完整的產品佈局、成熟的上遊關係和下遊銷售網絡覆蓋,最重要是擁有穩健沉穩的經營素質——從其收入高於行業平均增速、豐厚的股本回報率和優質的經營活動淨現金流入等等之中都體現出來。這就是其抵禦風險的護城河。

該公司計劃通過在香港首次公開招股籌資,以擴張零售網絡(增開36家自有零售店)、翻新和升級自有零售店、推廣其品牌知名度、增強定製化鏡片的產能、升級IT系統和提升運營效率。

我們上文提到了該公司在補充強板方面的重要意義——進一步提升利潤率和回報,而這些措施明顯是為了提速增效,打造持續發展的活力。在全球資金流動性泛濫之際,MOG不失為零售業中進可攻退可守的品質之選。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)