近年來,中美貿易情緒複雜多變、香港社會運動及庚子之年新冠肺炎疫情……這一連串的突發事件,給整個香港各行各業帶來極大負面影響。2019年香港GDP實質下跌1.2%,是自2009年以來首次年度跌幅;2020年一季度香港GDP負增長9.1%,二季度負增長9%,三季度香港財政司長陳茂波表示,經濟也許會承受更大的壓力。

在此大背景下,香港本土企業生存面臨著史無前例考驗及挑戰,特别是資本密集型的企業,經營活動被迫出現延遲甚至短暫性「停止」。這些都對企業現金流提出更高的挑戰。在「退無可退」的形勢下,香港本土企業掀起遞表上市潮。

據財華社整理統計,近日在港交所遞交上市申請書的5家企業,均是香港本土企業。這5家企業分别是從事銷售奢華及高端品牌時裝的妙思、從事電子產品回收及翻新服務的富元控股、從事個人護理及小家電原始設計的製造商科利實業、從事裝修維修的聯合承建控股、及從事地基工程服務的廣聯工程。

值得注意的是,在遞表的5家企業中,從事地基工程服務的廣聯工程所處建築工程行業景氣度下滑壓力較大,今年上半年不少地基工程服務上市企業出現業績虧損的情況。那麽,香港建築工程行業不明朗的形勢下,體量較小的廣聯工程如何從眾多競爭對手脫穎而出呢?

雖然說中美貿易情緒的波動對香港建築業的影響並不大,但是本地社會運動的爆發卻給建築業帶來不小的衝擊。據公開數據顯示,2019年香港建築工程的總值為2364.38億港元,同比下滑6.2%,自2006年來首次下降。2020年初的新冠肺炎疫情的突降,停工及其他防疫措施的出台,許多建築工程迫暫停或延遲,給現金本就吃緊的建築工程行業帶來不小的挑戰,多數香港本土建築工程企業出現了虧損的情況。例如,龍升集團控股2020財年歸屬股東淨利潤虧損2,009萬港元;俊裕地基2020財年歸屬股東淨利潤虧損2,574萬港元;汛和集團2020財年歸屬股東淨利潤虧損3,305萬港元。

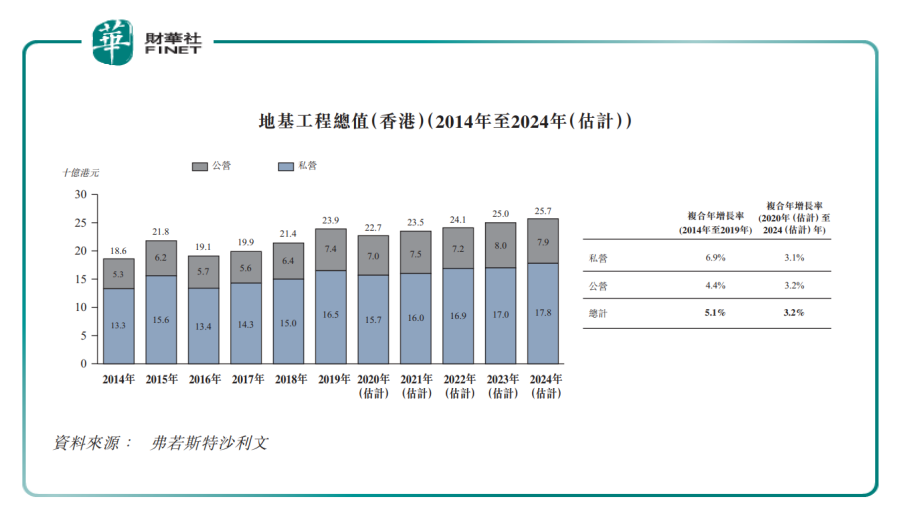

行業景氣度如此低迷,市場對香港地基工程總值未來增長持保守態度。據弗若斯特沙利文研究報告顯示,預計2020年香港地基工程總值為227億港元,同比下滑5.02%。該報告還指,預計2021年地基工程會開始回歸正增長態勢,增至2024年的257億港元。但是,增速會從2014年至2019年複合年增長率的5.1%,放緩至2020年至2024年複合年增長率的3.2%。

在行業增速放緩及虧損的大背景下,剛在港交所遞交上市申請書的廣聯工程2020財年經營業績卻是出奇的好。

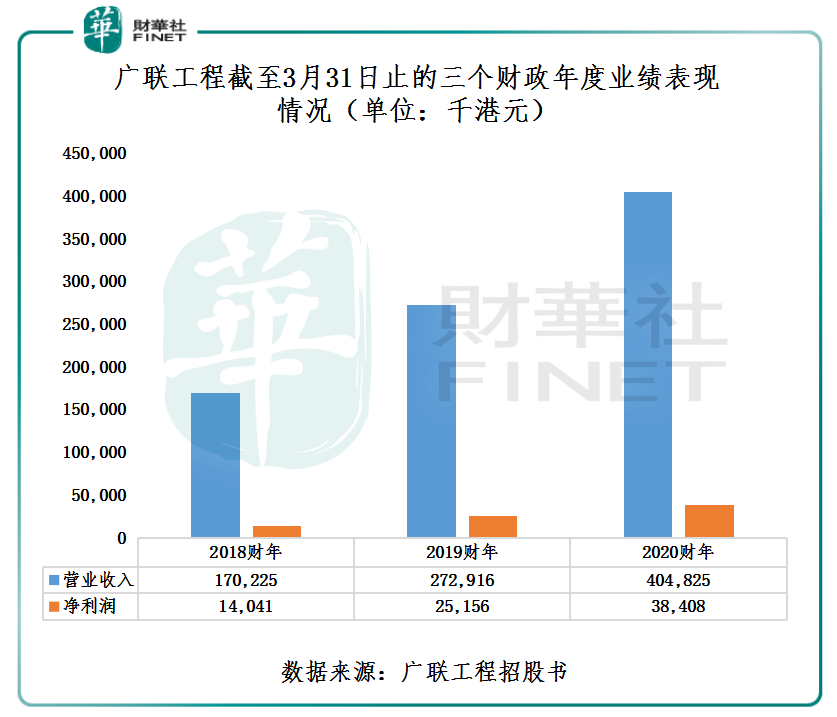

據廣聯工程招股書顯示,截至3月31日止的三個財政年度(2019財年至2020財年),營業收入分别為1.70億港元、2.73港元及4.05億港元;淨利潤分别為1,404.1萬港元、2,515.6萬港元及3,840.8萬港元。對於業績增長,廣聯工程表示是由於工程項目從2018財年的17個增至2020財年的33個,其中5,000萬港元項目從2018財年零個增至2020財年的三個。這意味廣聯工程業績能實現逆市增長最主要驅動因素是公司承接了三個大項目所致。

逆市中斬落佳績固然是好,但是由大項目撐起高增長態勢能保持多久呢?

與高新興產業不同,傳統的地基工程服務產業不具備較高技術壁壘,這導致長期以來地基工程行業競爭處於分散及參與者眾多的局勢。據香港建造業議會數據顯示,截至2020年5月21日,香港有373家地基與打樁分包商。基於行業參與者眾多,地基工程分包商市場份額業較為分散。據弗若斯特沙利文報告顯示,按照2019年收入計,香港地基工程分包商TOP5市場份額僅有9.3%,其中廣聯工程排名第四,市場份額為1.7%,距離第一名僅有0.4個百分點的差距,可見市場競爭格局極其分散。

在未來行業增速放緩和競爭格局極度分散及激烈的形勢下,廣聯工程如何保持強勁的增長是值得關注的。例如,如何實現5,000萬元以上的大項目能保持穩增長;淨利空間如何保持不受行業競爭加劇而出現「變臉」的情況等等,這些都是廣聯工程需要直接面對的問題。

近些年,工程材料上漲及勞工短缺及分包成本*上升一直是困擾建築工程行業主要的問題。雖然廣聯工程經營業績在2020財年實現了逆市增長,但依舊擺脫不了營運成本的困擾。*分包成本是指地基工程承包商將挖掘及側向承託工程(如支撐工程)及樁帽(包括紮鐵工程及模板架設工程)等基礎工程業務,聘用了分包商所產生的成本。

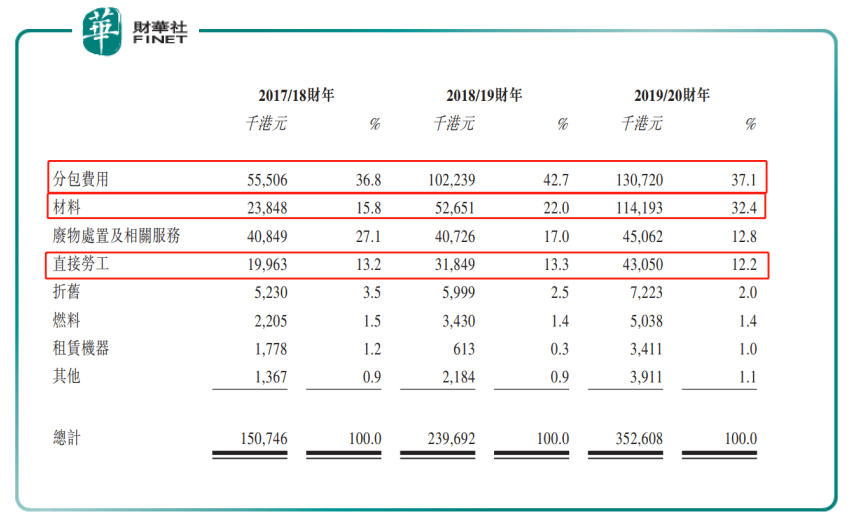

截至3月31日止的三個財政年度(2019財年至2020財年),廣聯工程的分包費用分别為5,550.6萬港元、1.02億港元及1.31億港元,分别佔銷售成本約為36.8%、42.7%及37.1%,分别約佔採購總額的44.2%、50.6%及43.2%。若與行業競爭對手比較,廣聯工程分包成本尚需進一步優化。

材料費用方面,截至3月31日止的三個財政年度(2019財年至2020財年),廣聯工程材料費用分别為2,384.8萬港元、5,265.1萬港元及1.14億港元,分别約佔銷售成本的15.8%、22.0%及32.4%。2019財年至2020財年材料費用複合年增長率為118.8%,高於同期營收複合年增速的54.2%。由此可見,在分包費用佔比較高的形勢下,材料費用有出現攀升,勢必會影響公司的利潤空間。如何合理控制營運成本的增速亦是廣聯工程未來發展亟待解決的問題。

除此之外,如何提升項目中標率同樣是廣聯工程未來業績實現穩健增長「必修課」。據招股書顯示,截至3月31日止的三個財政年度(2019財年至2020財年),廣聯工程項目中標率分别約為 17.1%、19.3%及14.7%。

逆市斬佳績的廣聯工程,在全球經濟下行壓力大背景下,選擇股權融資確實可以為企業帶來熬過寒冬的「糧食」(現金)。但是,即便上市成功了,在行業成長空間有限的形勢下,如何從眾多競爭對手中脫穎而出及防止業績「變臉」才是廣聯工程未來最主要的挑戰及考驗,亦是其最主要的風險點。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)