2021年2月26日淩晨,大洋彼岸刮起風暴,美國國債收益率急速上漲,其中5年期國債收益率和10年期國債收益率漲幅最猛,分别上漲21.94個基點和14.43個基點。

受此拖累,美股遭受重創,納斯達克指數一夜之間抹掉整個月漲幅,急挫3.52%,收報13119.43點,盤中曾低見13066.38點;道瓊斯工業平均指數跌1.75%,報31402.01點;標普500指數跌2.45%,收報3829.34點。

大家可能有一個疑問,美國國債收益率與股市有何關聯?為什麽會導致股市急挫?

首先要從最近的美股牛市說起。

去年上半年以來,受疫情影響,美國經濟嚴重收縮。適逢美國大選,全球政經環境的不確定性加劇了經濟的震蕩,美股市場去年出現歷史罕見的數次熔斷。為了提振投資者的信心,美聯儲維持低利率的同時釋放無限流動性,這大大增加了資本市場上的資金。

前總統特朗普的刺激經濟措施效果顯現,上市企業疫情之前的業績理想,為投資者提供了買入高風險資產的理由,資金離棄收益偏低的債券,轉投股市。

能完美迎合疫情期間非物理接觸需求的科技股大受追捧,也迸發出創新科技將改變未來的憧憬,於是科技股高漲,也帶動三大主要指數飙升。從2020年上半年低位至今,道指累計上漲72.41%,標普500指數累計上漲74.71%,反映科技股走勢的納斯達克指數更累計上漲97.84%。

這就是美股大火的因由:上市公司業績理想+無限寬松流動性+疫情封鎖期間大家留在家中炒股的時間增多。

低息是雙利刃。

全球央行通過調低短期利率、降低資金成本,來引導資金流向實體經濟,推動經濟發展。

在過去,降息通常能起到刺激經濟的作用。

但當經濟發展到某個程度時,人們可支配收入增加加上利率偏低,消費需求大增,會推動資產價格上漲,從而推高通脹率。

過去,美聯儲一般以失業率和通脹率作為調整貨幣政策的參考標準。當通脹率達到2%以上時,就可能考慮加息。

2021年2月24日,聯儲局副主席克拉里達(Richard H. Clarida)重申將繼續維持聯邦基金目標利率於0-0.25%的區間,除非就業市場有明顯改善以及通脹率升至2%以上。

目前美國的實際失業率接近10%,核心個人消費開支通脹率只有1.5%,預計可能要到2023年末,失業率將會降至4%以下,核心個人消費通脹才會重返2%水平。

與聯儲局寬松貨幣政策相結合的是擴大社會需求的財政政策,減稅、增加政府開支的後果是財政赤字的擴大。拜登政府的1.9萬億美元刺激經濟方案無疑是經濟的強心針,但同時也增加對政府財赤的憂慮。如何彌補財政缺口?發債是良方。

聯儲局是國債的大買家,加上提供無限流動性的保證,美元匯值受壓。同時發債需求也令長期債券的利率上升——利率上升才能吸引投資者持有債券。

另一邊廂,資本市場牛市帶來的財富效應令消費需求增加。雖然疫情導致全球經濟顯著放緩,但出乎意料的是需求並沒有因此而收縮,中國經濟快速復蘇對原材料需求急增,供應缺口擴大,推動基本金屬價格飙升,銅、鐵礦石等均創下近期新高。

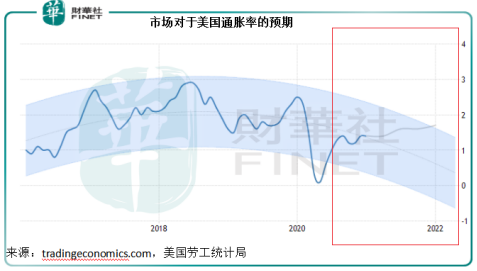

於是,投資者開始擔心通脹。

這種憂慮體現在長期利率上:因為擔心通脹,資金提供者(例如投資者)提高了對未來資本收益的預期,以緩衝通脹對資本收益的侵蝕。

例如:原本持有資金的A願意以3%的利息(其中包括1%的通脹預期)貸款給有資金需求的B,以賺取2%的實際收益,但現在因為擔心通脹率可能上升到2%,A相應調高向B收取的利息至4%,以覆蓋通脹率上升的成本。

市場利率(即資金成本)的走向最終會體現在國債利率上,因為國債利率要貼合市場成本才能吸引到買家。

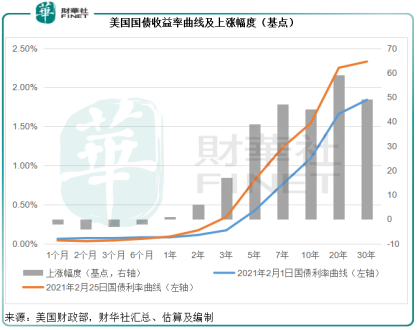

最近,美國國債收益率變陡——亦即長端利率升幅高於短端。見下圖,相對於2021年2月1日的利率水平,2月25日一年以上收益率增幅明顯擴大,其中5年國債收益率擴大了39個基點,10年期擴大了45個基點,反映投資者對於通脹的預期升溫。

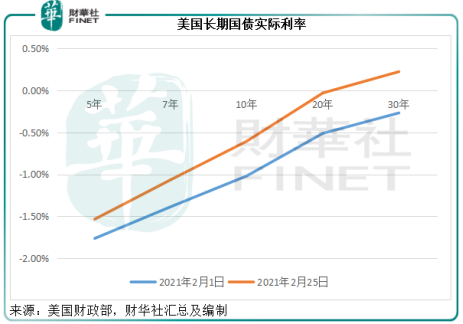

經通脹調整的30年國債實際利率(扣除通脹因素)也於2月25日回到正數水平。

隨著國債的實際收益率回歸至正數水平,同時風險資產價格偏離合理值(例如新興公司的股價泡沫和基本金屬價格超越供求預期的「虛火」),投資者會選擇投資國債以規避高風險。資金撤離高風險的資產市場,例如股市,自然導致股市下挫。

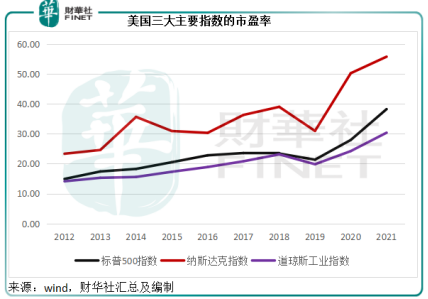

從下圖可見,美國三大主要指數估值已升至頗高水平,納指的市盈率更高達55.74倍。

基於通脹和美聯儲貨幣政策拐點可能提前來臨的預期,獲利資金轉戰債市符合邏輯。

事實上,除了上述因素之外,市場還擔心聯儲局黔驢技窮,聯邦基金利率已接近零,且提供無限流動性,可以用來刺激經濟的工具越來越少,若出現通縮,風險資產的吸引力將大大下降,資金必然出走尋找更為穩妥的避險天堂。

大家能感知美股(尤其科技股)的泡沫,都在等音樂停下來的一刻,至於什麽時候到來,無人能把握精確的時點。而拜登1.9萬億刺激經濟計劃,是一個隱藏的彩彈,說不定會帶來轉機,這也是資金未大規模逃離的一個原因。

通脹預期升溫是否為股市資金撤離的拐點?有可能。但是加息周期提前展開,卻肯定會改變目前資本市場的預期和走勢。

逃離高估值資產,回歸基本面,尋找穩健的收息型資產。

從下表可見,累積了一定升幅的資產價格已處於頗高水平,例如信息技術行業,回歸基本面只是時間問題。

此外,銅和鐵礦石也是最近表現很牛的資產,大家都知道疫情過後全球經濟復蘇將可保證對這些資源的需求,但是否迎來大周期卻取決於供應量,因為成本高企導致全世界對基本金屬礦區的投入縮減,加上疫情停工,令供應量出現短暫缺口,這個缺口何時補上將決定其後市走勢。在現階段不宜過分樂觀,畢竟這些基本金屬產能過剩已非一朝一夕之時,要迅速擴產並非沒有可能。

疫情期間,黃金作為避險資產受到了ETF的青睐,ETF增加黃金資產配置帶動金價高漲。但最近資金已從金市流走,一方面因為疫苗進展良好、經濟重啓預期降低黃金的避險價值,另一方面則因為加息預期,不能生息的黃金吸引力下降。

公用事業在牛市中通常落後於其他行業,但在經濟轉弱時能提供穩定的現金收益,或許是經濟轉勢的理想之選。

加息周期展開,也將有利於靠息差賺錢的金融股,例如銀行和保險。在低息環境,銀行股估值長期受壓,加息周期若展開,將擴大息差,有望提升其利息收入。

這一邏輯同樣適用於港元與美元掛鈎的港股市場。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)