繼2017年定增募資8億後,國内藥品零售連鎖百強企業老百姓大藥房(603883-CN)近日再次披露了定增預案。

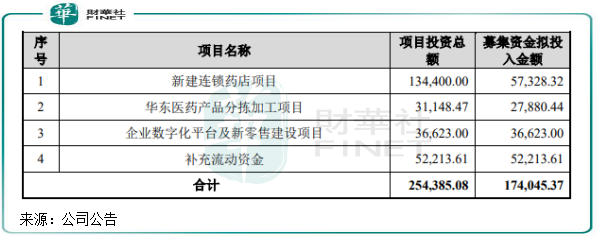

3月3日晚,老百姓發佈定增預案稱,擬定增發行至多4087.32萬股,募資不超17.4億元。募資所得資金將為公司新建連鎖藥店、華東醫藥產品分揀加工項目、企業數字化平台及新零售建設項目和補充流動資金,擬分别投入5.73億元、2.79億元、3.66億元和5.22億元。

從募資額用途看,老百姓將擴張門店以及解決資金問題擺在了首位。由此可以看到,熱衷於擴張的老百姓在線下一路跑馬圈地,但也留下了流動資金緊缺等問題。

但資本市場似乎對老百姓此次定增不看好,3月4日,老百姓股價收跌4.7%。5日,股價微跌0.06%,報收66.23元/股。

老百姓是一家中外合資的藥品零售連鎖企業,立足於湖南,零售網絡遍佈全國22省,覆蓋全國65%的人口。

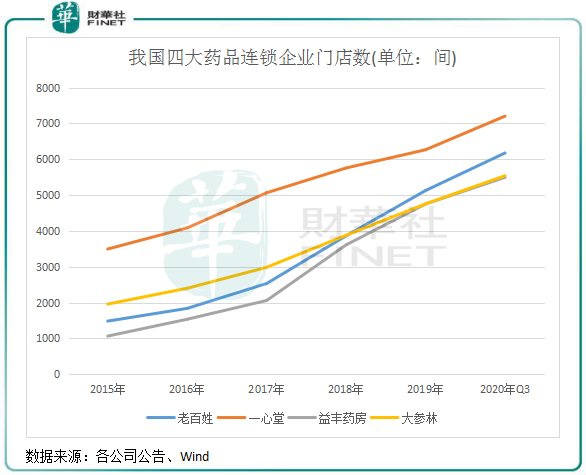

為提升市場份額,老百姓熱衷於在全國進行跑馬圈地賽。通過「自建+並購+加盟+聯盟」的方式,老百姓在過去幾年的門店網絡保持快速增長。

2015年-2019年,老百姓總門店數由1483間增至5128間,年均新增門店911.25間,增幅僅次於921.75間的益豐藥房(603939-CN)。

在2020年前三季,老百姓門店數量繼續猛增,期内門店數為6177間,同比增長33%,擁有4636家直營門店和1541家加盟門店。報告期内,老百姓總門店數排名第二,一心堂(002727-CN)門店數則超過了7200間。

依據此次定增預案規劃,老百姓計劃未來3年内,要在湖南、江蘇、廣西等共15個省市合計新建連鎖藥店1680家。此次預案完成後,老百姓藥房有望在門店數量上追趕一心堂,成為國内連鎖藥房一哥。

除了自建外,老百姓對並購頗感興趣。2015年-2019年,公司發生的並購次數分别為8、7、16、14、13,4年時間累積參與了58起並購,每年並購獲得的門店均有數百間。加上不斷擴增的加盟店,致使老百姓的總門店數量得以快速擴張。

此外,老百姓的醫保門店比例在上述企業中最高。2020年上半年醫保門店5211間,佔門店總數89.83%,高於排名第二的一心堂85.7%的比例。數據顯示,截至2019年末,全國醫保定點零售藥店總數共有39萬家,佔零售藥店總數的七成左右,老百姓的這個比例水平也表明其健全和完善的藥品質量和門店管理制度表現較優。

雖然加盟模式有輕資產、擴張快等優點,但老百姓自建和並購藥房也讓其留下了後遺症。

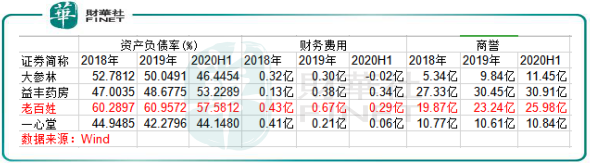

由於跑馬圈地相對激進,老百姓資產負債率及財務費用在同行中均處於較高的水平。下圖可見,老百姓的資產負債率自2018年以來均高於其餘三家企業,2020年上半年資產負債率為57.58%。

財務費用方面,老百姓過去幾年的財務費用也處於高位,在同行業中均處於較高的水平。資產負債率和財務費用處於業内高位,在一定程度上制約了公司的資本靈活性,降低了盈利水平。

不過,連鎖藥店是商業模式較好的長賽道,上遊能拿到銷售返利,下遊面向C端,應收款較少,現金流較好。過去幾年,老百姓的期末自由現金流均高於7億元。

此外,因連年展開多項對外收購,老百姓的商譽值也較高。2018年-2020年上半年,老百姓的商譽分别為19.87億元、23.24億元及25.98億元。截至2020年9月底,公司商譽已達26.9億元,佔公司淨資產的65%。不斷提升的商譽,也讓老百姓隨時面臨商譽減值的風險,進而影響利潤水平。

此外,門店擴張也相當激進的益豐藥房也面臨商譽高的問題。2020年上半年其商譽達30.91億,佔總資產近3成。

中國藥房數據顯示,2017百強連鎖藥店新店盈虧平衡時間是14.43個月,若新店擴張過快,將會影響一家連鎖藥店企業的盈利能力。

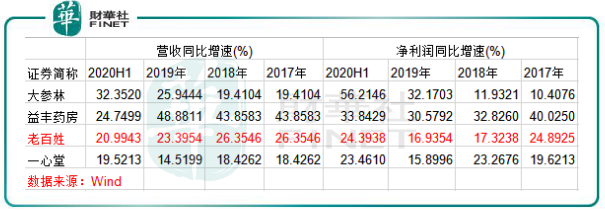

過快的新店擴張在一定程度上拖累了老百姓整體利潤增長。其次,連鎖藥店並購存在最大的難題是整合問題,比如裁員和輸出管理,加之老百姓全國化程度更高,因此盈利能力不及深耕區域市場的一心堂和大參林。

無論是在營收還是淨利潤的增速上,2017年以來,老百姓均不及大參林及益豐藥房,且增速有下降趨勢。

不過,從過去幾年老百姓新店拓展的區域看,其新店主要集中在一二線城市優勢藥店區位,且門店質量也較優,其四大物流中心及網絡覆蓋了全國95%的百強制藥企業,有利於提升單店盈利能力。所以,若不考慮其過快的擴張速度,老百姓的盈利能力還是較強的。

從上文四大連鎖藥店新店擴張的趨勢可以看出,連鎖藥店比率不斷提升,零售藥店行業競爭進入了白熱化階段。在2019年,中國四大上市藥房市佔率僅為12.72%,表明行業集中度仍有較大提升空間,龍頭企業可借助資本和資源的力量加快收購整合。

在政策層面,線下連鎖藥店將受益於千億級的處方外流這個大趨勢。

為「破除以藥養醫」機制,讓醫院回歸醫療本質,我國醫藥改革持續深入,帶量採購、集中競價等改革之下,質優價廉的藥品將覆蓋更廣的醫療渠道,使一部分處方藥企業將藥品銷售的主戰場開始向院外終端拓展,比如零售藥房渠道。

今年1月,國家醫療保障局發佈了《醫療機構醫療保障定點管理暫行辦法》和《零售藥店醫療保障定點管理暫行辦法》,自2021年2月1日起施行。該「兩定辦法」指出,定點零售藥店應當憑處方銷售醫保目錄内處方藥,定點零售藥店可憑定點醫療機構開具的電子外配處方銷售藥品。這一條款的出台,藥店成為處方外流的主要承接方更明確,有望為藥房帶來更多處方藥的銷售。

在這種情況下,有兩類藥店將在承接處方藥方面受益。在醫藥分家後,處方藥流向將以DTP藥房及現存的院邊店為主。

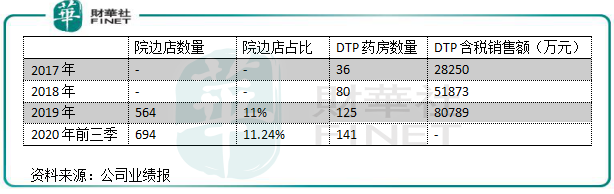

在院邊店方面,患者在醫院看病後更傾向於拿著醫院出具的處方藥到附近藥店購藥。老百姓近幾年不斷擴大院邊店佈局,在2020年前三季,公司院邊店佔比11.24%,數量達694間,三級以上醫院店超過300間。

DTP藥店,是指獲得製藥企業產品經銷權的藥店,主要銷售高價專業藥物、新特藥、自費藥等。過去幾年,老百姓DTP藥店快速增長,2020年前三季達到了141間,遠高於大參林和益豐藥房規模。公司DTP藥店在2020年前三季含稅銷售額達8.08億元,佔總營收比重7.9%。從這個增長趨勢看,DTP藥店是老百姓未來業績增長的重要驅動力之一。

行業上,除了線下連鎖藥店是行業目前主要主體外,阿里健康(00241-HK)、京東健康(06618-HK)等新興互聯網藥品零售平台成為行業競爭中不可忽視的力量。

受新冠肺炎疫情影響,加速了「互聯網+」醫療服務落地實施,阿里健康、京東健康和平安好醫生(01833-HK)等新興互聯網企業迎來快速發展。在2021財年上半年,阿里健康實現收入71.62億元,毛利18.6億元,同比分别大幅增長74.0%和80.3%。報告期内,旗下醫藥電商平台活躍消費者超過2.5億,自營店年度活躍消費者超過6500萬,較半年前增長1700萬;京東健康2020年上半年實現收入87.77億元,同比增長76%,收入規模超過了其他連鎖藥房企業。目前,京東大藥房已設有11個藥品倉庫和超過230個其他倉庫,供應鏈強大。

借助供應鏈、流量等優勢,阿里、京東在藥房領域的佈局,從線上逐步往線下滲透,緊盯處方外流市場。雖然目前還未能進行網絡銷售處方藥,但阿里健康通過入股德生堂、貴州一樹等、山東漱玉平民大藥房實體藥店企業,不斷開拓線下疆土。對連鎖藥店的注資,阿里健康除了參與藥店資本化進程之外,更多是在為將來承接處方外流而做佈局。

依託遍佈全國的供應鏈基礎設施網絡,京東健康O2O服務藥急送與眾多線下藥店打通,30分鍾即可送藥上門,目前已覆蓋超過200個城市。

2019年,互聯網醫療首次納入醫保支付範疇,可以與線下藥品零售店「掙天下」。若網售處方藥對接上醫保,那對線下連鎖藥房企業的打擊是巨大的,將加速分食線下連鎖藥房行業的蛋糕。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)