中國石油(601857-CN,00857-HK)、中國石化(600028-CN,00386-HK)和中海油(00883-HK)公佈了顯著下跌的2020年業績,不過在高派息率加上短期國際油市出現供需不平衡可能帶動油價上漲的支持下,中石油和中石化的股價仍有所上漲。

撇除2020年出售管網資產的收益,主要的油氣企業業績實際表現如何?在「碳中和」時代,它們還有前景嗎?

原油市場在2020年出現了難得一見的「負油價」。2020年第一季,受疫情影響需求出乎意料下滑,油價暴跌,再加上原油庫存空間不足和原油期貨市場的技術性問題,國際油價跌至負數。不過第二季後期有所回升。

2020年的餘下時間,油價圍繞供求關係的短期波動上下起伏。下半年由於美國頁岩油產量收縮,主要產油國控制產量,加上遊資充裕,油價有所上揚。這些因素對於三桶油的業績表現也立竿見影。

中石油和中石化在2020年上半年出現巨額虧損,但下半年已扭虧為盈,中海油上半年淨利潤下滑65.72%,下半年跌幅稍微縮小至52.62%。

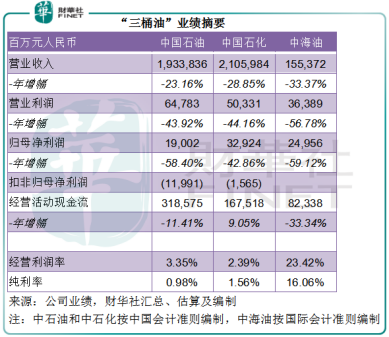

不過全年業績來看,中石油和中石化仍錄得虧損。2020年,中石油和中石化總營收分别為1.93萬億元(單位人民幣,下同)和2.11萬億元,同比下降23.16%和28.85%;歸母淨利潤按年下滑58.40%和42.86%,至190.02億元和329.24億元。

但需要注意,兩桶油之所以能錄得淨利潤,其實得益於下半年出售管網資產而產生的收益。2020年7月,兩桶油與國家管網集團簽署一係列協議,將所持有的主要油氣管道、部分儲氣庫和LNG接收站等運營業務出售給國家管網集團,交易對價為管網集團的特定股權及現金對價。

據此,中石油錄得管道重組交易相關收益469.46億元,相當於2020年稅前利潤的83.73%;中石化的管網相關收益為377.31億元,相當於稅前利潤的78.66%。如果扣除這些一次性收益,中石油實際產生扣非歸母淨虧損119.91億元,中石化的淨虧損則為15.65億元。

管網資產甚少的中海油沒有顯著的重大重組收益,但受疫情導致需求下降以及油價下跌影響,全年收入同比下滑33.37%,至1553.7億元,費用降幅未足以抵消收入下降,歸母淨利潤同比下滑59.12%,至249.56億元。

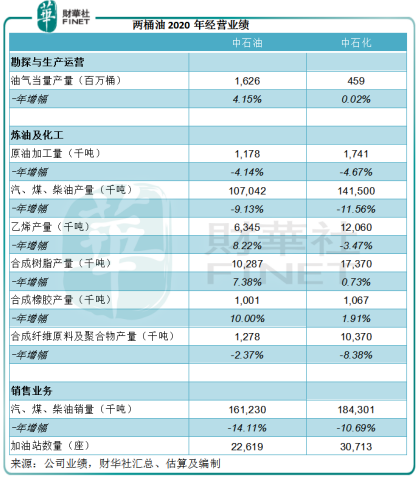

勘探與生產運營方面,中石油和中石化的2020年油氣產量仍有輕微增幅(見下表),中石油在這個業務板塊較具優勢,毛利率達到17.3%;中石化的毛利率只有7.1%,因勘探與生產業務規模顯著小於中石油,該公司主要從事煉油業務。

煉油和化工業務方面,從原油加工量、成品油產量和化工品產量規模來看,中石化仍佔據優勢,但是從增幅來看,明顯不如中石油,中石化的煉油業務毛利率同比下降1.7個百分點,至2.6%;不過化工業務毛利率提升了2.6個百分點,至10.5%。

銷售業務方面,中石化的加油站數量仍為最高,汽、煤、柴油等成品油銷售量也處於領先地位,銷量同比下降10.69%,至1.84億噸;中石油的汽、煤、柴油銷量則按年下降14.11%,至1.61億噸。銷售業務量下降或多或少與上半年疫情封鎖導致出行需求下降有關。中石化的銷售業務毛利率同比提高了1.2個百分點,至7.8%,中石油的銷售業務毛利率也按年提升1個百分點,至3.5%。

綜合來看,中石油上遊業務優勝,中石化則更專注下遊業務,向外採購原油的需求更高。由於2020年原油價格向下,中石化的採購成本自然下降,所以下遊業務的毛利率更佳;中石油則因為上遊業務佔比較大,原油價格下跌導致勘探業務利潤率下降對其整體毛利的影響也較大。所以全年來看,中石油毛利率下降1.3個百分點,至10.7%,中石化毛利率增加0.7個百分點,至8.7%。

勘探及生產收入佔了總收入82.93%的中海油,於2020年實現油氣淨產量528.2百萬桶油當量,同比增長4.3%,但是受油價下跌拖累,油氣銷售收入同比下降29.2%,至1396.01億元,淨利潤更按年下滑59.1%,至249.56億元。

2020年,三桶油的派息十分慷慨,中石油、中石化和中海油的派息率分别達到168.4%、73.2%和67.7%,全年股息分别為0.17元人民幣、0.24元人民幣和0.45港元。

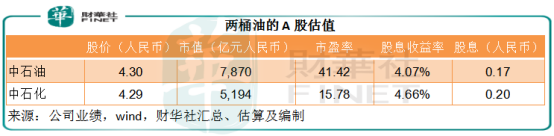

從A股報價來看,中石油和中石化的股息收益率都在4%以上,而估值相對偏低的H股方面,股息收益率均在5%以上,中石油更高達7.28%。三桶油的股息收益率如此理想,是否值得趁低吸納?

派息高有原因,尤其中石油和中石化,很可能與管網資產重組收益有關,在業績不濟的時候將收益回饋股東可緩和股價跌勢。所以當前的高股息並不代表什麽,還需要看前程。

先看油價,最近原油供應端的暫時性供應缺口、原材料和供應鏈暫時中斷導致的材料價格上漲,或支持油價短期走高。中期而言,疫情後需求反彈,同時產油國終止減產和美國頁岩油復產,將有望平衡原油的供求關係,美國能源信息署(EIA)預計,2021年全球石油產量為每日97.1百萬桶,按年增長3.08%,全球消費量則按年增長5.77%,至92.18百萬桶/日;2022年產量則按年增長4.22%,至101.2百萬桶/日,消費量或按年增長3.93%,至101.33百萬桶/日。以此推斷,筆者認為油價應在當前的基礎上微向上趨穩。

中石油預計,2021年的原油目標產量為9.24億桶,較2020年高出0.2%;可售天然氣產量為4354十億立方英尺,較上一年高出3.15%;油氣當量目標或合計為1649.4百萬桶,較上一年高出1.47%;目標原油加工量或為1247.3百萬桶,較上一年高出5.88%。

中石化訂立的2021年目標為:原油產量280.82百萬桶,大致與2020年持平;天然氣產量目標為12034億立方英尺,較上年高出12.26%;原油加工量或按年增長5.53%,目標為2.5億噸;乙烯生產目標為1300萬噸,較上年高出7.79%。

中海油的2021年淨產量目標為545-555百萬桶油當量,較上一年高3.22%以上,2022年和2023年的淨產量目標分别為590-600百萬桶油當量和640-650百萬桶油當量。

從三桶油微增的2021年目標來看,它們對中短期前景依然樂觀。

但是長遠而言,全球對碳排放的高要求越來越迫切,我國明確了碳中和的目標和日程,這必然颠覆傳統石化產品供應商的生存條件,它們的估值也必然因此而受壓。

中石油董事長表示,未來將向風力、光伏及電力的融合發展策略,從而推動公司邁向綜合性能源公司,目前公司正規劃綠色低碳營運的資本開支,目標是在2025年,天然氣產量佔比提升至約55%。

中石化的董事長則在網上業績說明會上表示將加快推新能源轉型,積極推進天然氣全產業鏈的跨越式發展,把氫能作為公司新能源業務的主要方向,未來五年將規劃建設1000座加氫站或油氫合建站,打造「中國第一大氫能公司」。預計未來三年的天然氣產量將以每年10%的速度增長。

中海油近年已經積極拓展天然氣業務,加強天然氣田的勘探和開發活動,包括推進陵水17-2、渤中19-6等重點天然氣項目,加上陸上非常規氣開發力度,該公司計劃在2025年將其天然氣產量佔比提升至30%。此外,該公司還積極推進以海上風電為主的新能源業務,首個海上風力發電項目已於2020年9月並網發電。

所以,三桶油已經向新能源領域挺進,長遠前景也將取決於此,對這些方面的投資應該會顯著加大,初期難見效果,成效需要時間驗證。短期而言,傳統石化股的股價仍將受壓,可能要到新能源發展有較大進展時,估值才有機會重新為市場所認識。

作者:毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)