編者按

動力電池對新能源的意義,可從電池概念股近期在股市上演「滿江紅」的態勢一覽而知。自問世以來,動力電池就在不斷進化演變,變的是成分内容與比例,不變的是能量密度與安全的雙訴求。高鎳電池的登場,一舉把鎳從幕後推至台前,頓時成為香饽饽,鎳之角逐,悄然開場。

當今世界的競爭主要是先天資源的攫取與後天技術的壟斷。

先天資源就是自然資源,比如暗藏各種金屬的礦物、化石燃料、森林、甚至連廉價的水也都是先天資源。

鎳,就是潛藏在礦物中的一種稀有金屬,目前已知含鎳礦物約50餘種,其價值最初是應用於合金鋼等軍工行業,後逐漸應用於電池領域,並迅速嶄露頭角。

2019年4月,比亞迪的内部人士表示「能否獲得足夠的鎳供應是電動汽車公司的一大擔憂」。鎳,開始牽動上市公司的神經。

2020年8月,韓國鋰電巨頭SK 表示,已商業化了其研製的全球首個鎳含量為90%、钴含量為5%、錳含量為5%的NCM9電池,福特汽車將在2023年搭載該電池。

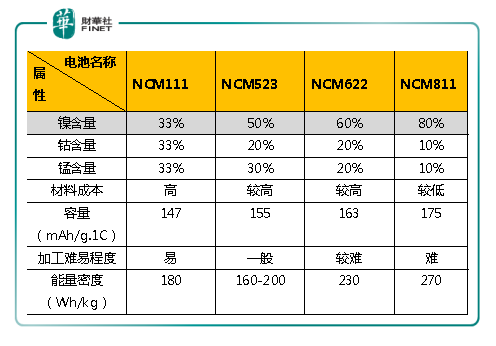

2020年9月,寧德時代對外表示「多條線路並行是寧德時代發展電芯事業的核心思想,短期内NCM811電池仍是寧德時代的主攻戰略。」NCM811電池代表鎳含量為80%、钴為10%、錳為10%。

2020年的業績發佈會上,馬斯克表示「如果礦商以對環境有益的方式開採鎳礦,並保持有效供給,特斯拉將提供一筆可觀的長期大訂單。」後來馬斯克又發出「將最大限度利用鎳,把钴減少到零」的言論,與寧德時代、SK的「愛鎳」心理,異曲同工。

LG近期表示,將於2021年7月向特斯拉供應鎳钴錳鋁(NCMA),四元鋰電呼之欲出,鎳的含量將達90%,將用於為特斯拉 Model Y供應的圓柱形電池。

在大巨頭的加持之下,鎳之高潮,席卷而來。

憶往昔,鎳與電池結緣,歷史久矣。

1899年,瑞典人沃爾德瑪發明了镉鎳電池;

1890年,愛迪生成功研製出鎳鐵堿電池,被當時成為「愛迪生蓄電池」;

1976年,鎳氫電池問世,1898年中國鎳氫電池被列入國家計劃。

但,隨著鋰電的出現,頓時讓鎳電池黯然失色。

回顧鋰電池歷史一個個節點:1980年钴酸鋰材料問世 → 1982年錳酸鋰材料問世 → 1991年第一款商用鋰電池钴酸鋰電池被日本索尼推出 → 1997年鋰離子陰極材料磷酸鐵鋰問世。

被稱為「鋰電之父」的古迪納夫,是上述進程中的奠基人,相繼推出钴酸鋰材料、錳酸鋰材料、磷酸鐵鋰材料,為鋰電池的出世做了足夠的鋪墊。

钴酸鋰電池雖能量密度較高,但化學結構高溫性能較差,安全性較差,同時不易做成高容量單體,只能用於手機等電子產品,很難移用於汽車等大型物體。

另外,全球98%的钴是鎳和銅生產中的副產品,钴的開採量有限,又長期依賴於剛果等海外出口,剛果政局不穩,限制钴礦的出口,加劇缺貨、價格的飙升,钴一下子卡住了電池廠商的脖子,被迫踏上去钴之路。

磷酸鐵鋰電池就此應運而生, 既解決了钴酸鋰電池的安全問題,又因不含钴,成本大大降低,成功用於電動汽車,前幾年的電動汽車用的多是它,即人們常說的「鐵電池」。在很長的一段時間里,鐵電池佔據著汽車動力電池的主導地位。

但磷酸鐵鋰電池的弊端很明顯——能量密度低,面對下遊車企的高續航要求,倍顯無力。

這種情況下,鎳登場了,鎳钴錳酸鋰電池(NCM電池)很好的兼容了高續航與低成本的雙需求。

鎳钴錳酸鋰電池就是常說的三元鋰電,以相對廉價的鎳和錳取代了钴酸鋰中三分之二以上的钴,採用鎳(Ni)钴(Co)錳(Mn)三種材料,NCM電池的這三種金屬的比例可以調整,優勢很明顯。

新能源汽車的競爭,很大一部分是取決於動力係統,即續航能力的競爭,多加一點鎳,能量密度就提高一些,於是乎,鎳在三元鋰電的成分不斷提高,重要性不斷被拔高。

高鎳三元鋰電自誕生以來,與鐵鋰電池的PK就沒間斷過——成本、安全性、能力密度,廠家們圍繞這三個方面進行比較。

最終,高鎳三元鋰電成為了近年來的主流電池,主要還是市場對高續航的訴求很熱,鎳在風口浪尖就被委以重任。

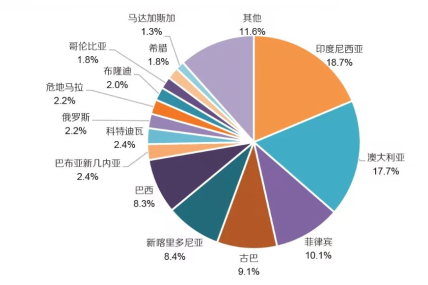

鎳雖然如此重要,可惜天公不作美,鎳的全球分佈主要集中在新喀里多尼亞、印尼、菲律賓、澳洲等國家,中國雖地大物博,鎳的儲存含量卻低。

而且我國鎳的儲存形式上也不容樂觀,以硫化銅鎳礦為主,約佔全國總量的90%,紅土鎳礦約佔總量的10%,而紅土鎳礦提取鎳因為成本低、效率高,恰恰是世界提取鎳的主流方法。

相關數據顯示,2018年全球新能源汽車對鎳的需求約為8.2萬噸,預計到2021年,這一數字可達15-17萬噸,2025年為40萬噸,其中75%左右的份額來自中國。

下遊的車企需求把鎳的需求拉升,而國内的鎳的儲備、供給嚴重不足,怎麽辦?

只能把手伸向海外。這就造成了新能源概念公司群雄逐鎳的局面。

沒鎳的開始向有鎳的尋求合作。目前有十多家上市公司對鎳進行了產能佈局。

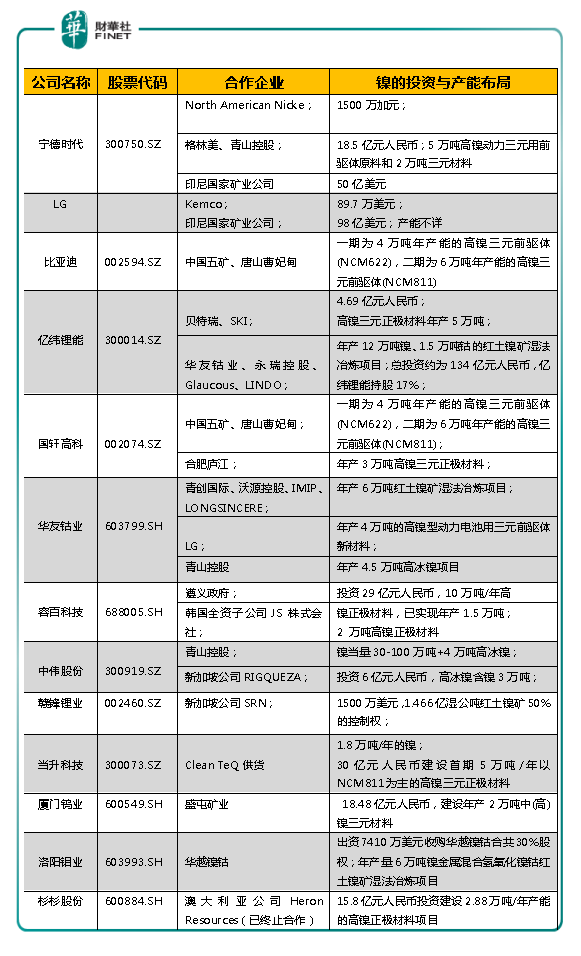

搶鎳大戰主要分為兩大派,一方是寧德時代、LG、比亞迪、國軒高科、億緯鋰能等電池廠商;一方是容百科技、華友钴業、格林美、青山控股、廈門鎢業、中偉股份、當升科技、贛鋒鋰業、杉杉股份等鋰電池上遊的材料供應商。

寧德時代雖然是新能源的大巨頭,但是依然繞不開「搶鎳」這個話題,擅長佈局與整合上下遊,這也是寧德時代的立身之本。

2018 年4月,寧德時代通過子公司加拿大時代投資1500萬加元參股北美鎳業North American Nickel Inc,持股25.38%,此舉是其佈局鎳的開端。

同年9月,寧德時代通過與格林美、青山控股聯手,總投資約18.5億元人民幣,用於建設印尼年產5萬噸高鎳動力三元材料用前驅體原料和2萬噸三元正極材料,該項目在2019年1月正式啓動。

為了得到印尼的鎳,作為交換條件,寧德時代未來將會在印尼投資50億美元興建一座鋰電池工廠,該工廠有望在2024年正式投產。

值得一提的是,寧德時代與印尼當地協議規定——寧德時代要確保60%的鎳在印尼被加工成電池。

寧德時代的老對手LG,更是不惜代價的去鎖定鎳。

LG先是在2017年11月向Kemco公司投資89.7萬美元,獲得其10%的股份,Kemco是韓國的硫酸鎳(nickel sulfate)供應商。

為了得到印尼的鎳,作為交換條件,LG計劃投資98億美元,與印尼的一家當地企業聯手建電池廠。

為了「搶鎳」,寧德時代與LG兩大巨頭,與印尼深入綁定,建電池廠。

印尼是全球紅土鎳礦儲量和產量最豐富的國家。2018年,印尼紅土鎳礦儲量佔到全球總儲量的18.7%,產量更是佔到全球的近三分之一。

印尼總統Joko Widodo此前曾表示:「我們有一個使印尼成為全球最大鋰電池制造國的偉大計劃,因為我們擁有全球最多的鎳(儲備)。」

2018年12月,比亞迪、高軒高科、中國五礦、唐山曹妃甸投資集團四家公司牽手,聯合推出中冶新材料項目。

該項目分為兩期,一期為4萬噸年產能的高鎳三元前驅體(NCM622),二期為6萬噸年產能的高鎳三元前驅體(NCM811)。

四家企業角色不同,五礦投資123億元在建設瑞木紅土鎳礦項目,負責提供上遊礦產原料,同時五礦子公司長遠鋰科也具備三元前驅體生產能力;比亞迪、國軒高科提供電池端的的技術指導;曹妃甸公司主要以資本投資為主。

得益於早些年對鎳礦的佈局,五礦集團手里屯著一些鎳資源,在2018年終於派上了用場。

國軒高科除了跟五礦合作,還在2020年7月,與合肥廬江簽約,將年產3萬噸高鎳三元正極材料項目落地廬江,背後得到了大眾中國的入股支持。

作為國内第二梯隊的電池廠商,億緯鋰能在搶鎳方面,也不甘示弱,加緊步伐。

億緯鋰能,2021年5月17日,擬與貝特瑞、SKI設立一家高鎳三元正極材料年產5萬噸的合資公司,其中,億緯亞洲以現金出資4.69億元人民幣,佔股比例為24%;SKI出資4.89億元人民幣,佔股比例為25%。

一周後,億緯鋰能又與華友钴業、永瑞控股、Glaucous、LINDO簽訂了《印尼華宇鎳钴紅土鎳礦濕法冶煉項目合資協議》,根據協議,各方將在印尼建設年產12萬噸鎳、1.5萬噸钴的紅土鎳礦濕法冶煉項目,建設總投資約為134億元人民幣。億緯鋰能持股17%,華友钴業持股20%。

為了鎳,電池巨頭們也是拼了。那上遊的鋰電材料公司們,又是怎麽佈局的?

「正極材料一哥」容百科技,信息顯示,容百科技是國内最先開發完成高鎳三元正極材料產品的公司之一,並於 2016 年在國内實現首批 NCM811 批量量產。

目前容百科技已在湖北、貴州建設完成 4 萬噸高鎳產能,預計2021年底高鎳三元正極材料產能將達到12萬噸以上。

容百科技先是與遵義政府合作建設「年產10萬噸高鎳正極材料生產線項目」的一期階段於2019年竣工,該階段實現年產1.5萬噸。

2021年2月,嘗到甜頭後的容百科技又投資29億元人民幣,啓動該項目的二期階段,二期完成後,產能或將邁入10萬噸/年的大門。

除了國内,海外也有所佈局。2020年10月,容百擬以11.93億元人民幣增資韓國全資子公司JS 株式會社,在韓國建設年產 2 萬噸高鎳正極材料生產建設項目。

2021年4月,容百在韓國年產7萬噸高鎳正極項目開工,標志著韓國產能擴建項目正式啓動。

要知道,全球前六大鋰電池廠商有三家分佈在韓國,通過優先開發大客戶,既能夯實容百科技與韓國的戰略合作關係,又能進一步向歐美客戶進行延伸,對於提升國際市場佔有率,意義重大。

眼看著钴的光環逐漸被鎳取代,靠钴起家的華友钴業,當然不會坐以待斃,而是奮起直追。

華友钴業先是在2018年10月,通過全資孫公司華青公司與青創國際、沃源控股、IMIP、LONGSINCERE聯手,簽訂了《印尼Morowali紅土鎳礦濕法冶煉項目合資協議》,根據協議,各方在印尼建設紅土鎳礦濕法冶煉項目,該項目中的鎳生產規模為年產6萬噸,其中華青公司出資2900萬美元。

後在2019年1月,華友钴業與LG的合資子公司華金新能源一期項目在衢州開工,項目計劃建設年產4萬噸的高鎳型動力電池用三元前驅體新材料,雙方希望通過4萬噸作為合作的起點,儘快達成10萬噸的預期。

2021年3月,華友钴業在互動平台表示,公司印尼投資建設的年產4.5萬噸(鎳金屬量)高冰鎳項目,公司持股70%,青山控股持股30%,目前處於項目建設期。

當升科技,2018年5月公告稱,擬投資30億元人民幣建設首期5萬噸/年的以NCM811為主的高鎳三元正極材料。

廈門鎢業,2019年4月公告稱,通過子公司擬投資 18.48億元人民幣,建設年產2萬噸中(高)鎳三元材料。

洛陽鉬業,在2019年11月公告稱,擬出資7410萬美元收購華越鎳钴合共30%股權,華越鎳钴地處於印尼,持有年產量6萬噸鎳金屬混合氫氧化鎳钴的紅土鎳礦濕法冶煉項目。

中偉股份,先是引入青山控股子公司作為其戰略投資者,並簽訂戰略合作協議,預計2021-2030年總供應公司鎳金屬當量30-100萬噸。

2021年3月,高冰鎳取得突破,青山控股與中偉股份、華友钴業簽訂高冰鎳供應協議。三方共同約定青山控股將於2021年10月開始一年内向華友钴業供應6萬噸高冰鎳,向中偉股份供應4萬噸高冰鎳。

2021年4月,中偉股份投資6億元人民幣,通過全資子公司與新加坡公司RIGQUEZA簽署紅土鎳礦冶煉年產高冰鎳含鎳金屬3萬噸(印尼)項目合資協議。

該項目生產的高冰鎳是制造高純度硫酸鎳的原材料,後者是三元前驅體不可或缺的核心材料,此舉意在降低高鎳三元前驅體生產成本。

贛鋒鋰業,在2021年5月,通過子公司1500萬美元投資新加坡公司SRN的可交債,投資生效6個月後,有權將可交債轉換為FE公司25%的股權。轉股同時,有權以額外1500萬美元對價,增持FE公司股權至50%。

FE公司持有位於印尼的全資子公司TAS紅土鎳項目100%的資產,該項目約含有1.466億濕公噸紅土鎳礦資源。

一家家的鋰電概念股,就這樣絡繹不絕的吹響了「搶鎳」的號角。

然而,單論時機,最先嗅到鎳的風向的是中國五礦集團,五礦早在2005年就啓動了佈局鎳的戰略。

當時中國五礦通過入股進入古巴Camarioca鎳項目,不料卻在2007年突然退出,原因不明;2015年,中國五礦試圖通過入股的方式開發西澳Fraser Range的鎳礦資源,後續進展狀況不曉。

值得一提的是,中國五礦旗下的長遠鋰科在鋰電正極材料市場排名第三,此舉意圖或是為了儲備鎳做準備。

其次是杉杉股份,早在2009年5月,杉杉就與澳大利亞上市公司Heron Resources簽署協議,計劃建設一個年處理100萬噸紅土鎳钴礦的項目,杉杉股份佔有該項目70%的權益。

初心雖美好,然而,該項目最終夭折,始終沒有開工,這份框架協議2011年失效。

直到2019年4月,杉杉股份重拾信心,發佈公告擬投資15.8億元人民幣在長沙投資建設2.88萬噸/年產能的高鎳正極材料項目。

同樣是在2009年,中國最大的民營不鏽鋼企業青山控股在印尼低調購入4.7萬頃紅土鎳礦,並投資了30億美元在蘇拉威西島建設鎳鐵工業園。

當時,青山控股的蘇拉威西工業園還只是一座小漁村,路、電、港口,啥都沒有。在09年-14年,除了財大氣粗的青山控股,幾乎沒什麽下遊企業願意主動來印尼。

2013年,中國和印尼完成了青山工業園區首個項目的簽約。兩年後,青山工業園的小漁村建起了電站、碼頭、廠房,還有兩座清真寺。

如今,青山控股在印尼擁有豐富的鎳礦資源,元礦儲量在10億噸以上,鎳金屬儲量在1200萬噸以上,是國内鎳金屬的儲量最多的企業。

仰仗著鎳,青山控股陸陸續續的引來了寧德時代、格林美、華友钴業、中偉股份的競相合作。

事實上,青山控股成了「搶鎳」環境下的大赢家。這離不開其前瞻性佈局,當年鎳不火的時候,青山控股就已經把鎳握在手中。

搶鎳的地盤,主要聚焦於海外,以印尼為主,其次是菲律賓、澳洲、韓國等。

作為全球鎳資源儲量最大的國家,印尼鎳資源儲量約2100萬噸,已成為電池和材料企業的「兵家必爭之地」。

為了防止不被鎳卡脖子,同時通過一體化佈局上遊,可以降低整個產業鏈的成本,這是上市公司們競相佈局鎳資源的用意所在。

這取決於鎳的可替代物。

鎳的出現,無疑是在某些方面取代了金屬钴的角色,同理,如果未來出現新的物質,在能量密度、安全性、成本方面的綜合表現比鎳要好,那麽鎳在動力電池的地位就岌岌可危了。

鎳的價值是釋放在三元鋰電的,三元鋰電興則鎳興,三元鋰電亡則鎳亡,二者是唇亡齒寒的關係,鎳的命運由三元鋰電決定。

三元鋰電和磷酸鐵鋰電的路線之爭由來已久。自2004年引入中國以來,磷酸鐵鋰一直是中國動力電池的主流路線,錳酸鋰和三元材料使用者寥寥可數。但特斯拉在2013年一季度的盈利以及國内關於能量密度政策的指引,三元鋰電開始登上歷史舞台。

2013年後,越來越多的車企模仿特斯拉,紛紛採用三元鋰電,磷酸鐵鋰的光環褪去。

但,磷酸鋰電依靠低成本、安全性高的兩大優點,在市場領域依然有自己的一席之地,如果磷酸鐵鋰的能量密度能夠改進並超過三元鋰電,那麽,三元鋰電就會跌落神壇,鎳的熱度也就隨之被波及。

就目前來看,這種危機可能性不大,前文提到,中金公司預計,至2025年高鎳三元與磷酸鐵鋰的價格可分别下降至650元/kWh與530元/kWh,價格差將由目前的近30%,縮小至20%左右。

同時,預計至2025年,高鎳三元若使用CTP技術,則能量密度有進一步提升的空間,而鐵鋰提升的空間則較有限。

另外,已經有部分電池廠商在NCM811的基礎上探索繼續加碼鎳的含量,比如LG 計劃在2022年,發佈鎳钴錳鋁電池,鎳含量達90%、钴佔5%、錳鋁各佔1~2%。

由此看出,電池廠商們對鎳依然是一往情深。

但任何事物都有兩面性,鎳雖提升了高能量密度,也帶來較高的安全隱患,甚至還有爆炸風險。近幾年的新能源汽車的失火與自燃事件,很大一部分是由鋰電池引起的,而鎳卻是罪魁禍首。

鎳比重越高,代表電池會釋放越多熱能,需要新的高熱控制技術或制程,這樣一來將拉高了三元鋰電的整體成本,最終導致造車成本提高。

雖然在積極佈局鎳,但畢竟鎳是不可再生資源,隨著開採的加劇,供給端缺貨、漲價是遲早的事。有實力的廠商已經著手開發新的電池。

比如寧德時代的鈉電池將於2021年下半年正式發佈。鈉電池的平均能量密度在90-150Wh/Kg,相比鋰電池的250Wh/Kg,能量密度偏小,但是在一些對續航要求不高的場景,鈉電池還是大有可為的,但是鈉要撼動高鎳鋰電的地位短期來看還存在困難。

鎳的熱度會持續多久,更多的取決於人們對高續航的呼聲持續多久。

作者:慧澤李

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)