今年以來,全球經濟復蘇態勢非常理想,帶動石化燃料需求急增。

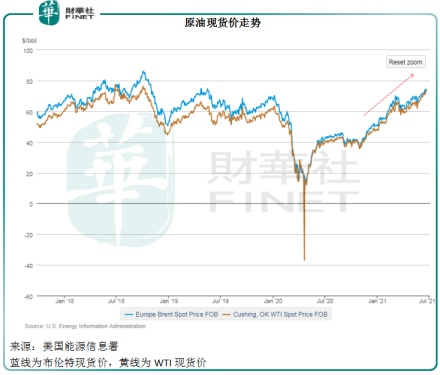

油價一改去年上半年的頹勢,大漲至74美元以上,重回2018年的高位水平。

2021年7月1日將舉行石油輸出國組織部長級會議,市場普遍預計,隨著油價持續上漲,產油國很大可能縮小減產規模。

即便如此,中國的需求依然是全球關注的焦點,這包括中國六月份的經濟數據,很可能對全球原料需求帶來啓示。

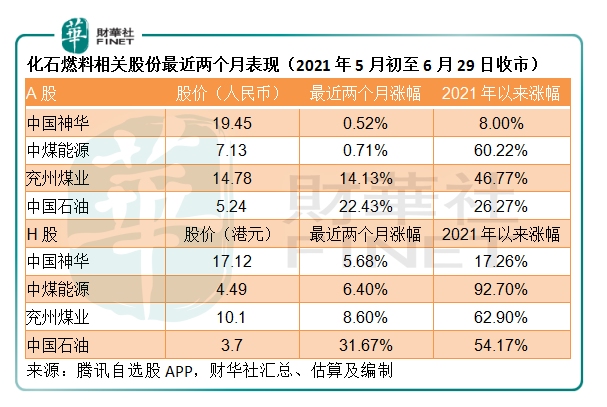

在國内,黑色燃料價格上漲,相關股份的表現卻出現分歧。

在國際油價上漲的當口,石油勘探開採巨頭中國石油(601857.CN,00857.HK)近兩個月表現淩厲,A股股價累計上漲逾22%,H股股價累計上漲32%,分别達到5.24元人民幣和3.70港元。而期内佈倫特原油現貨價僅上漲8.1%,WTI原油現貨價上漲14.24%。顯然,落後了很久的中石油終於乘著油價上漲的東風風光了一把。

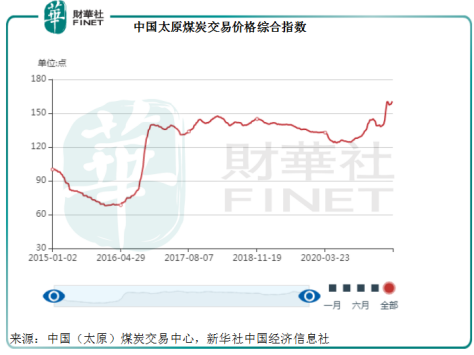

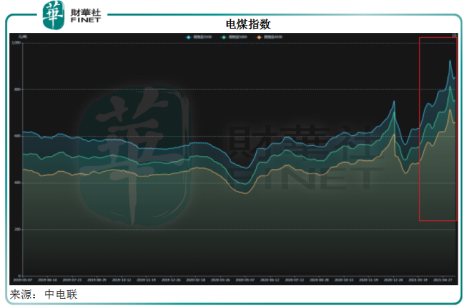

不過,這兩個月價格表現最好的黑色燃料卻是煤價,國内煤價更創下了新高。中國太原煤炭交易價格綜合指數由5月3日時的140.31點,累計上漲14.4%,至160.52點,見下圖。

近一個月的期貨價亦大幅上漲,今年9月交割的焦炭期貨價在最近一個月上漲18.44%,焦煤期貨價則上漲19.9%,遠遠跑赢煤炭價格漲勢。

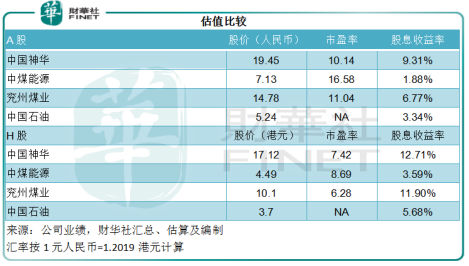

然而,煤炭股的表現卻並未跟上商品價格。中國神華(601088.CN, 01088.HK)和中煤能源(601898.CN, 01898.HK)的A股股價在最近兩個月幾乎沒有變化,H股亦只有單位數漲幅;而估值偏落後的兗州煤業(600188.CN, 01171.HK)稍見起色,見下表。

為什麽會出現商品價格與關聯股份走勢差異的情況?

首先要從煤價為何上漲說起。

導致煤價上漲,離不開商品交易的基本定律——供求關係。

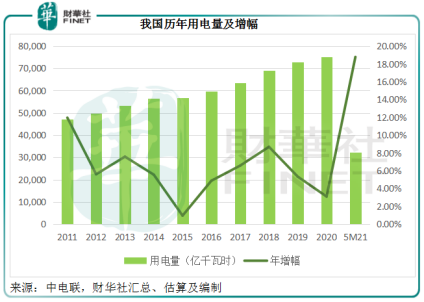

中國經濟增長穩健,帶動需求上升,首當其衝的是用電量的增長。

今年前五個月,我國用電量為3.23萬億千瓦時,同比增幅高達18.78%,是2012年以來首次錄得如此強勁的雙位數同比增幅。當然,2020年前五個月因為疫情經濟暫停導致基數較低是一個原因,但即使用未受疫情影響的2019年前五個月數據,增幅仍達到15.4%,可見經濟增長是顯著的。

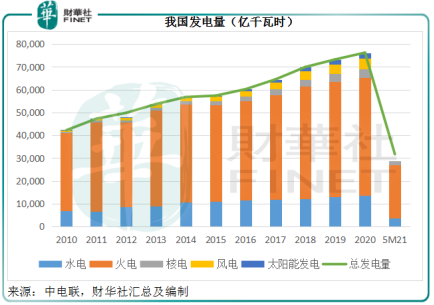

今年前五個月的發電量同比增長16.27%,至3.177萬億千瓦時,其中火電佔比最高,佔了總發電量的73.7%,發電量達到2.34萬億千瓦時,同比增長17.03%,高於整體發電量增速。

煤炭是火力發電的重要原料,火電發電量上升,推動了對煤炭的需求。見下圖,今年第二季以來電煤指數大幅上漲,反映煤炭價格隨需求水漲船高。

此外,中國經濟增長帶動了鋼鐵需求上升。今年,鋼材綜合指數由年初時的165.34上升至5月12日時的234.83點,漲幅達到了42.03%,可見需求十分殷切。

煤炭也廣泛應用於煉鋼產業。所以,鋼材需求殷切大大提升了行業景氣度,對煤炭的需求也急增。

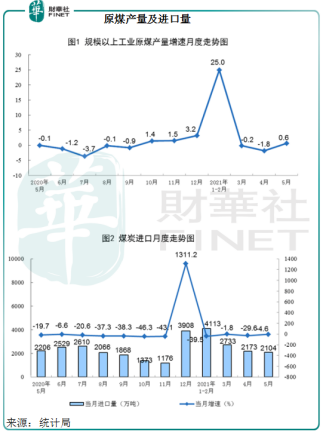

然而,需求急增,供應卻未必跟得上。統計局的數字顯示:今年前五個月,原煤產量同比增長8.8%,至16.2億噸——筆者猜測或與部分煤礦煤管票不足及安全檢查停產有關,進口量同比下降25.2%,至1.11億噸。其中5月份原煤產量僅按年增長0.6%,至3.3億噸;進口同比下降4.6%,至2104萬噸。

綜上所述,發電和鋼鐵工業需求急增,但煤炭產量增長緩慢同時進口量顯著下降導致供應未跟上需求有關,當中可能還存在一些投機炒作行為,這是煤炭價格上揚的背景。

近日,我國採取措施打擊大宗商品的炒作行為,或有利於穩定價格。

另一方面,從基本面來看,煤炭的供需或將恢復正常。

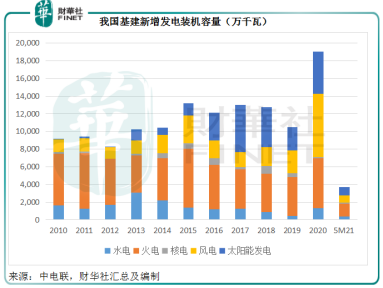

我國近年大力發展新能源發電,力爭實現碳達峰的目標。新增發電裝機容量中,火電的佔比越來越小,見下圖。這意味著未來火電的發電量佔比將逐步下降。

最近鋼材價格上漲,但同時鐵礦石的漲幅更甚,甚至創下了新高,再加上煤炭價格上漲,或嚴重壓縮了鋼鐵生產廠的利潤,所以這些鋼廠有可能會考慮減產,以避免虧損,這或可緩和煤價的需求。從以上的鋼材綜合指數圖可見,在5月中旬見頂後,鋼材價格指數已呈下降趨勢。

供應方面,發改委於6月27日發佈的公眾號文章就明確提到會採取多舉措,保障煤炭供應,包括:

1、推進煤炭增產增供:督促晉陝蒙主要產煤區和重點煤炭生產企業按照「一礦一策」原則,在確保安全的前提下增產增供,重點保障電廠用煤需要。

2、促進優質產能釋放。

3、安排投放煤炭儲備:在供需偏緊時段有效補充市場供應,同時對電廠存煤偏低的地區予以重點保障。

4、加強中長期合同履約監管。

並且提到,主要產煤區停產煤礦將逐步恢復生產,預計7月初就能恢復到6月上旬的生產水平,而且一些具備增產潛力的優質先進產能下半年將逐步釋放。另外,進口有望進一步增加,7、8月將是進口煤到貨的高峰期,煤炭供應將得到有效補充。

也就是說,從供應端來看,下半年的產量有望回升並進一步釋放,同時進口量上升,供應將增加。

另一方面,在需求端來看,下半年進入汛期的水電、太陽能發電或增加,將大量替代火力發電,有效減少火電用煤需求。這或意味著需求端將靠穩。

總括而言,下半年的煤炭供需狀況將得到改善,當前的高煤價或不可持續。

期貨市場近兩日的表現已經反映了這一展望:9月交割的焦炭期貨價由6月25日時的收盤價2827,下降至29日收盤時的2632,跌幅為6.9%;焦煤期貨價則由6月25日時的2045,下降至1943.5,跌幅為5%。

所以,早已先知先覺的資本市場,自然不敢對煤炭股過分看好,畢竟未來新能源將佔據主導地位,煤炭的更長遠前景並不樂觀。中國神華和兗州煤業的市盈率和股息收益率固然都不錯,但須提防這類周期性股的下調壓力。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)