天下大勢,分久必合,合久必分。

周末七國分爭,並入於秦。秦二世而滅,楚、漢分爭,又並入於漢。漢自高祖斬白蛇而起義,一統天下,後光武中興,傳至獻帝,遂分為三國。「分久必合,合久必分」就出自此處。

而近期科技界大事不斷,頗有「七國爭雄,三國爭霸」的意味。近日,英偉達(Nvidia)、AMD、英特爾(Intel)三大芯片巨頭相繼宣佈收購事項的結果,而英偉達也發佈了新一期財報。元宇宙被視為下一代科技的重要應用場景,作為三大芯片巨頭,會在科技路線上如何佈局?我們或許可以從相關的收購事項、財報中領略一二。

英偉達財報超預期

當地時間2月16日,被視為元宇宙硬件入口的英偉達公佈了該公司的2022財年第四季度及全年財報,以及下一季度業績指引。

第四季度業績:

財報顯示,英偉達第四季度調整後淨利潤為33.50億美元,與上年同期的19.57億美元相比增長71%,與上一季度的29.73億美元相比增長13%。值得一提的是,英偉達2022財年第四季度營收和調整後每股收益均超出華爾街分析師此前預期。

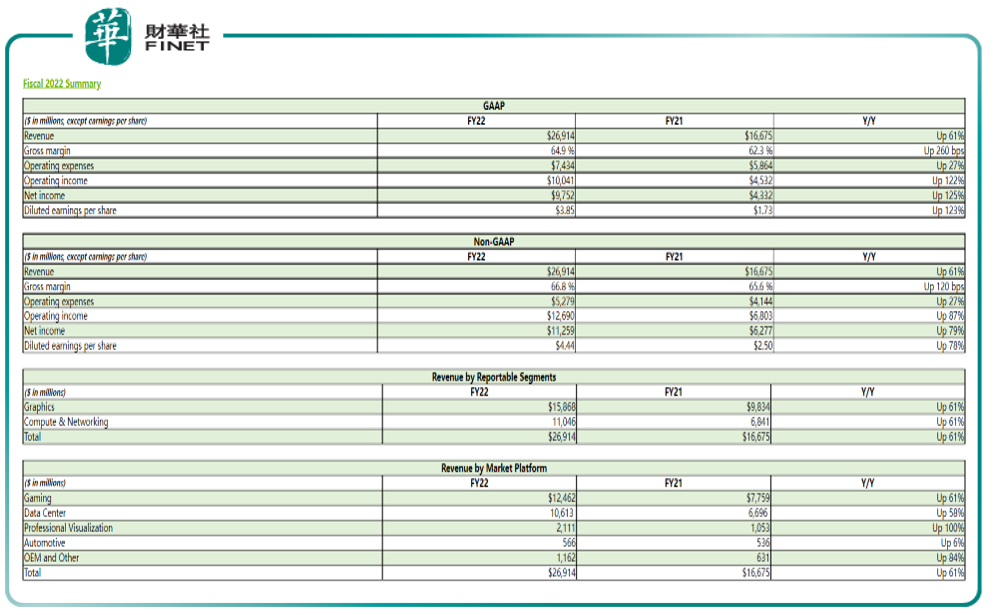

2022全財年業績:

在整個2022財年,英偉達的淨利潤為97.52億美元,與2021財年的43.32億美元相比增長125%;每股攤薄收益為3.85美元,與2021財年的1.73美元相比增長123%。

不計入某些一次性項目(不按照美國通用會計準則),英偉達2022財年的淨利潤為112.59億美元,與2021財年的62.77億美元相比增長79%;每股攤薄收益為4.44美元,與2021財年的2.50美元相比增長78%,同樣超出分析師預期。

下一季度業績展望:

英偉達預計,2023財年第一財季該公司的營收將達81億美元,上下浮動2%,超出分析師預期;按照和不按照美國通用會計準則的毛利率預計分别將達65.2%和67.0%,上下浮動50個基點。

分項業務亮點:數據中心

核心業務表現:遊戲業務、數據中心業務和專業可視化三項業務均創新高。遊戲業務和數據中心業務是公司財報最為核心的業務,兩項合計佔比達到80%以上。

英偉達是全球最為領先的算力芯片公司,公司產品不僅用於遊戲和數據中心等傳統領域,同時也能用於自動駕駛、元宇宙等新興領域。只要是對數據計算有需要的地方,都能看到英偉達的身影。

自去年以來,元宇宙概念火熱,多個科技公司宣佈入局,數據中心作為元宇宙的「基礎設施」之一,重要性非同小可。數據中心和雲計算、邊緣計算有關,而元宇宙的實現,最基礎的條件之一就是算力的突破。

據財報,英偉達的數據中心業務佔比不斷提升,本季度達到42.7%,未來有望超越遊戲業務成為公司第一大業務。數據中心業務從原本佔比20-30%,已經迅速提升至40%左右。

2022財年第四季度英偉達數據中心業務實現營收32.63億美元,同比增速繼續回升至71%。英偉達數據中心業務增長繼續超市場預期。此前公司對Mellanox的收購並表影響,在2021年第二季度已經結束。隨後公司在2021年下半年的增速提升,主要源於公司的内生增長和下遊雲業務的持續增長的需求(下遊雲廠商主要是亞馬遜)。

數據中心的戰略性:元宇宙的基礎

數據中心的重要性,甚至已經逐步影響到戰略層面。國内方面,2月17日,發改委聯合多部門印發文件,「東數西算」工程正式啓動。

「數」指的是數據,「算」指的是算力,簡單來說,東數西算是指將東部的數據傳輸到西部進行計算和處理,類似於南水北調、西電東送,是我國又一項重要戰略工程。

中信證券解讀,國内推出「東數西算」工程,即把對時延要求不高的數據(主要為後台加工、離線分析、存儲備份等冷數據)向西部數據中心轉移,而對網絡時延要求較高的數據(例如人工智能、視頻會議等)仍在東部樞紐計算,推動數據中心合理佈局、東西部負載均衡、優化供需格局,引導數據中心朝著集約化、規模化、綠色化方向發展。

大家目前提到元宇宙的硬件基礎,多數還是以設備(比如VR/AR)去考慮下遊應用,但數據、算力其實是元宇宙實現的更為基礎的前提。數據、算力突破,從國内政策的相繼出台,就可看出相關層面的重要性。

此外,數據中心還是國内新基建七大領域之一,早已在戰略層面被高層重點關注。

我們再說回英偉達。公司2022財年業績與下一季度(2023財年第一財季)業績展望皆超預期,然而財報公佈當日英偉達股價盤後卻下跌。這或許和一則消息有關。

英偉達的收購

英偉達在發佈2022財年第四財季財報時,同時宣佈,終止收購軟銀集團旗下芯片設計公司ARM的協議,並因此在2023財年第一季度計入13.6億美元的運營費用。換句話說,英偉達因終止收購ARM損失13.6億美元。雖然這則消息在2月初就已公佈,但在本次財報會上,英偉達對於下一財季的業績指引時又提了這件事。

雖然收購ARM的交易未能成功,但英偉達CEO黃仁勳,仍對ARM的未來給予了良好的祝願。黃仁勳表示,英偉達的前景光明,在未來英偉達仍將以忠實的客戶支持他們。

黃仁勳還表示,雖然他們和ARM不是一家公司,仍將同ARM緊密合作,孫正義在ARM的重大投資,將使CPU架構從客戶計算擴展到超級計算、雲計算、人工智能等領域,他預計ARM的架構,在未來十年將是最重要的CPU架構。

ARM目前的擁有者是軟銀,軟銀CEO孫正義表示,ARM不僅在成為智能手機變革的創新中心,還在成為雲計算、汽車、物聯網和元宇宙領域的創新中心,並已進入第二個增長階段。孫正義表示他們將抓住機會,開始準備讓ARM上市融資,以推動進一步的發展。

孫正義稱,ARM很可能會在以科技股為主的美國納斯達克股票市場上市,因為ARM的許多客戶都在矽谷。

孫正義表示,「我們的目標是實現半導體史上最大規模的IPO。」

對於本次英偉達收購ARM的失敗原因,國内券商首創電子團隊歸結為以下幾點:

1)ARM客戶多為英偉達競爭對手,儘管英偉達承諾其收購不會改變ARM的開放和中立,仍將一視同仁地向所有ARM客戶服務,但作為ARM的客戶,高通、谷歌、微軟等巨頭勢必對此存有疑慮,高通和微軟等公司也向監管部門表示了對這次收購的擔憂。

2)各國反壟斷部門的審查嚴格,無任何監管部門批準此次收購。根據各國和地區法律,英偉達收購ARM需要得到英國、中國、歐盟和美國的監管部門同意,截至雙方宣佈交易失敗,沒有任何監管部門批準這一交易。

ARM本身並不銷售CPU,它根據芯片設計公司不同的需求和能力,提供了三種不同的對外授權模式:一是ARM通過針對IP授權的前期授權費,包括ARM架構和IP;二是根據每顆芯片售價按比例抽取版稅;三是通過新增的軟件服務來獲益。ARM的指令集雖然不開源,但只要花錢,就能從ARM拿到指令集的授權。

英偉達之所以耗費巨大的人力財力促成這個交易,是希望通過GPU和數據中心業務,將自身的AI戰略推向新的高度。英偉達在去年GTC大會上推出一個能承載「元宇宙」願景的虛擬化身平台「Omniverse Avatar」,Omniverse被稱為「元宇宙的基建」。隨著算力的提升、數據處理能力的增強,英偉達的AI戰略或能提升新的高度。

關於英偉達上一財季的報告及人工智能、元宇宙方面的成果展示,詳見筆者去年文章《元宇宙與人工智能,是英偉達的「進階之路」嗎?》。

AMD的收購

沒有對比就沒有傷害。英偉達在GPU(圖形顯示芯片)的老對手AMD(超威半導體),卻在近日宣佈拿下全球最大FPGA廠商賽靈思(Xilinx)。按Xilinx的市值來算,這宗收購價值接近500億美元(498億美元),創下了芯片領域收購的新紀錄,同樣這起收購案也成功地刷新了AMD的歷史(筆者按:在2006年AMD曾收購圖形顯示芯片廠商ATI,從此英偉達的N卡與AMD的A卡之爭的各種「梗」在國内電腦迷之間「經久不衰」,直到英特爾在核心顯卡領域插了一腳)。

和英偉達收購ARM比起來,AMD的收購可謂非常低調,但意義重大。

當下在半導體行業十分火爆的FPGA是一種硬件可編程的芯片,有較好的性能和較低的功耗,並被看做是數字世界的「樂高」,可定制化開發各種運算加速功能。FPGA芯片是5G通信、數據中心等諸多市場熱點領域的基礎性產品,無論是邊緣數據處理,還是數據中心的高性能計算,都能從中獲益。

雖有諸多優點,但FPGA的研發難度卻很大。一方面,對芯片材料和制程要求較高;另一方面,FPGA的編程語言更加底層、流行度更低,難度更大。這兩方面的特性也形成了行業的高度壟斷。

在全球市場上,賽靈思、Altera、Lattice和Microsemi四大廠商幾乎壟斷了FPGA市場。其中,賽靈思在技術方面處於領先地位,在中國和全球的佔比均超過50%。

成立於1984年的賽靈思,和Altera並稱為FPGA雙雄,是FPGA、可編程SoC及ACAP的發明者。

2015年,Altera已被AMD的老對手英特爾以167億美元收購(換句話說,行業老二已經被英特爾收購,而這次AMD收購了行業老大)。此次AMD完成對賽靈思的收購,意味著FPGA領域最大的兩家公司均已被半導體龍頭整合。全球FPGA競爭格局也將產生新的變化。

研發門檻較高,馬太效應明顯,顯然,對於資金充足的行業巨頭來講,走自我研發的突破之路也許不是個好的選擇,因此「花錢買」變成了一個最優解(「鈔能力」很重要,比如前段時間微軟天價收購動視暴雪,借此在掌機領域與索尼相爭)。而這次AMD順利收購,可謂如虎添翼。英偉達本次財報以及未來的亮點在於數據中心以及元宇宙「基礎設施」的相關搭建,如果AMD也在此領域發力,那麽未來顯然「好戲不斷」。這將有利於行業發展,而不是一家獨大。

AMD首席執行官蘇姿豐(Lisa Su)也表示,通過收購賽靈思,AMD將在數據中心、5G通信、汽車、工業、航空航天和國防擴大市場。「這些都是AMD很少涉足的市場,它們也都需要高性能計算。」

附:AMD本次收購,中國監管層的審批起到了最後的助力。不過,國内對於本次收購案的批復是有限制性條件的,詳見監管層官網《關於附加限制性條件批準超威半導體公司收購賽靈思公司股權案反壟斷審查決定的公告》。發佈時間為1月27日。

英特爾的收購

此外,在芯片領域,英偉達的另一個強勁對手英特爾(Intel)最近也是在收購上比較順利。2月15日,英特爾宣佈計劃以每股53美元的價格收購以色列半導體解決方案代工企業高塔(Tower)半導體,這樁收購預計將耗資約54億美元。根據英特爾官方公告,該交易已經獲得雙方董事會的批準,目前正在走相關交易流程及向監管機構進行審批,如無意外將在12個月内完成。

高塔半導體為全球第九大晶圓代工廠,主要聚焦的是模擬芯片生產,目前其市值為35.94億美元,在射頻、電源、工業傳感器等專業技術方面具備專長,進行移動、汽車和電源等市場跨區域經營代工業務。

目前,全球只有極少數企業能夠獨立完成芯片的設計、制造和封測所有工序,其中就包括英特爾,其再將高塔收入囊中,將極大健全其產業鏈,增加與台積電、三星競爭籌碼。

儘管收購尚未正式完成,英特爾已經開始憧憬美好的未來。英特爾代工服務總裁Randhir Thakur就表示,高塔半導體的加入會大幅增強英特爾在代工業務方面的競爭力:

「我們很高興高塔團隊加入英特爾,他們數十年的代工經驗、豐富的客戶資源和深厚的技術積累,將加速英特爾代工服務的發展。」

大手筆收購背後,是英特爾向更多芯片代工領域擴張的野心。

在原本深度佈局的PC市場出現下滑之際,英特爾轉而開始加大晶圓代工廠的對外開放,將自己的芯片代工廠面向所有芯片企業開放,並逐漸欲將高通、三星、聯發科、英偉達等曾經的競爭對手,轉變為自己的晶圓代工業務的客戶。去年,英特爾更是推出了IDM2.0戰略,加速開放程度,業務變身為「英特爾工廠+第三方產能+代工服務」的組合。

近日,英特爾宣佈成立一支規模10億美元的代工服務(IFS)創新基金,對那些在芯片代工領域初創企業進行戰略投資。作為英特爾CEO帕特·基辛格在去年3月份推出的IDM2.0戰略的一部分,這是英特爾再度對外開放其晶圓代工服務的明確信號。

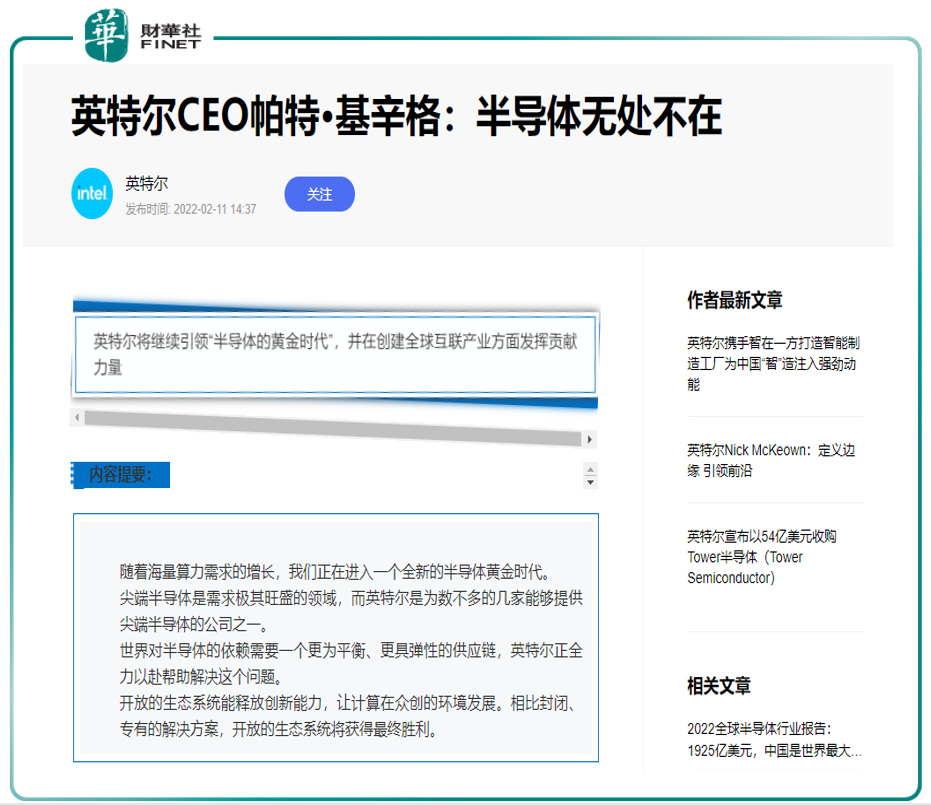

在2月11日英特爾CEO帕特·基辛格發佈的文章上,其表示:隨著海量算力需求的增長,我們正在進入一個全新的半導體黃金時代。英特爾將繼續引領「半導體的黃金時代」,並在創建全球互聯產業方面發揮貢獻力量。(PC時代,x86架構下,英特爾已經「引領」芯片行業發展近半個世紀了,詳見下文架構的部分)

如此來看,同是收購事項,三家企業里,就英偉達最慘了。不過值得一提的是,在1月份,英偉達宣佈已收購高性能計算集群管理公司Bright Computing,收購金額未披露。據悉,與其收購ARM不同,Bright的交易是一項簡單的收購,旨在擴大英偉達客戶群的新機會,從中也不難看出,英偉達對於業務增長、講好新故事的渴求。

技術路線分析:三家收購背後的野心

除了向代工領域擴張外,在技術路線的選擇上,英特爾也有大動作。

2月8日,英特爾宣佈加入RISC-V基金會。

全球開放硬件標準組織RISC-V International宣佈,英特爾已加入 RISC-V 高級會員隊列。RISC-V的共同創建者David Patterson博士表示:「我很高興英特爾,這家50年前開創微處理器(芯片)的公司,現在是RISC-V International的成員。」

收購背後,體現了三家芯片巨頭的野心、後續想發展的路線:

英偉達收購ARM,試圖把ARM架構攥在手里,這樣才能更好地開拓數字中心業務和移動芯片領域,而且如果收購成果,可以形成CPU+GPU+DPU的全產業鏈的佈局;

AMD收購賽靈思則是為了完善自家在數據中心板塊的產品服務,補全短板;

而英特爾加入RISC-V,有别於前倆家:他是一個「幹不掉你只能選擇加入」的情況,屬於鞏固其行業地位。

這三家巨頭的動作,都是奔著在某個方向上進行技術壟斷去的。

我們在分析三家巨頭收購背後的意圖前,先弄清兩個概念:架構和指令集。

指令集是指示芯片執行某種運算、處理功能的命令。

指令是硬件運行的最小的功能單位,一台計算機上全部指令的集合,就是這台計算機的指令係統,指令係統也稱指令集。

而架構,即是為了實現指令集而構建出來的硬件電路。

一部分人將架構定義為硬件實現,另一部分人則認為架構等同於指令集。一個指令集可以設計出不同的硬件電路,這就是架構。

一個成熟且適用性的架構是需要長年累月的技術積累才能開發成功的,這也是我國芯片領域卡脖子的一大難題(錢、時間、人,缺一不可)。

當下最為關鍵的三大架構是X86、ARM和RISC-V。

X86顯然是英特爾的禁脔,至今為止擁有X86永久授權的公司只有英特爾和AMD兩家公司。自1978年英特爾推出Intel 8086處理器以來,x86架構已經在風雲激蕩的芯片市場中走過了40多個年頭(近半個世紀啊!)。根據2017年IDC發佈的報告顯示,x86處理器在服務器市場佔有率高達96%。(小科普:我們目前用的個人PC電腦,CPU用的基本都是x86架構處理器。在CPU芯片消費市場,只有英特爾和AMD兩家,你見過第三家的CPU芯片廠商嗎?)

X86芯片架構的發展史以及英特爾是如何從無到有,變的如此強大的,他的競爭對手AMD又是如何逆境反轉,差點反殺英特爾的,關於這些歷史故事,詳見筆者此前文章《半導體編年史:傳奇的湮滅與誕生》。

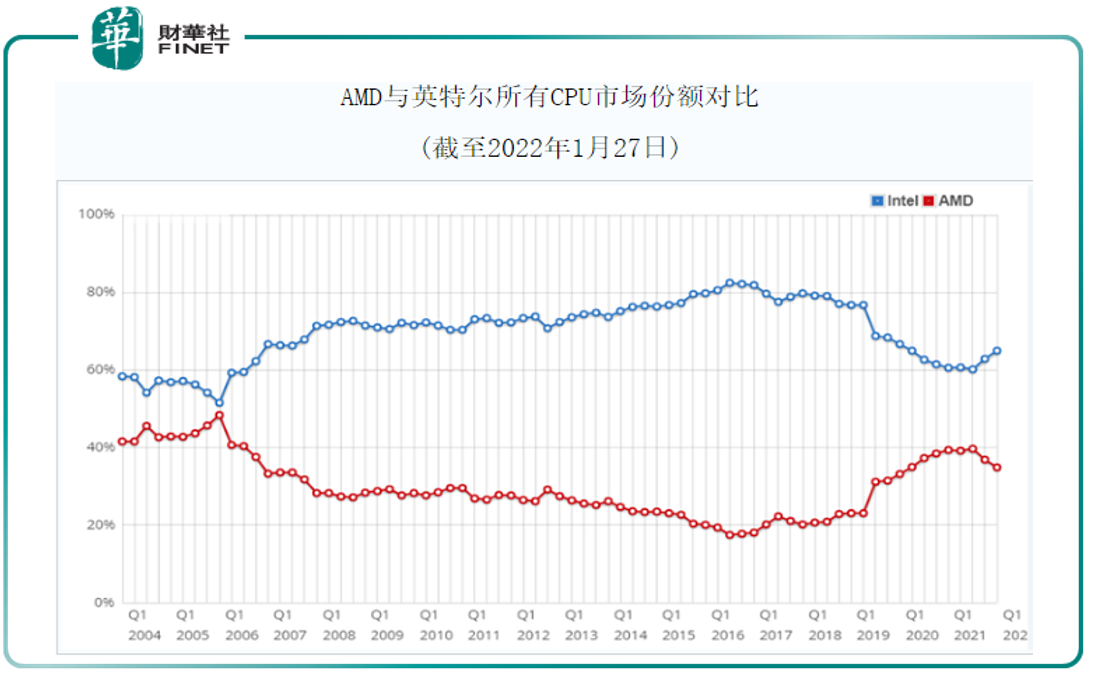

作為CPU供應商,AMD作為「萬年老二」,長期屈居於英特爾之下(見下圖所有CPU市場份額對比,可以看到目前AMD與英特爾仍存在一定差距)。在諸多CPU市場分類中,AMD僅在2021年第一季度,實現了在台式機CPU市場對英特爾的反超:AMD以佔據全球台式機CPU市場50.8%的份額超過了佔據全球市場49.2%的英特爾。

我們再說回近期三家芯片巨頭的收購。

英偉達收購ARM顯然是想直接拿到自己(在移動版芯片領域)的「X86」,我們目前手機所使用的CPU芯片基本都是基於ARM架構,ARM已經發展成為一個公版CPU的標準發佈機構,誰都不希望他落在任何單獨一家公司手上。而這次英偉達想拿到ARM,這個收購的失敗,恐怕英特爾和AMD這些競爭對手都起到了不小的阻力。

新泰證券半導體分析師王志偉表示,英偉達收購ARM,其目的是佈局數據中心和移動芯片領域。在此之前英偉達已經完成了GPU+DPU格局(他本身就是GPU巨頭),而收購ARM這個關鍵指令集架構,可以形成CPU+GPU+DPU的全產業鏈的佈局。即使收購失敗可能會對英偉達的自由度有所限制,但對其業務影響並不大。

(小知識:DPU是Data Processing Unit的簡稱,它是最新發展起來的專用處理器的一個大類,是繼CPU、GPU之後,數據中心場景中的第三顆重要的算力芯片,為高帶寬、低延遲、數據密集的計算場景提供計算引擎。)

X86和ARM都是相對封閉的,而RISC-V就不一樣了,因為它「完全開源」。對於2010年推出的RISC-V架構,不同於存在授權限制的x86和ARM架構,RISC-V具有精簡、開源、中立、反應速度快等特性,可開發更適應特定需求的獨特芯片,並打破了x86、ARM架構高價授權費、定制化困難的慣例,有望成為全球下一代重要芯片指令集架構。市場調研機構Tractica指出,預計到2025年,RISC-V的IP和軟件工具市場將達到10.7億美元。

RISC-V這麽大的市場,又是開源的,已然觸動到英特爾x86架構的市場地位。英特爾去年夏天曾考慮以20億美元收購專注於RISC-V的芯片設計初創公司SiFive,不過這筆收購失敗了。而近日英特爾宣佈加入RISC-V,顯然是「打不過就加入」的小心思。畢竟RISC-V如此快速增長的市場,作為頭部玩家的英特爾,不可能不重視。

同時,英特爾進入RISC-V也是為其擴大代工做鋪墊。英特爾正全力投入芯片代工業務,旨在恢復其在芯片制造領域的主導地位,一個更開放的英特爾是其實現此目標的前提。前文提到了英特爾宣佈成立10億美元的代工服務基金,扶持那些在x86、ARM和RISC-V領域頗具潛力的初創和成熟企業,以幫助各類公司使用英特爾代工服務打造颠覆性技術。

此外,英特爾還開發了開放式Chiplet平台,希望通過小芯片底盤設計(Chiplet chassis designs),將x86、ARM和RISC-V内核的裸片放在一起並封裝成一個連貫的芯片。

這些變動,都會對行業產生深遠影響。

RISC-V CEO Calista Redmond表示:「RISC-V的開放合作已經引發了半導體行業的深刻轉變,這種合作夥伴關係將加速開放計算的創新。」

中國科學院計算技術研究所研究員、中國開放指令生態(RISC-V)聯盟秘書長包雲崗為此發聲:「Intel 加入RISC-V國際基金會,個人判斷將會進一步促進國内企業加大投入。相信國内企業和機構也會像通訊領域那樣成為RISC-V領域的核心貢獻者和引領者。」

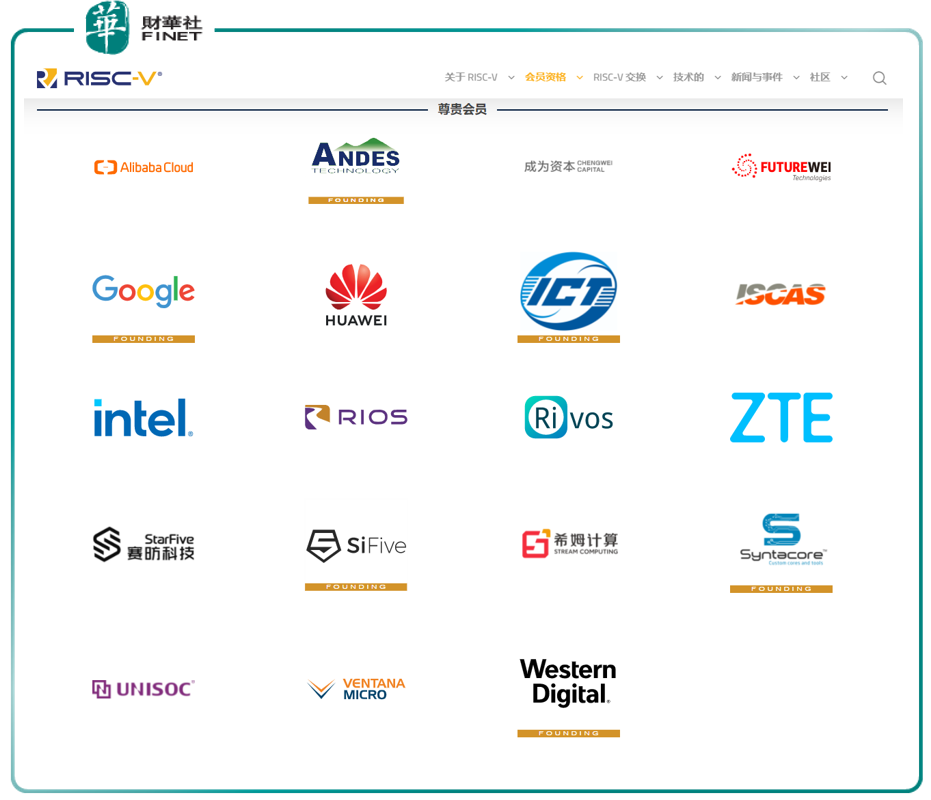

中國芯片企業在RISC-V的佈局還是相當穩健的,現有的RISC-V的基金會19名尊貴會員(高級會員),中國企業(包括台企)12家,佔據多數地位。見下圖,為RISC-V官網尊貴會員名單(截至2022年2月18日)。

RISC-V雖然不是第一個開源的指令集,但它很重要,因為這是第一個被設計成可以根據具體場景可以選擇適合的指令集的指令集架構。基於RISC-V指令集架構可以設計服務器CPU,家用電器CPU,工控CPU和傳感器CPU。

作為一個開源的指令集架構,RISC-V讓用戶有機會避免英特爾x86知識產權體係的鎖定和 ARM高昂的芯片特許使用費,這使得全球芯片行業的企業都對RISC-V報以極大的關注和興趣。

說到這,讀者有沒有想到什麽?這就是國產替代、彎道超車的機會。這也解釋了為何RISC-V的基金會尊貴會員里面,中國企業有那麽多。在沒有先發行業優勢的情況下,RISC-V的開源屬性對國内企業的芯片研發是非常友好的。

在國内政策支持方面,上海市發佈過《關於開展 2018 年度第二批上海市軟件和集成電路產業發展專項資金(集成電路和電子信息制造領域)項目申報工作的通知》,其中項目指南中包含基於RISC-V指令集架構的處理器芯片方向:支持基於RISC-V指令集架構、32位及以上的處理器芯片的研發及產業化,内核需擁有自主知識產權。

這是國内首個支持RISC-V的相關政策。

至於AMD收購賽靈思,除上文所述外,AMD將成為全球市場中能夠同時提供CPU、GPU和FPGA三種產品的芯片廠商。這點很關鍵。

我們再回到三家芯片巨頭的收購目標:

英偉達如果拿下ARM,其壟斷地位就相當於拿下了移動版的「x86」架構,佈局CPU領域,也是佈局數據中心的重要一環,可形成CPU+GPU+DPU的全產業鏈的佈局;英特爾收購高塔、開放代工、進入RISC-V,是鞏固其在CPU領域的老大地位;而AMD收購賽靈思,也可以成為三種芯片產品的生產廠商,橫跨x86、ARM、RISC-V三大架構。顯然,這三家公司都企圖實現某種程度的壟斷。

有沒有「三國演義」的感覺?未來是「三家歸晉」,還是「分庭抗禮」?在重大技術突破的前夜,想想就激動。芯片架構的創新突破已經很多年沒有重大改變,而算力的突破也是遲遲沒有重大進步,雖然在材料上,三代半導體的技術路線確實帶來了「後摩爾時代」的一些變革,但仍然無法支持像「元宇宙」這種全新的、具有颠覆生活方式屬性的科技應用場景。在芯片行業高速增長的背後,行業急需重大改變。而三家巨頭相繼宣佈收購的背後,這或許代表著未來科技的發展方向。關於三代半導體,詳見筆者文章《後摩爾時代:三代半導體的崛起》。

當前,無論是在電腦、數據中心、移動設備上,這三家美國芯片公司的產品有多種重疊。未來在全球的銷售上,三大公司將彼此制衡。

高增長的芯片行業:熱度不減

以上收購案雖說都是美國芯片廠商,但中國絕對是重要角色之一。從SIA公佈的數據顯示來看,中國仍是最大的半導體市場,佔據全球銷售約三分之一的份額。2021年中國芯片銷售額總計1925億美元,增長27.1%。而從法律層面看,無論是英偉達還是AMD,收購的相關審批都離不開中國監管機構的批準(且起到關鍵性作用之一)。

雖然今年還不到2個月,但如無意外,2022年的芯片行業的資本熱度依舊居高不下。根據SEMI預測,到2022年,半導體行業將實現三年連續增長,迎來超級周期。

宏觀層面,中國、歐盟、日本、韓國和美國的計劃將使得芯片行業的資本支出在2021年1500億美元的基礎上翻一番。行業大廠方面,也在開年表達出了決心。台積電計劃今年投資最高440億美元進行建廠、芯片研發等活動,英特爾直接宣佈200億美元建廠,格芯也獲得供應商32億美元的建廠支持。

微觀層面,日前,多家海外半導體公司披露業績,2022年半導體短缺或持續。AMD財報顯示,四季度營收48.26億美元,YoY+48.8%,由於雲計算和企業客戶越來越多地採用EPYC(霄龍)處理器,2021年全年,數據中心收入同比翻了一番,隨著現有產品組合的量產並推出下一代個人電腦、遊戲和數據中心產品,公司預計2022年將繼續迎來顯著增長。

高通披露業績顯示,近一季度營收107.05億美元,YoY+30.0%,其中手機芯片實現營收60億美元,同比增幅42%;物聯(IoT)芯片實現銷售15億美元,增幅亦超過40%;射頻前端芯片和汽車芯片營收分别為11億美元和2.56億美元。

公司認為目前正處於歷史上最大機遇之一的開端,未來10年,公司的潛在市場將擴大7倍以上,達到約7000億美元。同時,汽車行業微芯片的領先供應商英飛淩預計其2022年收入目標為約147億美元,並認為全球半導體短缺將在今年持續。

在頭部玩家加速並購擴張,「缺芯」背景持續的情況下,2020年的芯片產業能否突破此前的增長達到新一個台階?值得期待。而更值得關注的是,芯片三巨頭紛紛加速未來科技的佈局,在重大科技發展路線的選擇上,三巨頭各有側重,元宇宙似乎也離我們越來越近了。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)