從牽一發可撼動整個港股市場的紅底大笨象,到如今市值尚不及招商銀行(03968.HK,600036.SH)的68%,匯豐控股(00005.HK)這些年可謂命運多舛。

好不容易業績熬出了頭,卻遇上大跌市,股價不漲反跌。

這家國際銀行集團剛剛公佈了截至2021年12月31日止全年業績:列賬收入按年下降1.74%,至495.52億美元,但得益於信貸損失回撥9億美元(去年則提撥了88億美元),列賬普通股股東應佔淨利潤同比增長223.42%,或87.09億美元(約合680億港元),達到126.07億美元。

然而,資本市場卻沒給面子,公佈業績之後的匯豐股價大跌3.59%,收報56.45港元,單日市值蒸發433億港元。

股價下跌,部分原因或與大市表現不佳有關,如今與匯控股市地位相若,成為恒指重要成分股的美團-W(03690.HK)和阿里巴巴-SW(09988.HK)同日分别大跌5.10%和3.05%,拖累大市表現,恒生指數亦大跌2.69%。

此外,匯控的業績絕對數固然尚算不錯,但表現遜於大行預期,尤其最大市場香港業務在2021年第4季下跌,加上2022年初以來已累積了一定漲幅,或是導致資金出走的一個原因。

值得注意的是,匯豐持股62.14%的恒生銀行(00011.HK)專注於香港市場,由於整體業績表現欠佳,股價亦下挫10.24%。

匯豐2021年業績

經歷了重組、巨額撥備、商譽減值、暫停派息等痛楚之後,匯豐的2021年業績其實有起色。

前文提到,2021年匯豐的列賬收入按年下降1.74%,至495.52億美元,主要因為全球低利率環境下,其利息業務的息差進一步收窄,淨利息差較上年同期下降0.08個百分點,至1.10%;淨利息收益率下降0.12個百分點,至1.20%,導致淨利息收益同比下降3.95%,至264.89億美元。

不過9億信貸損失回撥抵消了部分營業支出,以及國内聯營合營公司貢獻利潤的強勁增長,列賬稅前利潤同比增長115.4%,至189.06億美元。

扣除貨幣換算差額及重大項目影響之後的經調整業績顯示,全年收入同比下降3.25%,至500.9億美元;除稅前淨利潤則按年大增78.60%,至219.16億美元。

對比於2020年經調整稅前利潤122.71億美元,其2021年業績已有很大改善,與2019年的226.81億美元經調整稅前利潤的差距也進一步縮小。

回饋股東

匯豐的派息一直是香港市民最關心的事情。在過去,該行一般一年派四次息,而且出手闊綽,股息收益率可達6%以上,比全球低息環境下的銀行存款利率高出許多。但是前年英國監管當局無理阻止匯豐派息,讓許多跟隨多年的投資者迅速「脫粉」,拖累股價急挫。

進行了重組、調整之後,匯豐在去年開始恢復派息,但同時也表示,作為其改革的部分内容,為了鞏固資本,可預見將來的派息或難以回到過去的水平,所以匯豐回饋股東的舉措也成為投資者考量的一個重要參數。

2021年上半年業績中,匯豐宣派現金中期息每股0.07美元,在公佈末期業績時,再宣派第二次股息每股0.18美元,全年股息為0.25美元,派息率為40%。

不過值得注意的是,除了派息之外,匯豐還通過回購來改善股東權益。該公司於2021年10月宣佈展開最高20億美元的股份回購,並計劃在完成這一回購之後,再啓動最多10億美元的股份回購。

財華社匯總了其2021年的兩次總派息額及20億美元回購,計得其實際派息或達70.7億美元,約合551.8億港元,相當於其當前市值1.16萬億港元的4.75%,稍高於國内銀行中低風險理財產品的收益率。

地區市場表現

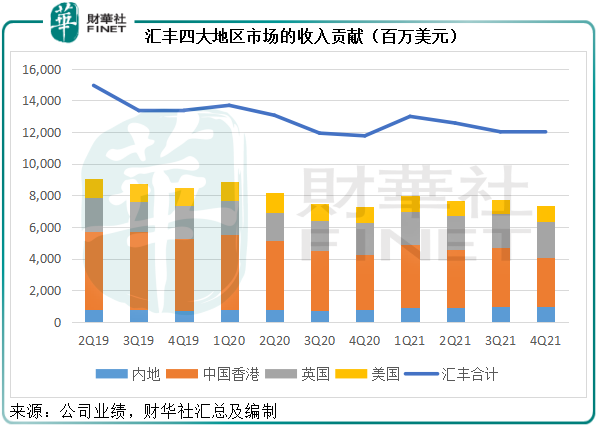

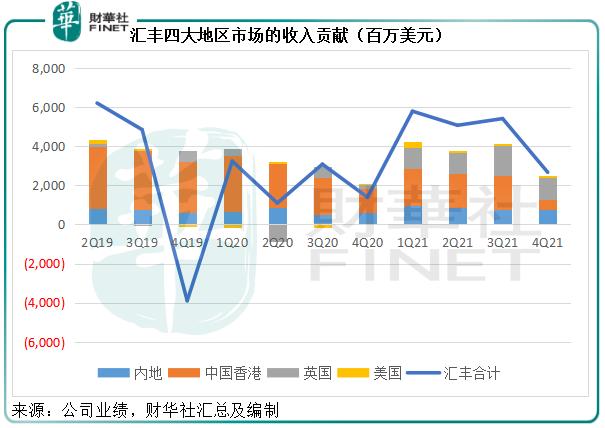

匯豐的業務遍佈全球,最主要的收入來源地為内地、中國香港、英國和美國。

見下圖,香港是匯豐最大的收入市場,2021年全年的收入佔比達到29.19%,其次為英國,佔24.15%。

值得注意的是,儘管内地收入佔比不高,增長和利潤佔比卻在攀升,尤其内地聯營公司如交通銀行(03328.HK,601328.SH)的貢獻,更是佔了其聯營和合營公司收益的大半。

2021年,内地業務收入佔匯豐總收入的7.54%,但稅前利潤卻佔到17.63%,見下圖。

香港一直以來是匯豐最大的收入及利潤來源。2021年,受疫情反復影響,香港業務表現欠佳,收入同比下降11.51%,至144.63億美元;稅前利潤更下滑27.93%,至59.16億美元。

匯豐持股62.14%的香港本地銀行恒生銀行亦公佈了2021年業績,糟糕的表現與匯豐的香港業務如出一轍。

恒生銀行坦陳「逆境求成」:受疫情以及環球利率低企影響,該行淨利息收入同比下降11%,抵消了非利息收入大約2%的增幅,令營業收入同比下降8%,至331.82億港元。因收入下降但經營支出維持上升,恒生銀行的股東應佔淨利潤同比下降16.34%,至139.6億港元。

不過,内地業務的強勁表現抵消了香港市場下滑的部分負面影響。2021年,匯豐内地業務收入同比增長20.92%,至37.34億美元;稅前利潤同比增長27.60%,至33.33億美元,其中應佔聯營公司利潤同比大增33.10%,至24.61億美元,反映内地經濟的堅韌。

匯豐的美國和英國業務於2021年有所恢復:美國業務收入下降,但得益於信用虧損減值回撥,實現扭虧為盈;英國業務則得益於英國經濟復蘇,收入同比增長11%,同時信用虧損減值回撥也讓其稅前利潤得到較大提升。

匯豐前景:機會在大灣區?

匯豐表示,2022年至今,其大部分業務呈現良好發展趨勢,預計年内可實現中單位數增長。

在業務佈局方面:

匯豐已出售美國的大眾市場零售銀行業務,並簽訂協議出售法國零售銀行業務,預計於2023年内完成,未來將發展美國和歐洲的批發和財富管理客戶業務。

在亞洲,匯豐於去年12月獲得監管機構的批準,收購旗下内地合資保險公司匯豐保險(中國)剩下的50%權益,並將繼續推出匯豐大灣區理財通服務,以把握粵港澳大灣區強勁發展的機遇。

匯豐於月初完成收購AXA Singapore,並計劃收購L&T Investment Management,以拓展其在亞洲區的保險和理財業務。

匯豐將調配資本和資源,投入到亞洲和中東發展環球銀行及資本市場業務。

從以上的圖表可見,匯豐最重要的香港市場於2021年第4季的稅前利潤出現較明顯的下滑,或反映期内疫情對當地經濟的影響。首要市場業績下滑,應是其公佈業績後股價下滑的另一個主要原因。

但内地業務表現強勁,足見内地的經濟活力在危機中的韌性。展望未來,隨著香港疫情受控,經濟活動恢復,加上粵港澳大灣區經濟共同體的聯合,匯豐的大中華業務或可維持強勁增長。

另一方面,歐美開始收緊貨幣政策,或可讓其低企的息差改善,但2021年英國和美國市場撥備回撥帶來的正面影響未必延續,或在一定程度上抵消英國經濟復蘇的提振。

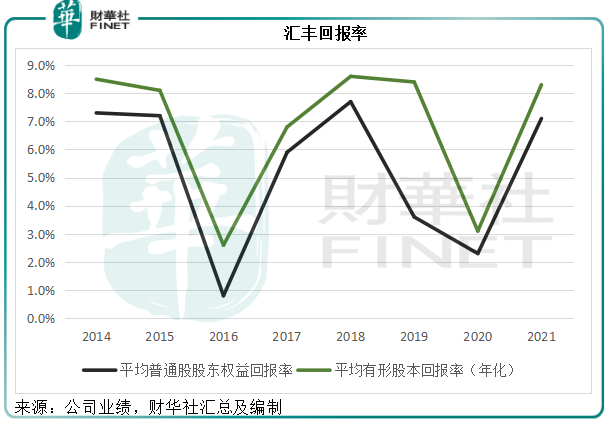

這些因素似乎也使得匯豐對其前景頗具信心,該行預計其有望在2023年達到至少10%的有形股本回報率,較先前預期提早一年。

匯豐的平均有形股本回報率於2021年已有明顯改善,由2020年的3.1%回升至8.3%,見下圖。

基於以上的預期,匯豐將維持40%-55%的派息目標。

總結

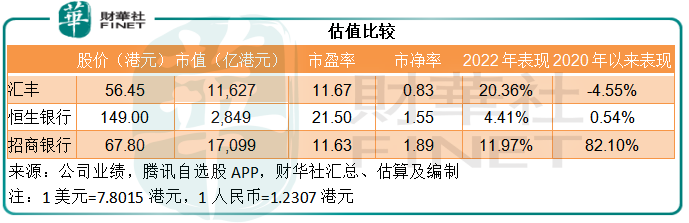

2022年初至今,匯豐的股價已累計上漲20.36%,比招商銀行的表現還要理想,也回到了2020年爆發疫情之前的水平。

從估值來看你,匯豐的市淨率不到1倍,遠低於其持有大部分股份的恒生銀行,以及國内發展最快的零售銀行招商銀行。

對比於兩年前,匯豐經過了瘦身、重組,並將戰略聚焦在發展迅猛的新興市場,例如粵港澳大灣區,與其重點市場香港協同發展。沒有了歐美低效率資產的拖累,匯豐的前景或許跟有看頭,而較低的估值或為其提供安全墊,以此來看,股價整固也未必是壞事。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)