全球經濟復常的願景似乎快要成真。

隨著國内防疫措施的優化,線上旅遊平台的出遊訂單開始火爆起來,航空出行成為熱門選擇。

與此同時,飛機訂單也開始吸引資本市場的注意。

不過最受矚目的消息,還是中國東航(00670.HK,600115.SH)即將於12月9日在上海虹橋機場接收全球交付的第一家國產大飛機C919。

中國的飛機時代即將來臨,而作為過去國内航空公司主要供應商的波音(BE.US)將會受到怎樣的影響?財華社帶你一文讀懂波音的運營模式、主要市場以及最近的盈利表現。

雙重打擊下的波音,市值最高蒸發八成

波音的高光時刻出現在2019年3月。

得益於歐美低利率的推動,波音的市值於2019年3月到達2,466.56億美元的高位水平,股價創下437.79美元的新高。

但是幾天之後,737 MAX接連發生的事故引發全世界關注,美國聯邦航空局(FAA)於2019年3月13日暫停所有737 MAX飛機的運營。

不過最負面的打擊還在後頭,2020年初的疫情導致全球出行需求銳減,對飛機的需求也大幅下滑。

停飛737 MAX飛機、沉重的聲譽損失以及2020年初疫情,令波音的市值於2020年3月跌至502.24億美元,股價跌至89.00美元,較其2019年遭美國聯邦航空局停飛前的高位縮水79.64%,或接近兩千億美元。

今年下半年以來,全球經濟開始步入後疫情時代,波音的股價也觸底反彈。

有意思的是,10月初至今,波音的股價累計上漲了52.87%,至185.10美元,市值1,103.16億美元,表現遠勝今年得到油價上漲和巴菲特加持的西方石油(OXY.US)。10月以來,西方石油的累計漲幅只有7.99%。

然而,對波音或許還不宜樂觀得太早。

波音的主營業務

波音是全球最大的航空航天企業之一,有四個會計業務分部:1)商用飛機(BCA);2)防禦、太空和安全(BDS);3)全球服務(BGS)和4)波音資本(BCC)。

商用飛機分部:開發、生產和銷售商用燃料飛機,並提供機隊支援服務,主要面向全球商用航空領域。

目前,國際商用飛機供應市場是雙寡頭壟斷,波音與歐洲的空客幾乎壟斷了整個市場。

建基於美國的波音提供一系列商用噴氣式客機,以滿足全球旅客航空出行與貨物空運的廣泛需求。目前波音生產的商用飛機系列包括737窄體飛機以及747、767、777和787寬體飛機,並繼續開發777X項目和特定的737 MAX衍生品。

防禦、太空和安全分部:該分部主要從事研究、開發、生產和改裝有人駕駛和無人駕駛的防禦用飛機,以及用於打擊、監視和機動的防禦系統,包括強擊機和教練機、垂直升降機,旋翼飛機和傾轉旋翼飛機;以及商用衍生飛機,包括加油飛機等。

此外,該分部還從事研發、生產和改裝以下產品及提供關聯服務:戰略防禦和情報系統,以及衛星系統,也涉足太空探索。

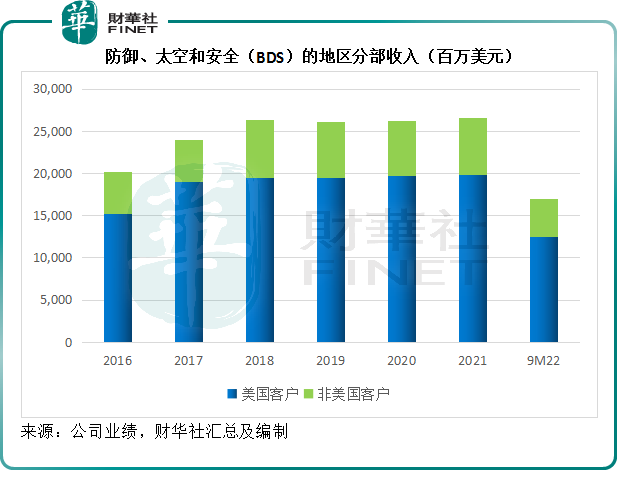

該分部的主要客戶是美國DoD,收入佔了該分部2021年收入的84%左右,其他客戶還包括NASA(美國航空航天局)和其他國家、民用和商用衛星市場的客戶。

該分部的主要產品包括:F/A-18E/F超級大黃蜂,F-15項目,P-8項目,KC-46A加油機和T-7A紅鷹。也生產旋翼機和旋翼機項目,如CH-47支奴幹直升機、AH-64阿帕奇和V-22魚鷹。無人駕駛飛行器包括MQ-25、QF-16和Insitu公司的「掃描鷹」飛機。

此外,該部門的產品包括太空及防禦和發射系統,包括:公共和商業衛星,NASA的空間發射系統(SLS),國際空間站,商業載人航天飛行項目(Commercial Crew),導彈防禦和武器計劃,JDAM精確制導炸彈(Joint Direct Attack Munition),以及聯合發射聯盟(United Launch Alliance)合資企業。

美國客戶是該分部的主要收入來源,見下圖。

防禦、太空和安全(BDS)的競爭對手包括洛克希德·馬丁公司(Lockheed Martin Corporation)、諾斯羅普·格魯曼公司(Northrop Grumman Corporation)、雷神技術(RTX.US)、通用動力(General Dynamics Corporation),以及首富馬斯克的SpaceX。

非美國公司包括由英國航空航天公司(BAE)與馬可尼電子系統公司於1999年合並而成的BAE系統公司,還有近年積極佈局北美市場的空客集團。

全球服務分部:為其全球商用和防禦客戶提供服務,包括涵蓋全方位產品和服務的航空平台和系統,從供應鏈和物流管理、工程、維護和改裝、升級及轉換、備件、飛行員和維護培訓系統及服務、技術和維護文件,以及數據分析和數據服務。

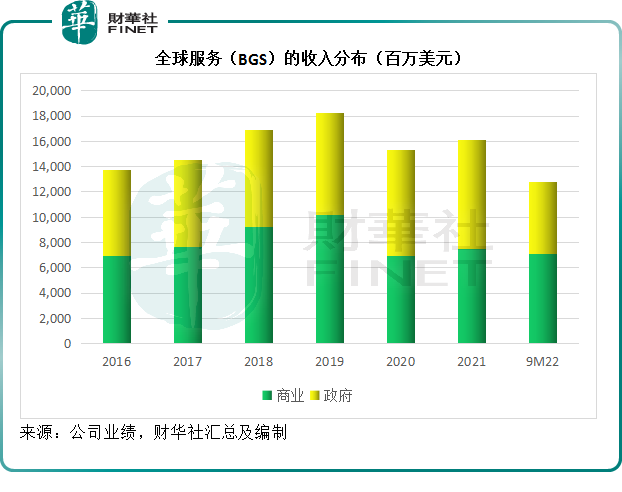

商用與公用的佔比大約各一半,見下圖。

波音資本分部:滿足波音客戶的融資需求,以確保他們能順利購買和提取波音產品,管理整體融資風險。該分部的業務組合包括經營租賃設備、銷售型/融資租賃、票據和其他應收款、持作銷售資產或再租賃及投資。

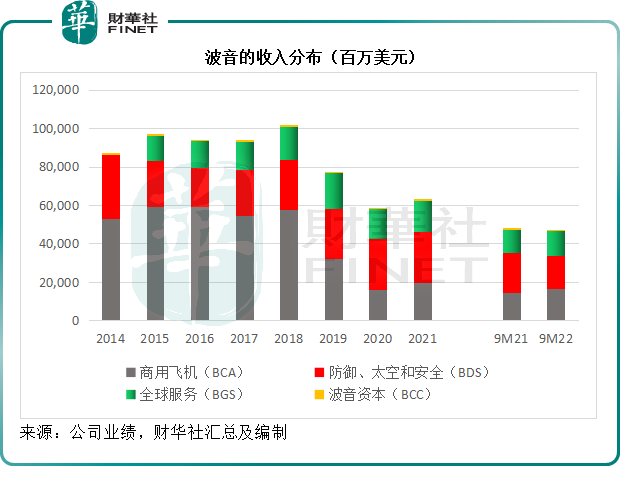

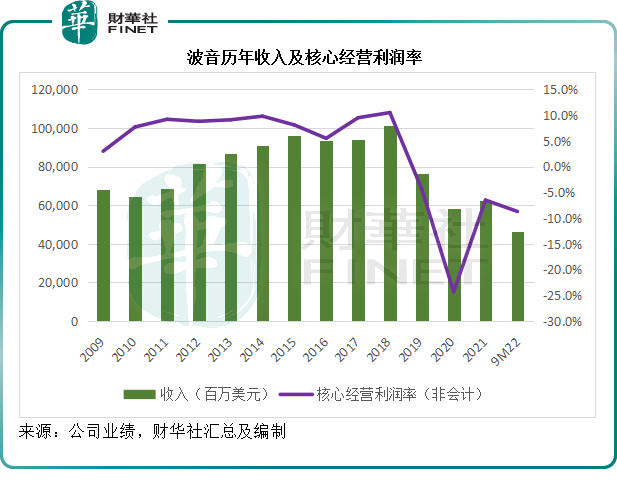

見下圖,在2019年737 MAX遭停飛之前,商用飛機(BCA)業務是波音最主要的收入來源,佔了收入的大部分。但是在2019年之後,商用飛機業務收入銳減,而其他業務收入規模大致維持穩定,因此波音的業績也大幅下滑。

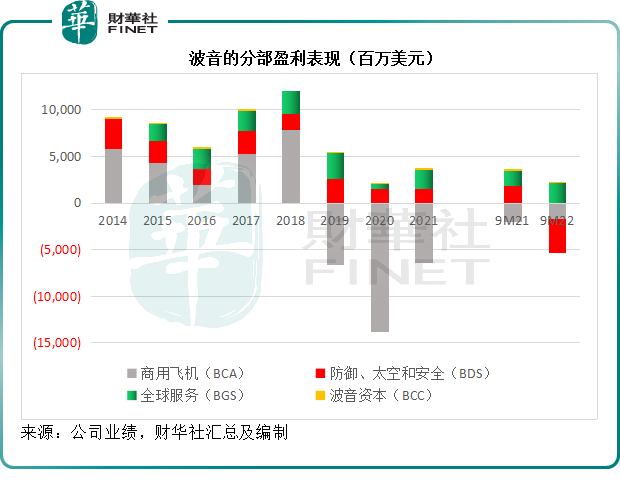

金融和服務這類純技術性收入的盈利能力通常都優於硬件銷售。波音的情況也一樣。其全球服務(BGS)和波音資本(BCC)業務分部的利潤率都遠高於商用飛機(BCA)以及防禦、太空和安全(BDS)分部。

見下圖,由於2019年之後商用飛機的收入大幅縮小,防禦、太空和安全業務分部也因為疫情導致供應鏈問題,交付延期,定價產品的費用大幅增加,虧損擴大,兩個分部均產生巨額虧損。

全球服務和波音資本雖有利潤盈餘,相對於硬件分部的龐大虧損,也僅為杯水車薪,並不足以扭轉其虧損狀態,見下圖。

既然全球經濟復常,航空出行需求回升,作為雙寡頭之一的波音,能否通過過去所依賴的商用飛機業務,重現2019年之前的榮光?恐怕沒那麽簡單。

C919的加入,國際商用飛機市場會如何?

即將交付的C919,或許還不足以對當前的國際商用飛機市場雙寡頭形勢構成威脅,不過財華社認為,潛在意義不容忽視。

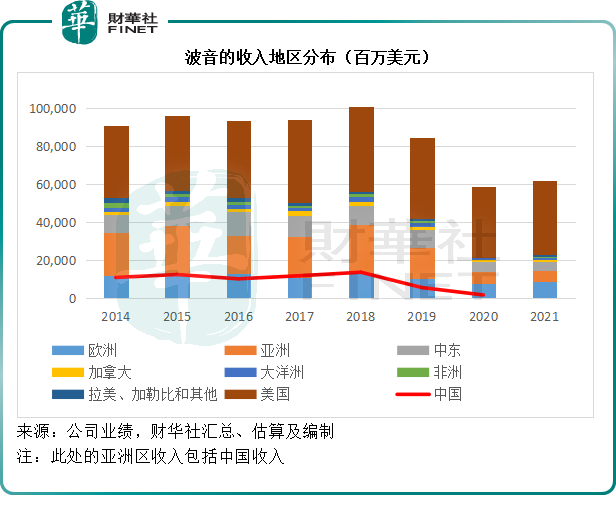

在2019年之前,中國是波音的第二大市場,見下圖,2014年至2018年期間,中國佔波音收入的比重介於11.00%至13.61%之間,收入規模超越歐洲、中東和亞洲(除中國以外)三大美國以外市場,僅次於美國。

但是到2019年,中國的收入佔比降至7.42%,到2020年進一步降至3.10%,而在2021年和2022年前三季,波音已不再單獨列出中國的收入數據。

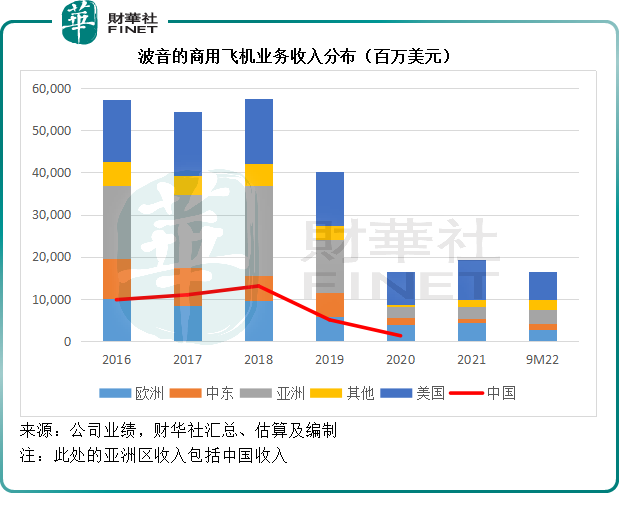

這些收入當中,尤以商用飛機業務貢獻為主,見下圖,隨著來自中國的貢獻下降,波音2019年以後的商用飛機收入顯著收縮。

由此可見中國作為波音商用飛機大客戶的重要性。

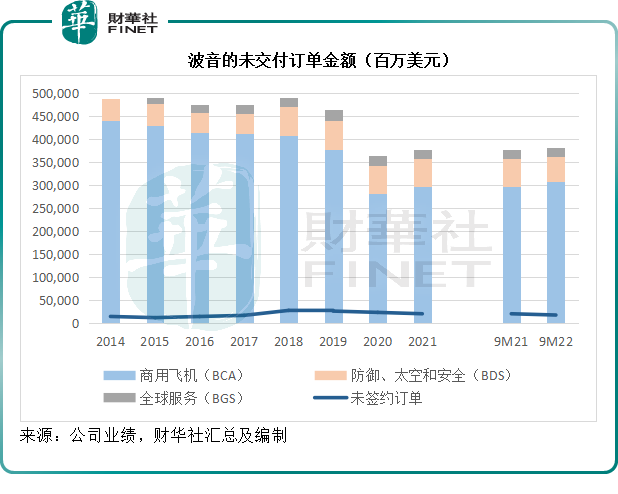

見下圖,波音的訂單規模雖較2019年之前縮減,但仍較為可觀。2022年9月末的未交付訂單量達到3,813.15億美元,相當於其截至2022年9月末止12個月收入的6.21倍,也就是說,足可確保其未來六年的收入,其中商用飛機的訂單量佔了80.55%。

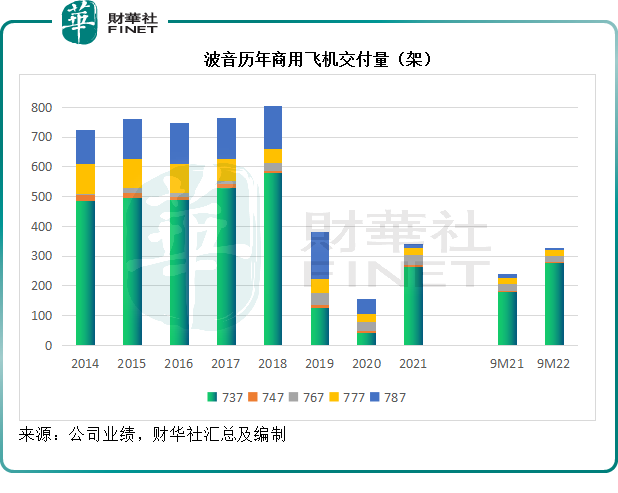

從商用飛機的交付量來看,737飛機是其主力機型,見下圖。

737飛機中,737 MAX又是其主力。

美國聯邦航空局於2019年3月停飛737 MAX飛機後,經過了審查和調查,於2020年第4季恢復交付。到2022年第3季,有超過190個國家批準恢復737 MAX的運營,然而,主要市場中國尚未批準737 MAX恢復服務,仍有待監管機構的批準。

波音預計,庫存中大約有140架飛機需要向中國的客戶交付,其希望今年内能獲放行。

中國防疫政策的優化,迎來了航空需求的激增,不由得讓大家聯想到飛機訂單是否會回升。不過,隨著C919的交付,又多了一個供應來源能滿足中國的飛機需求。就算恢復737 Max的交付,但三年之後面對同一個市場,面對更高的需求和要求,波音的競爭力恐怕已不復以往。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)