矽谷銀行和簽名銀行(SBNY.US)倒閉,是近幾日全球熱議的話題。

加州金融保護與創新部於3月10日(上周五)關閉了矽谷銀行;3月12日,紐約金融服務部關閉了簽名銀行(Signature Bank)。聯邦存款保險公司(FDIC)已被委任為兩家銀行的接收者。

用美聯儲理事鮑曼(Michelle W.Bowman)的話來說,導致兩家機構承受壓力並最終倒閉的其中一個重要原因是存款的快速流出。

這一切是怎麽發生的?

兩家銀行在2022年均產生高收益

簽名銀行在納斯達克上市,已停牌。矽谷銀行沒有上市,但是其母公司矽谷金融集團(SIVB.US)也在納斯達克上市,同樣為停牌狀態,當前正進行關閉矽谷銀行之後對剩餘資產的重組。

矽谷金融集團成立於1999年3月,主要集中於科技、生命科技/醫療保健、私人股權/風險投資和高端酒品產業。

矽谷金融集團主要通過其子公司矽谷銀行提供商業和私人銀行產品及服務。矽谷銀行是一家成立於1983年,位於加利福尼亞州的州注冊銀行,也是聯邦儲備系統的成員。該銀行及其子公司也提供資產管理、私人財富管理和其他投資服務。

需要注意的是,矽谷銀行是矽谷金融集團主要的收入及利潤來源,也佔了大部分資產。2022年,矽谷金融集團的稅前利潤為21.72億美元,其中矽谷銀行期内的稅前利潤就達到33.91億美元,同比大增47.50%。

除此以外,矽谷金融集團還通過其他的子公司和部門,提供投資銀行服務和非銀行產品及服務,包括基金管理和並購顧問服務,但顯然這些業務部門的貢獻遠遠追不上矽谷銀行。

同樣,簽名銀行於2022年也公佈了創紀錄的淨利潤,高達13.4億美元,同比大增45.91%。

既然兩家銀行的業績都如此理想,為什麽還會破產?這要從其資產狀況說起。

2020年以來存款的快速擴張

由於矽谷銀行佔了矽谷金融集團的大部分資產和負債,也是其主要的商業銀行旗艦,我們以下就以矽谷金融集團在美國證監會提交的財務報告來進行分析。

商業銀行從事的是以低成本獲取資金,然後將資金貸放收取利息和投資於高收益資產以產生利息收入的生意,將生息資產所產生的利息,扣減獲取資金的成本,就是商業銀行利息業務的淨收入。

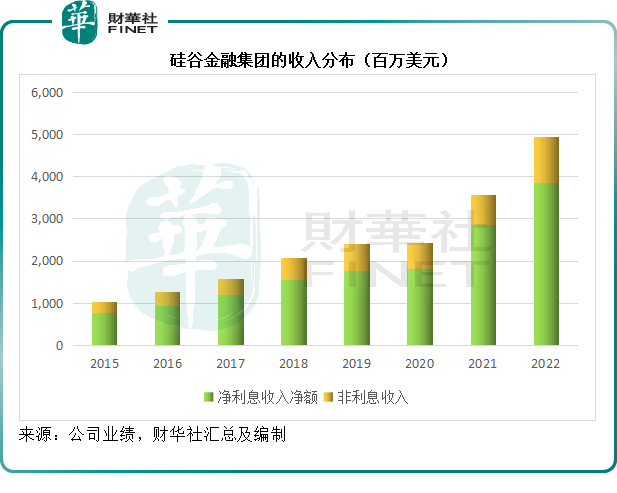

當然,現代商業銀行也從事手續費業務,例如賬戶服務、投行、貿易單證等。但就矽谷銀行和簽名銀行這樣的地區性中小型銀行而言,其手續費業務的佔比仍偏低,利息業務佔了大部分,也因此容易受到利率變動的影響。

見下圖,矽谷金融集團的非利息收入遠低於其淨利息收入,其2022年扣減信用虧損撥備後的淨利息收入為38.41億美元,非利息收入僅為11.07億美元。

簽名銀行的情況也是一樣,2022年的淨利息收入為24.57億美元,而非利息收入只有1.61億美元。

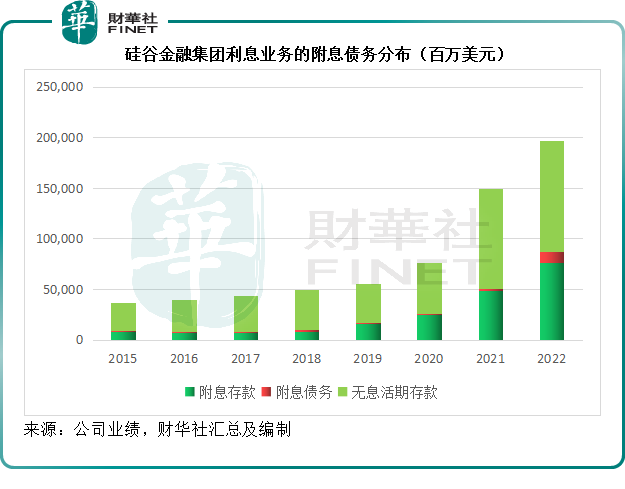

商業銀行的利息業務部主要通過以下渠道獲取資金:儲戶存款、央行資金、銀行間借貸、發債融資等,其中儲戶存款是主要的融資來源。

見下圖,矽谷銀行的主要資金來源為存款。其規模較小,或難以獲得優惠的利率發行債券融資,所以仍主要依賴於儲戶提供的資金。

財華社估算,就2022年末的負債平均值而言,矽谷金融集團的合計附息存款利息支出率為1.13%,活期存款的成本率更為零,而附息債務的綜合利率則為2.99%(其中短債利率為2.92%,長債為3.12%),比有息存款利息高出1.86個百分點。

2020年,以美聯儲為首的歐美國家大舉放寬流動性刺激經濟,推動了創業公司的崛起,也推動了整體經濟的發展,再加上SPAC(空白支票公司)的湧現,令這些創業公司通過業務經營或是融資,取得大筆的現金。

作為矽谷最大的商業銀行之一,矽谷銀行内創業公司的存款也水漲船高,矽谷金融集團的合計存款額由2019年末的550.57億美元,大幅擴大至2022年末的1,857.61億美元,增幅高達237.40%。其中無息活期存款的規模更由2019年末的387.83億美元,擴大182.98%,至2022年末的1,097.48億美元,是其最大的資金來源。

簽名銀行的情況也是一樣,總存款額由2019年末的380.55億美元,擴大至2022年末的1,034.32億美元,增幅達到171.80%,其中無息活期存款的規模由2019年末的121.56億美元,擴大231.45%,至2022年末的402.9億美元,佔了總存款額的38.95%。

生財受限

看完負債端,來看資產端。

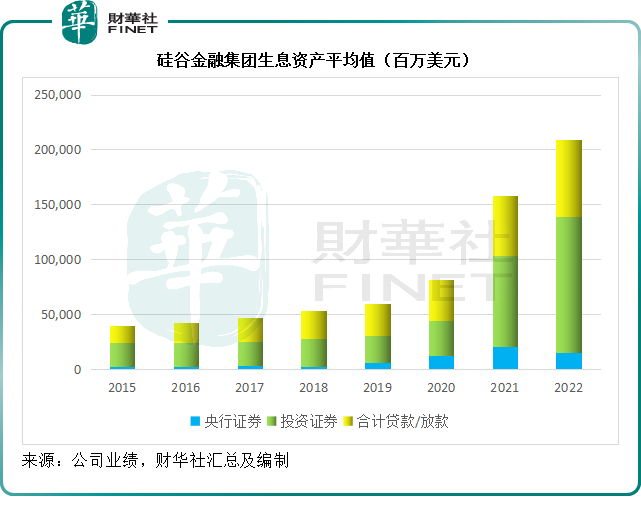

由於兩家銀行的業務規模相對較小,其貸款/放款生意雖增長強勁,但是要將龐大的存款資金(負債端)消化來賺取利息還是得依靠投資,其中風險較低的國債和地方債券自然是不二之選,因為可以為其帶來穩定的收益。

見下圖,矽谷金融集團的投資證券資產規模從2020年開始膨脹,從2019年末的242.7億美元,擴大至2022年的1,241.89億美元,增幅高達411.70%,比存款的增速還高,佔了合計生息資產的59.36%。

見下圖,投資證券資產佔了矽谷金融集團生息資產的大部分,其中持至到期證券(HTM)佔生息資產的比重達到45.60%。

以超千億市值的大型銀行富國銀行(WFC.US)為例,2022年其債券投資佔生息資產比重(平均值)僅為30.69%,美國銀行(BAC.US)的這一比例為34.16%。

因此,當美聯儲加息使得資金成本變得昂貴時,那些暫時將現金存放在銀行的創業公司,或尋求更高的收益,或需要資金應付周轉,而紛紛提取資金,短借長貸所帶來的久期危機一觸即發。

從以上的分析可以看出,矽谷金融集團持有的大部分債務都是短期負債(無息活期存款),但是這些短期債務被大部分用來投資長期資產(持至到期債券),一旦儲戶要求大批量提取現金,矽谷金融集團就要在短期内籌措資金來應付,但是其資產的久期較長,在短期内抛售有壓力,這也是其因為需要變更持至到期債券到可出售資產而引發暴雷的原因。

從理論上來說,持至到期國債對持有人不會產生太嚴重的貶值風險,因為持有人的目的是持至到期,就算中途因為美聯儲加息而導致利率波動,影響其估價,那也只是賬面的沉浮而已,只要持至到期就能還本付息。

但壞就壞在負債端的客戶催繳還款,而矽谷金融集團顯然並沒有足夠的資產在短期内抵償債務,這一流動性危機一出現,其抛售資產就會產生連鎖效應,帶來各類資產價格的下挫。

當需要動用到持至到期的債券時,由於這些債券正在承受加息的洗禮,其現價因為利率上升而下降,再加上抛售壓力,賬面值受壓下滑,令危機進一步加劇。

這就是矽谷銀行發生危機的導火線。

矽谷銀行的擠兌和資產抛售壓力,也迅速蔓延到其他中小型銀行,引起其他銀行的流動性危機,簽名銀行就是一例,其實以資產端來看,其債券投資的佔比處於38%左右的水平,並不過分,但正如前文所述,其儲戶無息存款規模太大(一般為短期),而其資產久期太長,難以在短期内應付擠兌,這是導致破產的直接原因。

兩家銀行危機對全球金融市場帶來怎樣的影響?

首先是政策。

3月12日(上周日),美當局公佈了若幹行動,以限制兩家金融機構倒閉對於美國金融系統產生的直接和間接風險。

美聯儲宣佈,將通過新建立的銀行定期融資計劃(Bank Term Funding Program)為合資格的儲蓄機構提供額外的融資。該計劃將向以美國國債、機構債務、抵押貸款支持證券和其他合資格資產為抵押的機構,提供一年期貸款,該安排將可為銀行提供額外的流動性資金,並消除機構在壓力時期火速出售證券套現的需求。

聯邦存款保險公司(FDIC)還採取行動,保障所有儲戶的安全,包括矽谷銀行和簽名銀行的無保險儲戶,以防止系統性風險的蔓延。

這次的暴雷事件也引發了美國當局關注2018年撤銷了《多德-弗蘭克法案》(Dodd-Frank Act)部分内容所產生的影響,這項法案是2008年金融危機後為應對危機和防止金融危機再次發生而推出的最嚴厲金融監管改革。

但是後來被诟病不利於中小銀行的經營和擴大,而對大型銀行卻影響不大,於是在2018年被更為寬松的法案所取代。這次的矽谷銀行事件,或突顯出中小型銀行的監管風險,而可能令嚴厲的監管再度上線。

第二是可能影響美聯儲的加息路徑。

這次危機的直接誘因是加息,或突顯出美聯儲加息的累積影響已在體現,自然引發美聯儲或轉向「鴿派」的猜測。

美聯儲主席鮑威爾一直強調,在考慮收緊貨幣政策的時候,他們主要著眼的是通脹和經濟數據,現在有了中小型銀行撐不住的案例,或促使他們對繼續加息進行其他因素的風險評估。

誰是受害者?

儲戶和創業公司或是直接受害者,而投資者和納稅者則為間接受害者。如果財政部以其資金救市,或重現雷曼危機時社會對於金融機構道德風險的辯論。

投資者也很受傷,不僅包括中小型銀行的投資者,還包括反向下注的投機者,例如做空債券的對衝機構,如果美聯儲因為這次危機暫緩加息,這些做空投機者將會遭受巨額虧損。

許多投機者,尤其對衝基金,基於美聯儲加息預期,今年年初以來大舉下注於做空債市,其中對利率走向敏感的兩年期美債是最為活躍的產品之一,見下圖,兩年期美債收益率持續攀升,做空債券有利可圖,但是矽谷銀行事件導致收益率陡然下跌(見下紅箭頭),債券價格反彈,空頭被逼倉,這大大增加了資產市場的波動性。

那麽,誰會是得益者?

大型銀行和不良資產投資公司無疑是最大得益者。從以上我們的數據分析可以看出,矽谷銀行和簽名銀行2022年還取得不錯的業績,它們只是輸了時間。趁它們破產以低價接管的不良資產處理公司和大型銀行,既有資源克服兩家銀行存在的危機,又有能力整合這兩家銀行的業務和渠道,更有利於其擴張。

2023年3月8日,矽谷銀行完成出售賬面值約為239.7億美元的可出售證券予高盛,以套現214.5億美元,因為這一折價出售,矽谷銀行產生18億美元的稅後虧損。

而從矽谷金融集團的2022年末資產負債表來看,其包括矽谷銀行在内的可出售證券合計賬面值為260.69億美元,這或意味著趁這次危機,高盛(GS.US)以折讓價幾乎收購了矽谷金融集團的所有可銷售證券。

矽谷銀行在英國設有子公司,提供的流動賬戶和外匯賬戶服務。2023年3月13日,匯豐控股(00005.HK)宣佈,以1英鎊的對價收購矽谷銀行英國的資產。截至2023年3月10日,矽谷銀行發放的貸款總額約為55億英鎊,存款總額為67億英鎊;在截至2022年的稅前利潤為8800萬英鎊,有形資產預計約為14億英鎊。

相比之下,匯豐英國分部的2022年稅前利潤為44.87億英鎊,矽谷銀行英國的利潤相當於匯豐英國期内稅前利潤的1.96%。2022年末,匯豐英國發放的貸款金額為2,459.21億英鎊,矽谷銀行英國僅相當於2.24%,匯豐英國的客戶賬戶資金或為3,360.86億英鎊,矽谷銀行存款或僅相當於1.99%。

儘管矽谷銀行英國子公司的體量很小,但卻有利於鞏固匯豐在英國的商業銀行業務,尤其是在科技和生命科學領域的創新、快速成長型企業提供服務的能力。

後市啓示

從這次危機可以看出,美聯儲的加息影響正逐步影響到全世界的經濟發展,尤其歐美國家。資金成本上升的影響正逐漸滲透到經濟的各個領域,當實體經濟感受到成本壓力時,他們可能會放緩擴張步伐,而這可能會放緩就業市場的擴張,從而影響到消費端,進而從價格導向到社會供應,影響生產總量增長。

或許可以預期,矽谷銀行和簽名銀行這類中小銀行只是前瞻,隨著美聯儲收緊貨幣政策的影響進一步滲透,實體企業的壓力將增加,反過來影響到銀行的信貸質量,例如不履約率上升,壞賬增加等,這或在一定程度上抵消加息帶來的淨利息收益增長。

危機也讓美聯儲以及其他地區各央行的加息路徑出現變數,或增加資本市場的波動;另一方面,這次危機可能觸發有關當局對監管的審視,增加了收緊監管的變數,也進一步令不確定因素增加。

總而言之,兩家銀行的破產可能只是前奏,2020年和2021年無限流動性所帶來的風流債終究還是要還的。要到美聯儲的加息周期告一段落,資本市場的波動或才能穩定下來。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)