歐美的銀行家和監管機構在剛剛過去的這個周末恐怕都不得空閑。

在矽谷銀行和簽名銀行破產之後,第一共和銀行上周終於獲得300億美元的拯救,暫緩了市場對銀行業的擔憂。

但是監管者卻不淡定,據稱近日有超過20架私人飛機降落在「股神」巴菲特的所在地奧馬哈,懷疑是領導層與監管機構求助「股神」挽救銀行業危機。

除了以投資保險股聞名外,巴菲特還擅長投資銀行股,在2008年和2011年華爾街金融危機期間,巴菲特多次出手救市。

此外,巴菲特當前還持有眾多銀行股,包括持倉僅次於蘋果(AAPL.US)的第二大持倉股美國銀行(BAC.US),2022年末(下同)持倉市值高達334.55億美元;美國運通(AXP.US),持倉市值達224億美元;花旗(C.US),持倉市值為24.95億美元;Visa(V.US),持倉市值17.24億美元;萬事達卡(MA.US),持倉市值13.86億美元;紐約梅隆銀行(BK.US),持倉市值11.41億美元;最近減持超九成的美國合眾銀行(USB.US),持倉市值2.91億美元。

銀行股合共持倉市值高達628.92億美元,佔了伯克希爾2022年末美股持倉總值2,990億美元的21%。可見「股神」也顯露於銀行業的風險之中,一旦系統性風險蔓延,伯克希爾的投資回報也會受損。

不過,奧馬哈逢股東日也經常遇到大量私人飛機降落,這個周末的景象恐怕也見怪不怪。倒是歐洲的交易更受矚目。

瑞士兩行「白菜價」合並

美國本土銀行出現危機之後,本來已經麻煩多多的瑞士信貸(CS.US)終於還是撐不住了,趕在周一(2023年3月)亞洲股市開盤之前,瑞士兩大行連同監管機構共同宣佈了瑞銀(UBS.US)收購瑞信的消息。

此交易的討論由瑞士聯邦財政部(Swiss Federal Department of Finance)、瑞士金融市場監督管理局(FINMA)以及瑞士央行聯合發起,並為此交易提供全面支持。

交易將以全股份支付,瑞信股東每持有22.48股瑞信股份,將可獲1股瑞銀股份,相當於每股0.76瑞士法郎(約合0.82美元),總代價為30億瑞士法郎(約合32.37億美元),相當於222.97億元人民幣。

交易公佈之前,瑞信於美國紐交所的最後交易價為2.01美元,市值79.22億美元,這一交易出價較其市價折讓達59%,名副其實的「白菜價」。

截至2022年末止,瑞銀的總資產為1.1萬億美元,而瑞信的總資產為5,313.58億瑞士法郎(約合5,704.79億美元),大約相當於瑞銀的51.98%;瑞銀的股東應佔權益為569億美元,而瑞信為451.29億瑞士法郎(約合487.57億美元)。

瑞信當前的市值僅相當於其股東權益的0.16倍,而瑞銀的收購價更只相當於瑞信股東權益的6.6%,也就是說,瑞銀的股東僅出6.6%的價格,即可接管瑞信扣除負債、少數股東權益以及其他非普通股股權後的所有資產,可謂非常美味。

兩行合並的好處是:暫時緩解了歐美銀行業的信心問題,為「止血」、恢復流動性提供一定的前提條件。

當然,「價格優惠」自然也隱含風險,瑞銀以低價接管的代價也不菲,有可能會令其利益相關方信心受挫,甚至可能會受到瑞信不良資產的拖累,並出現流動性危機。這也是眾多潛在買家不願意接手的原因。

為此,瑞士當局提供了一些優惠條件,協助合並順利進行。

瑞士當局提供的優惠條件

如此規模的交易,通常都要經過一長串的程序,包括股東大會批準,各國反壟斷調查,監管當局批準,然後才放行,歷時很長。

但這次卻不一樣。

瑞銀提前獲得了瑞士金融市場監督管理局(FINMA)、瑞士央行、瑞士聯邦財政部(Swiss Federal Department of Finance)以及其他核心監管對交易的綠燈通行,而據瑞士官員透露,美國和英國都對這一解決方案非常感激——顯示出各國對危機蔓延的憂慮,所以也歡迎瑞士兩大行的合並。

除此以外,瑞銀將可獲得250億瑞士法郎的保底支持,涉及收購價調整和重組成本,以及額外50%對非核心資產的保底支持。兩家銀行可無限制獲得瑞士央行現有信貸可以提供的協助,包括來自央行的流動性支持——瑞士央行已同意向兩行提供1,000億瑞士法郎的流動性額度。

瑞士金融市場監督管理局(FINMA)表示:瑞信正遭遇信任危機,客戶資金的巨額流出以及2023年3月份美國銀行市場的風險外溢進一步加劇了問題。這是銀行流動性風險,當局有必要採取措施阻止危機對瑞士和國際金融市場造成嚴重破壞。

該監管機構在過去幾個月一直密切監視瑞信。這段時期,瑞信採取了多項措施穩定情況,但是不足以修復市場對該行的信心。為了保護儲戶和金融市場,瑞銀收購瑞信的提議被證明是最有效的解決方案,因此FINMA批準了這項交易。

需要注意的是,雖然看起來交易可令各方都松一口氣,但是有可能產生的危機卻不容忽視。

政府支持將觸發對瑞信所有AT1股賬面值得全面減記,總額約為160億瑞士法郎(約合173億美元),以及核心資本的增加。

AT1市場的擾攘?

AT1(additional tier-1,額外一級)證券和或有可轉資本工具,俗稱CoCo債券,在發行金融機構的資本低於監管規定水平時用以吸收虧損。

AT1票據是監管機構在危機後拯救制度下的重要工具。主要用於當金融機構出現財政壓力時,在正常破產程序之外將主要損失強加於債權人,而無需動用公眾資源(即稅收)拯救。監管者希望利用混合證券和事前規則的條款確保有序重組或清算,而不會觸發系統性壓力。

一般而言,監管資本由一級資本(包括普通股一級資本CET1)和AT1,以及二級資本構成。根據巴塞爾協議III,一級資本的最低要求為風險加權資產(RWA)的6%,其中4.5%為CET1,外加1.5%的AT1。

金融機構通過發行AT1證券,來改善槓桿率。

AT1通常有一個合約條款——一旦CET1率突破臨界值,或如果當局決定發行人已經到達無法生存觸發點(PONV),銀行需要提升資本水平,即轉化為普通股或在銀行需要增加資本水平時進行減記。

AT1資本包括:不包括在CET1中的銀行發行次級和永續一級資本工具;因發行AT1資本工具而產生的股份溢價;合並銀行子公司發行而由第三方持有的工具(必須符合AT1資本要求而不包括在CET1中);適用於AT1計算的監管調整。

簡單來說,AT1是一個緩衝區,監管局與金融機構用以緩衝風險的一個地帶。由於破產的幾率(尤其大型金融機構)較低,AT1證券(一般是永續證券)的投資者被AT1較高的收益率吸引。

然而一旦真的發生危機(例如CET1跌破監管水平),監管當局會率先減記這部分證券以圖後策,讓AT1債權人承擔風險,暫時不用擔心被公眾責難利用納稅人的資金拯救存在道德風險的金融企業。

在過去,私人銀行和散戶投資者是AT1工具的主要買家,但在2014年被英國金融管理局(FSA)禁止。其後是資產管理公司、對衝基金和銀行。

有意思的是,瑞銀於去年12月才贖回20億美元的AT1證券,這批2018年1月發行的證券收益率為5%。但是據傳,在瑞銀贖回這批證券的時候,收益率已經升至8%-9%,這顯示出歐美加息的影響以及風險上升的憂慮。

財華社相信這次瑞信AT1減記事件會進一步觸發AT1市場收益率的進一步上升,以彌補風險;有可能觸發風險規避的抛售,這將導致AT1市場的下挫,是否會產生外溢風險值得關注。

在瑞銀宣佈收購瑞信以及AT1減記後的一個交易日(2023年3月20日亞洲交易時段),率先開盤的亞洲股市迎來大型國際銀行股的下挫,例如港股上市的匯豐控股(00005.HK)低開低走,收市跌6.23%,收報50.45港元,市值1萬億港元;渣打(02888.HK)大跌7.30%,收報58.40港元,市值1,672.67億港元。

兩行合並會帶來哪些影響?

除了上述宏觀層面的影響之外,瑞銀表示收購瑞信之後:

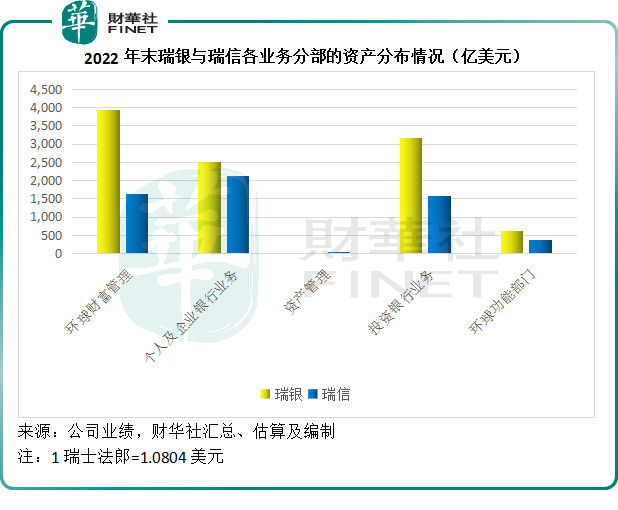

1)合並集團的總投資資產可達5萬億美元,而財華社留意到2022年末瑞銀的已投資資產為3.96萬億美元,而瑞信的資產管理規模為1.29萬億瑞士法郎(約合1.39萬億美元)。

當前市值最高、達3,703億美元的美國上市銀行摩根大通(JPM.US),截至2022年末的資產管理規模為2.8萬億美元,合共提供給客戶的信用總規模達到2.4萬億美元,資產總值為3.67萬億美元,股東權益為2,923.32億美元。

2)瑞銀仍將是瑞士主市場的領先銀行集團,此外,其經營策略不變,仍聚焦於美洲區和亞太區市場。

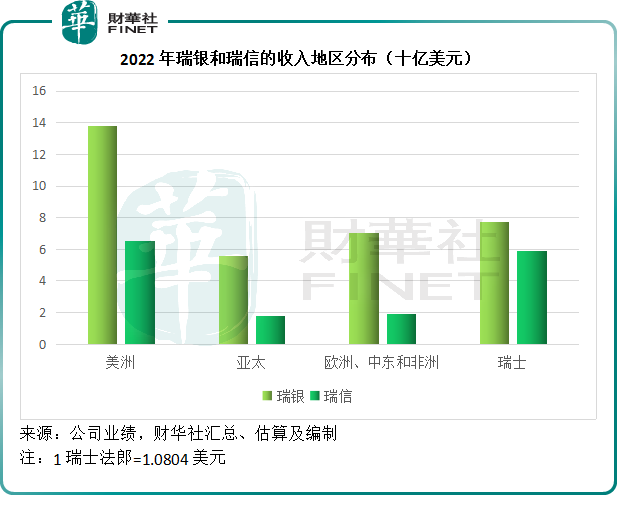

財華社留意到,瑞銀的主要收入來源為美洲和瑞士,見下圖,瑞信也是一樣。

3)瑞銀預計合並後集團到2027年的每年成本削減規模可達80億美元。

4)合並後,瑞銀的資本率仍在13%以上,並承諾採取漸進式現金派息政策。

財華社發現,瑞銀集團2022年末普通股一級資本(CET1)為454.57億美元,持續經營資本為583.21億美元,風險加權資產為3195.85億美元;普通股一級資本比率為14.2%(瑞信為14.1%),持續經營資本比率為18.2%,合計虧損吸收能力比率為33%,槓桿比率分母為10,284.61億美元,普通股一級槓桿率為4.42%。從2022年末的數據來看,瑞銀的財務狀況仍可支持,不知道加入了瑞信之後,其財務狀況是否會轉弱,這一點值得留意。

5)合並後集團的投資銀行業務仍遵循瑞銀模式,並保留戰略性環球銀行業務,瑞信的大部分市場業務轉為非核心。

結語

這次瑞信的危機源於其業務的積弊——2021年比爾▪黃(Bill Hwang)和其家族理財室Archegos爆倉以及Greensill Capital破產導致其作為投資組合管理人的四個供應鏈金融基金(SCFF)遭受重創的雙重打擊。

2022年以來美聯儲與歐洲央行的接連加息,推高了全球資金成本,使得銀行的風險顯露,美國中小型銀行矽谷銀行和簽名銀行的破產,進一步推動了銀行客戶的流動需求,從而引發了一連串的銀行風險,這是瑞信危機的導火索。

這也從一個側面印證了投資界常說的那句話:當資金退潮,底子怎樣一目了然。瑞信的危機或許暫時緩解,但是由它引發的資產定價波動,卻可能繼續影響著環球資本市場的其他投資者。

並不是說兩家銀行合並就高枕無憂,所觸發的骨牌效應才剛剛開始,環球銀行以及它們客戶的真正考驗即將來臨。

在約翰▪蘭徹斯特《大債:全球債務危機▪我們都是倒黴蛋》(《I.O.U.》)一書中就提到:「銀行是發達經濟體運營的核心,更是信用創造的中心,而信用對於現代經濟意義重大,就好比人類離不開氧氣一樣。當銀行出現問題,一切都變得不對勁……」

加息周期的推進,銀行業風險的顯露,在逐漸反映到資本市場上,而對實體經濟的影響,還在釋放中……

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)