周末期間,有媒體報道多架私人飛機來到「股神」巴菲特所在的奧馬哈,「抱團」向巴菲特請教化解歐美銀行業危機之策。

這當然合乎邏輯。

除了以投資保險股聞名外,巴菲特還擅長投資銀行股。

在2008年和2011年華爾街金融危機期間,巴菲特多次出手救市,而且他的投資旗艦伯克希爾(BRK.B.US)當前就持有包括銀行股在内的大量金融股,其真知灼見足以給焦頭爛額的美國銀行股市場指點江山。

伯克希爾持有的金融股

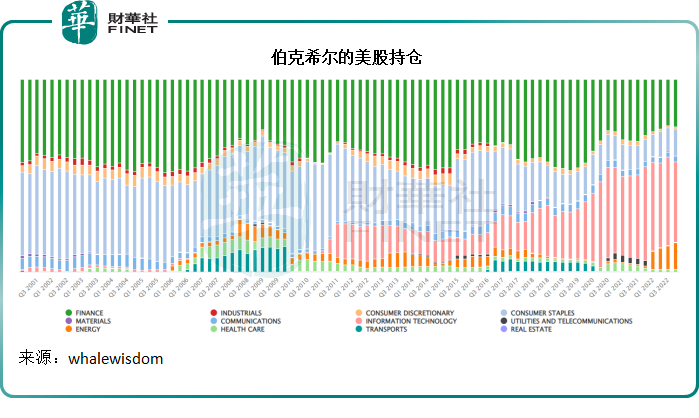

截至2022年末,伯克希爾持倉的美股合共有49支,其中金融類股就有14支,見下圖,伯克希爾的金融股持倉(綠色柱)比重一直都很穩定,佔比也頗大,僅次於蘋果(AAPL.US)所在的資訊科技領域(粉色),甚至遠超近年頻頻加倉的能源股(橙色)。

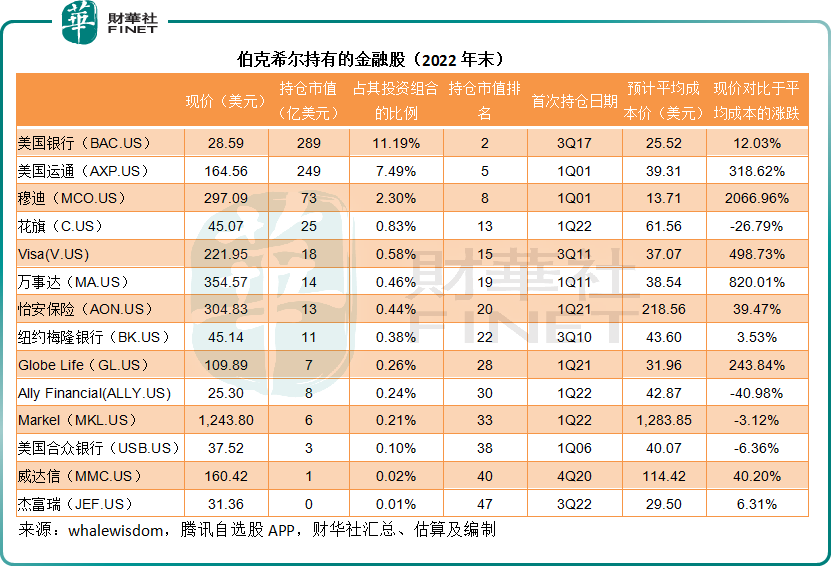

伯克希爾持有的美國上市金融股名單如下:

三大支付公司:Visa(V.US)、萬事達(MA.US)和美國運通(AXP.US);

四家銀行:美國銀行(BAC.US)、花旗(C.US)、紐約梅隆銀行(BK.US)和美國合眾銀行(USB.US);

三家保險公司:怡安保險(AON.US)、Globe Life(GL.US)和Markel(MKL.US);

一家汽車金融公司:Ally Financial(ALLY.US);

兩家金融服務公司:威達信(MMC.US)和傑富瑞(JEF.US);

以及一家評級公司穆迪(MCO.US)。

嚴格意義上來說,美國運通、Visa和萬事達,都不算是銀行,而是全球性的支付科技公司,為全球企業和資金流動提供便利。其中,Visa通過全球最大的電子支付網絡VisaNet提供交易處理服務,主要涉及授權、清算和結算。

以第一大信用卡國際組織Visa為例,其並非金融機構,也不發行卡片、延長信用或設置利率和費用。其賬戶持有人和商戶關系人屬於Visa的金融機構客戶,並由其進行管理。Visa的收入主要包括客戶服務費收入、數據處理收入、國際交易收入等。成本主要為網絡及交易處理設施、專業費用、固定資產的折舊及攤銷等。

萬事達與Visa的情況類似。

這兩家機構面對的風險主要包括全球金融監管規則的變化。國際利率水平等也會影響到這些支付公司的收入,例如加息壓抑消費或疫情導致出行下降時,人們刷卡消費的意願和需求下降,這些支付公司的客戶交易量下降,手續費也會下降。

不過,美國運通卻有所不同。

美國運通除了經營常規的支付業務外,也持有美國銀行子公司美國運通銀行(AENB),所以並不單純是一家支付公司,除了提供Visa那樣的支付服務外,還會為持卡人和商戶提供交易便利,從而賺取折扣費收入,並也提供貸款業務。2022年,利息收入佔了美國運通總收入的18.72%。

本文暫且不考慮這些支付平台運營商,而專注於伯克希爾所持有的銀行股。

伯克希爾持有的銀行股

巴菲特對銀行股的鍾愛,從伯克希爾的持倉可見一斑。

蘋果無疑穩佔持倉第一,於2022年末佔了伯克希爾美股投資組合的38.90%,而第二大持倉,則為美國銀行,佔了組合的11.19%,比排名第三的雪佛龍(CVX.US)高1.41個百分點,按美銀現價28.59美元計算,持倉市值或達到289億美元。

此外,還有花旗,佔據伯克希爾美股投資組合的第13位,持倉市值或為25億美元。

這兩家銀行應算得上是全球系統性銀行,即一旦出事,所帶來的系統性風險將可能撼動全球金融市場。

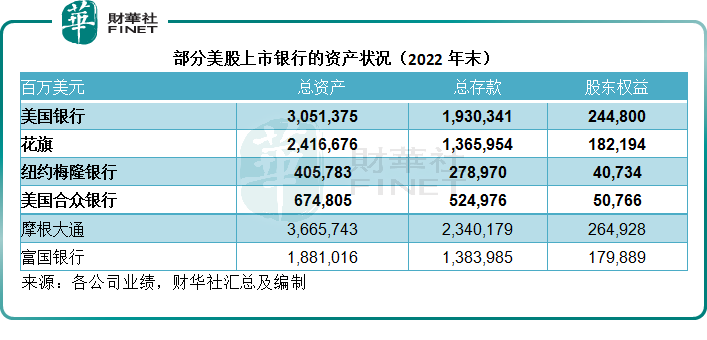

除此以外,伯克希爾還持有紐約梅隆銀行和美國合眾銀行,這兩家銀行當前市值分别為361億美元和575億美元,合起來大致與花旗的市值相當,卻不到美銀的一半。

如見下表,不論是資產規模、存款規模還是股東權益,與大型商業銀行相比都少了一個零頭,或許更容易受到行業風險的影響。

紐約梅隆銀行是歷史悠久的託管銀行和資產服務公司,主要提供投資管理和投資服務。

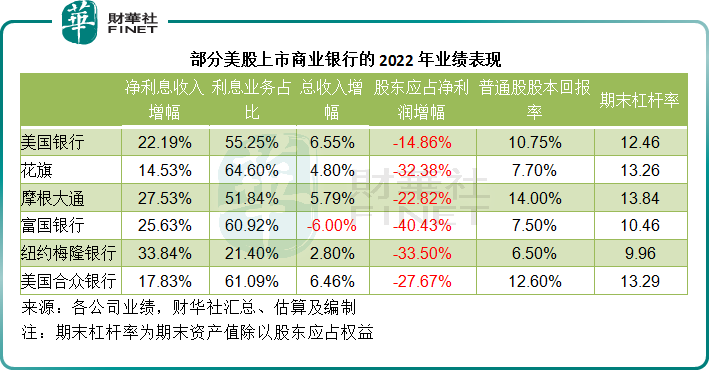

通俗的講,紐約梅隆銀行是一家輕資產金融管理服務公司。因此,其利息業務佔比較低,2022年的淨利息收入僅佔了總收入的21.40%。

美國合眾銀行則是美國一家重要的區域型銀行之一,主要分佈在美國的西部和中西部。有意思的是,於2022年第4季,伯克希爾就減持了91%的合眾銀行股份,也減持了紐約梅隆銀行59%的持倉,似乎已經預示到接下來的風險。

從伯克希爾當前的持倉可以看出,它更偏愛利息業務佔了大半的傳統大型商業銀行,並沒有輕資產經營的投資銀行例如摩根士丹利(MS.US)、高盛(GS.US)。前者是經濟的血脈,與實體經濟的發展互利互動,而後者或具有一定的投機性,表現更多取決於股市表現。

事實上,伯克希爾之前囊括美股市值最大的三家商業銀行,分别為摩根大通(JPM.US)、美銀和富國銀行(WFC.US)。

伯克希爾已於2022年第1季清倉了富國銀行,在此前的持倉為67.51萬股,是最早期的買入股份之一,成本價或約為30.57美元。

此外,財華社留意到伯克希爾2020年以來持續減持富國銀行,並在2020年第4季全部清倉摩根大通。

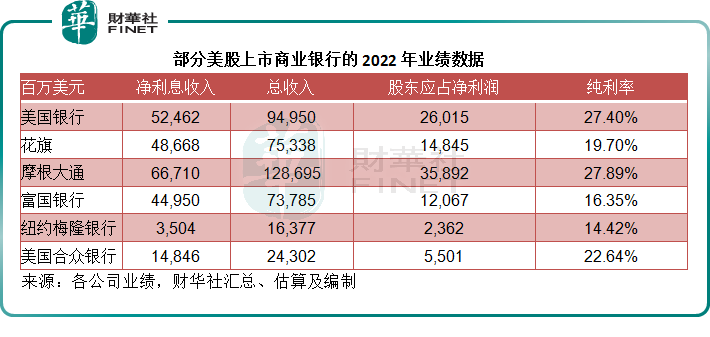

財華社猜測,業績表現落後,或是伯克希爾清倉富國銀行的一個重要原因,見下表,就2022年業績而言,富國銀行的收入落後,利潤表現落後,股本回報率(ROE)也落後。

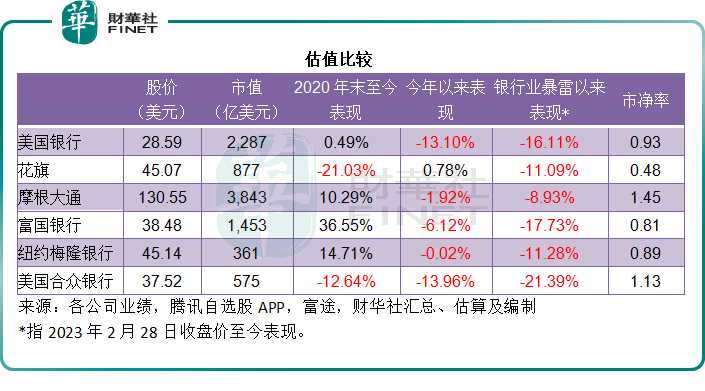

從估值角度來看,摩根大通的估值偏高,或是伯克希爾不愛的一個原因。見下表,摩根大通的市淨率遠高於美銀等同行。

而從二級市場來看,美國合眾銀行3月以來跌幅最大,或反映出市場對於區域性銀行的擔憂,也證明了伯克希爾減持的先知先覺。

不難發現,當前花旗的業績表現和股價表現也遠遠落後於同行,伯克希爾似乎仍未見放棄。財華社猜測,或與其當前估值偏低有關,而且花旗近來正致力於精簡業務,以提升經營效率,或許能為其未來的估值帶來上升的空間。

另一方面,這次的區域銀行暴雷,讓銀行客戶們猶如驚弓之鳥,紛紛將資產從區域銀行轉移到心理上較為安全的大型銀行,其中更有傳美銀獲超百億新存款注入,是這次事件的最大赢家。

此外,摩根大通、花旗等銀行也吸收了很多新存款,均為這次危機的得益者,不過前提條件是風險不外溢,或也為花旗添加了一個利好因素。

結語

從持倉及操作邏輯上可以看出,伯克希爾比較精準地大幅削減有可能受影響之區域銀行合眾銀行,或顯示出「股神」在銀行股投資方面的先見之明,多少可以為投資者帶來一些啓示。

不過,「股神」不是神,伯克希爾提前退出摩根大通,錯失了這兩年的漲勢,而花旗目前的表現也未見好轉,對其投資的前景尚不知好與壞,存在很大的變數。

矽谷銀行和簽名銀行破產,第一共和銀行前途未蔔,但由於這些都是區域型銀行,似乎尚不足以掀起大浪。

但是在另一塊大陸,本來已經麻煩纏身的瑞信,卻因為這些區域性美國銀行的信任危機,而雪上加霜,瑞士當局當機立斷,讓第一大瑞士銀行瑞銀(UBS.US)出手救助,以免系統性風險在全球蔓延。

這些止血措施能起到什麽作用,尚是未知之數,因為美聯儲的議息結果也即將公佈。市場普遍預期美聯儲這次會加息25個基點,對於維持未來的利率政策走向以及挽救銀行信心都是最優之選。

可是,如果美聯儲的議息結果出乎意料:例如加息幅度超過25個基點,市場信心有可能會迅速下滑,歐美銀行股很可能出現大跌;但是如果不加息,市場可能會對美聯儲接下來的利率決策感到茫然,但另一方面將大大提振資金的信心,股市將可能大幅反彈。

不論是什麽結果,即將到來的議息將左右目前的市場情緒,並且對當前的銀行業危機帶來不可磨滅的歷史影響。

接下來,銀行股的走向如何,或許仍由美聯儲主導,不過巴菲特的意見,可能帶來一些變數。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)