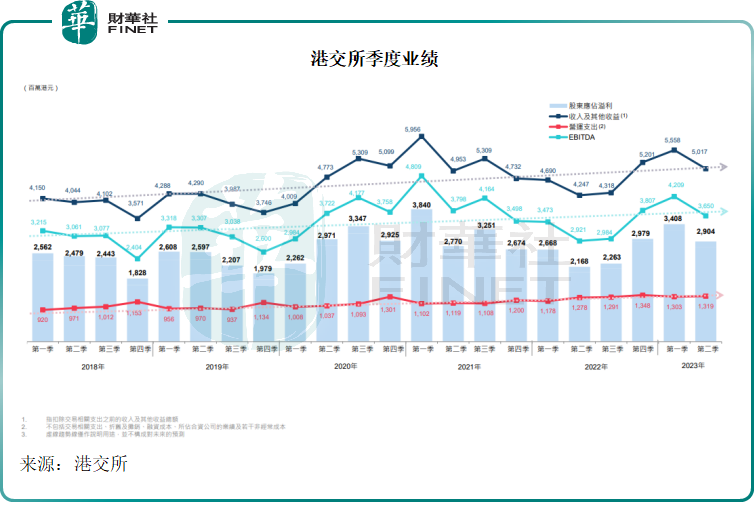

近年與内地互聯互通愈加緊密的香港交易所(00388.HK)最新公佈的2023年第2季業績顯示,季度收入及其他收益(包括投資收益)同比增長18.1%,至50.17億港元;季度股東應佔淨利潤更按年增長33.9%,至29.04億港元。

從2023年上半年來看,港交所(80388.HK)的收入及其他收益同比增長18.3%,至105.75億港元,為歷來第二高,僅次於2021年上半年的記錄;半年股東應佔淨利潤則達到63.12億港元,按年增長30.5%。

交易相關收入下降

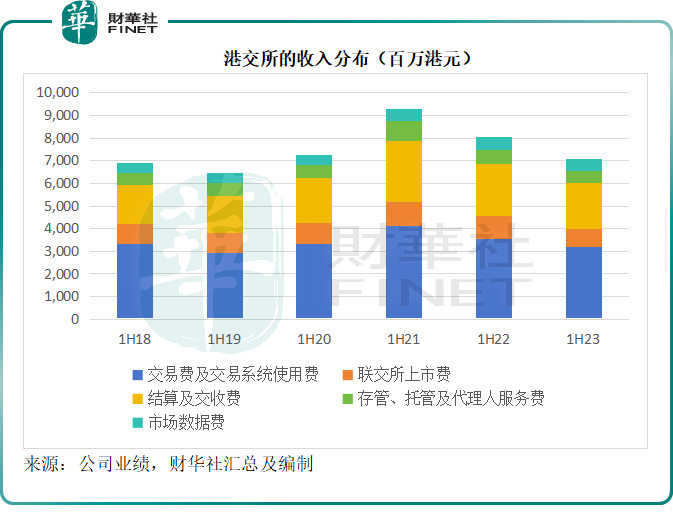

作為一家交易所,從理論上說,港交所的主要收入來源應為交易費、交易系統使用費、上市費、結算交收費、託管和代理服務費、數據費用等與其作為交易平台的角色有關的服務費。

然而,2023年上半年,歐美加息周期對全球股票市場的壓力也體現在全球各大交易所的交易活動上。以納斯達克交易所為例,上半年美國大型科技股由2022年的低位大幅反彈,卻僅為個别事件,其他股份的表現可沒有那麽理想,整體市況表現仍較為疲弱,納斯達克交易所的2023年上半年交易服務淨收入按年下降0.19%,至5.17億美元。

港股的情況也類似,2023年上半年,港股市場的日均成交額為1155億港元,同比減少16%,但是ETF市場卻表現強勁,日均成交金額同比增長21%,達到117億港元,或反映投資者仍偏向審慎——選擇風險更分散的ETF,而非單一個股。

環球投資者對於股票投資保持非常謹慎的態度,使得有融資需求的企業或前期投資者推遲上市計劃,或是縮減資金需求,IPO活動顯著收縮。2023年上半年,港股市場上共有33家發行人上市,總集資額為179億港元。美股市場也類似,從Stockanalysis的數據來看,2023年美股IPO宗數為79家,而2022年上半年為125家。

在如此疲弱的市況下,港交所2023年上半年各項與交易服務有關的收入均較上年同期下降,半年總收入按年下降10.6%,至78.58億港元,見下圖。

投資收益強勁增長

然而,帶動港交所期内利潤大幅增長的是投資收益。

港交所的衍生品交易、期貨交易等,都需要客戶繳納特定的保證金,而港交所會將這些保證金轉換成存款和債務證券,以保障安全。隨著加息周期的延伸,這些保證金可獲得的利息也不斷攀升,也因此,其投資收益也大幅上升。

當然,港交所會將部分利息返還給客戶,不過其仍可保留部分的利息收益。鑒於香港作為自由港稅率本來較低,港交所的有效稅率較低,而且其部分投資收益還無需課稅,這些投資收益為港交所帶來豐厚的收益。

2023年上半年,港交所的投資收益達到57.74億港元,遠高於去年同期的2.99億港元,扣減退回給參與者的利息30.98億港元,港交所仍有26.76億港元的投資收益淨額(去年同期此金額為89百萬港元),佔了其稅前利潤71.09億港元的37.64%。

正因如此,儘管市場交投不是十分活躍,港交所仍能實現三成以上的利潤增長,最根本的原因應是加息,在一定程度上或對衝了加息令股市承壓所帶來的不利影響。

利潤增長未必能持續

作為一家融資平台,主營業務是撮合交易,並提供相應的服務。要保持可持續增長,港交所既要留住投資者和資金,又要不斷吸引優秀標的,圈入可投的資產池。

隨著歐美加息周期接近尾聲,資金成本何時見頂的不確定性或漸漸消散,有望恢復投資信心,而港股市場目前估值偏低,或許可吸引到「聰明」資金。據港交所披露的數據,截至2023年6月30日共有104宗IPO申請正在處理中,或也反映出有籌資需求的企業開始排隊展望新前景,這對於港交所來說應是利好消息。

不過另一方面,若加息周期結束,港交所的高投資收益未必能維持。

2023年上半年,港交所宣派中期息每股4.50港元,按年增長30%。今年以來,港交所的股價累計下跌10.17%,跑輸大盤——恒生指數今年以來累計下跌7.34%,市場或在一定程度上提前消化了其受到的不利影響。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)