伴隨著中國經濟的繁榮,A股、港股市場也迎來了越來越多的企業實現上市募資。這些公司在IPO中究竟募了多少錢,又花了多少費用?

奔赴A股市場,募了多少資?花費幾何?

Wind數據顯示,2023年年初至9月14日,A股市場合計有252家企業成功上市。其中,在北交所上市的有56家,在上交所上市的有86家,在深交所上市的有110家。

在募資方面,年初至今,上交所募資總額、募資淨額分别為1757.96億元、1649.07億元,平均到每家上市企業身上,相當於每家的募資額、募資淨額分别為20.44億元、19.18億元。

期内,深交所募資總額、募資淨額分别為1283.7億元、1166.22億元,平均到每家上市企業身上,相當於每家的募資額、募資淨額分别為11.67億元、10.6億元。

同期,北交所募資總額、募資淨額分别為104.63億元、92.83億元,平均到每家上市企業身上,相當於每家的募資額、募資淨額分别為1.87億元、1.66億元。

顯然,上交所企業的募資明顯多於深交所企業,北交所企業則處於墊底的位置。這是因為今年的「募資大戶」大多來自科創板企業,上市於上交所,例如華虹公司(688347.SH)、中芯集成(688469.SH)、晶合集成等。

投資者一般對於企業在IPO過程中募了多少錢比較關注,而對IPO花了多少錢較為忽視。

事實上,從費用方面來看,年初至今,深交所110家上市企業的IPO費用合計達到117.48億元,相當於每家的上市費用為1.07億元;上交所86家企業的IPO費用為108.89億元,相當於每家的上市費用為1.27億元;而北交所56家企業的IPO費用為11.8億元,相當於每家的費用僅為0.21億元。

不難發現,平均下來上交所的IPO費用要貴於深交所,且都超過1億元;北交所則明顯低於上交所和深交所的企業。

費用方面的情況和募資的情況表現一致,呈現出募資多的交易所費用也更高的特點。

具體到個股上,IPO費用超過3億元的有3家企業,分别是陝西能源、雲天勵飛-U、江瀚新材;還有13家企業的IPO費用處於2億元-3億元區間,包括華虹公司、阿特斯、明陽電氣等;另外還有86家上市企業的IPO費用超過1億元;剩下企業的IPO費用均低於1億元,且金額最低的那些基本都來自於北交所企業。

不過,如果從發行費用率的角度來看,事情又有些不一樣。

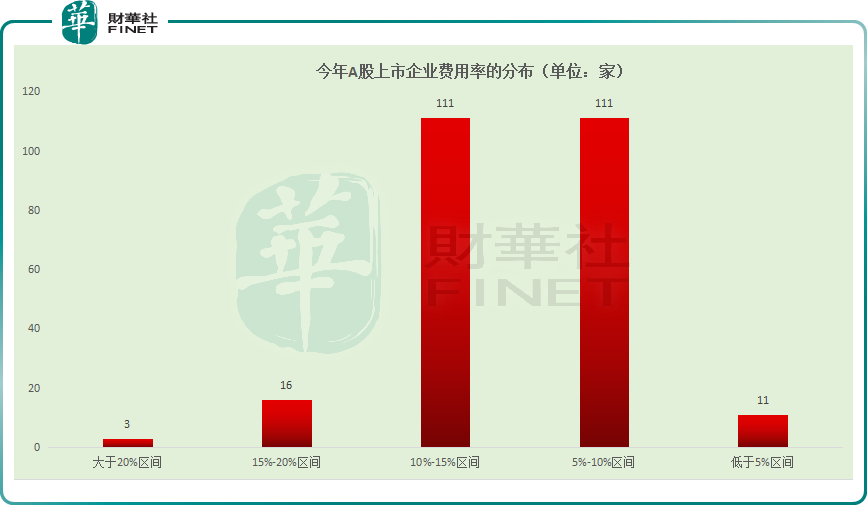

數據顯示,費用率超過20%的有3家企業,分别是上交所的揚州金泉、北交所的利爾達和深交所的盟固利;另有16家企業的費用率位於15%-20%區間;111家企業的費用率位於10%-15%區間;111家企業的費用率位於5%-10%區間;還有11家企業的費用率低於5%,這些費用率低的企業的IPO費用額排名其實比較靠前。

從分佈來看,首發費用率處於5%-15%是常見的狀態,高於或低於這個區間都屬於有點偏離。

而A股的發行費用主要包括承銷保薦費用、審計費用、信息披露費、法律費用,其中的大頭是承銷保薦費用,甚至於有60家上市企業的承銷保薦費用佔發行費用的比重超過80%,其中華虹公司、航材股份、智翔金泰、陝西能源的佔比超過了90%。

港交所迎38家企業上市,費用如何?

相較於A股市場,港股市場的流動性要差一些,上市企業的數量也要少一些。

Wind數據顯示,2023年年初至9月14日,港交所合計迎來了38家企業上市,其中陸金所控股、嘉創地產是通過介紹上市的方式登陸的港股市場。

而介紹上市的方式不發行新股,也不募集資金,只是將公司股東本身的舊股申請掛牌買賣,因此可予以剔除。

如此一來,合計有36家企業的募資總額211.7億港元,募資淨額為168.6億港元;平均每家的募資總額、募資淨額分别為5.88億港元、4.68億港元。

對比來看,今年港交所平均每家上市企業的募資總額、募資淨額均要低於上交所、深交所,但要高於北交所。

具體到個股方面,珍酒李渡(06979.HK)的募資額處於遙遙領先的地位,達到了53.09億港元;此外宏信建發、科倫博泰生物-B、億華通、九方財富的募資總額也都超過了10億港元;另有11家企業的募資總額位於4億港元-10億港元區間;20家公司的募資總額低於4億港元,最低的則是望塵科技控股,其募資總額僅為0.81億港元。

而從募資淨額來看,珍酒李渡也是獨一檔的存在,達到了49.9億港元;宏信建發、科倫博泰生物-B、億華通的募資淨額也超過了10億港元;九方財富、來凱醫藥-B、梅斯健康的募資淨額位於5億港元-10億港元區間;餘下29家企業的募資淨額都低於5億港元,其中11家企業的募資淨額低於1億港元。

之所以有多達11家企業的募資淨額低於1億港元,除了這些上市公司的募資額本來就不高之外,其實也有著費用相對較高的因素。

Wind數據顯示,年初至今,36家港股上市公司的IPO費用合計為40.54億港元,相當於每家的IPO費用為1.13億港元,和深交所、上交所每家上市公司的費用相當,明顯高於北交所。

具體到個股,今年在港股市場上市的企業中,易點雲的IPO費用達到了5億港元,高於上述所有的A股公司。

此外,美麗田園醫療健康、珍酒李渡、巨星傳奇的IPO費用分别為4.01億港元、3.19億港元、2.93億港元;另有8家企業的IPO費用位於1億港元-2億港元區間。

發行費用率方面的數據看起來更直觀。

數據顯示,望塵科技控股、易點雲的發行費用率分别為86.37%、83.75%,這個指標也是「遙遙領先」於上述所有的A股公司。

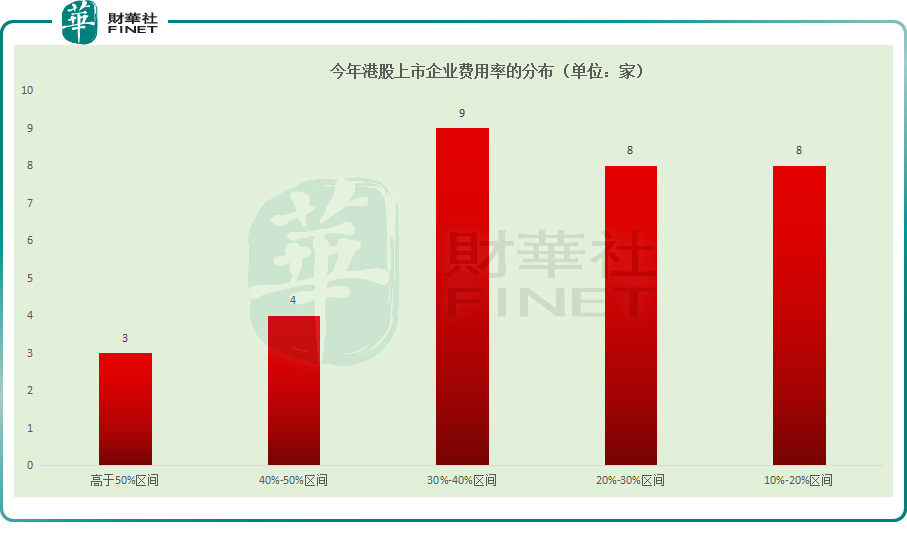

緊隨其後的巨星傳奇的費用率也高達53.72%;還有4家企業的費用率處於40%-50%區間;9家企業的費用率處於30%-40%區間;8家企業的費用率處於20%-30%區間;8家企業的費用率處於10%-20%區間;餘下4家企業的費用率位於6%-10%區間,其中珍酒李渡的費用率最低,為6.02%。

從分佈來看,今年港股市場的首發費用率分佈比較平均,落在10%-40%區間是比較常見的。

港股IPO上市費用的組成主要有中介機構費用、發行與交易所費用和推廣輔助費用,其中中介機構費用佔了絕大部分。

據悉,中介機構費用這部分涉及投行保薦人、申報會計師、法律顧問等,其中又以投行和保薦人分得最大份的蛋糕。

結語

A股和港股市場在定位、制度等方面有諸多不同,市場流動性也有著較大差别,這些因素也在很大程度上影響著兩個市場融資、費用相關情況。

但總的來說,A股市場的融資額明顯高於港股市場,而在這種情況下,港股市場的費用率卻顯著高於A股市場,這里面或許也有改善的空間。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)