資產管理巨頭貝萊德(BLK.US)發佈了2023年9月30日止第3季的美股持倉情況。

貝萊德2023年9月30日的美股持倉市值為3.48萬億美元,而上季末為3.63萬億美元。建倉174只股票,加倉2254只股票,清倉227只股票,減持2632只股票。

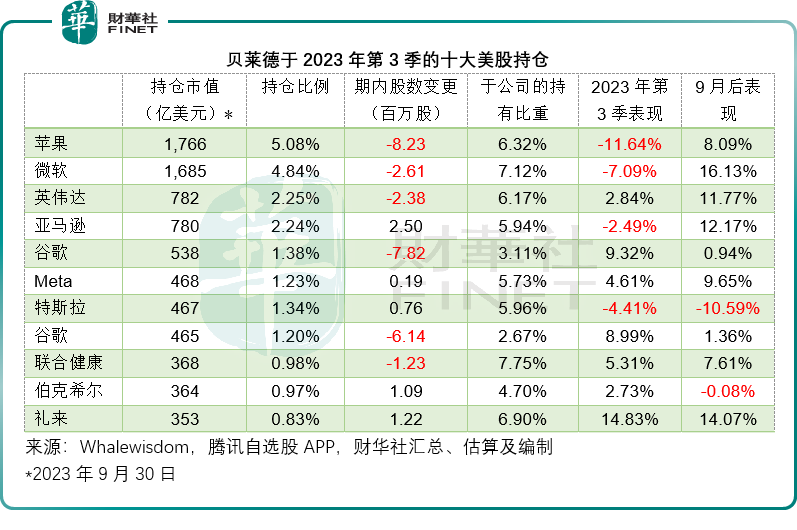

十大持倉佔其美股投資組合的22.09%,反映投資組合具有高度分散性。前十大持倉額平均持有周期為17.3個季度,大約四年多。

2023年第3季,貝萊德買入規模最大的有最近因為減肥藥大熱的禮來(LLY.US)、Facebook母公司Meta(META.US)、生物科技公司安進(AMGN.US)、股神巴菲特的投資旗艦伯克希爾(BRK.B.US)以及石油公司雪佛龍(CVX.US)。

減持最大的股份包括蘋果(AAPL.US)、微軟(MSFT.US)、強生(JNJ.US)、雷神技術(RTX.US)以及標普500指數ETF(SPY)。

貝萊德的十大持倉

貝萊德的前八大持倉為當今全球市值最高、影響力最大的科技股,分别為蘋果、微軟、英偉達(NVDA.US)、亞馬遜(AMZN.US)、谷歌、Meta、特斯拉(TSLA.US)等。

其中兩大持倉蘋果和微軟的持倉市值均超一千六百億美元,另外貝萊德持有谷歌A類股和谷歌B類股,持倉市值分别為538億美元和465億美元,合起來其於谷歌的持倉也超千億美元。

從十大持倉的變動可以看出,貝萊德不大看好下半年起表現不太理想的蘋果,以及上半年因為AI概念而大漲的微軟、英偉達和谷歌,在第3季均進行了減持。

與此同時,貝萊德似乎更看好Meta和亞馬遜,在期内進行了增持。

從以上財華社匯總的數據可以看出,在9月報告期之後,蘋果為首的科技股漲勢都不錯。帶有AI概念的微軟、亞馬遜和英偉達,在稍息後已實現雙位數漲幅。

不過比起科技股,禮來借減肥藥之勢大熱,在第3季大漲14.83%之後,這一個多月來再漲14.07%。

貝萊德的啓示

從以上的數據可以看出,在第3季受到歐美央行加息周期何時結束的不確定性影響,美股經歷了一陣颠簸,前期漲得比較多的蘋果、微軟、英偉達等,都出現了漲勢放緩或調整,但是第3季之後,在美聯儲有意暫緩加息,但加息周期可能延長影響,股市又出現了一波上揚。

資本是短視的,當美聯儲暫緩加息時,看到的是懸在頭上的劍拿高了一點,至於以後會高利率會持續多久,以後再說,於是推動了股市大漲。

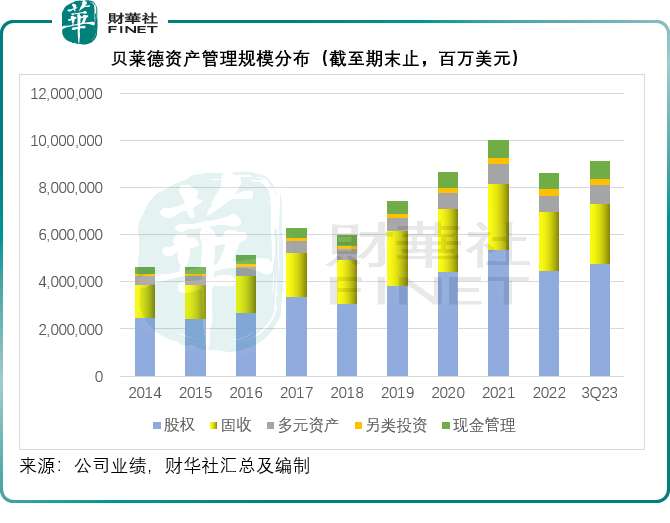

貝萊德最新公佈的2023年第3季業績顯示,其第3季收入為45.22億美元,同比增長4.89%;經非核心項目調整後的經調整淨利潤為16.42億美元,同比增長13.16%。

不過需要注意的是,其第3季的資產規模有所縮小,從6月末的9.425萬億美元,下降至9.101萬億美元。

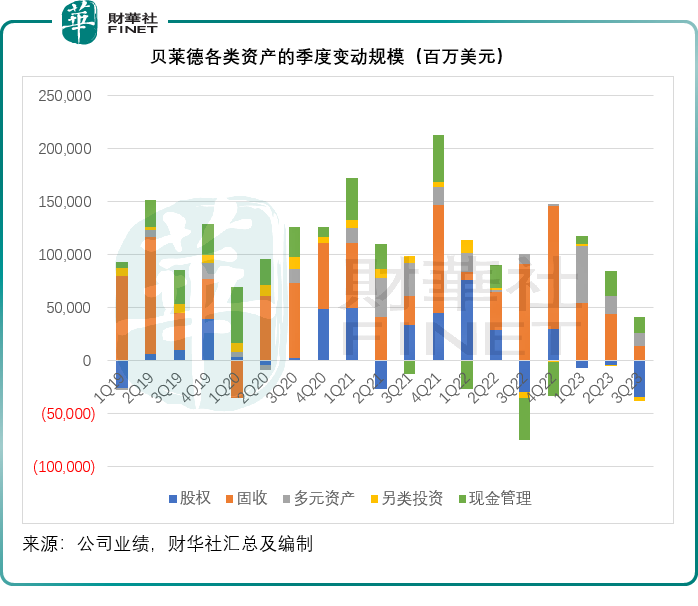

值得注意的是,貝萊德2023年9月30日的股權投資規模降幅最大,達到2,200.53億美元,其中被投資產的市值蒸發是最大原因,第3季對比上一季股權投資的市值蒸發了1539.95億美元,其次為資金淨流出,佔了344.67億美元,匯兌虧損產生315.91億美元的虧損。

受到利率上升的影響,固收資產的市值蒸發速度也很大,較上季下降了793.57億美元,匯兌虧損也達到265億美元。

在高息環境下,投資者似乎更傾向於持幣,貝萊德的現金管理項淨流入152.05億美元。

總結

貝萊德掌管的資產十分龐大,達9.1萬億美元之巨,而且投資的資產分類十分多元,面向的客戶也頗為廣泛,有散戶和機構。從其2023年第3季類别資產規模的變動可以看出,投資者在規避股市和債市的波動風險,不過隨著第4季美聯儲今年加息展望的明確,對利率的憂慮暫時得到緩解,這也帶動了股市的回升。

從貝萊德第3季現金管理規模增加可以看出,在前景不明之際,大家更傾向於持幣,無獨有偶的是,伯克希爾的第3季業績也顯示,其持幣規模進一步擴大,顯示出經驗豐富的投資者都在等待市場時機,也意味著場外資金正在聚集,若加息周期結束得到明確,或許會迎來大反彈,但在此之前的或許以波動為主。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)