人工智能、雲計算、大數據、自動駕駛等新興技術近來迅猛發展,賺足了市場眼球。在此背景下,我國數字和信息通信網絡基礎設施建設在全球可謂一騎絕塵。工信部近期披露的數據顯示,我國數據中心產業(IDC)規模近五年年均增速達到近30%。

然而,我國IDC行業龍頭萬國數據(09698.HK)(GDS.US)在對未來發展充滿憧憬之際,資本市場卻給其潑了一盆冷水。

富途牛牛數據顯示,萬國數據港股股價在2021年2月達到頂峰後開啓了一瀉千里模式,如今股價在谷底震蕩,總市值只剩下不到160億港元。美股方面,萬國數據股價走勢亦與港股股價相仿,處於近6年以來的低位。

萬國數據的同行世紀互聯(VNET.US)也與之「同病相憐」,股價已連跌近兩年時間;另一家同行秦淮數據(CD.US)則相對堅挺,股價未遭遇大幅殺跌。如今,萬國數據的估值也已跌至谷底,市淨率僅約0.68倍,估值相當吸引。近期,因估值過低等因素,市場傳出世紀互聯和秦淮數據將被私有化退市,此負面消息更進一步打擊了萬國數據低迷的股價。

失速在黃金賽道上

數字經濟下,數據不斷積累,近些年國内很多互聯網大廠對數據的儲存和管理頗為頭疼。

作為算力的物理承載、數字化發展的關鍵基礎設施,數據中心成為數字經濟浪潮下的「香饽饽」,以萬國數據為代表的企業不斷擴充數據機房面積,許多大型互聯網企業、金融企業和雲廠商進入了這些IDC企業的客戶陣營。

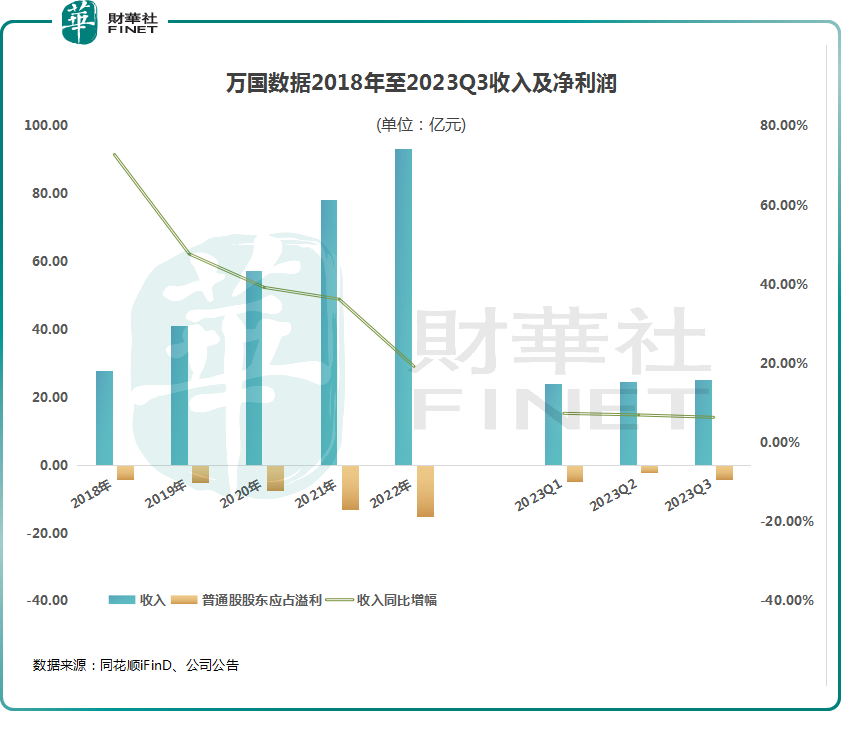

過去四年,是萬國數據蓬勃發展的四年,公司的客戶規模、機房面積呈階梯式增長,帶動其營收節節攀升。2018年至2022年,萬國數據收入由27.92億元飙升至93.26億元,復合年增速達35.2%,每年的收入增幅均有雙位數增長。

但進入2023年,萬國數據收入增長出現了失速現象。按季度看,今年一季度至三季度,公司收入同比增幅分别低至7.4%、7%及6.4%,沒有了往年高增長的態勢。

基於疲弱的收入增長表現,萬國數據管理層曾在今年3月給出了相對平緩的2023年全年指引,預計收入和調整後EBITDA中值同比分别僅增長8.6%和6.2%,該指引令市場頗為失望,進一步引發了公司股價的下跌。

盈利能力方面,當下整個IDC行業仍處於發展初期,多數企業不具備規模化和成本優勢,因此虧損成為行業常態,萬國數據也難於幸免。2018年至2022年期間,萬國數據虧損呈加速趨勢,累計虧損額超過40億元。今年前三季度,萬國數據淨虧損還有所擴大,其中三季度淨虧損4.21億元,同比擴大23.87%,但經調整EBITDA(非公認會計準則)同比增長5.6%至11.26億元,反映出三季度盈利能力有所好轉。

遲遲未能扭虧,原因在於萬國數據激進的擴張導致支出高昂。今年以來,萬國數據加碼東南亞市場,陸續在馬來西亞柔佛州、印度尼西亞巴淡島及新加坡啓動新的項目。值得一提的是,IDC行業屬於重資產行業,需大量資本進行投資,並且投資回報周期普遍長達7-8年。因此,近年來大幅擴張帶來大量的投入成本不斷削弱了萬國數據的盈利能力。

經營數據方面,萬國數據在三季度表現疲弱,已獲客戶簽約及預簽約的總面積及運營面積分别同比增加5.7%及8.6%,同比繼續放緩。

此外,萬國數據今年以來的簽約率和計費率亦缺乏動力。一季度至三季度,公司運營面積簽約率分别為93.9%、92.4%及91.9%,運營面積計費率分别為72.6%、72.1%及71.9%,下降趨勢明顯,表明存在市場需求下降或者公司訂單獲取能力下滑的可能性,在短期内將影響公司收入表現。

失速背後的原因是什麽?

實際上,IDC企業收入大幅放緩是今年行業普遍現象。

世紀互聯今年三季度的營收也僅錄得4%的同比增長,三個季度收入同比增速呈逐季下降趨勢;在A股上市的數據港(603881.SH)三季度收入更是下滑3.15%;秦淮數據尚未公佈三季報,在二季度,其提前佈局「東數西算」節點帶動了收入同比大增近50%。

行業龍頭們增長失速,不難看出行業需求端出現了變化。當下,國内整個IDC行業正經歷一波低谷期,目前處於低位的供需基本平衡階段,市場還未出現明顯的需求拉升信號,導致龍頭企業們能擴大的市場出現減少。在雲服務市場方面,面對持續的宏觀經濟不確定性,客戶的投資繼續放緩,直接影響了雲計算市場的增長。Canalys近日發佈的數據顯示,三季度全球雲服務支出為735億美元,同比增長16%,增速明顯放緩,今年以來再度低於20%。

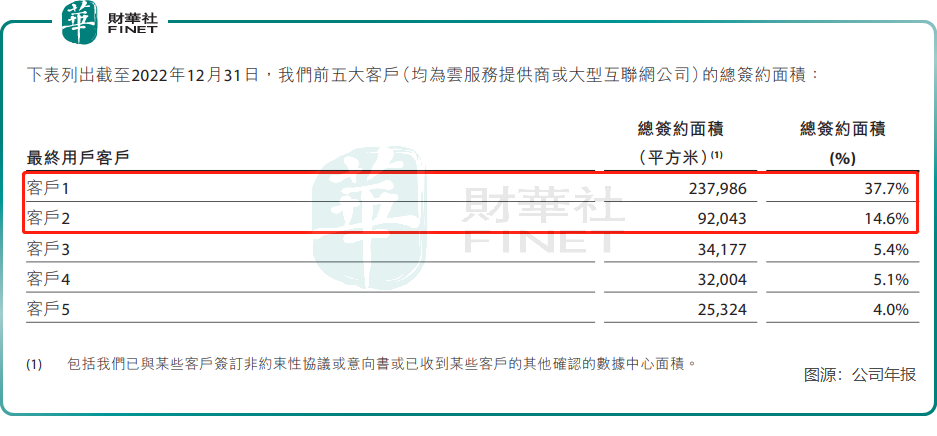

雖然萬國數據客戶量持續增長,但以阿里(09988.HK)(BABA.US)和騰訊(00700.HK)為代表的雲服務提供商仍然是萬國數據主要的客戶。根據公司招股書,阿里和騰訊在2020年上半年貢獻了萬國數據總簽約面積的55%,為公司最大的兩個客戶。到了2022年,萬國數據前兩大客戶的簽約總面積佔比仍有52.3%,估計這兩大客戶仍為阿里和騰訊。

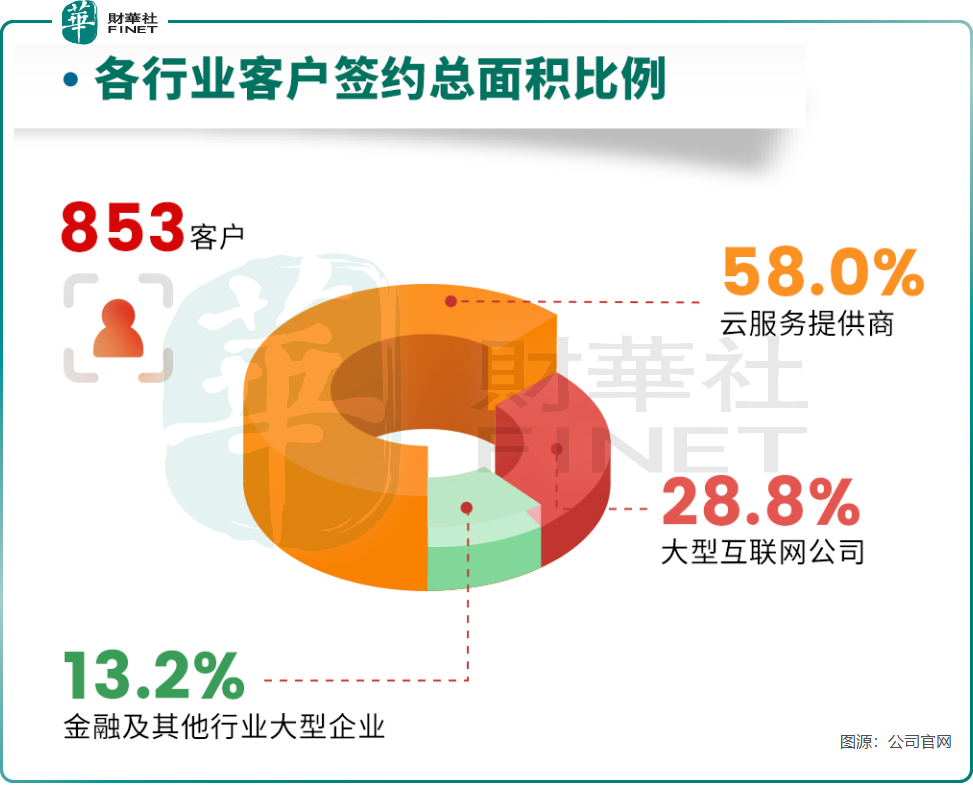

根據萬國數據方面披露,今年三季度公司各行業客戶簽約總面積比例中,雲服務提供商佔比最高,達到58%,顯示出萬國數據對雲服務行業的依賴度較深。

在今年3月舉行的財報會議上,萬國數據透露,雲服務提供商貢獻的「新預訂」或「增量需求」比例已從兩年前的85%-90%大幅下降到了2022年的「幾乎0%」。另外,萬國數據還披露,在今年上半年,有一位客戶提前終止了待完成訂單,另有客戶重新調配了數據中心容量。

進入2023年,萬國數據來自雲服務供應商的新訂單或繼續疲弱。作為中國「四朵雲」的帶頭大哥,阿里雲在今年第二財季卻主動削減項目制訂單,其解釋稱是為了提升收入質量,帶動盈利能力優化。阿里財報則顯示,「美國近期擴大對先進計算芯片出口的限制,給雲智能集團(即阿里雲)的前景帶來不確定性。」

在今年9月,萬國數據董事長兼CEO黃偉也給出了IDC市場需求近期有所減弱的原因。他稱,一些互聯網大廠前幾年制定的目標計劃較為激進,積攢大量已簽約的訂單需要消化,導致市場增量變少了。

此外,我們不得不提及雲服務市場里重要的一環——SaaS。根據Gartner公佈的數據顯示,2022年全球雲計算市場中,雲應用服務(SaaS)的市場佔比最大,佔比超過了35%。國内有大量SaaS企業,龍頭企業有金蝶國際(00268.HK)、微盟集團(02013.HK)和中國有贊08083.HK)等。

由於國内宏觀經濟面臨下行壓力,同時SaaS行業下遊客戶以中小企業居多,因此國内很多SaaS企業的日子並不好過。

增長前景如何?

現階段,IDC廠商的增長主要依靠雲計算企業業務擴張的需求,從短期看,萬國數據所處的IDC行業因為供需關系而進入弱周期。

但從中長期看,IDC行業有望重拾曾經的高光時刻。在人工智能浪潮下,未來IDC行業增量更為可觀的領域預計將是人工智能。

當下,不只是阿里和騰訊,百度(09888.HK)(BIDU.US)、拼多多(PDD.US)等互聯網大廠都在加碼人工智能,角逐AI大模型市場。另一方面,很多遊戲、醫療和教育等多個行業的頭部企業也爭相進軍AI大模型賽道,試圖在人工智能浪潮中分一杯羹,國内的「百模大戰」由此拉開帷幕。

當面向行業的數百個AI大模型出現,承載大模型的數據中心也迎來重大機遇以及挑戰。大模型需要大算力,也需要有更好的能源使用效率,作為大模型時代的基座,那些能做到「能效、算效、運效、數效、人效」五效提升的數據中心,將會迎來更廣闊的增長空間。

世紀互聯創始人、董事長陳升對AI大模型浪潮下IDC市場的增長空間感到十分樂觀,他近日預測,「伴隨著大模型時代的到來,未來五年,我國數據中心產業的算力每年將至少實現60%的增長;未來十年,更有望達到每180天翻一番,呈現出指數型增長態勢。」

萬國數據董事長兼CEO黃偉也同樣看好未來幾年IDC市場,表示AIGC爆發會拉動IDC行業新一階段需求量,但傳導到數據中心市場,需要個過程,他預計在12-18個月左右。海通國際近期也認為,今年以來的AIGC熱潮會是下一階段需求供給的重要驅動因素之一,但傳導到IDC行業預計可能在一年左右。

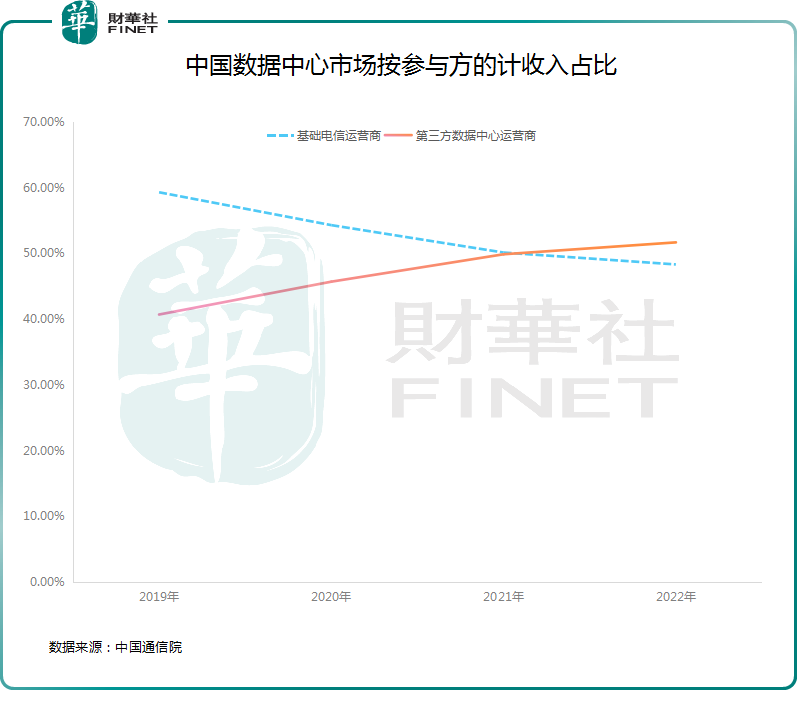

目前,國内IDC行業的主導力量主要有兩股,一是中國電信(00728.HK)(601728.SH)、中國移動(00941.HK)(600941.SH)等為代表的基礎電信運營商,二是以Equinix(EQIX.US)、萬國數據、秦淮數據等為代表的第三方數據中心運營商。

此前,電信運營商憑借資源優勢,一直是國内數據中心市場的頭號玩家。近些年來伴隨著國内數據總量的急劇增長,數據採集、數據存儲與管理、數據傳輸與處理等對算力資源的需求大幅提升,三大基礎電信運營商難以滿足整個數據中心市場需求。

在此背景下,第三方數據中心服務商乘勢而上。中國通信院的數據顯示,2022年來自第三方數據中心服務商的市場份額約為51.68%,較2019年增長了接近10個百分點,成功首次在整體份額上超越電信運營商。

在人工智能、大數據等領域繼續保持高增的態勢下,未來幾年第三方數據中心服務商有望拿到更多的市場份額,對萬國數據、世紀互聯等服務商來說機遇大於挑戰,這就需要看各參與者能否復制國際數據中心巨頭Equinix的成功之路了。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)