近日,麥當勞(MCD.US)宣佈從凱雷資本手中收購麥當勞中國的權益,將其於大中華區業務的持股由原來的20%提高至48%,看來十分看好中國市場的發展前景。

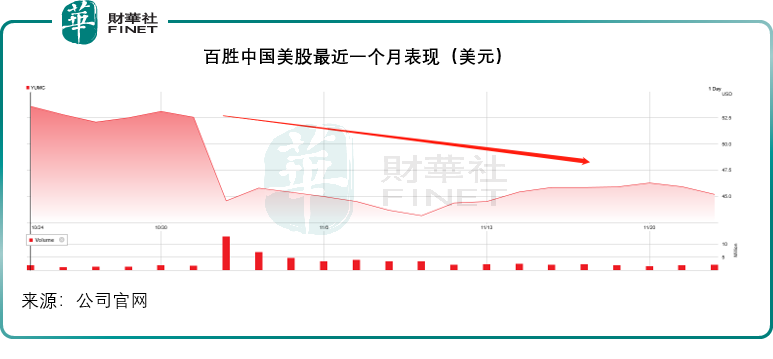

有意思的是,持有麥當勞在中國市場的老對手肯德基中國經營權的百勝中國(YUMC.US),在2023年10月31日公佈第3季業績之後,股價大幅下滑,見下圖。

熟悉内幕的品牌持有者看好,而資本市場卻不看好,為什麽會有這樣的分歧?中國的洋快餐到底有沒有市場?

麥當勞增持中國業務

麥當勞增持中國業務,有前因,也有後果。

麥當勞於1990年進入内地。在2016年末,中國大陸有超過2400家麥當勞餐廳,員工人數超12萬。香港的第一家麥當勞餐廳於1975年開設,2016年末時有大約240家麥當勞餐廳,員工人數為1.5萬。

2017年1月9日,中信股份(00267.HK)宣佈,其與中信資本(同系公司)以及全球另類資產管理公司凱雷(CG.US)一道,收購麥當勞中國内地和香港業務的控制權,收購價為20.8億美元(約合161.41億港元),如此算來,當時麥當勞大中華區業務的估值或為26億美元。

交易完成後,中信系、凱雷和麥當勞國際分别持有52%、28%和20%權益,麥當勞中國被認定為中信股份的間接非全資附屬公司,中信股份的應佔經濟利益為32%(不考慮中信資本的持股),中信資本在與中信合組收購的財團中佔38.46%權益,而中信股份佔剩下的61.54%權益,中信股份的應付收購對價為6.656億美元(約合51.65億港元)。

交易於2017年7月31日完成交割,也成為美國本土之外規模最大的麥當勞特許經營業務。在交易宣佈時,麥當勞在内地與香港市場約經營及管理2700家餐廳。

收購方(即中信系與凱雷)將獲授予主特許經營權,在内地和香港經營麥當勞餐廳,期限20年。

麥當勞在2017年時之所以減持麥當勞中國的股份,主要原因是其維權股東(或參考百勝餐飲)要求麥當勞擠出現金來增加回饋股東,同時也為了以較低的成本更迅猛地擴張大中華區市場,這就需要資本與熟悉當地運營的資本巨頭協助,中信與凱雷無疑是理想合作對象。

在當時的減持公告中,麥當勞提出了中國内地「願景2022」加速發展計劃,提出在接下來五年銷售額年均增幅保持兩位數。目標是在2022年底之前,將内地麥當勞餐廳由2016年末的2400家增至4500家,開設新餐廳的速度將從2017年每年約250家逐步提高至2022年每年約500家,其中包括45%的餐廳位於三四線城市,並有超過75%的餐廳提供外送服務。同時也實現内地麥當勞的數字化運營。

2020年3月2日,中信股份的子公司與中信資本全資子公司,從中信股份手中,收購當年收購麥當勞中國時其與中信資本合組之財團的42.31%權益,代價為5.33億美元。

若按中信股份當時的應付對價計算,這批股份購入時的成本價或為4.58億美元,這意味著三年後,中信股份以0.75億美元的稅前收益脫手了其於麥當勞中國的大約26.04%權益。在交易完成後,中信股份於這一財團中的權益由原來的61.54%降至19.23%。

不過需要注意的是,這些出售僅為中信系内部交易,從整體來看,中信系仍為麥當勞中國的控股公司,持有52%權益。

2023年11月20日,麥當勞全球與凱雷宣佈,麥當勞全球收購凱雷在麥當勞大中華區戰略合作公司中持有的所有權益,將持股比例由20%提高至48%,中信聯合體仍持有52%的權益沒有變,預計交易於2024年第1季完成。交易方沒有披露交易金額。

目前麥當勞中國的餐廳數量已經超過5500家,較2017年翻了一番,其目標是到2028年突破萬家餐廳。

為什麽麥當勞如此看重中國市場?

與日本市場的運營辦法相似,麥當勞在中國以關聯協議(affiliate arrangements)的形式經營。

根據這一協議,獲授權方負責經營和管理業務,提供資本(包括房產),並開發和開立新餐廳。也就是說,麥當勞不需要投入任何資本,但卻可以按這些市場的特定銷售額百分比獲得特許權使用費,並在開設新餐廳或需要授權新牌照時,收取初始費用。

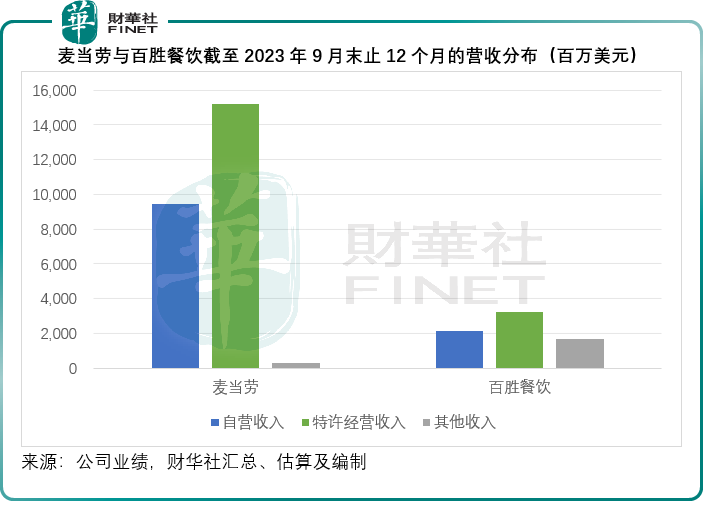

與自營餐廳計入售賣漢堡收入與成本、餐廳租金、水電費、經營開支、店員成本不同,特許權使用費收入僅需耗費少量管理和行政費用,基本上全部歸為利潤,不僅利潤高,而且能同步得益於業務增長和擴張的紅利。

以麥當勞2023年前三季的業績為例,其自營餐廳業務的經營利潤率只有15.38%,而特許經營餐廳的經營利潤率高達84.08%。

中國市場是麥當勞在美國以外的第二大市場,也是增長最快的市場。

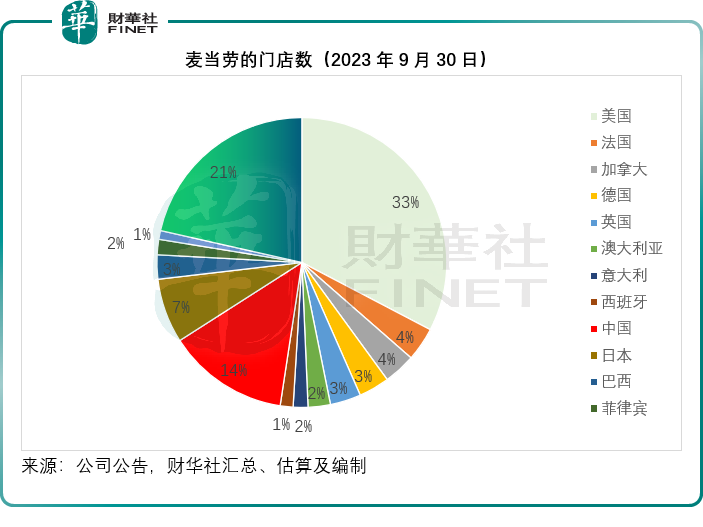

見下圖,中國2023年9月30日的門店總數為5582家,僅次於美國的1.35萬家,是麥當勞除本土美國市場之外,擁有最多門店數的單一市場,不過相對於肯德基在内地近萬家的規模,麥當勞中國仍有很大的擴張空間。

有業務遍佈大中華區的中信系打頭陣,沒有拓展不開的市場,麥當勞增持麥當勞中國的股份,一方面可以繼續借助中信系的實力和資金低成本拓展市場,另一方面能按特許權協議的百分比享有中國市場增長的紅利——要知道經營風險主要由中信系承擔,更為重要的是,增持後,麥當勞於麥當勞中國的應佔利潤佔比進一步上升,無論如何都是好生意。

尤其是疫情之後,中國消費復蘇,將帶來餐廳流量的增長,也更利於中信系的擴張,麥當勞可以坐收利潤。

肯德基的情況卻不太一樣。

肯德基中國的發展

肯德基於1987年正式進入中國,比麥當勞進入中國要早三年。

2016年10月31日,持有肯德基、必勝客和塔可貝爾品牌的百勝餐飲(YUM.US),通過向其股東按比例分派其中國業務所有發行在外普通股股份的形式,分拆百勝中國在紐交所上市。其後,百勝中國(09987.HK)於2020年9月10日在港交所主板掛牌上市。

由於從百勝餐飲分拆,百勝中國與百勝餐飲就使用百勝餐飲特定品牌和知識產權的獨家使用權及授權使用權訂立主特許經營協議,為期50年,並可各自額外自動續期50年,以在中國發展、推廣及運營肯德基、必勝客、塔可貝爾品牌及其相關商標和其他知識產權,提供餐飲服務,作為交換,百勝中國向百勝餐飲支付來自其自營及加盟店的系統銷售淨額3%的特許經營費。

換言之,在百勝中國上市後,百勝餐飲不再持有百勝中國的權益。不過,百勝餐飲可以通過特許經營權協議,享有百勝中國肯德基、必勝客、塔可貝爾等由其授權經營餐廳總營收的特定百分比作為特許權費收入。

正如前文麥當勞所提到的,特許權費收入所涉及的成本要比自營業務低得多,因此利潤也高得多。

需要注意的是,2023年9月末,肯德基中國門店數達到9,917家,遠高於麥當勞的内地門店數5,582家;年初至今淨增門店數823家,也高於麥當勞今年以來内地門店淨增數604家。

但是與麥當勞不同的是,百勝餐飲的中國特許經營業務所貢獻的營收佔比要比麥當勞多得多。財華社留意到,2023年前三季,來自中國肯德基的特許權收入達到1.93億美元,同比增長13.53%,已高於美國肯德基的特許權收入1.43億美元。而麥當勞美國的特許經營收入則達到53.50億美元,佔了其合計特許經營收入的46.25%。

2023年9月30日,全球肯德基的合計門店數為29,051家,其中百勝餐飲自營店為218家,特許經營店為28,833家,中國肯德基的門店數9,917家就佔了其全球肯德基門店總數的34.14%。

儘管肯德基中國的業務規模與營收或高於麥當勞中國,但由於其在百勝餐飲中的佔比要比麥當勞中國在麥當勞中的佔比大得多,其也更容易受到單一市場風險的影響。

除此以外,百勝餐飲已剝離了中國業務,再重新購入意義不大——百勝中國的盈利能力還不如百勝餐飲,這是因為百勝中國的收入為純粹的餐廳經營收入,意義等同前文所述的自營店收入,還需向百勝餐飲支付特許權費,這無疑又比其自營店少了三個百分點的利潤,而百勝餐飲則主要為高利潤的特許權收入。

百勝中國除了經營百勝餐飲的肯德基、必勝客等品牌外,還經營小肥羊、黃記煌等品牌,以及剛剛推出的Lavaza、塔可貝爾等新獲授權品牌。相比之下,這些其他品牌的利潤可沒有肯德基、必勝客的理想。2023年前三季,肯德基和必勝客的(扣除非經常性款項後)餐廳利潤率分别有19.4%和13.1%,而其他品牌卻為虧損,經營虧損率達到-21.6%。

可見百勝餐飲實在沒有必要通過投資利潤比其低的百勝中國來分享紅利,其於百勝中國的特許經營費收入與利潤足矣。

結論

麥當勞增持麥當勞中國,是因為麥當勞中國擁有中信這樣的渠道巨頭開路,為其拓展中國市場,而麥當勞可以通過增持中國業務,繼續坐享高利潤。

更為重要的是,相對於肯德基,麥當勞在中國仍有很大的可拓展空間,十分需要依仗中國領頭人的實力,也意味著麥當勞中國未來大有可圖。麥當勞可通過增持股份同時又維持非控股,來分享業務擴張的紅利與更高的收益。

百勝餐飲則不然。在分拆的時候,百勝中國的股份落到了百勝餐飲的廣大股東手中,因此其股東非常分散,需要依靠一些資本方如春華資本胡祖六等來拓展業務,而且目前盤子已很大,進一步擴張的動力有限,還有其他新品牌需要培育,或拖累其整體表現,因此對於更依仗中國市場的百勝餐飲來說,賺取牢靠的特許權費收入要比承擔成本風險穩妥得多。

見下圖,百勝餐飲的整體營收規模要比麥當勞小得多,而自營收入所佔的比重也要高得多。

這或是兩家「洋快餐」巨頭對於自身情況以及其中國業務實際發展狀況與前景的考量,而作出的不同選擇。

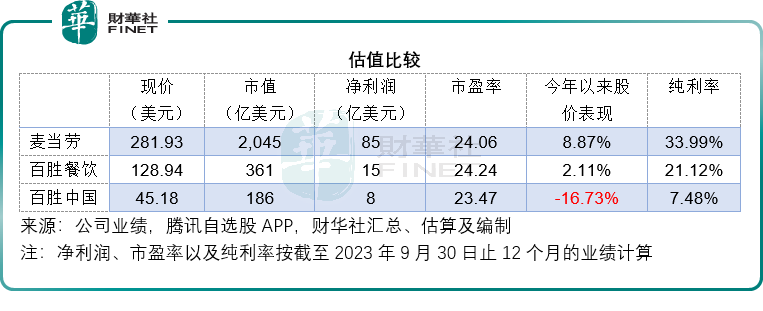

有意思的是,主要經營餐廳的百勝中國純利率要遠低於以高利潤特許經營費收入為主的品牌持有商麥當勞和百勝餐飲,而其市盈率估值與這兩大運營商卻相差無幾,意味著全球資本市場對於中國的消費實力抱有很大的信心,百勝中國公佈業績後股價調整,或主要因為業績不及預期,資本市場仍整體看好中國消費增長,也佐證了麥當勞增持的合理性。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)