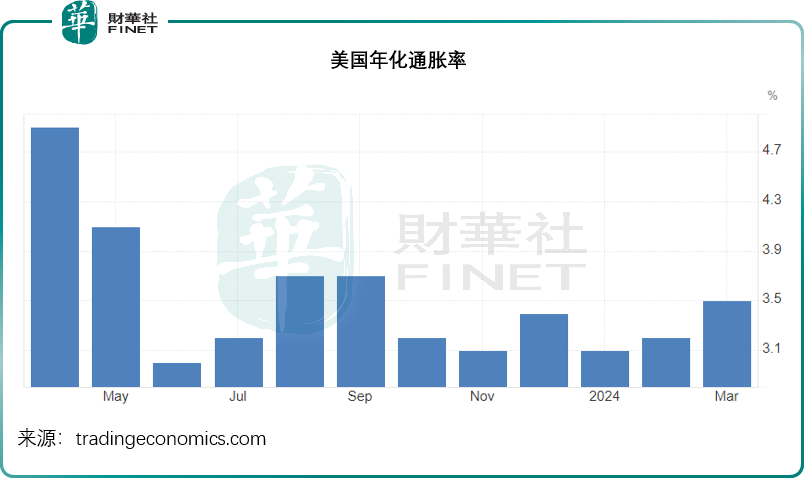

美國最新公佈的經濟數據顯示,2024年3月年化通脹率連續第二個月加速,上升至3.5%,是去年9月以來的最高水平,相較2月份為3.2%,也高於預期的3.4%。

其中能源成本上漲2.1%,相較二月份為下跌1.9%。

見下圖,WTI原油期貨價從2月起持續攀升,受地緣因素影響,國際原油價格攀升,美國三月份的原油存貨量也出乎意料減少,同時由於原油價格上漲,美國也宣佈暫停增購戰略儲備。

在原油價格上漲的帶動下,成品油價也持續上漲。見下圖,汽油價格也從1月初的低位攀升。

另一方面,價格波動較大的食品價格則大致維持穩定,上漲2.2%。

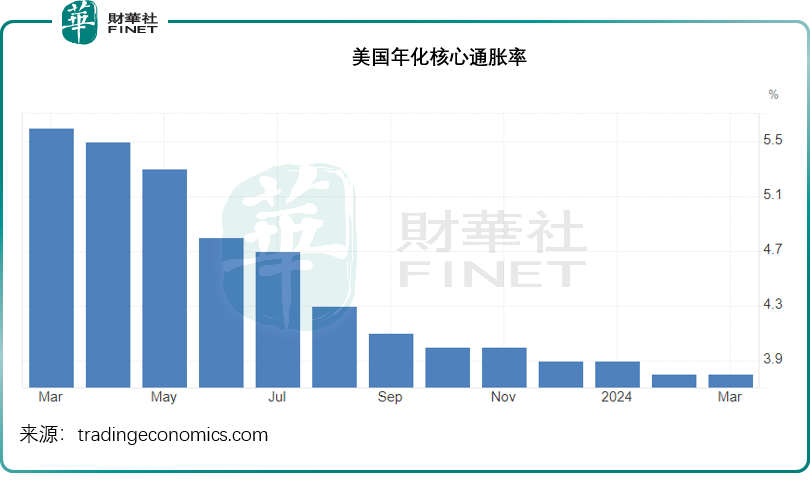

扣除波動較大的食品和能源價格,美國的2024年3月份年化核心通脹率維持在3.8%的水平,與上個月一樣,但是低於市場預期的3.7%,其中居住指數上升5.7%,是主要推動力,見下圖。

市場預期的是,核心通脹指數能夠逐月下降,並最終在年底前或是明年初到達美聯儲2%的通脹目標水平,為美聯儲降息提供合理的理論依據。然而,最新月份讀數雖然沒有上漲,卻也沒有下降,令市場感到失望。

市場擔心美聯儲會針對通脹數據採取偏鷹派的貨幣政策態度,為此,市場或普遍預計美聯儲會延後降息時間表,從原來預期的今年6月推遲到今年9月,而且預計今年會降息兩次,而之前預計的是三次。

市場的預期,也影響到利率敏感資產的表現。

美國CPI數據高於預期,哪些資產得益?

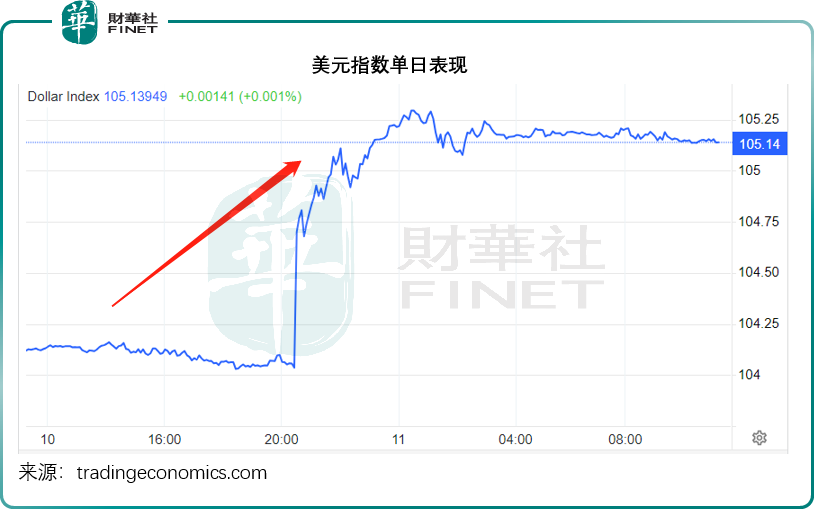

最直接受益的是美元指數。在公佈了美國CPI數據的時候,美元指數即時急漲1%,突破105點。由於通脹數據高於預期,預期降息時間可能延長和降息次數減少,意味著利率可能會在高位盤桓更長時間,利好美元匯價。

與此同時,美國國債利率也上漲,與之對應的是國債價格下跌。對議息最敏感的兩年期美國國債息率單日衝高24個基點,美國10年期債券息率在CPI數據公佈之後也上升超30個基點,見下圖。

與此同時,美股下挫,道瓊斯工業平均指數(DJI.US)大跌1.09%,納斯達克指數下跌0.84%,標普500指數下跌0.95%,其中遭華爾街大行看淡的特斯拉(TSLA.US)和蘋果(AAPL.US)繼續受壓,股價分别下挫2.89%和1.11%,剛剛發佈新AI芯片Gaudi 3挑戰英偉達(NVDA.US)的英特爾(INTC.US),股價不漲反跌,單日下挫2.95%,而英偉達卻不跌反漲,單日上漲1.97%。帶有AI概念的Meta(META.US)和亞馬遜(AMZN.US)也在造好,或反映資金在股權投資市場的偏好。

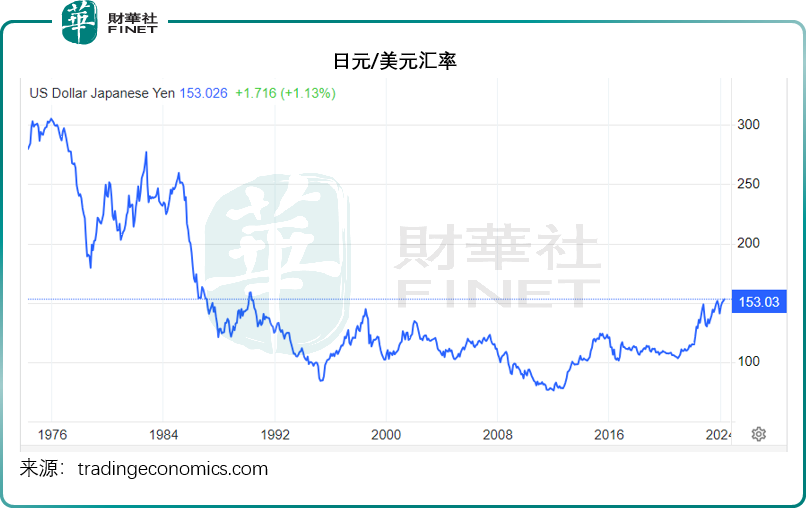

翌日亞太股市時段,由於美元走強,或因做空活動而持續受壓的日元匯率繼續下探,現進一步跌至153,已創下1990年日本經濟下行以來的新低,見下圖,數值越高,意味著日元匯價越低。

美元走高,刺激了套利交易活動。多年來,美元與日元都是一對理想的套利交易對。與2010年時美元利率低企日元走高時不同,這次的套路反其道而行之,借日元買入美元,再用美元買入高收益資產,待美元兌日元匯率上漲,持有的美元增值,再出售美元,以更低的價格買入日元平倉,賺取差價。

之所以選擇日元是因為日元利率低,借日元不但不用支付資金成本,理論上還能賺利息,而美元的利率相對較高,進行套利交易既可賺匯差,還能賺利差和資產升值的收益,一箭三雕。但這種投機活動的泛濫,或出現一邊倒的情況,例如大家都看淡日元,紛紛沽售日元,同時同方向的交易擠壓,將會令日元匯價傾瀉而下,對全球金融穩定構成嚴重威脅,尤其考慮到當前美元和日元都是全球最重要的交易和結算貨幣,它們的匯價大幅波動,將骨牌效應衝擊全球經濟的各個方面。

當前國際炒家或期待日本央行幹預匯市,維持日元152-153的底線,紛紛出售日元買入美元進行套利,增加了日元匯價的波動性。

結論

一個月的CPI數值,看似不重要,但在金融市場可以瞬間掀起巨浪。當前世界政經局勢存在許多變數,美元和日元的貨幣政策、地緣風險、大選預測等等,都會影響到交易和投機活動,並可能引發一連串的事故,而揭示出金融的脆弱性。

風起於青萍之末,浪成於微瀾之間,身處其中的我們,焉知是不是正見證歷史。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)