於去年10月在港交所遞交的招股書失效後,全球磷酸鐵鋰正極材料市場龍頭廠商龍蟠科技(603906.SH)於近日再次衝刺港交所。

若成功登陸港股市場,龍蟠科技將成為一家「A+H」上市公司。

近年來龍蟠科技在資本市場上人氣全無,2021年11月股價觸頂後開啓一瀉千里模式,如今市值僅剩下50餘億元人民幣,令人倍感唏噓。

儘管行業帶來重重挑戰,但龍蟠科技擴張野心仍不小。對於此次港股上市募資額用途,龍蟠科技擬主要用於印尼磷酸鐵鋰正極材料產能以及湖北磷酸錳鐵鋰產能的擴充。

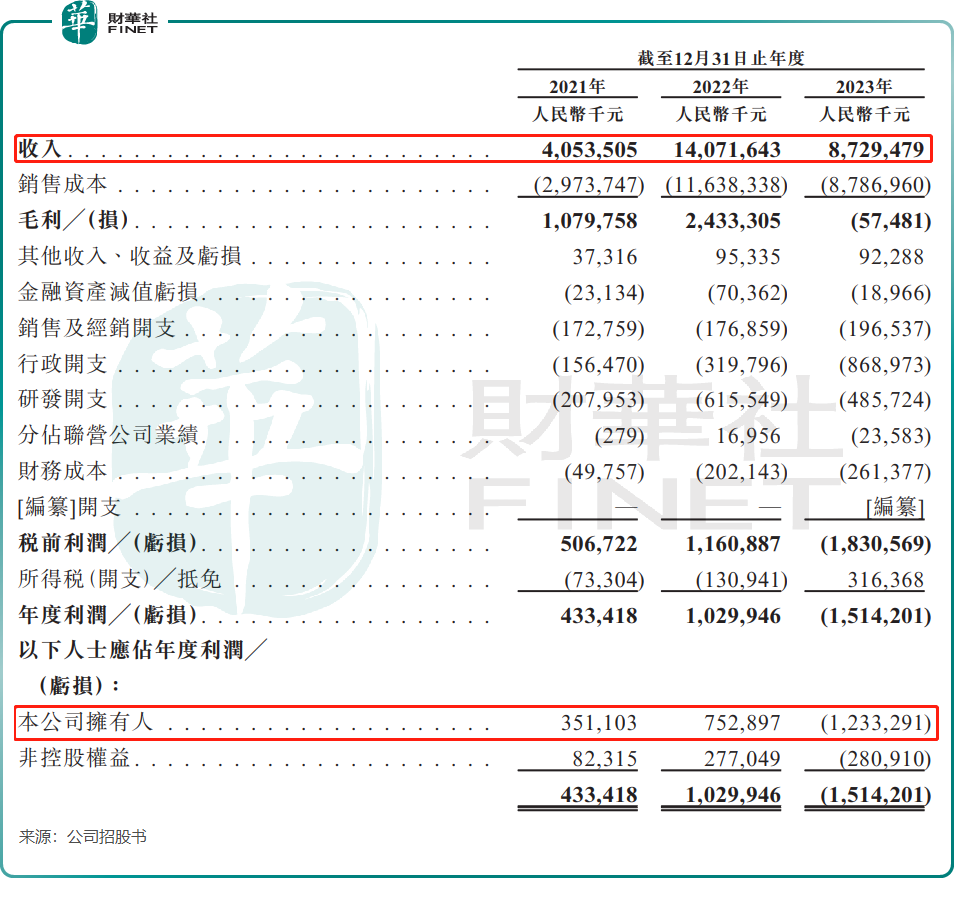

業績大變臉,去年虧損逾12億

龍蟠科技成立於2003年,主要從事車用環保精細化學品生產及銷售,後來於2020年跨界入局新能源汽車市場,佈局磷酸鐵鋰正極材料產能。

隨著轉型取得重大進展,磷酸鐵鋰正極材料業務於2022年接替車用精細化學品,成為龍蟠科技營收主力軍。

但進入2023年,國内鋰電池價值鏈受行業供需失衡衝擊,上遊的磷酸鐵鋰正極材料市場迎來變天,供過於求背景下產品價格大跳水。

Wind數據顯示,2021年以來,國產磷酸鐵鋰正極材料價格呈現「八」字型走勢,2022年年底觸頂後一路下挫,雖然今年年初以來磷酸鐵鋰正極材料價格保持平穩,但已跌至2021年年初的水平,相較於2022年最高點跌去逾7成。

龍蟠科技自然不能幸免,儘管2023年磷酸鐵鋰正極材料銷量有所增長,但平均售價慘遭腰斬,由2022年的12.87萬元/噸下降至2023年的6.25萬元/噸。受此影響,龍蟠科技磷酸鐵鋰正極材料業務遭遇滑鐵盧,於2023年,該業務產能利用率大幅下滑至57.6%,收入同比下降44.8%至67.54億元,毛利率則由正轉負,為-8.1%。

磷酸鐵鋰正極材料業務的變天對龍蟠科技的整體業績帶來的打擊是巨大的。2023年,公司總收入下滑38%至87.29億元,並由盈轉虧,錄得歸母淨虧損12.33億元,2022年為7.53億元淨利潤。

龍蟠科技在招股書中表示,由於原材料價格下跌導致存貨可收回金額減少,因此公司於2023年確認存貨減值虧損撥備5.55億元。

近日發佈的財報顯示,於今年一季度,龍蟠科技依然未能扭虧,收入同比下滑29.24%至14.74億元,並產生7804.5萬元的淨虧損,同比收窄64.96%,主要系磷酸鐵鋰正極材料業務利潤減虧所致。

不過中金公司給市場潑了冷水,近期該行在研報中表示,考慮到碳酸鋰價格大幅下行,龍蟠科技計提存貨減值,該行下調2024年盈利預測至4.5億元,引入2025年盈利預測9.9億元。

銷量增長乏力,市佔率下滑

切入磷酸鐵鋰正極材料賽道以來,龍蟠科技客戶拓展能力表現不錯,拿下了寧德時代(300750.SZ)、瑞浦蘭鈞(00666.HK)、欣旺達(300207.SZ)及億緯鋰能(300014.SZ)等頭部鋰電池廠商的訂單。

我國鋰電池市場龍頭企業優勢明顯,市場集中度高,因此龍蟠科技存在客戶集中度高的問題。2021年至2023年,五大客戶佔公司於相應期間的總收入分别為42.9%、80.0%及64.5%,其中2023年來自寧德時代的收入佔比達30.3%。

根據高工鋰電的數據統計,2023年我國鋰電正極市場出貨量248萬噸,同比增長31%,其中磷酸鐵鋰正極材料出貨量達到165萬噸,同比增長48.3%。而龍蟠科技2023年磷酸鐵鋰正極材料銷量增長乏力,僅同比增長13.7%。

作為對比,龍蟠科技的同行公司2023年訂單相當亮眼,如湖南裕能(301358.SZ)磷酸鐵鋰正極材料銷量同比大增56.49%,德方納米(300769.SZ)磷酸鹽系正極材料銷量同比增長24.15%,均明顯優於龍蟠科技。

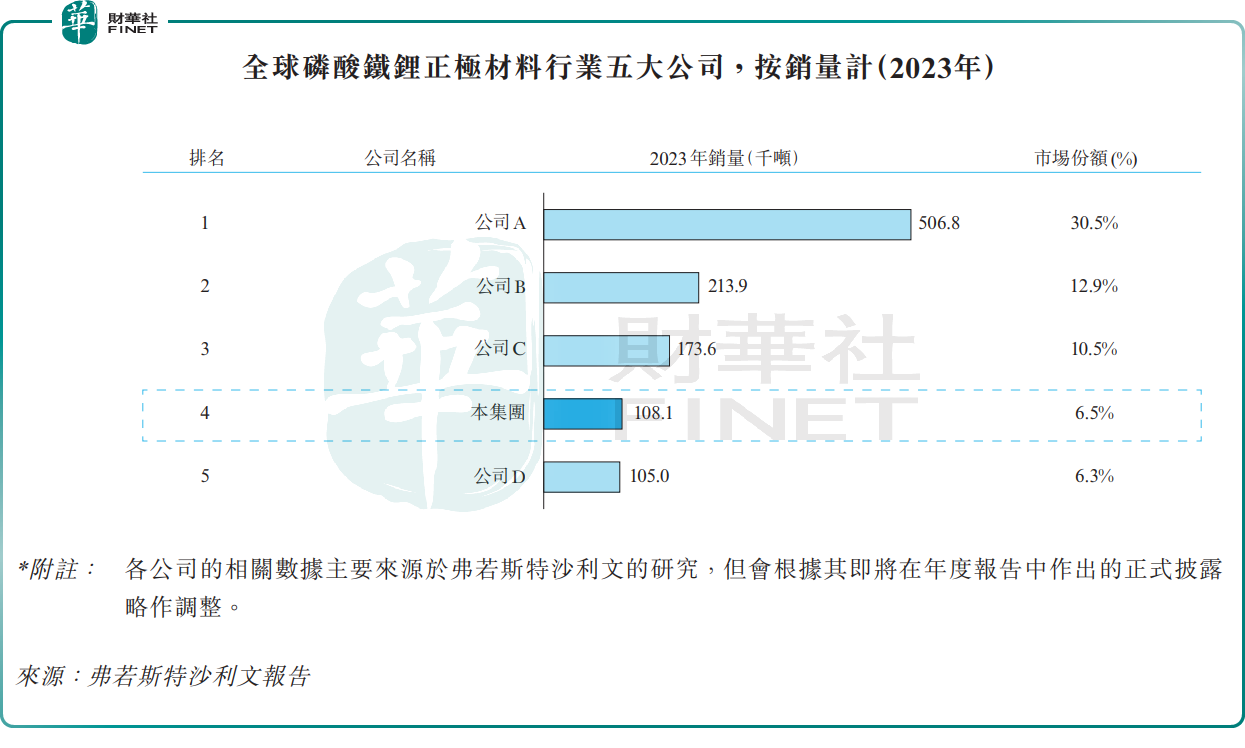

由此不難推測出,龍蟠科技在磷酸鐵鋰正極材料市場的佔有率出現了下滑,公司招股書列出的數據也證明了這點。

根據去年10月披露的招股書,2022年按銷量計,龍蟠科技在全球磷酸鐵鋰正極材料行業的市佔率為8.6%,名列第三。到了2023年,龍蟠科技市佔率明顯下滑,為6.5%,排名跌落至第四。

進入2024年,龍蟠科技突然迎來重磅利好消息,今年2月其子公司簽下超70億元的大單,將於2024年至2028年期間向韓國動力電池廠商LGES銷售16萬噸磷酸鐵鋰正極材料。若該合同能順利履行,將有助於龍蟠科技提升市場份額和收入水平,對公司未來業績產生積極影響。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)