2024年轉眼就過了一半。今年上半年,全球經濟環境復雜多變,政經風險頻現,美聯儲依然維持緊縮性貨幣政策,高利率持續的時間有可能比預期長。

從疫情恢復過來的各國,面對地緣風險和高利率,還在探索經濟復蘇的可能性。整體來看,全球經濟尚未企穩,機遇與風險並存。

產業方面,AI依然是最熱門的賽道,芯片股英偉達(NVDA.US)衝刺全球最高市值上市公司,與此同時,其關聯企業如超微電腦(SMCI.US)、主要供應商台積電(TSM.US)等在上半年均實現非常靓麗的漲幅。與AI和半導體相關的股份,也走出了一枝獨秀的行情,例如博通(AVGO.US)今年累漲43.68%。

除了人工智能,減肥藥也備受追捧。兩大減肥藥供應商諾和諾德(NVO.US)和禮來(LLY.US),得益於減肥藥概念,股價分别累漲39.88%和55.15%。

那麽,在這些表現華麗的明星股背後,全球股市的實際表現到底如何?

IPO和上市後增發

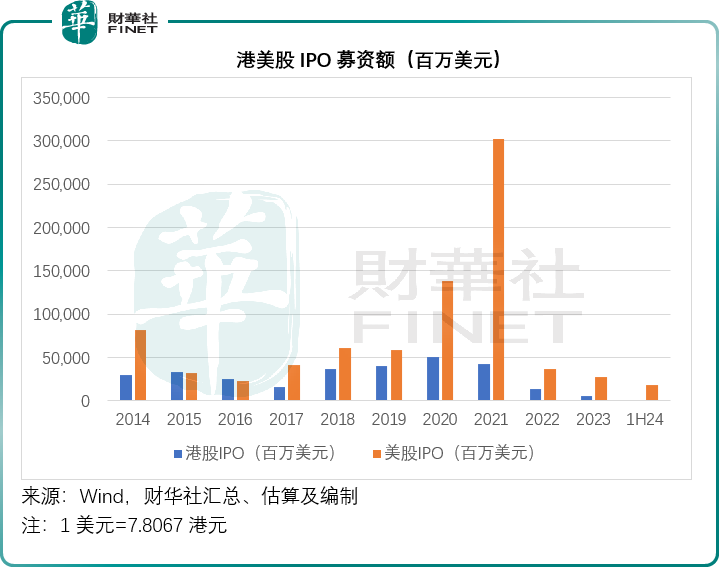

Wind數據顯示,2024年上半年,美股三大交易所合共有109家公司IPO,籌資規模達到180.94億美元,其中紐交所的IPO融資規模為100.33億美元,納斯達克交易所為78.11億美元。

對比之下,同期港股市場的IPO數量(包括創業板)只有27家,籌資總額或為95.96億港元,遠低於美股市場。

見下圖,自美聯儲2022年初展開加息周期後,港美股的IPO活動明顯放緩。

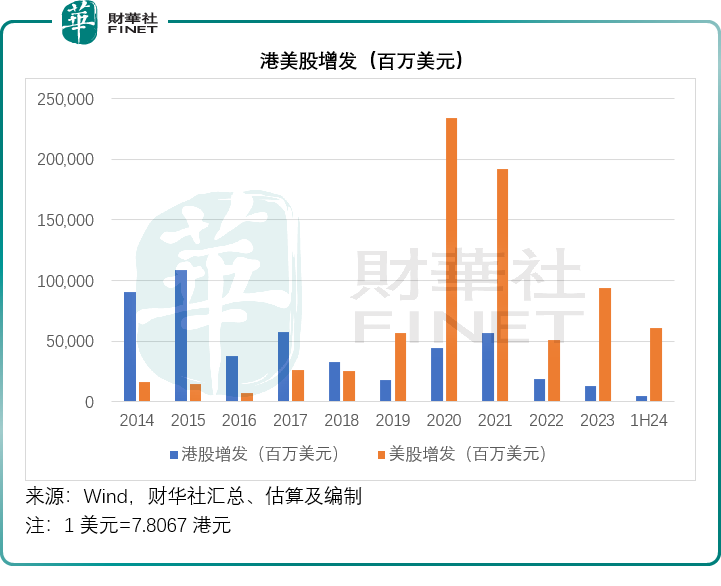

上市後融資活動方面,利息高企或令更多的上市公司考慮股權融資,美國上市公司在2024年上半年的增發籌資額達到611.61億美元,已遠超剛開始加息的2022年全年增發籌資金額,見下圖。

但是港股表現持續受壓,或是導致IPO和增發活動明顯下降的主要原因,2024年上半年,港股增發籌資金額僅374.48億港元,只相當於2023年全年的1,044.17億港元的36%左右。

按籌資淨額計算,美股IPO籌資規模最大的五家公司,分别為旅遊服務公司Viking(VIK.US)、安踏分拆的高端品牌組合亞瑪芬體育(AS.US)、提供關鍵任務雲技術的醫療保健機構Waystar(WAY.US)、安全科學公司UL Solutions(ULS.US)以及美國房地產信託公司American Healthcare REIT(AHR.US),籌資淨額分别為14.55億美元、12.77億美元、9.14億美元、8.8億美元和6.23億美元。

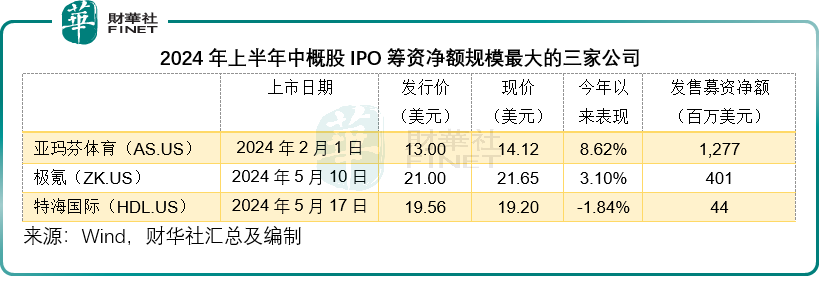

Wind的數據顯示,2024年上半年有24家中概股在美國市場上市,包括海底撈(06862.HK)分拆的海外業務特海國際(HDL.US)和吉利分拆的極氪(ZK.US),僅相當於美股期内IPO公司總數108家的22%。中概股上半年合計籌資淨額為18.48億美元,僅相當於美股市場首發融資淨額的10.2%。其中首發籌資淨額最高的是亞瑪芬體育,其次為極氪,第三為特海國際,見下表。

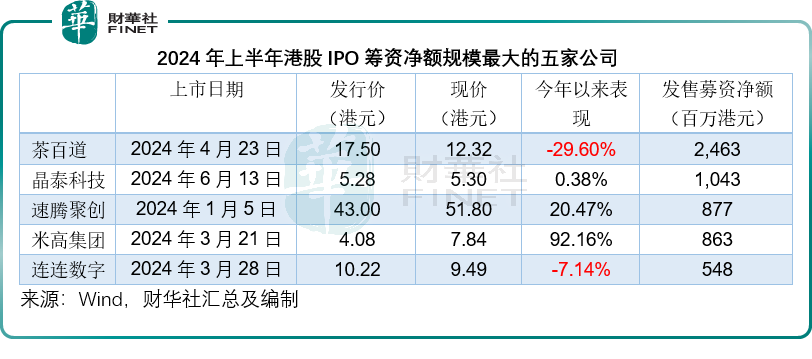

港股IPO籌資淨額規模最大的五家公司分别為茶百道(02555.HK)、晶泰科技(02228.HK)、速騰聚創(02498.HK)、米高集團(09879.HK)和連連數字(02598.HK),籌資淨額均在5億港元以上,見下表。

新股表現方面,美股新股表現最好的是從事核能解決方案的Nano Nuclear Energy(NNE.US),今年5月8日在納斯達克交易所上市,發行價4.00美元,現報24.02美元,上市至今漲幅達到5倍以上;其次為4月下旬在紐交所上市的航天公司Loar(LOAR.US),發行價為28.00美元,現報57.18美元,上市至今漲幅達到104.2%。

中概股方面,表現最好的是3月末在納斯達克交易所上市的有家保險(UBXG.US),發行價為5.00美元,現報9.61美元,上市至今漲幅高達92.2%。

值得留意的是,今年以來美股新股表現最差的是中概股即亮集團(JL.US),這是一家主要從事反光和非反光服裝飾品的香港公司,於2024年1月24日在納斯達克交易所上市,發行價為5美元,現今只有0.53美元,跌幅高達89.44%。

港股市場方面,今年上半年新股表現最好的要數長久股份(06959.HK),2024年1月上旬上市,累計漲幅已接近10倍,最主要的原因是長久股份的股權高度集中,大股東及關聯方的總持股已達98.31%,該公司只有342萬股(佔已發行股本1.69%)由其他股東持有,存在極大的股價操縱風險,已受到證監會關注。

新股表現第二佳為腫瘤醫療服務供應商美中嘉和(02453.HK),1月上市以來累計漲幅或達到2.5倍。

新股表現最差的是重型基建公司天津建發(02515.HK),4月上市以來其累積跌幅已達52.40%。

2024年上半年港美股表現

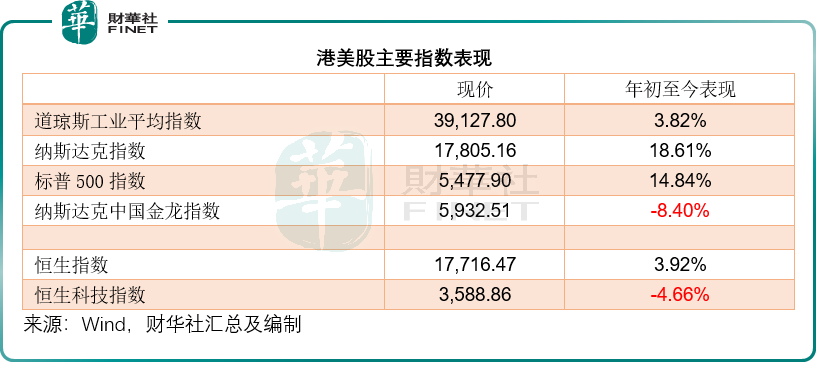

今年以來,受英偉達等科技巨頭屢創新高帶動,市值加權指數納斯達克指數和標普500指數分别錄得18.61%和14.84%的漲幅,刷新高位紀錄。另一方面,道瓊斯工業平均指數儘管也刷新高位,其表現卻明顯落後於納斯達克指數和標普500指數,今年以來累計漲幅只有3.82%,主要原因是道指為股價加權指數,權重偏向於單價較高的成分股,而且英偉達並沒有包含在這一藍籌股指數當中,因此英偉達的股價飙升並沒有帶起道指的表現。

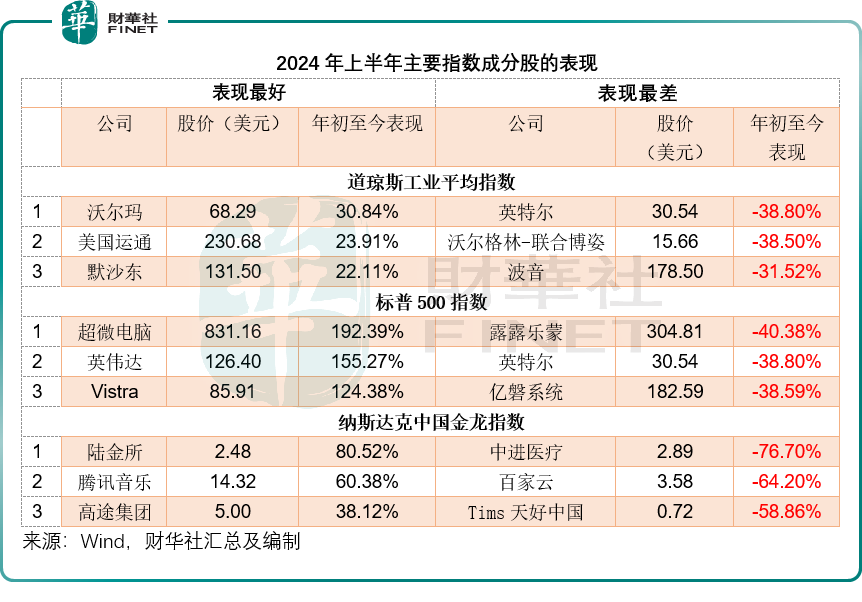

今年上半年。道指成分股中表現最好的是零售商沃爾瑪(WMT.US)、信用卡公司美國運通(AXP.US)和制藥廠默沙東(MRK.US);表現最差的是正力追英偉達的芯片供應商英特爾(INTC.US)、美國重要零售連鎖藥店沃爾格林-聯合博姿(WBA.US),以及陷入「脆皮門」的波音(BE.US)。

包括科技大藍籌的標普500指數成分股當中,表現最好的是得益於AI基建浪潮的超微電腦、英偉達和美國最大的電力生產商及零售能源供應商Vistra(VST.US),該公司還擁有核電、煤炭、天然氣和太陽能發電產能,以及世界上最大的公用事業規模電池項目,由於AI運算需要電力,下一步的投資主體或就在電力與儲能方向,尤其新能源電力,這或也是Vistra股價飙升的一個原因。

標普500指數成分股表現最差的包括瑜伽服飾品牌露露樂蒙(LULU.US)、英特爾和提供平台工廠與軟件開發的IT服務公司億磐系統(EPAM.US),見下表。

中概股和中資股繼續跑輸。

反映中概股表現的納斯達克中國金龍指數今年以來累跌8.40%,而反映港股表現的恒生指數則僅漲3.92%,反映港股大型科技企業表現的恒生科技指數則累跌4.66%。

中概股表現最好的是中國平安(601318.SH)有股權投資的陸金所(LU.US),累計漲幅達八成;第二位騰訊音樂(TME.US),漲幅達六成。中概股表現最差的要數醫療設備供應商中進醫療(ZJYL.US)、百家雲(RTC.US)以及加拿大國民咖啡品牌Tims的中國業務Tims天好中國(THCH.US),累計跌幅介於59%-77%。財華社留意到,市值最高的中概股拼多多(PDD.US)今年以來的累計跌幅也達到5.52%。

恒生指數成分股當中,今年以來表現最好的前三分别為鋁企中國宏橋(01378.HK)、海洋石油公司中海油(00883.HK)和電力股華潤電力(00836.HK)。

恒生科技指數成分股中,今年以來累計表現最好的是美團-W(03690.HK),累漲近40%,第二位是哔哩哔哩-W(09626.HK),累漲近35%;第三是疫情後旅遊復蘇概念股攜程集團-S(09961.HK),累漲三成以上。累計跌幅最大的是東方甄選(01797.HK),跌幅達到54%以上,而曾經表現得紅紅火火的「新勢力」蔚來-SW(09866.HK)、理想汽車-W(02015.HK)和小鵬汽車-W(09868.HK)則分别位列跌幅榜的第2至第4,跌幅介於45%-50%之間。

港美股回購活動

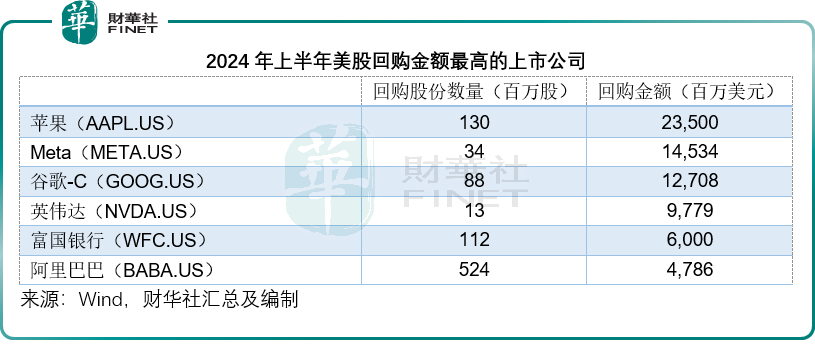

現金充裕、財務穩健的巨型美國科技巨頭,繼續大規模回購股份以回饋股東,為其股價表現提供支持。

秉持「現金中立」——即將經營活動淨現金流入在扣減投資所需後全部返還給股東的蘋果(AAPL.US),是美股市場上回購最狠的上市公司,Wind的數據顯示,其今年以來回購的金額達到235億美元。Facebook母公司Meta(META.US)和正努力發展AI以追趕微軟(MSFT.US)的谷歌-C(GOOG.US)也不甘落後,於上半年的回購金額均超越百億美元。

值得留意的是,股價大漲且屢創新高的英偉達,對其未來顯然十分樂觀,在股價處於高位時仍努力回購,於上半年回購近98億美元。此外,阿里巴巴(BABA.US)儘管市值沒有蘋果等巨企高,但回購力度並不弱,以回購金額與身量之比來看,阿里巴巴的回購慷慨度應在這些科技巨頭之上,見下表。

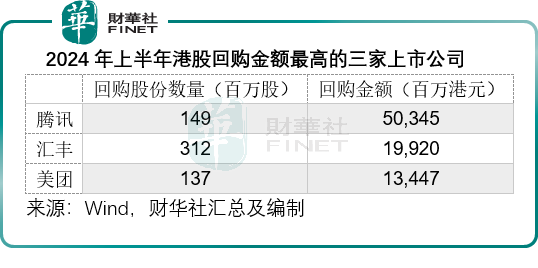

港股方面,2024年上半年回購金額最高的是騰訊(00700.HK)、匯豐控股(00005.HK)和美團,累計回購金額分别為503.45億港元、199.2億港元和134.47億港元。

結語

從當前的全球政經局勢來看,下半年可能存在很大的不確定性,這包括美國大選、歐洲多國大選、美聯儲何時轉向降息、地緣風險等,都將對全球發展帶來舉足輕重的影響,從而也影響到全球資本市場的表現。

因此,今年下半年全球股市的波動性只會有增無減,大家要系好安全帶準備衝浪。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)