眾所周知,近幾年中國資產的表現比較萎靡,港股市場也連遭下跌,最具代表性的恒生指數自2021年以來已累跌近37%。

從個股來看,雖然中國移動(00941.HK)、中國石油股份、中國海洋石油(00883.HK)、中國神華等高股息方向的個股在大漲,但市值最大的騰訊控股(00700.HK)自2021年以來亦下挫了近26%,阿里巴巴、美團(03690.HK)、中國平安、小米集團等多只市值排在前列的個股遭遇大跌,而這些很多都是恒指成分股。

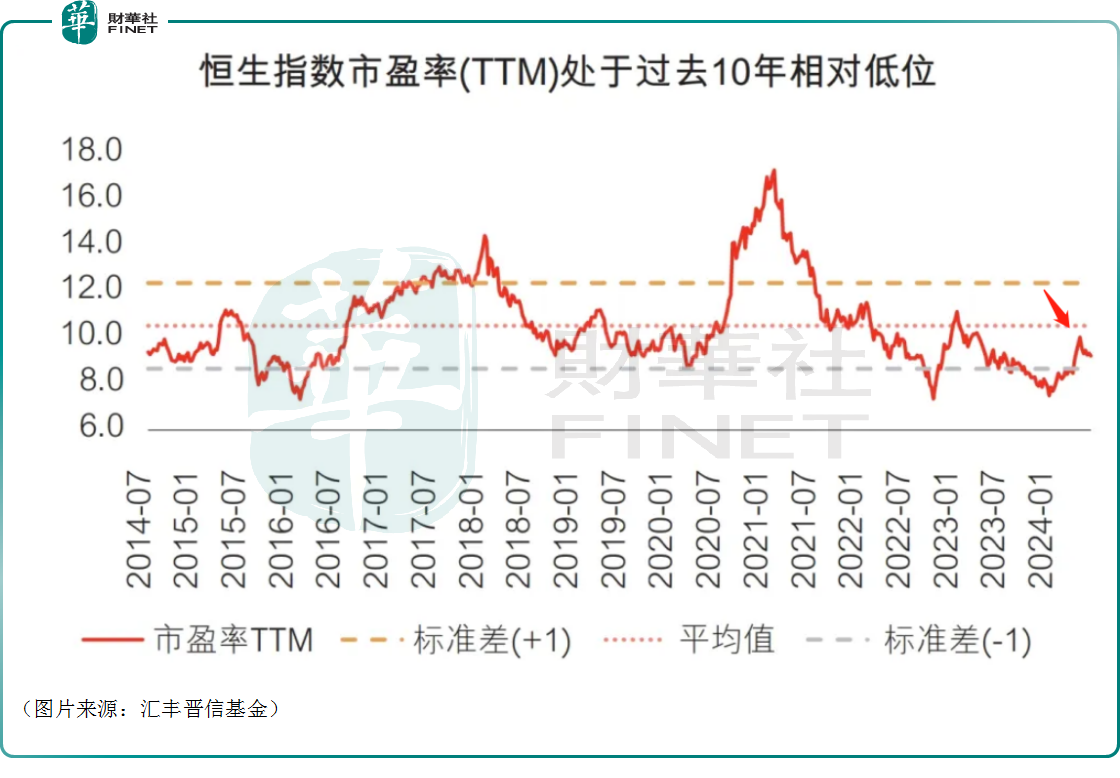

值得注意的是,經過漫長調整,港股市場的估值水平也出現了下降。數據顯示,恒生指數當前估值水平(市盈率TTM)已處於歷史相對低位,港股資產性價比逐漸凸顯。

此外,數據顯示,恒生科技指數的估值分位數僅為4.4%,市場已計價了各類不確定性和風險因素,這樣低的估值水平在歷史上都少見。

國泰君安證券首席策略分析師方奕稱,偏低的估值、更積極的政策及海内外共振的降息周期令香港市場具有更好的估值修復空間。

值得一提的是,近期有多位專業人士及一些機構表達了對港股市場前景的看好,並看出了自己看好的方向。

東興基金經理周昊近日表示,港股新股市場今年受美聯儲加息等影響表現較為低迷,但近幾個月有回暖迹象。隨著下半年穩增長政策開始發力,結合7月中共中央政治局會議提出「宏觀政策要持續用力、更加給力」,將對港股市場基本面起到積極支撐作用。互聯網頭部企業、消費電子、創新藥等有望成為市場焦點。

華安基金人員稱,展望後市,海外市場短期内或仍波動較大,國内基本面弱復蘇延續,導致港股走勢亦不明朗,而在國内低利率環境下,港股央企紅利憑借其高股息和低估值特性有望獲得更多資金關注。尤其在近期高股息策略小幅回調後,股息率進一步提升,港股紅利配置價值愈發突出。

國泰君安最新研報指出,海外方面,流動性拐點漸近,而前期港股市場對降息定價不足,後續有望受益於分母端增量資金回流。國内方面,前期分子端悲觀預期已在港股市場中充分計價,回調充分後港股市場配置性價比突顯。2024年以來恒科指數盈利預期持續向上提升,疊加分母端助推,看好成長彈性。行業配置推薦:1)行業格局出清後利潤率與回報提升的恒生科技與互聯網龍頭;2)前期對地緣政治擔憂的負面因素計價充分後,面臨本土化需求加速、景氣邊際改善的新質生產力方向:半導體/電子等;3)穩定類高分紅中期底倉配置:公用/銀行/通信。

光大證券研報指出,等待三季度末的機會。當前市場估值處於低位,所面臨的風險因素相對偏小,預計未來市場的下行空間有限。9月份前後可能是市場上行的關鍵時間點,關注政策積極發力後經濟數據的邊際改善、地產企穩以及海外降息對我國貨幣政策掣肘。配置方向上,短期可繼續關注消費方向,中長期關注高股息及「科特估」。

總的來看,許多專業人士都認可當前的港股市場處於低估值狀態,後續存在著投資機會,而看好的方向並不完全相同,但大致上高股息、科技方向的確定性比較高。

需要指出的是,其實只要港股的估值回升,走出上漲行情,市場流動性也將進一步回暖,香港交易所(00388.HK)有望直接受益,確定性也比較高,值得關注。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)