港股市場整體流動性欠佳已是流口常談的話題,一些在港上市的企業為此深感無奈。

近日,個别上市企業終於「按捺不住」了,紛紛向交易所訴苦。

據悉,近日有19家香港上市公司集體向上交所、深交所、港交所、恒生指數公司以及兩地證監會發出《倡議港股通渠道擴容與門檻調整的聯名信》。

該19家公司在聯名信中指出,當前港股通的門檻標準,使投資者的關注點從公司的基本面轉移到對短期市場波動的擔憂上。同時,在當前流動性的現狀下,出通機制對内地、香港投資者的利益也構成了潛在傷害,導致投資者被迫抛售股票,進而加劇市場波動並削弱市場信心。

為此,這些企業在聯名信提出三個方面的倡議:降低港股通進入門檻;暫緩「出通」調整,並對已「出通」的公司做追溯調整;支持18A公司進入港股通。

01 流動性之殇:超660只股單日零成交

近些年,港股市場流動性不足一直引發市場诟病,同時疊加宏觀經濟疲弱以及地緣政治風險頻現,導致港股市場投資價值大打折扣。

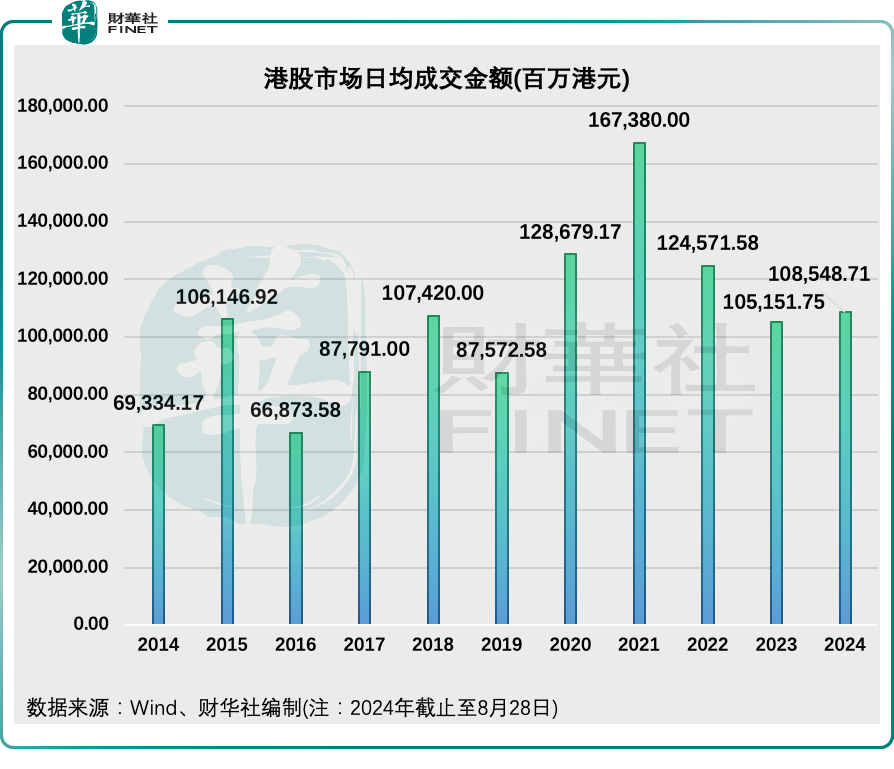

目前,港股流動性總體,呈現下降趨勢。根據Wind數據,於2021年到達1673.8億港元的頂峰後,港股市場日均成交額急劇下降,2022年及2023年分别為1245.7億港元及1051.5億港元。

今年以來港股市場流動性稍有回溫,截至8月28日的日均成交額為1085.5億港元,但與2020年至2022年相比仍有較大差距。

創業板的流動性問題尤為嚴峻,2023年創業板成交量僅有1167億股,較2015年高峰時期的5772億股重挫近8成;今年以來創業板的日均成交金額僅4600萬港元,較2015年的10.4億元減少95%以上。

港股流動性問題日趨嚴峻,導致零成交個股持續上升。

根據Wind數據統計,於8月28日收盤,剔除其中99只處於停牌階段的股票後,港股市場累計有高達662只股成交量為零,佔全部港股的比重高達約1/4。

在這些單日零成交的股票中,不乏知名度較高且市值不低的汽車之家-S(02518.HK)、維珍妮(02199.HK)、中原銀行(01216.HK)以及綠竹生物-B(02480.HK)等企業。

02 外資偏愛大標的,私有化退市案例佔比提升

在港股市場,呈現出外資、港資和内資持股基本呈三足鼎立局面。

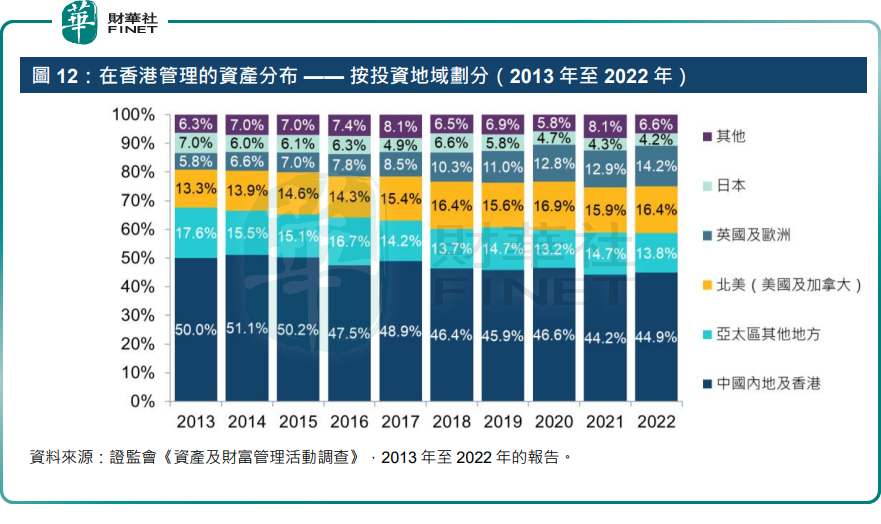

由於香港資本市場全球化特徵明顯,即流動性在境外,基本面很大程度在境内,外資自然成為影響港股市場流動性的關鍵因素。

外資在港股市值中佔比最大,華福證券研報數據顯示,截至今年5月20日,港股市場中,國際中介持股市值為8.5萬億港元,佔比為38%,香港本地中介和中資中介持股市值佔比分别為36%及13%。

另外根據港交所披露的數據,2022年港股市場的55.1%市值由外資持有,另外44.9%由中國内地及香港資金持有。

由於外資在香港市場體量較大,為港股的主要力量。因此,外資的流出是港股下跌的重要原因之一。

2021年以來,受國際經濟環境變化等復雜因素影響,外資陸續減持港股。例如,摩根大通近來瘋狂減持港股,其所持有的港股市值更是直線下跌,從而引發市場的擔憂。

值得注意的是,外資在港股市場有「大標的偏好」,選擇的公司大多是所屬行業的龍頭企業或具有一定的不可替代性,如中國平安(02318.HK)、京東集團(09618.HK)、騰訊(00700.HK)等企業。

不僅如此,内地資金也偏向港股市場大標的企業,對中小型企業鮮有問津。

Wind數據統計,在最近一年,滬深港通資金流向排名靠前的股票均是大型企業,包括中國銀行(03988.HK)、中國移動(00941.HK)、騰訊控股(00700.HK)、小米集團(01810.HK)和中國平安等企業。

顯然,港股的成交量非常集中,主要流動性基本都集中在少數大型企業。華泰國際數據顯示,港股市場大約80%的資金集中在20%的優質股上,這意味著很大一部分非常好的公司股份流通量很低。

而那些市值低、造血能力不出眾的中小型港股上市企業遭到外資和内地資金的冷落,這些企業數量在港股市值中佔比最大。這是導致很多港股上市公司流動性不佳的重要因素,外資對他們的行業地位、知名度以及行業屬性毫無興趣。

港股的流動性困局引發了一系列連鎖反應,在流動性欠佳的背景下,很多港股上市企業面臨估值被低估以及融資渠道受限等困境。這是上市企業最不願看到的結果,對它們來說,赴港股上市的「性價比」並不高。

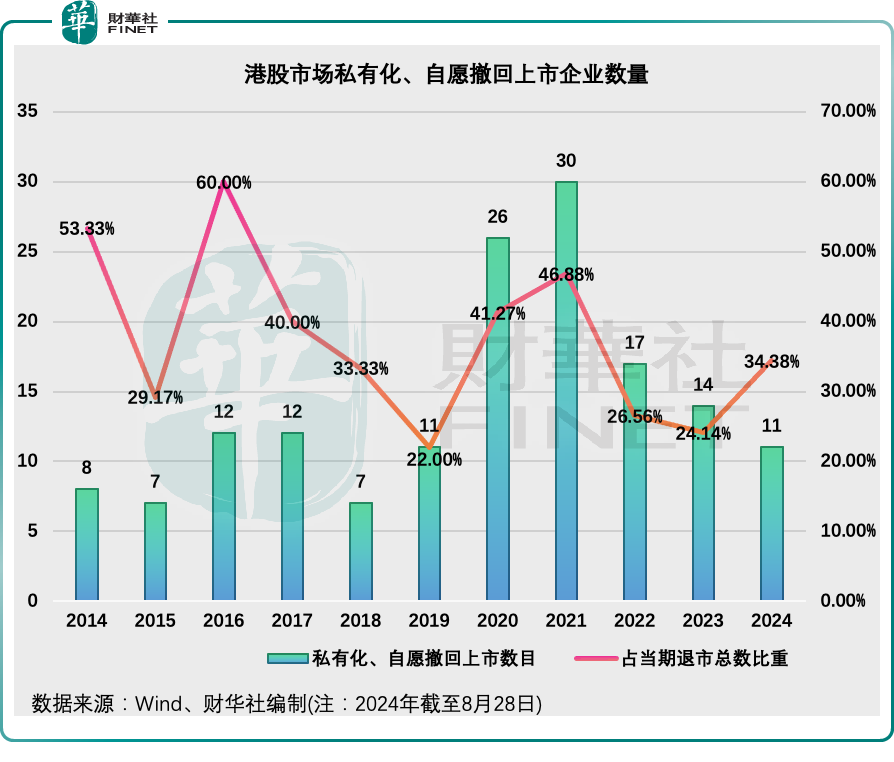

在悲觀情緒籠罩下,港股市場有越來越多的上市企業選擇私有化退市,因為保持港股上市地位對它們來說益處已不大。

港股流動性持續幾年疲弱,引發了不少上市公司紛紛選擇私有化退市,或者是自願撤回上市地位。數據顯示,截至8月28日,年内共計有11只股票因私有化和自願撤回上市而從港股市場退市,佔退市總數的比重達34.4%,較上年全年提升了超10個百分點。

03 改善流動性刻不容緩

港股上市企業走上私有化退市這條路的原因不言而喻,多數企業都歸根於股價低迷、流動性不佳、被低估、再融資功能受阻等。

但也應注意到,港股市場上「小而美」的企業並不在少數,這些企業基本面良好,具備不錯的發展前景和成長性。在港股市場上流動性不佳,表明它們是不被資金關注到的優質股,它們不應被資金所遺忘。

有分析人士認為,考慮到資金對大型企業的偏好以及宏觀經濟的疲軟,如果港交所不採取多種舉措改善港股市場流動性,可能會有越來越多的上市公司因交易量低迷而選擇退市。這種情況若出現,無疑會進一步打擊市場信心,甚至影響香港作為國際金融中心的聲譽。

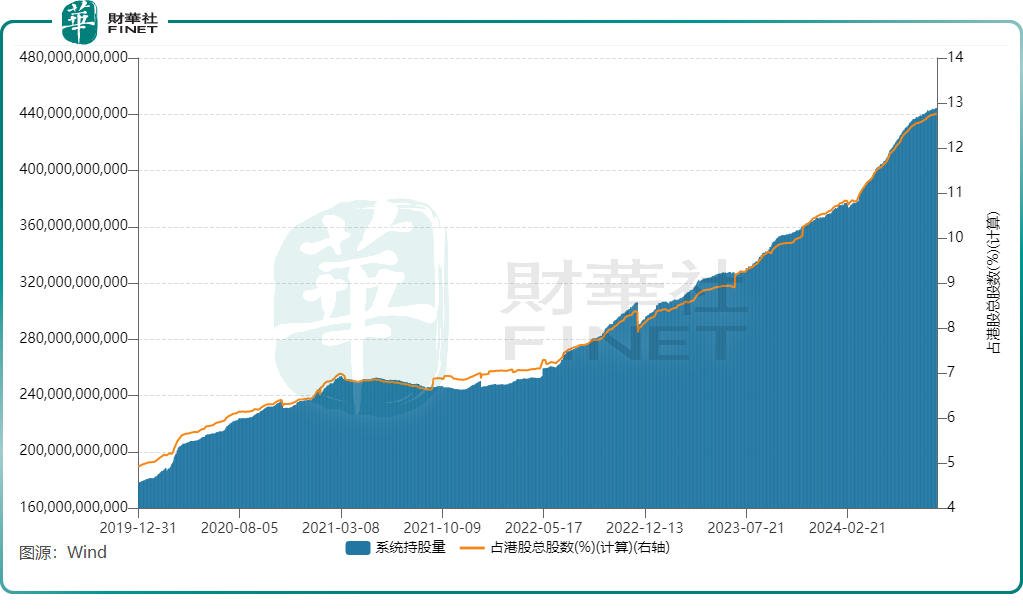

儘管南向資金在一定程度上起到外資流出時的補位作用,但當前南向資金對港股通標的股的整體持股比例不到15%,還有待繼續提升才能有效提振港股市場的流動性。

外資對港股中小公司反應冷淡,反映了資本市場的逐利本質,也為我們提出了新的思考——如何激活香港市場的中小企業板塊,促進市場的多元化與包容性?

有業内人士表示,香港資本市場規模為香港GDP的約10倍,意味著市場上活躍的資金大多來源於非香港的投資者。但非香港資金熱衷於投資香港大標的公司,小公司對這些資金來說投入產出比較低。要解決這個問題,需要引入更多内地中小投資者,增加市場的活躍度和多樣性。

鑒於當前香港資本市場的交投情況,引入内地中小投資者不僅關乎香港股市的健康發展,也是促進兩地金融市場深度融合和互補的關鍵。

港股通入市門檻是影響内地中小投資者進入港股市場的「攔路虎」,當前港股通個人投資者賬戶資產門檻高達50萬元人民幣,門檻並不低。因此有越來越多人呼籲降低港股通個人投資者準入門檻,香港證監會主席雷添良今年3月建議將該門檻降低至10萬元人民幣,同時他建議降低港股通個人投資者的股息紅利稅收水平,並豐富互聯互通機制下的跨境投資產品。

還有業内人士,呼籲港交所加強與内地交易所合作,優化交易結算流程,提高交易和結算效率,同時支持18A公司進入港股通,為内地中小投資者提供更多創新型企業的投資機會。

展望未來,港股市場要吸引外資的回流以及更多内地投資者的入場,仍需要更多建立在内部基本面和政策預期上,而政策層面應給予特别重視。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)