目前,國有四大銀行以及郵儲銀行(01658.HK)及招商銀行(03968.HK)的股息收益率已超6%,遠高於定存利息。

同時,它們的市賬率(即市淨率,下同)估值仍不足1倍,遠低於其他跨國大型銀行,其中包括被巴菲特大幅減持的美國銀行(BAC.US)和當前市值最高的商業銀行摩根大通(JPM.US)。

六大行今年以來股價走勢

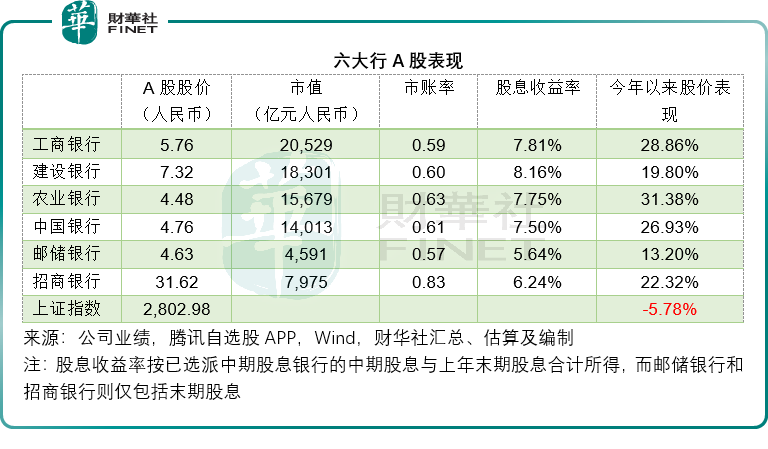

對比於大盤指數,國有四大銀行以及郵儲銀行(01658.HK)及招商銀行(600036.SH)今年以來的股價表現其實不俗。

從盤面來看,上證指數今年以來累計下跌5.78%,但是工商銀行(601398.SH)、建設銀行(601939.SH)、農業銀行(601288.SH)、中國銀行(601988.SH)、郵儲銀行(601658.SH)以及招商銀行今年以來的A股累計漲幅分别達到28.86%、19.80%、31.38%、26.93%、13.20%和22.32%。

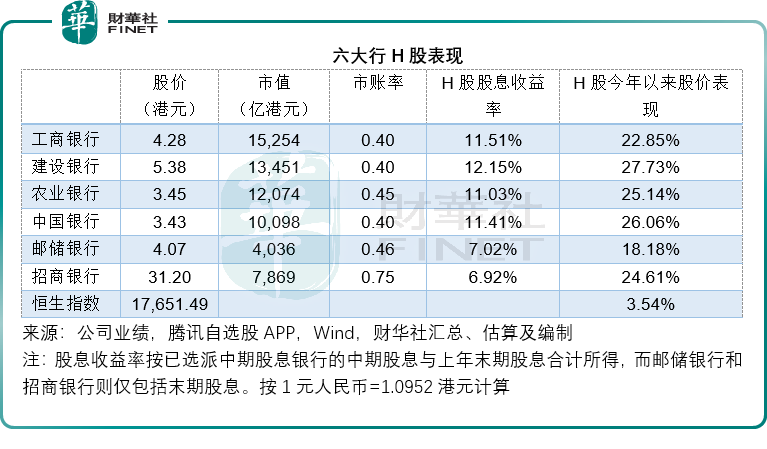

港股方面,恒生指數今年以來累計上漲3.54%,而工商銀行(01398.HK)、建設銀行(00939.HK)、農業銀行(01288.HK)、中國銀行(03988.HK)、郵儲銀行及招商銀行的H股累計漲幅分别達到22.85%、27.73%、25.14%、26.06%、18.18%和24.61%,遠遠跑赢大盤表現。

六大行均已公佈了截至2024年上半年業績,難得的是,國有四大銀行和郵儲銀行均宣佈派發中期股息,若加上末期股息在内,全年股息收益率或超6%,遠高於定存利率。

從估值上來看,無論A股還是H股,六大行的股價都遠低於其資產淨值,亦遠比其他跨國銀行低,例如遭到巴菲特大幅減持的美國銀行(BAC.US)當前市賬率達到1.18倍(按現價40.75美元計),而當前市值最高的商業銀行摩根大通(JPM.US)市賬率更高達2.02倍(按現價224.80美元計)。

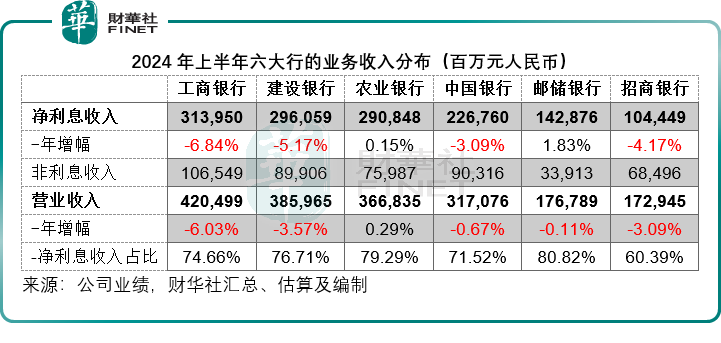

利息業務仍佔主導

2024年上半年,淨利息業務仍佔了六大銀行的大部分收入。其中,國有四大行和郵儲銀行的淨利息收入佔比均在70%以上,其中郵儲銀行的比重更高,達到80.82%,而零售銀行招行的多元化情況好一點,淨利息收入佔比為60.39%。

需要注意的是,由於利息業務佔比如此高,六大行容易受到利息差變動的影響。

在今年上半年,我國堅持擴大内需和推動經濟發展,為社會發展營造良好的貨幣金融環境,並通過適度下調金融機構存款準備金率、支農支小再貸款、再貼現利率,引導社會綜合融資成本穩中有降,而銀行的新發放貸款利率持續下降。另一方面,商業銀行也獲準通過下調存款利率,以適度緩衝成本壓力。

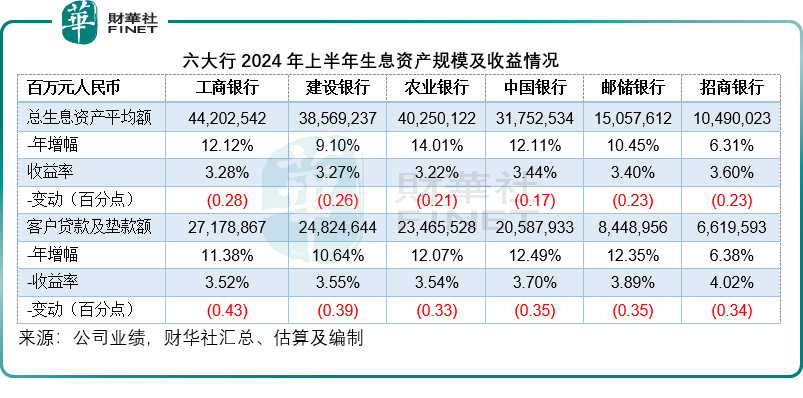

財華社留意到,2024年上半年,六大行的總生息資產規模均按年有所擴大,其中工行、農行、中行和郵儲銀行的增幅均達到雙位數,其中客戶貸款及墊款規模擴大是主要的增長驅動力,見下表。不過,由於綜合貸款利率下降,六大行的總生息資產收益率均無一例外地下降。

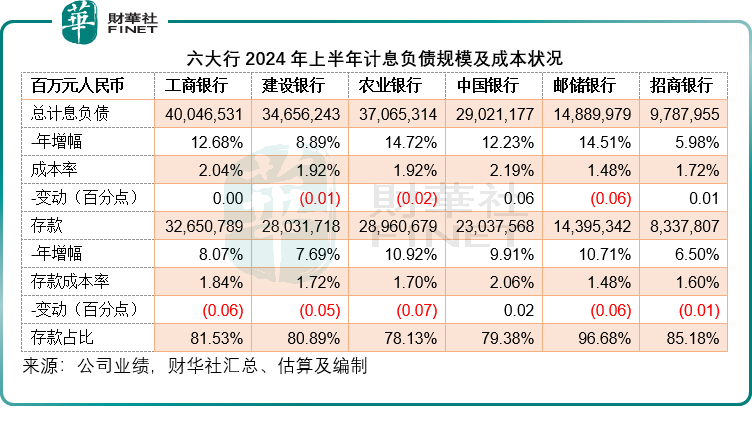

再來看成本端,六大行的總計息負債規模均有所擴大,其中工行、農行、中行和郵儲銀行的計息負債規模增幅均大於生息資產規模的擴幅,但是除了招行之外,另外五家銀行的存款增幅都未跟上整體計息負債。

從存款成本率來看,降幅最大的是農行和郵儲銀行,而同時這兩家銀行的存款均保持雙位數增長,或反映出這兩家主要面向農戶和中小企業的銀行在吸儲方面的優勢。

成本端的壓力並沒有完全釋放,而收益端的下行趨勢無法遏制,六大行的淨利息差(收息資產收益率減去負債成本率之差)和淨利息收益率(NIM,淨利息差與期内收息資產均值)均有所下降,見下表。

這正是利息業務收入與整體收入下降的主要原因。

不過另一方面,綜合融資成本下降或有利於緩和風險,這或在一定程度上緩解了六大行的風險壓力,這是其股價上漲的主要原因。

六大行的風險承受力

當前六大行面對的最大風險要數樓市風險。

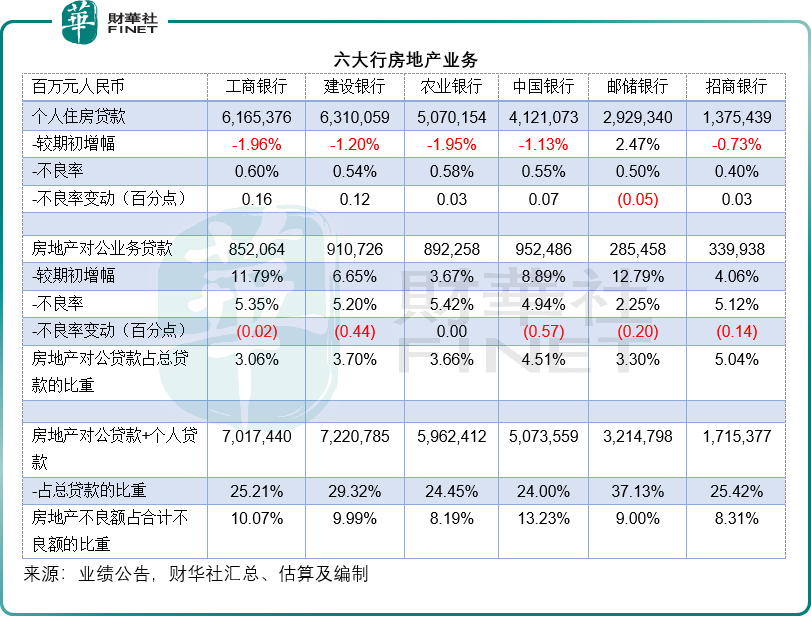

我們留意到,六大行房地產對公貸款的不良率均處於較高水平,不過已較上年年末有所改善。

就房地產對公貸款相對總貸款規模而言,招行的業務量最大。2024年6月末,招行的房地產業務對公貸款餘額為3399.38億元(單位人民幣,下同),較去年年末增加4.06%,不良率高達5.12%,不過較期初下降0.14個百分點,佔招行貸款總額的5.04%。

就不良率來看,農行的房地產對公業務貸款不良率最高,於2024年上半年達到5.42%,與去年年末持平。

除了房地產對公貸款外,六大行也有許多個人住宅貸款,不過不良率要低得多。

最近存量房貸利率下調,應有利於樓市穩定,緩解個人的房貸壓力。儘管在短期内或對六大行的收益率構成下行壓力,這也是六大行近日股價下跌的原因,但是從長遠來看,樓市走向穩健,將可緩衝六大行的風險,也更有利於六大行的可持續發展,是好事。

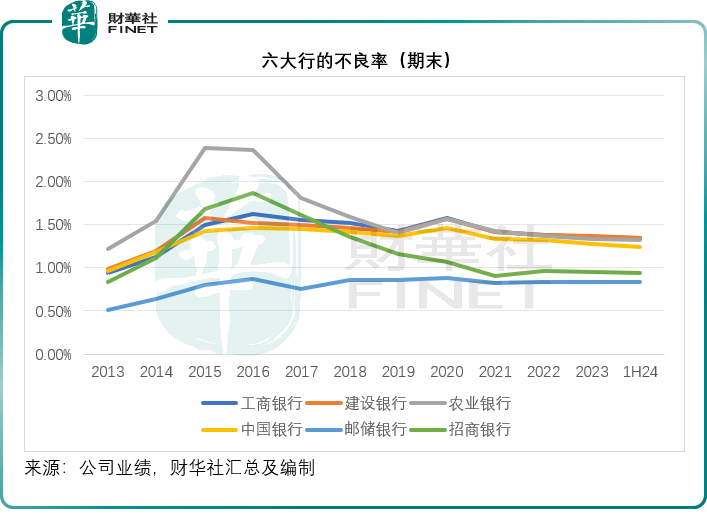

從整體來看,六大行2024年6月末的整體不良率均維持穩定且偏向下,其中只有郵儲銀行的不良率較2023年末微升0.01個百分點。而郵儲銀行和招行的不良率均低於四大行。

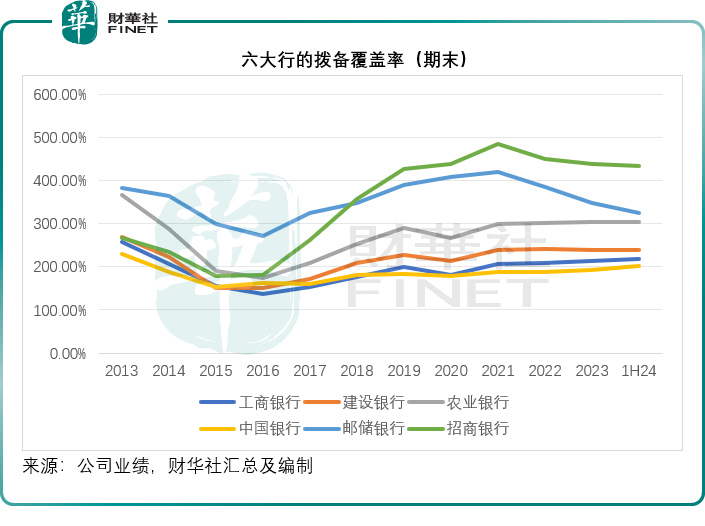

就覆蓋率來看,招行和郵儲銀行的2024年6月末撥備覆蓋率雖然較2023年末有所下降,但仍遠高於國有四大行,見下圖,其中招行達到434.42%,郵儲銀行則為325.61%。

財華社留意到,六大行的關注類貸款規模基本上遠超其不良貸款規模,為謹慎起見,財華社將其撥備額除以關注類貸款與不良貸款兩項合計,發現農行、郵儲銀行和招行當前的撥備額十分充裕,已超出其關注類貸款和不良貸款總額,覆蓋比率分别為146%、165%和188%。就已公佈的關注類貸款和不良貸款規模而言,當前它們的撥備額應是足夠的。

總結

目前,大型國有銀行仍以利息業務為主,因此貸款利率下行會在較大程度上影響其收益率,不過與此同時,這些大型銀行獲準下調存款利率,將有助於緩和其負債成本,緩衝息差縮小的影響,而且鑒於當前國内存款規模持續上升,下調存款利率釋放資金應更有利於其貸款業務並縮小其負債端,長遠而言有利於商業銀行的健康發展。

另一方面,多項針對樓市的鼓勵措施應有利於穩定風險,儘管短期或不利於其利潤增長,但是長遠來看,對於商業銀行的可持續增長應是十分有利的。

2024年上半年,一向增長強勁的招行,利息業務增長落後於同行,但鑒於其房地產對公貸款相對規模最大,若樓市好轉,對其助推也應較大,加上招行的撥備充裕率也更高,後續應有看頭。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)