最近周末,市場對於美聯儲大幅降息的不確定性在增加,也因此資本市場也在悄然發生變化。

美國最新的數據顯示,2024年8月份新增就業職位14.2萬,遠高於7月份的向下修正值8.9萬,但低於市場預期的16萬,要知道,在一年之前,美國新增就業職位可是在21萬以上,這樣的差距讓市場人士擔心美國經濟能否順利實現「軟著陸」。

新增職位當中,目前最渴求勞動力的行業是建造業和醫療保健,新增職位分别為3.4萬個和3.1萬個;而職位需求降幅最大的是制造業,減少2.4萬個,其中耐用品生產領域最不缺人,降幅達到2.5萬個。

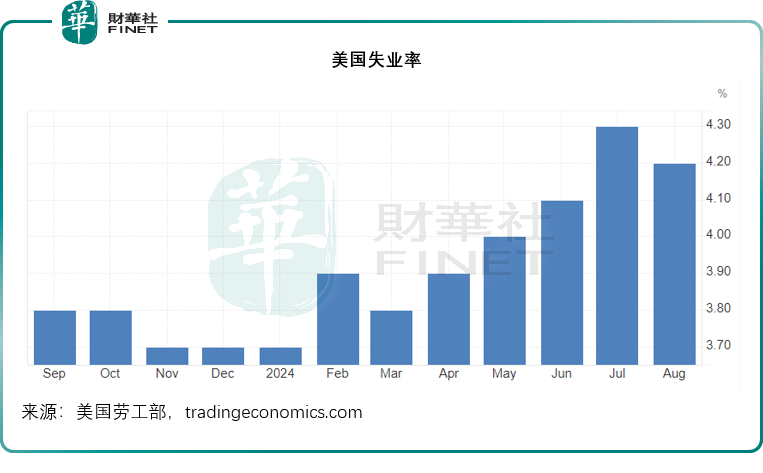

不過,8月份的失業率有所回落,從上個月的4.3%下降至4.2%,符合市場預期。

以上的經濟數據或反映美聯儲前期加息後,利率高企的延後影響,這也引發了資本對於美國經濟前景疲弱的憂慮。

9月第一個交易周,美股三大指數下跌,道瓊斯工業平均指數(DJI.US)累跌2%以上、納斯達克指數(IXIC.US)累跌4%以上,標普500指數累跌3%以上。財華社認為,除了美國經濟的憂慮外,AI概念股和半導體股的大幅回落是拖累股指表現的其中一個重要因素。

例如,英偉達(NVDA.US)五個交易日累跌超12.55%,阿斯麥(ASML.US)五個交易日累跌15.20%,AMR(ARM.US)累跌11.10%,美光科技(MU.US)累跌9.62%,超微電腦(SMCI.US)大跌13.89%。

這些股份前期漲幅太猛,獲利了結是一個原因,另一個原因可能也反映投資者對其未來的樂觀情緒打了折扣,接下來的表現將取決於資金自己的信心,以及這些上市公司接下來的業務表現。

持幣避險成主調

在市場不確定性上升之際,投資者持幣避險成為主要的基調,主要因為全球經濟似乎不是預想的那樣樂觀,而美元資產的估值已偏高,也因此投資者以觀望為主。

鑒於美國經濟數據所透露出來的信息出現分化,市場目前仍偏向於預期這個月美聯儲可能降息25個基點。

另一方面,日本最近的經濟數據顯示,薪金上升,通脹壓力加重,為此市場普遍預計日本央行可能會進一步加息,但是第2季的數據顯示,日本第2季經濟增幅或按年增長2.9%,低於前瞻指引3.1%及市場預期的3.2%,於是,日本加息的預期又有所下降。

美元兌日元匯率企穩,美元指數重上101水平,見下圖。

資金青睐美債,美國十年期國庫債券息率於公佈職位數據的上周五(2024年9月6日)跌至3.7%以下——注:債券價格與息率呈反向,債券價格上揚,息率下降,這是超過15個月的低位,市場下注於美聯儲今年會有若幹次減息操作——今年或累計降息125個基點,之前預期的是100個基點。

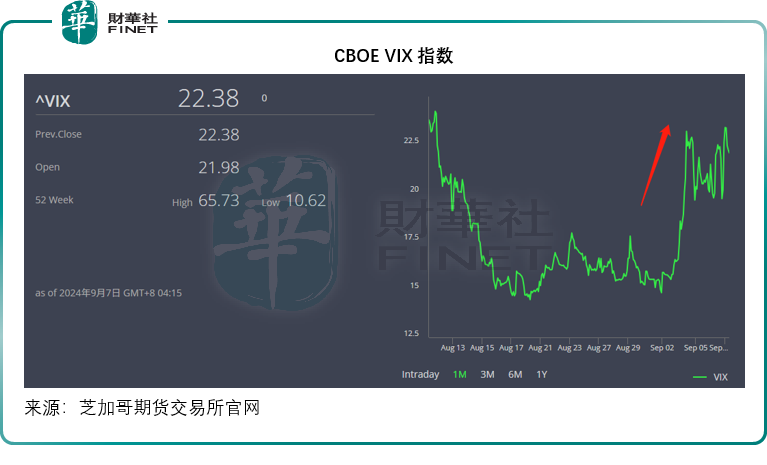

鑒於股市高位風險增加,資金或轉向債券市場避險。見下圖,近日反映標普500指數未來波動率的芝加哥期貨交易所(CBOE)VIX指數在近幾日又再大升,意味著市場對標普500指數未來的波動風險預期上升。

股神巴菲特的操作也進一步印證了持幣傾向。巴菲特的投資旗艦伯克希爾(BRK.B.US)於2024年6月30日進一步增加現金持有量至2,242.39億美元,較年初時增加接近一倍,現金及現金等價物佔其保險投資組合的比重由年初時的24.75%大幅提高至43.28%。

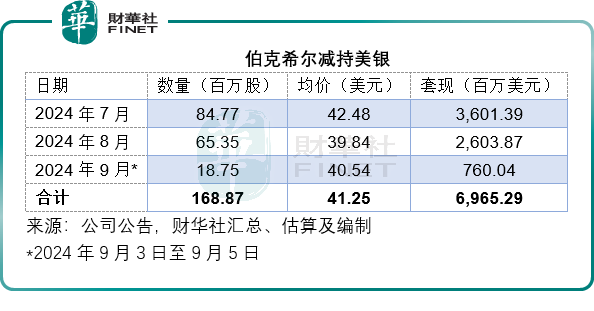

下半年開始,巴菲特繼續減持繼蘋果(AAPL.US)之後的第二大持倉美國銀行(BAC.US)。財華社留意到,伯克希爾下半年首次減持美銀或發生在2024年7月17日,當時其於美銀的持股量或為10.33億股,而到最近的9月5日,伯克希爾於美銀的持股量已降至8.64億股,減持超過1.69億股。

美銀的股價也從7月17日的43.72美元跌至當前的38.76美元,跌幅約為11.34%,其減持套現的金額或至少達到69.65億美元,均價為41.25美元,較美銀現價仍溢價6.42%,見下表財華社匯總的減持情況。

後市如何演繹?

目前資本市場押注的是美聯儲九月中旬肯定降息。當前預期降息幅度為25個基點的仍為主流,這意味著若有進一步的經濟數據支持美聯儲加大降息幅度——例如經濟和就業不太樂觀,部分冒險資金很可能會返回股市,而如果在接下來的幾個交易日,地緣風險加劇、貿易及經濟數據不支持大幅降息,資金很大可能會進一步退出股市。

此外,其他國家的經濟數據也會影響到國際資金的流向,例如日本央行的加息態度,還有其他國家的貿易政策、OPEC+增產計劃等。

不過可以肯定的一點是,在美聯儲的降息路徑存在較大變數以及下半年大選選情緊張之際,股市的波動將會加劇。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)