英國國債

英國國債包括國庫券、傳統金邊債券以及指數掛鈎金邊債券三大類。期限種類眾多,發行機制靈活,有助於分散融資風險、吸引不同類型投資者、根據市場變化把握低成本融資機遇。

金邊債券發行的透明性不如德國國債,發行規模需至拍賣前一周公佈。2024-2025財年的融資重點為短期和中期債券,國庫券不淨增發。DMO提供GEMM視角的基於所有金邊債券成交量數據的HHI指數,用於反映市場流動性和交易活躍度。當前批發型GEMM的HHI指數保持在歷史低位附近,流動性無虞。

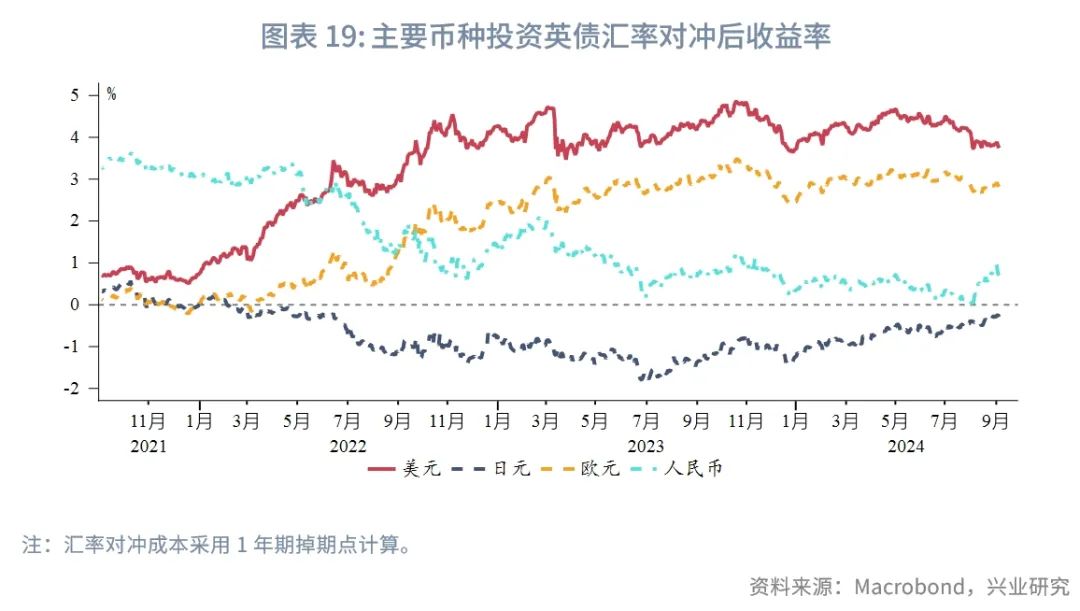

英國國債的主要持有方包括英國央行、英國各類金融機構以及海外投資者,目前海外投資者是最大買家。脫歐後不同於資金流出英國股票市場,近年來短、中、長期限金邊債券總體呈現資金淨流入態勢,由機構投資者行為主導。當前以美元、歐元投資10年期英國國債經匯率對衝後取得的收益率相對較高,以人民幣和日元投資缺乏優勢。

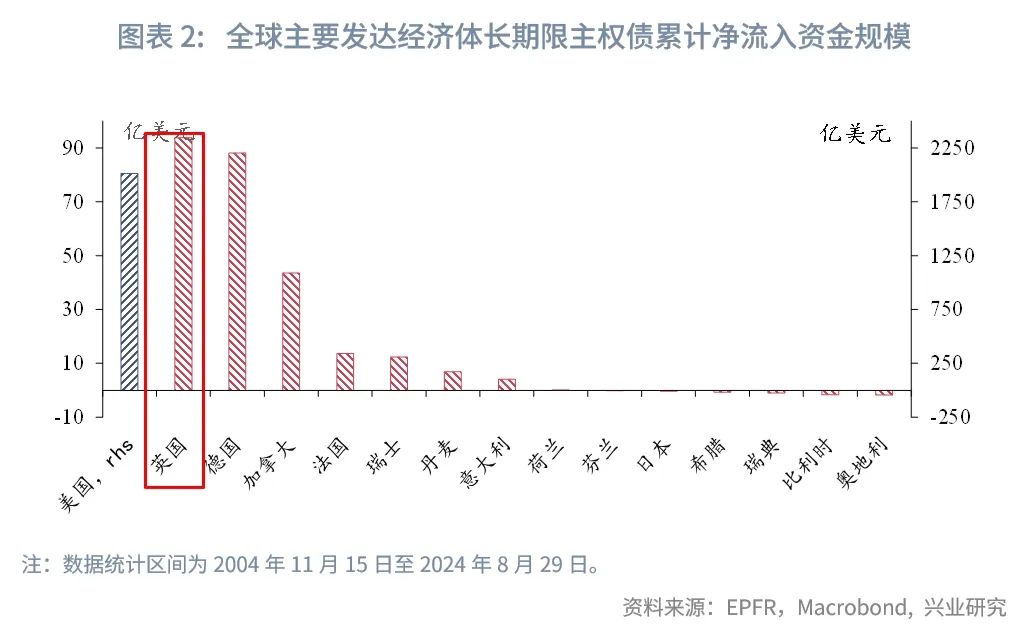

附息英國國債又被稱為金邊債券(Gilt),因早期發行的實體債券鑲有一條金色的裝飾邊緣,以此象徵其高質量和低風險。在高利率、低增長的環境下,近年來英國政府相對龐大的債務規模引發市場對其違約的潛在擔憂,包括2022年9月養老金暴雷事件、2024年7月「破產」聲明等。維系國債的「金邊」屬性是新任首相斯塔默面臨的一大挑戰。歷史上還未出現過英國政府債務違約的情形,當前各大國際評級機構對英國主權債務的評級都在AA-及以上。依照我國《商業銀行資本管理辦法》,其風險權重和資本佔用成本均為0。不可否認的是,英國國債仍然是全球國債市場中最受歡迎的品種之一。從EPFR的Fund Flow數據來看,2004年以來英國長期限(6年以上)國債的累計淨流入資金規模在主要發達經濟體中僅次於美國、高於德國,雖然和美國相比仍存在數量級上的差異。本文將從存量情況、機構行為等角度對英國國債市場進行梳理。

一、存量情況

英國國債的發行主體為英國財政部,1998年4月以來由英國債務管理辦公室(DMO)代為執行。英國國債共包含三大類,分别是國庫券(Treasury Bill)、傳統金邊債券(Conventional Gilt)以及指數掛鈎金邊債券(Index-Linked Gilt)。其中:

國庫券為期限在1年以内的零息債券,是英國政府的無條件債務[1],用於政府短期現金管理。DMO通常以每周或臨時公開招標的方式發行國庫券,有時也以非公開的形式定向發行。按周發行的國庫券期限固定,包括1個月、3個月、6個月或12個月(最多364天)。迄今為止,DMO還未發行過12個月期限的國庫券。臨時發行的國庫券期限不固定,可以在上述「標準期限」之外。

傳統金邊債券的期限在1年及以上,部分甚至超過50年。短、中、長期限分别被定義為[1Y, 7Y]、(7Y, 15Y]、(15Y, ∞)。發行方式通常為定期拍賣和銀團承銷。每六個月向持有者支付息票。綠色金邊債券(Green Gilt)被歸為傳統金邊債券的一種,首次發行於2021年9月,主要期限為10年、30年。

指數掛鈎金邊債券與傳統金邊債券的不同之處在於,息票和本金根據英國零售價格指數(RPI)進行調整。其他基本要素與傳統金邊債券相同。

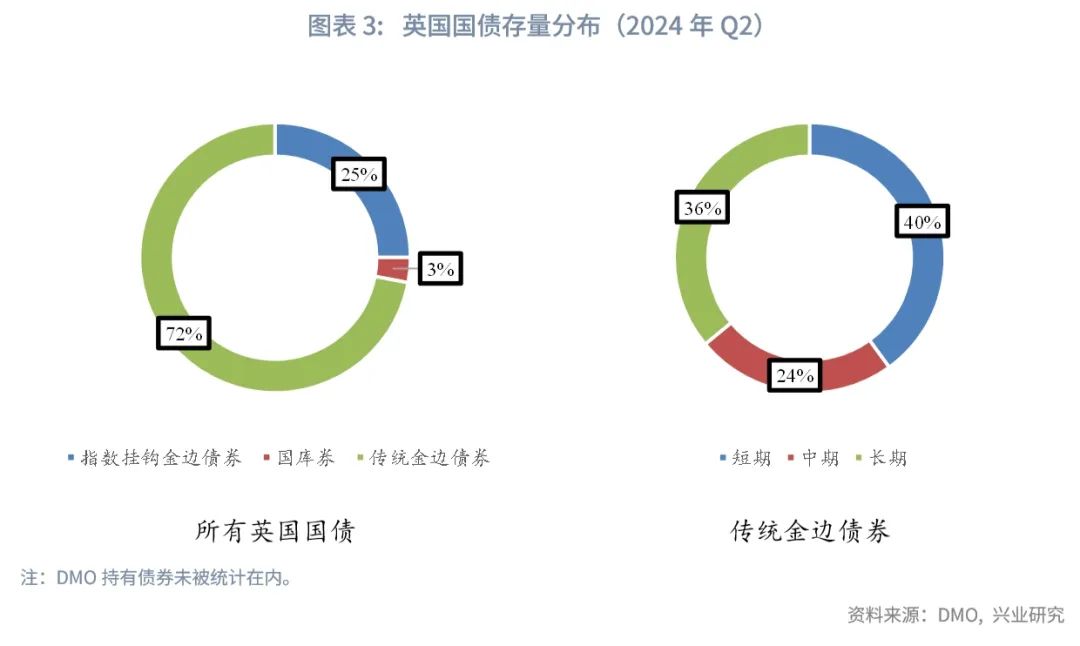

截至2024年第二季度,傳統金邊債券在英國國債存量中的佔比最高,為72%,達到1.5萬億英鎊;指數掛鈎金邊債券、國庫券佔比分别為25%和3%,金額為5532.1億英鎊、667.6億英鎊。傳統債券中,短期(40%)和長期債券(36%)佔比相當,中期債券(24%)份額相對較小;綠色債券約佔2%。

與德國國債市場對比來看,英國國債存量規模更龐大,且種類、期限分佈相對均勻,並未集中於傳統長期限國債。這反映了英國政府在融資結構上的多元化策略,有助於分散融資風險、吸引不同類型投資者。

二、一級市場

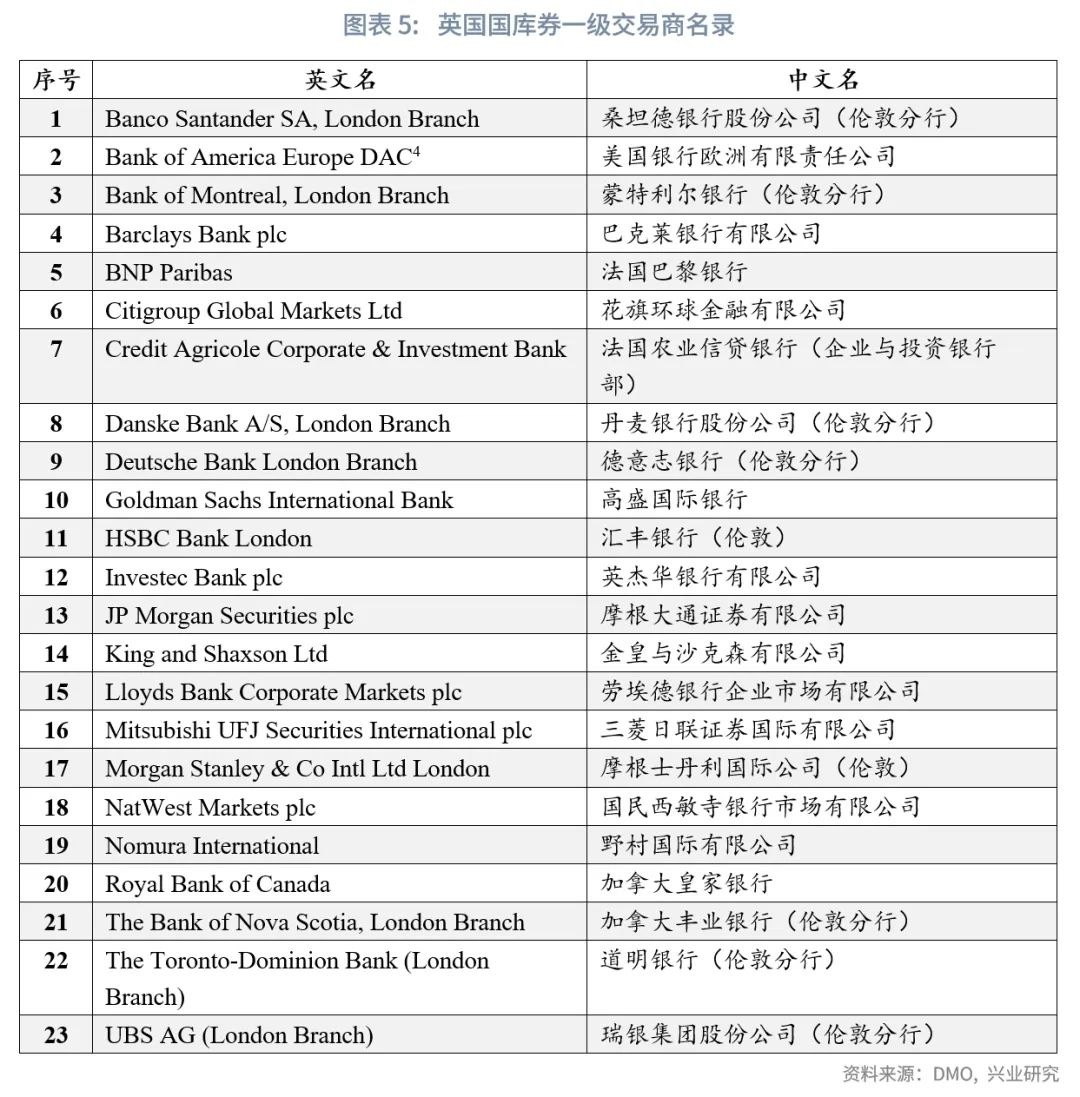

英國政府發行債券的主要方式為拍賣。在英國,金邊債券的一級交易商被稱為金邊債券做市商(Gilt-edged Market Maker,GEMM)。某金融機構欲成為GEMM,必須獲得金融市場行為監管局(FCA)、審慎監管局(PRA)或當地相關政府機構的書面批準或不反對確認,且在倫敦證券交易所注冊為做市商。GEMM對兩種金邊債券的購買量不得低於各自發行量的2%(按六個月滾動平均計算)。其中,批發型做市商(Wholesale GEMM)[2]的出價量應至少佔到總發行量的5.0%(按六個月滾動平均計算)。此外,GEMM在拍賣中有權獲得一部分非競爭性配額(Non-Competitive Allowance)。所有GEMM共計可獲得佔總發行量15%的非競爭性配額。對於傳統金邊債券拍賣,非競爭性配額在GEMM中按已接收出價的比例分配,基於拍賣的平均接受價格;對於指數掛鈎金邊債券拍賣,非競爭性配額根據GEMM表現分配,並按照拍賣的最終價格(最高價格、最低收益率)分配。值得注意的是,國庫券一級交易商與金邊債券做市商存在區别,成員數量略多於後者,他們也受到FCA、PRA的監管和指導。

為確保GEMM能夠在市場壓力下繼續履行做市商職責,DMO為其設立常備回購工具(Standing Repo Facility)。該設施允許已簽署相關協議的GEMM通過回購機制(站在DMO角度而言)向DMO借入國債,但需支付一定成本。借入的國債可以是任意的,該債券甚至可以由DMO臨時「創造」,所涉及回購交易的利率即常備回購工具利率。但與此同時DMO通常會與該機構再進行一筆逆回購交易以保持「市場中性」[3],GEMM需提供另一國債抵押,利率為英國央行政策利率。兩回購交易期限相同,通常為隔夜。常備回購工具利率與英國央行政策利率之間的息差即GEMM借券需付出的成本。2022年6月16日起,DMO將該息差維持在75bp,同時保留根據現行利率、市場狀況等信息隨時修改該息差的權力。被「創造」國債在歸還時便被取消,這類債券不會被視為存量。

在每個財年(前年4月至後年3月)結束前,英國財政部會為下一個財年設定年度融資計劃,詳細說明次年英國國債發行總額、各類别債券發行規模,以及短、中、長期限傳統金邊債券發行規模等。在4月英國中央政府淨現金需求(Central Government Net Cash Requirement,CGNCR)[5]、秋季預算公佈後,發行計劃可能會被調整。

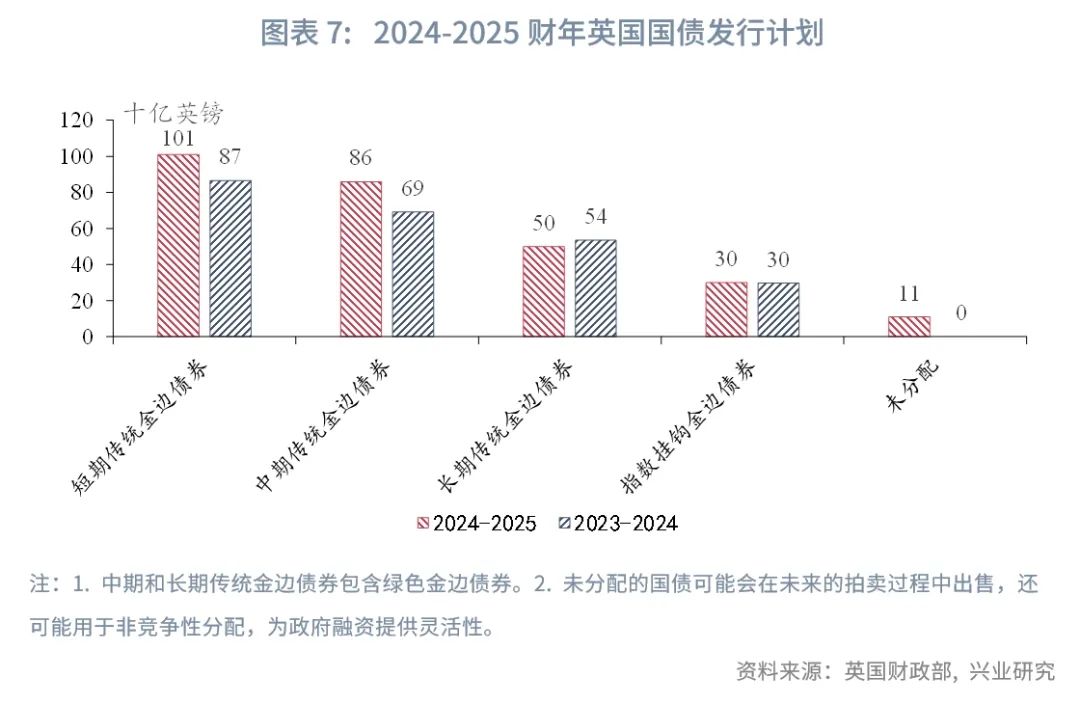

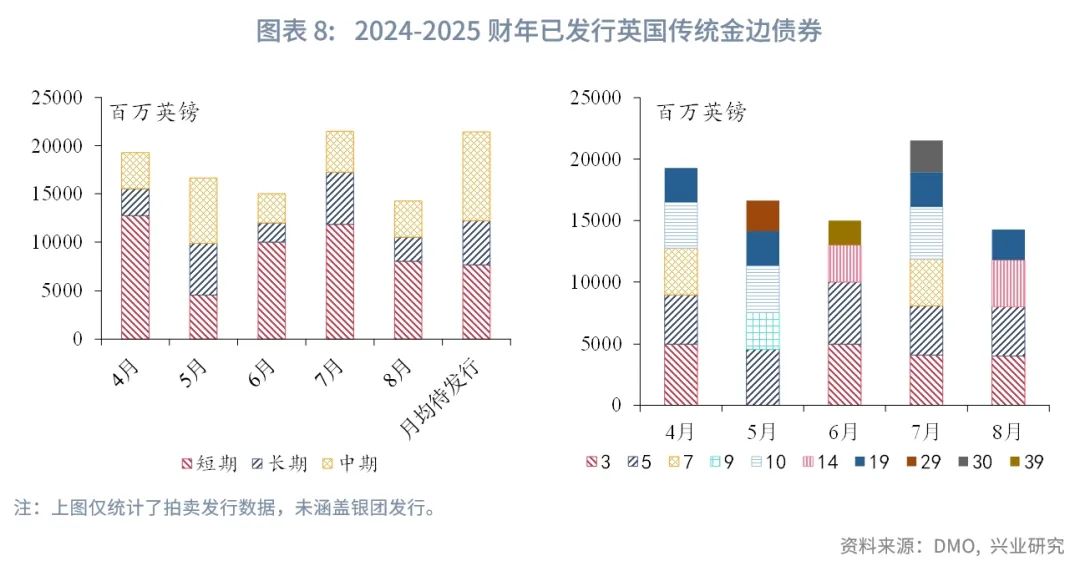

2023-2024財年英國CGNCR錄得1588億英鎊,處於歷史高位。2024年4月23日,英國財政部發佈2024-2025財年融資計劃調整,增發各期限傳統金邊債券和指數掛鈎金邊債券,其中短期傳統金邊債券增幅最大。根據最新計劃,本財年預計發行短、中、長期限傳統金邊債券1007億英鎊、860億英鎊、500億英鎊,指數掛鈎金邊債券300億英鎊;國庫券不淨增發。短期和中期傳統金邊債券計劃發行量明顯高於上一財年。

金邊債券發行的透明性不如德國國債。包含發行時間和債券大類的日歷會在相關財年開始前公佈。金邊債券的期限、票面利率會在每個季度開始時進一步更新,但發行規模需至拍賣前一周公佈。對於新發債券(非重開債券),票面利率與發行規模同時公佈。這體現出英國政府發債的靈活性,有助於最大限度根據市場變化把握低成本發行機遇。

就傳統金邊債券而言,截止2024年8月,短、中、長期限分别完成47%、36%、25%進度。按照年度總計劃,本財年剩餘7個月内,短、中、長期限平均每月應發行76億英鎊、46億英鎊、92億英鎊,高於今年4月至8月均值。這與英國央行開啓降息周期的立場相一致,待利率進一步下行英國政府將發行更多長端債券。

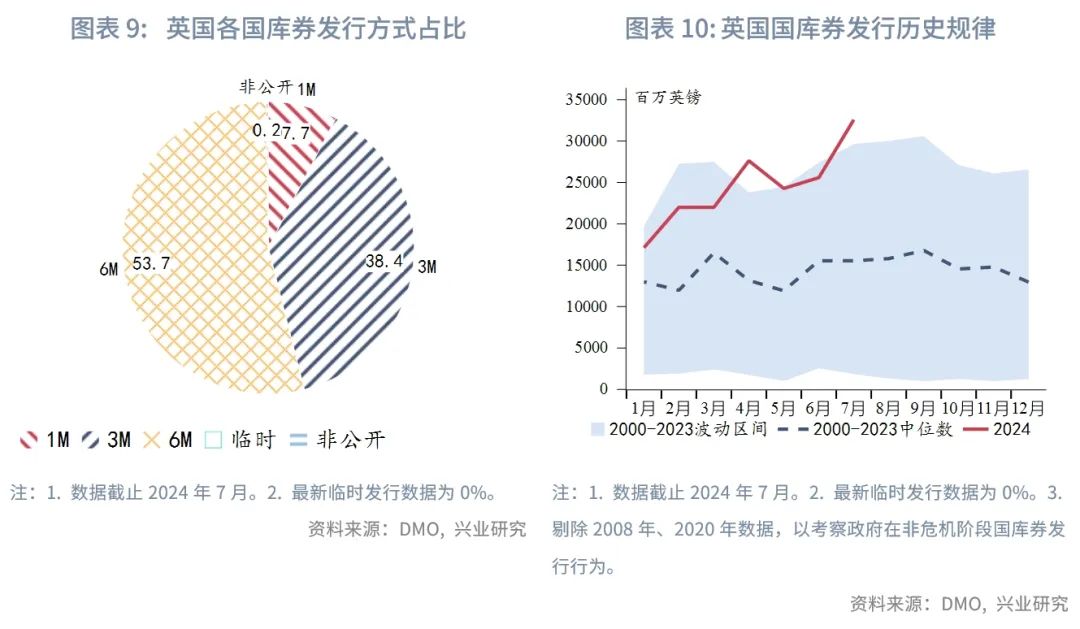

國庫券因主要用於政府短期現金管理,通常沒有固定的發行日歷。當前政府以發行6個月國庫券為主,臨時發行和非公開發行佔比極小。與歷史水平相比,今年國庫券月發行規模處於相對高位,4月和7月甚至創下歷史同期新高。這亦說明當下英國政府較旺盛的短期現金流需求。且可以發現,在財年末(3月)1個月、3個月國庫券發行量通常增加,這體現出政府的資金調整行為,以滿足年終財務目標和各種支付需求。

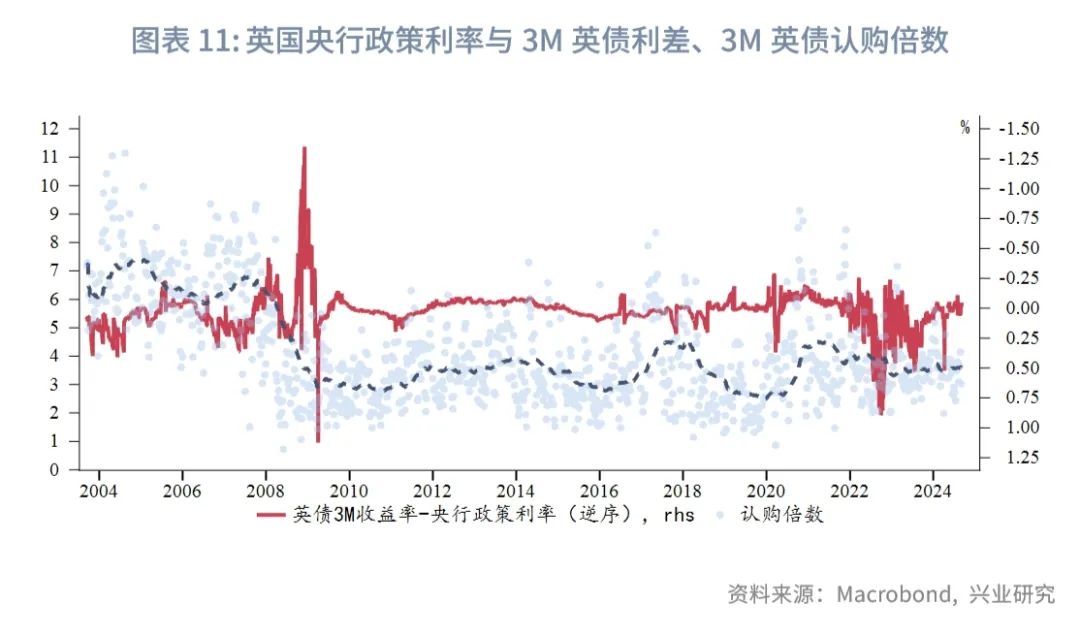

DMO僅公佈「標準期限」國庫券的認購倍數,以反映投資者的購買熱度。就3個月國庫券而言,認購倍數和英國3個月國債收益率與政策利率之差存在一定程度的反向關系。認購倍數的中樞在金融危機後下移,這可能與英國央行的利率環境切換,以及國庫券發行量大幅增加有關。

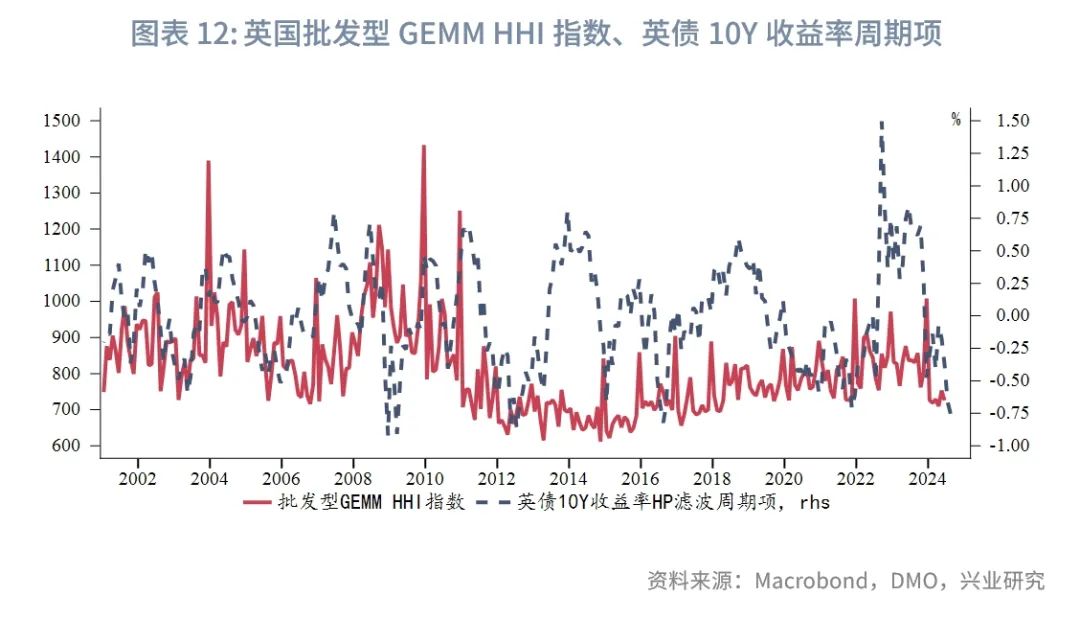

對於金邊債券,DMO提供了GEMM視角的基於所有金邊債券的成交量數據,用於反映市場流動性和交易活躍度。在此基礎上,DMO還計算了金邊債券市場的HHI指數(Herfindahl-Hirschman Index)。該指數是衡量市場集中度的常用指標,計算方法是將每個GEMM的市場份額平方後相加。計算結果通常分佈在0到10000之間,數值越高表明市場上提供金邊債券流動性的機構越少,穩定性越差。機構類投資者對市場流動性狀況往往更為敏感。將批發型GEMM的HHI指數與英國10年期國債收益率的周期項對比來看,可以發現英債利率在部分時段跳升背後的流動性要素;且在2011年以前,兩者的相關程度更高,這或許是因為金融危機後營造的「高水位」環境下債券收益率的期限溢價部分對流動性的敏感度降低。當前批發型GEMM的HHI指數保持在歷史低位附近。

三、二級市場

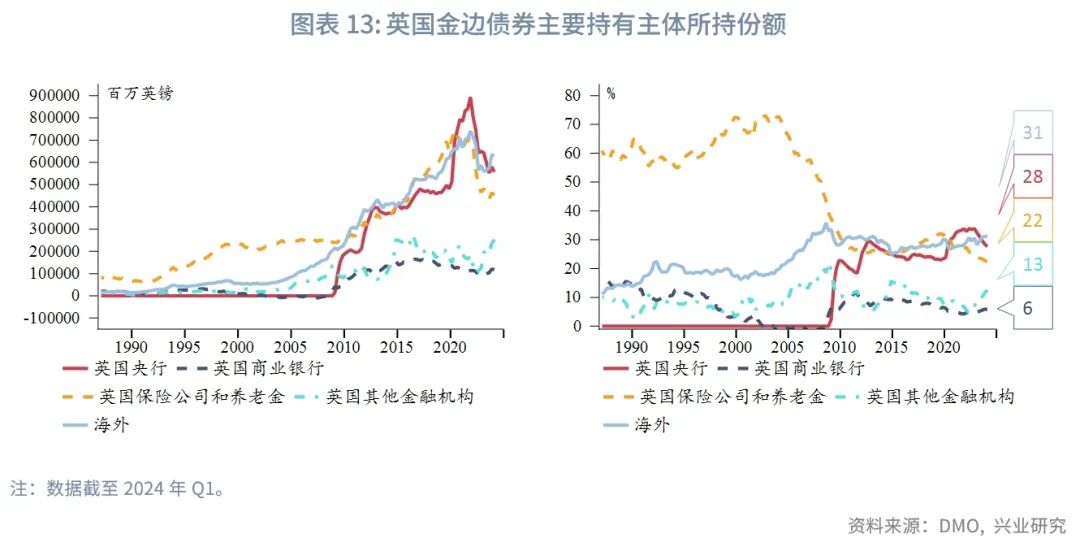

從持有者來看,英國金邊債券的主要持有方包括英國央行、英國各類金融機構以及海外投資者。隨著英國央行啓動本輪縮表,海外投資者逐漸趕超英國央行成為最大投資主體。此外,英國保險公司和養老金也是英國金邊債券的忠實買家。這解釋了2022年9月前首相特拉斯「迷你財政預算」風波下英債利率飙升導致養老金暴雷的原因。本輪強勢加息背景下,各投資主體紛紛減持。待加息終點臨近這種趨勢緩解,部分甚至再度加倉。截至2024年第一季度,海外投資者、英國央行、英國保險公司和養老金所持金邊債券份額分别達到31%、28%、22%。

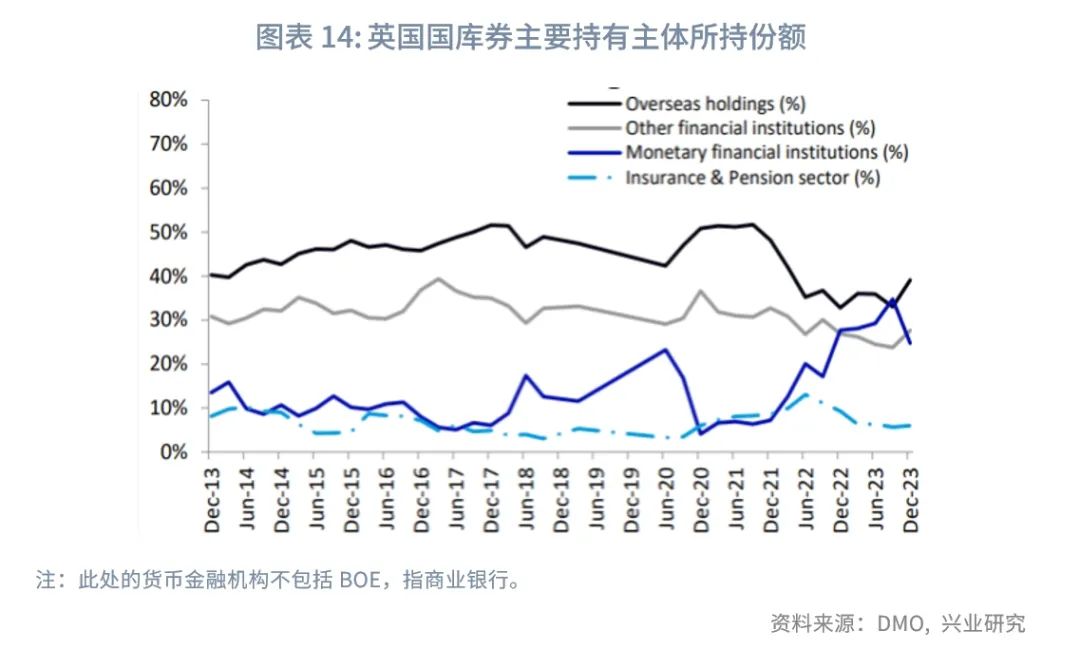

國庫券方面,主要持有方同樣是海外投資者和英國各類金融機構。其中,商業銀行和養老保險公司之外的金融機構對短期國債的需求相對更高。

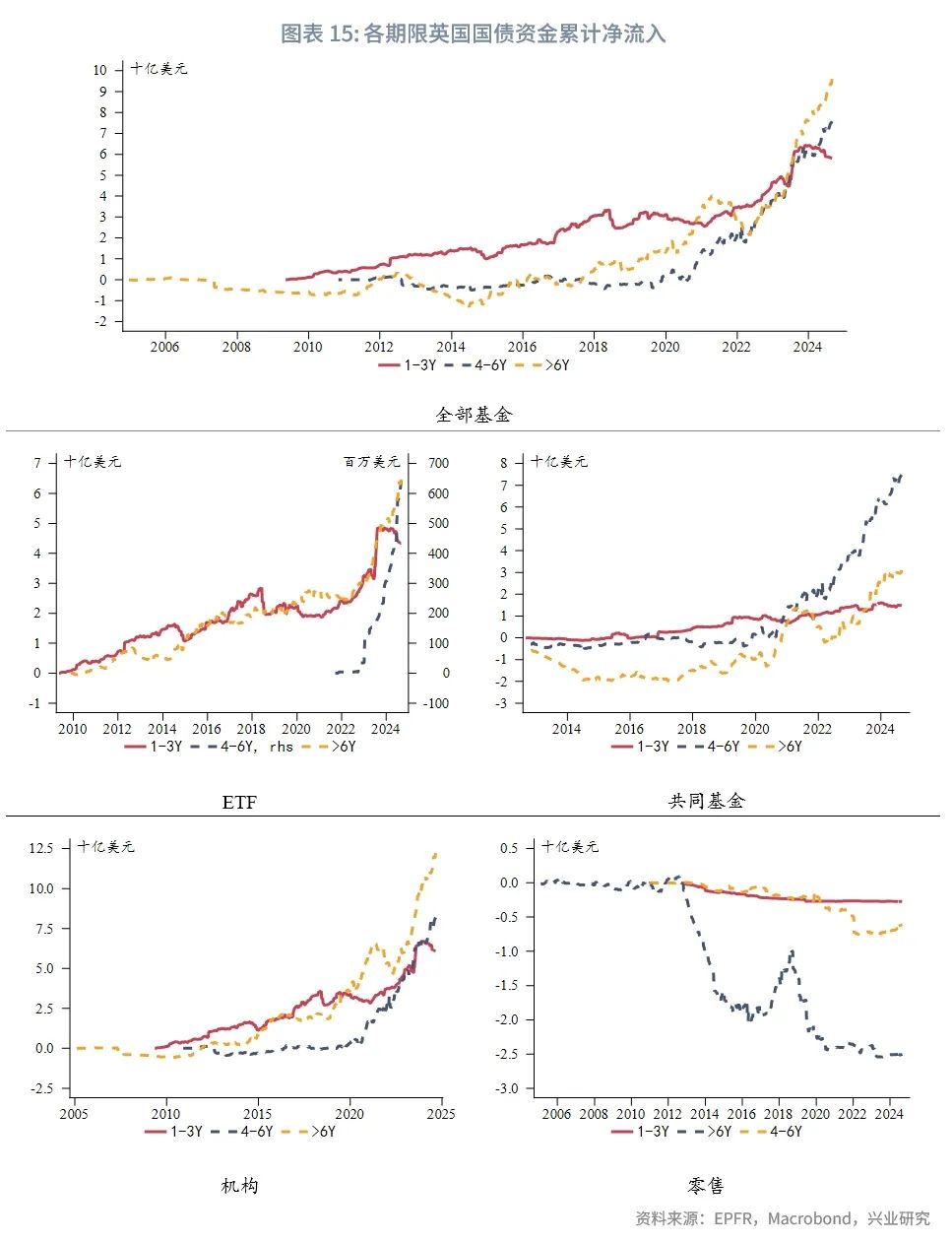

從EPFR的Fund Flow數據來看,短、中、長期限金邊債券總體呈現資金淨流入態勢。2016年英國脫歐後,英國債券相比股票更多地受到海外投資者的青睐,這也促成了該局面的產生。市場對4至6年金邊債券的增持興趣始於疫情後。高利率維持期内,短期國債資金傾向於湧入中長期。分基金類型和投資者群體來看,短期金邊債券資金流主要受通過ETF渠道的機構投資者影響,而通過共同基金投資的機構投資者行為對中長期金邊債券資金流的影響更大。零售投資者作用偏弱,且資金整體為淨流出。

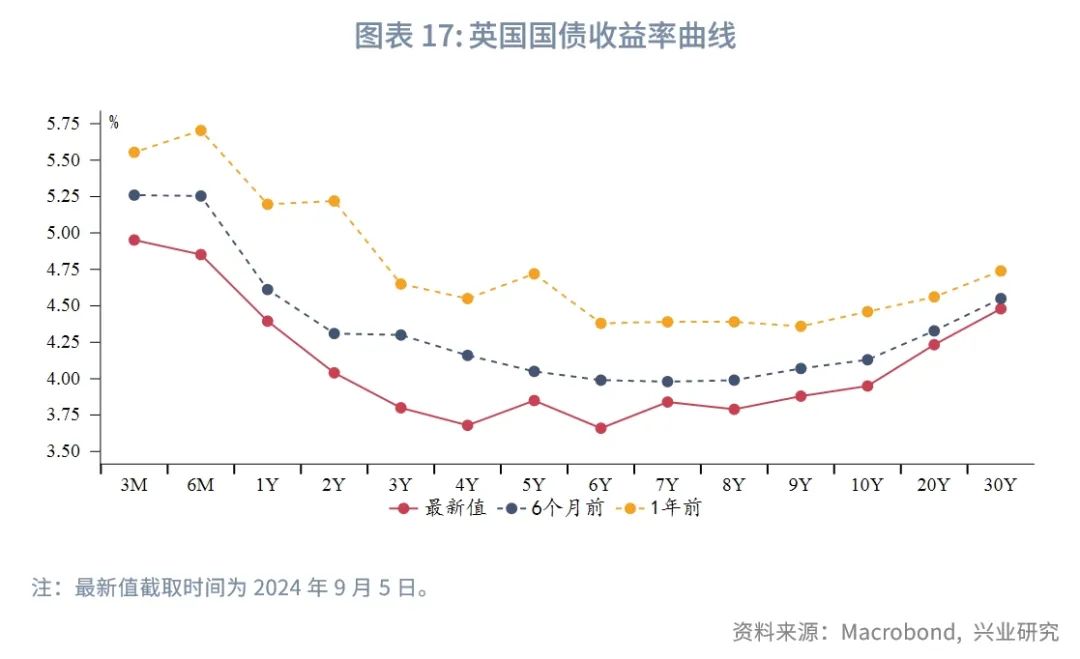

從收益率來看,近1年來英國國債收益率曲線經歷了「牛陡」。隨著加息暫告段落,市場著眼於主流央行降息預期,短端利率下行速率比長端更快。隨著英國擺脫衰退,期限利差逐步收斂。當前以美元、歐元投資10年期英國國債(匯率對衝後)取得收益率相對較高,以人民幣和日元投資缺乏優勢。

注:

[1]即政府必須在債券到期時支付債券的本息。

[2]批發型做市商,指專注於為大型機構客戶(如養老基金、保險公司、對衝基金、銀行等)提供服務的政府債券主要交易商。

[3]DMO並不希望通過這些操作來影響市場的供需狀況或利率水平。

[4]DAC屬於愛爾蘭公司法下的一種公司類型,被設計用於特定活動或業務,其章程細則明確規定了公司的目的和活動範圍,負有限責任。

[5]CGNCR是衡量中央政府在扣除所有收入(如稅收、國有資產出售等)後的淨現金需求指標。它表示政府為維持公共支出而需要借入的資金量。

文章來源: 興業研究宏觀公眾號

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)