美聯儲,降息

從歷史美聯儲降息周期看,1982年後美國通脹重新錨定,以此為分水嶺。在此之前單次降息50bp及以上出現的頻率較高,此後單次降息25bp成為主流。在非衰退期的單次降息通常為25bp,而衰退期的單次降息多為50bp及以上。

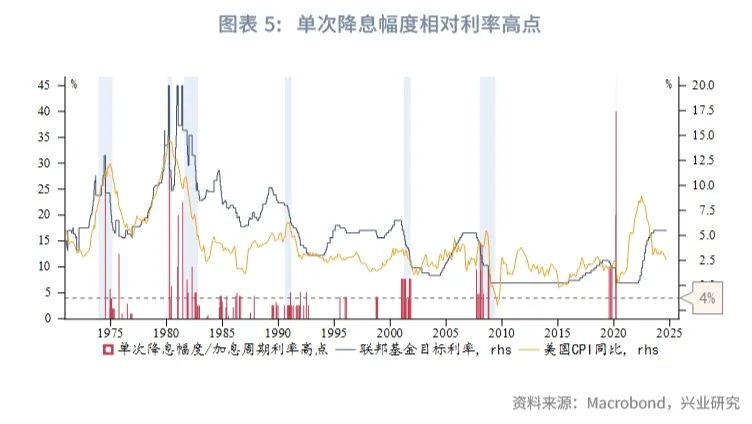

從相對幅度來看,當前利率高點5.5%,在不發生經濟衰退的情況下,4%的相對降息幅度對應單次降息25bp。若發生經濟衰退,則相對降息幅度10%~15%,即單次降息50~75bp。

通脹和失業率的絕對水平或邊際變化並不能作為判斷單次降息幅度的充分必要條件。宏觀經濟指標整體環比增速惡化或美股大幅下跌能夠作為觸發單次降息50bp及以上的必要條件。1983年後,當標普500跌幅超過10%後相對容易觸發50bp及以上幅度的單次降息。

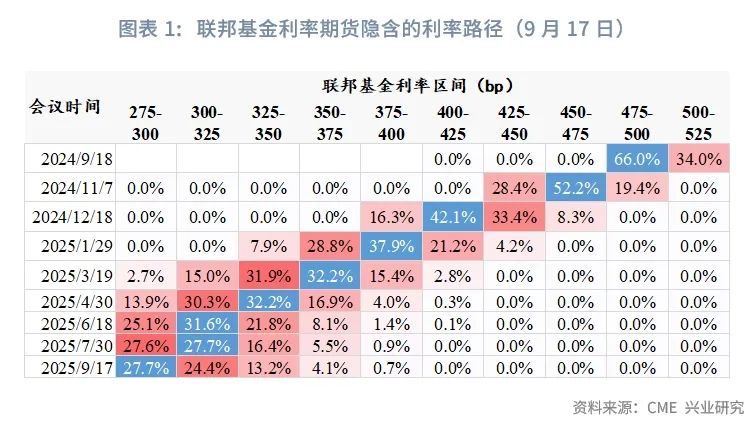

當前市場對美聯儲9月降息50bp的預期達到66%。為了避免給市場造成額外的情緒衝擊,美聯儲有可能在9月兌現單次50bp降息。然而,在通脹重新錨定的背景下,連續的50bp或更大幅度的單次降息往往意味著宏觀經濟面臨較高的衰退風險或金融市場出現危機,但當前的數據並未表明正處於這樣的情況。因此如果9月美聯儲議息會議降息50bp,則會給出中性甚至偏鷹派的經濟預測結果及點陣圖。

2024年9月美聯儲即將開啓降息,但對於單次降息幅度市場仍然意見不一。投資者認為9月降息50bp的可能性更大,且12月可能再次降息50bp,年内累計降息125bp。單次降息25bp、50bp或更大幅度是否隱含著不同的宏觀經濟信息?我們嘗試從歷史降息周期中尋找答案。

一、歷史降息幅度復盤

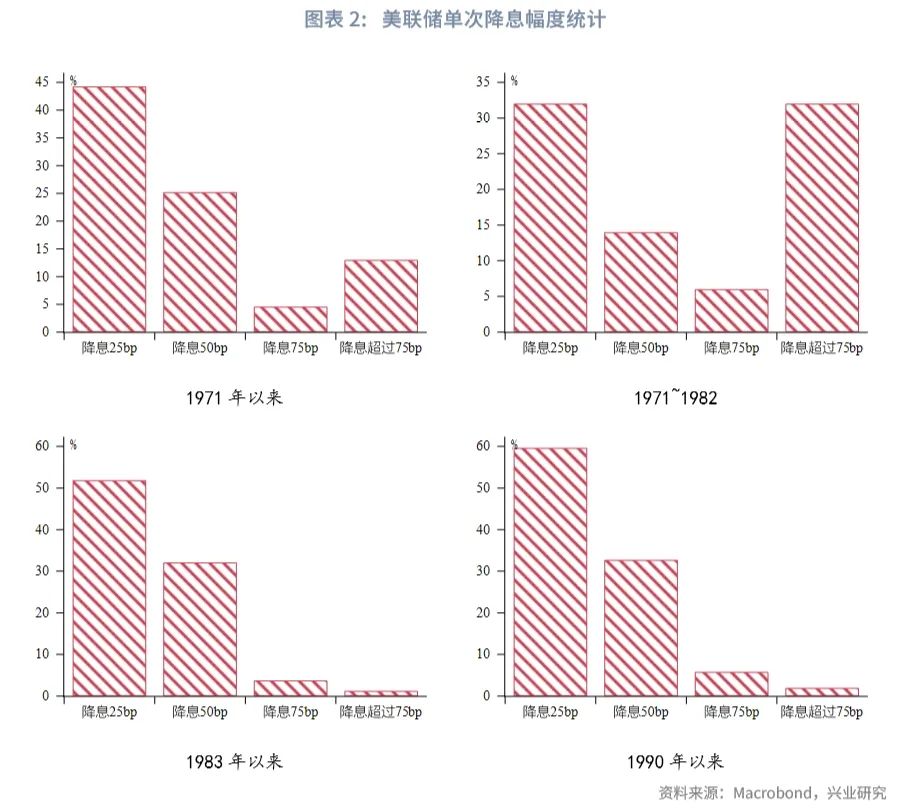

我們首先統計自1971年美聯儲確立聯邦基金目標利率以來的所有降息。其中單次降息25bp的佔比近45%,單次降息50bp的佔比近25%,單次降息50bp以上的佔比約30%。20世紀70~80年代高通脹時期利率大幅波動,在1982年後通脹重新錨定。以1982年為分水嶺,在此之前單次降息50bp及以上的佔比達到70%。在此之後,單次降息25bp逐漸成為主流。1983年以來,單次降息25bp的佔比超過50%;1990年以來,單次降息25bp的佔比進一步提升至60%。

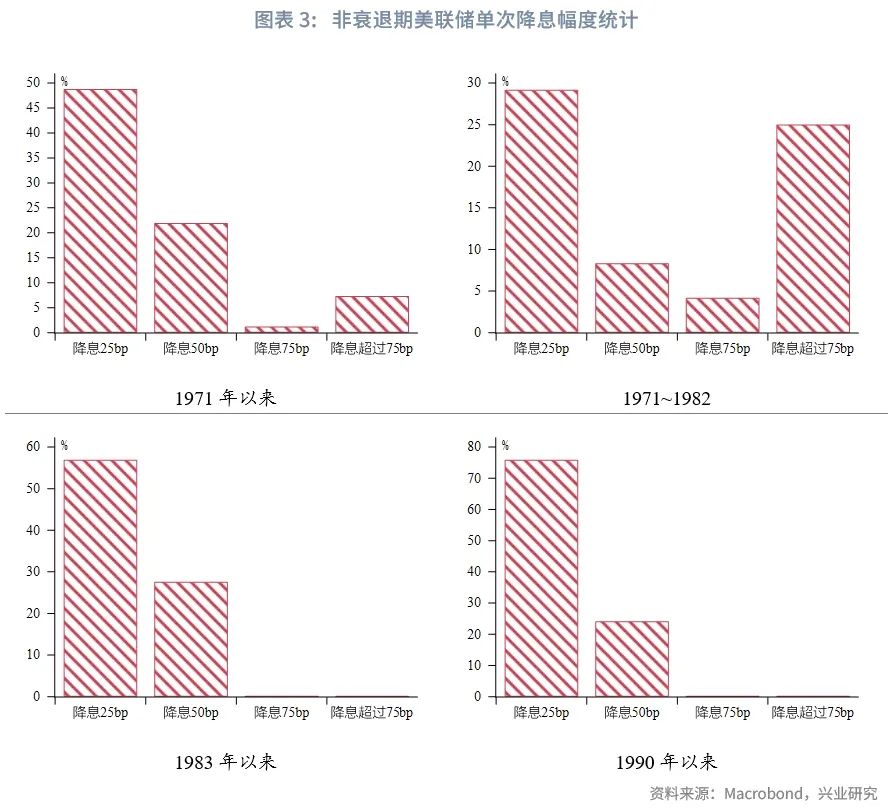

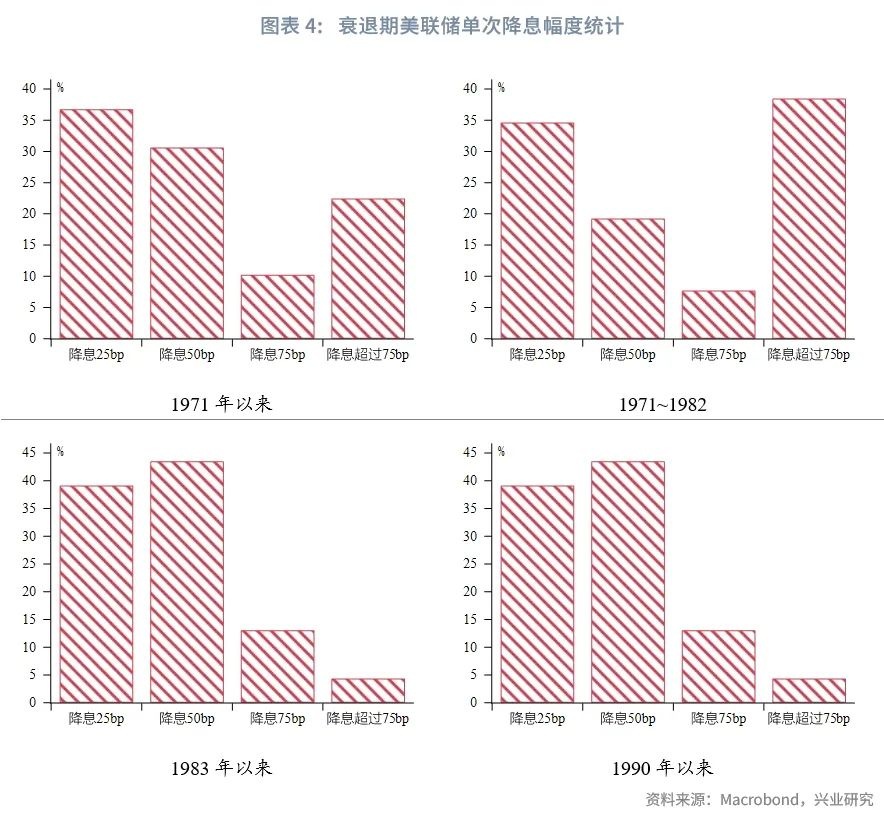

以NBER定義的美國經濟衰退期為標準,進一步區分是否處於衰退期的降息幅度差異。在非衰退期,美聯儲單次降息25bp的概率更高。尤其是1982年後,非衰退期單次降息25bp的佔比超過50%,1990年後的佔比超過70%。而在衰退期中,單次降息幅度通常達到50bp及以上,即便是在20世紀80年代後,單次降息50bp及以上的佔比也超過60%,只是單次降息50bp的情況相對更多。

利率的絕對水平會影響單次降息幅度。我們以美聯儲加息周期中聯邦基金利率達到的最高水平為基準,計算接下來降息周期中單次降息的相對幅度。可以發現在未發生經濟衰退時,單次降息幅度較穩定地保持在此前利率絕對高點的4%左右,而經濟衰退時則會達到利率高點的10%甚至更高相對水平。這也就解釋了隨著通脹和利率絕對水平的回落,單次降息幅度也越來越小。當前利率高點5.5%,在不發生經濟衰退的情況下,4%的相對降息幅度對應單次降息25bp。若發生經濟衰退,則相對降息幅度10%~15%,即單次降息50~75bp。

二、影響單次降息幅度的因素

鑒於1980年代前後單次降息幅度存在較大差異,以1982年為分水嶺,分别研究此前和此後的單次降息幅度和宏觀經濟、金融市場指標的關系。哪些因素可能影響美聯儲單次降息幅度呢?由於美聯儲貨幣政策盯住「物價穩定」和「充分就業」雙目標,我們首先考察單次降息幅度與失業率和CPI的關系。

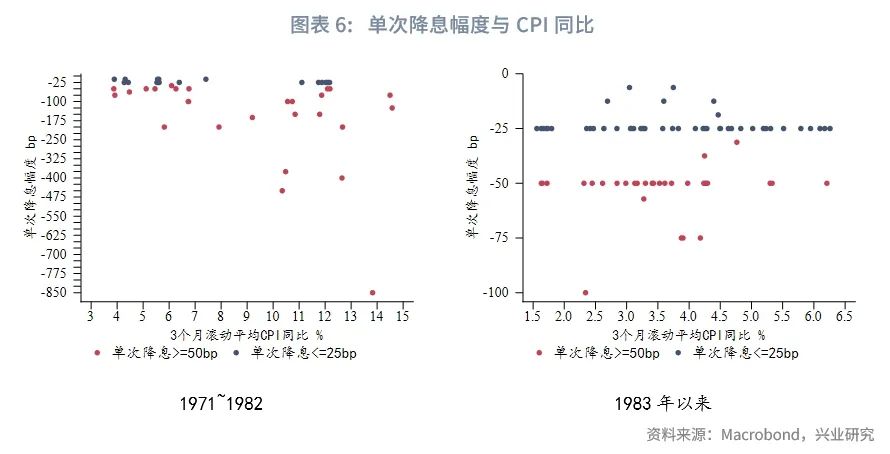

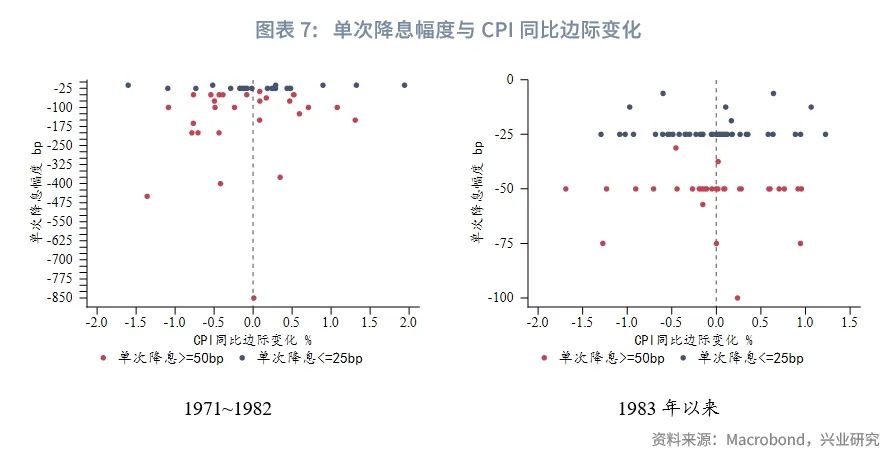

就CPI而言,在1982年之前的高通脹時期,較高的通脹絕對水平也對應著較大的單次降息幅度。然而1983年以來,隨著通脹趨於穩定,CPI同比和單次降息幅度之間並沒有顯著的相關性。計算3個月滾動的CPI同比較過去12個月高點回落幅度,以反映通脹邊際變化。在1982年之前,較快的CPI同比邊際回落對應更大幅度的單次降息。在1983年後,單次降息幅度與CPI同比邊際變化的相關性明顯減弱。近3個月CPI同比邊際下行-0.6%,在歷史上並不算異常大幅回落。

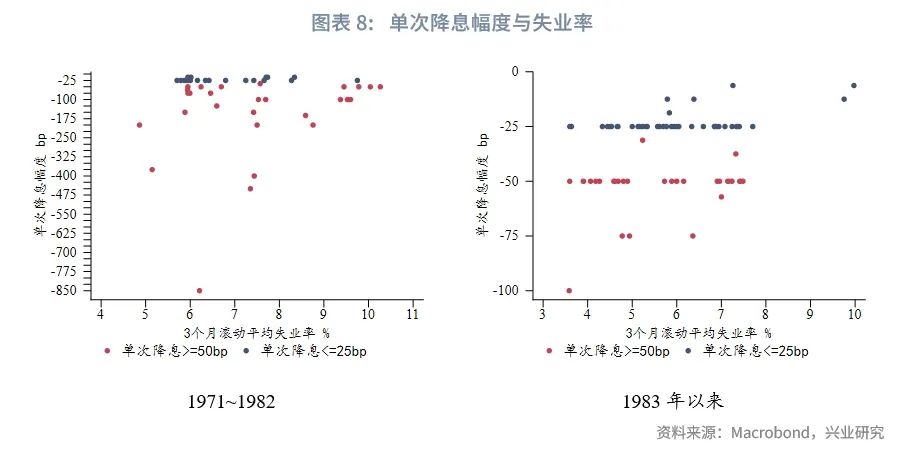

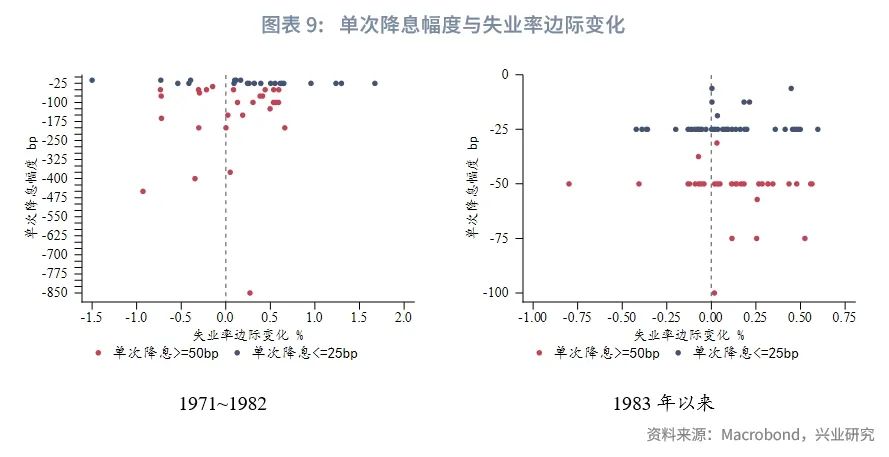

就失業率而言,考察失業率絕對水平和3個月滾動的失業率較過去12個月最低點的變化(即「薩姆規則」)與單次降息幅度的關系。失業率絕對水平或邊際變化與單次降息幅度之間並沒有顯著的線性關系,即高失業率或失業率回升並不必然帶來更大幅度的單次降息。當前失業率4.2%,近3個月邊際回升0.1%。,並不算失業情況明顯惡化。

進一步從更綜合的宏觀經濟指標視角和金融市場指標探尋與單次降息幅度的相關性。

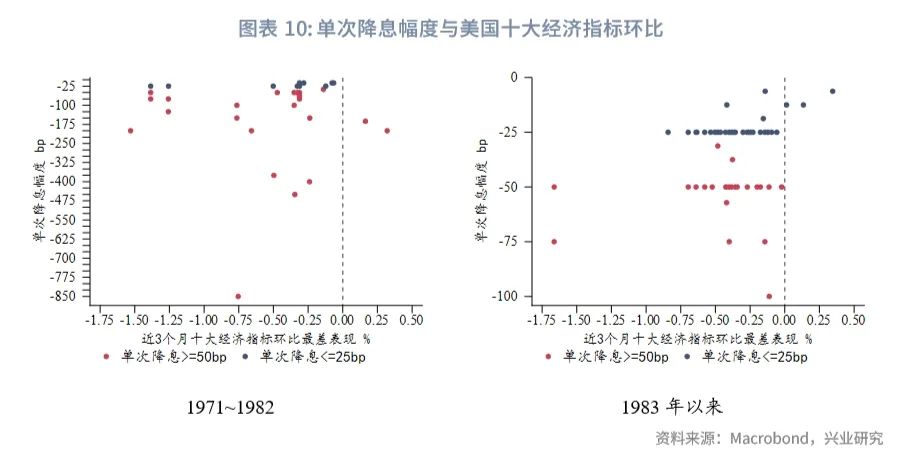

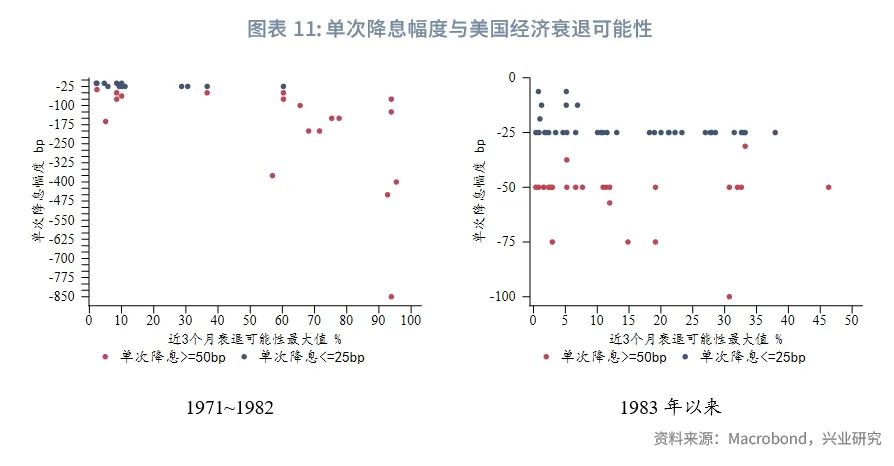

以我們構建的美國十大經濟指標環比反映美國宏觀經濟整體表現。1982年之前,3個月滾動的十大經濟指標環比最差表現低於-0.5%時,較容易觸發50bp及以上幅度的單次降息。不過1983年以來這種相關性有所削弱。以紐約聯儲的未來12個月經濟衰退可能性作為衰退壓力參考指標。1982年以前,當衰退可能性大於50%時,容易觸發50bp及以上幅度的單次降息。但同樣地,在1983年後衰退可能性與單次降息幅度的相關性並不顯著。近3個月十大經濟指標環比最差表現-0.2%,經濟惡化程度有限。不過衰退可能性達到62%,這是1983年以來的最高水平。衰退擔憂也是當前市場認為需要單次降息50bp的重要理由。

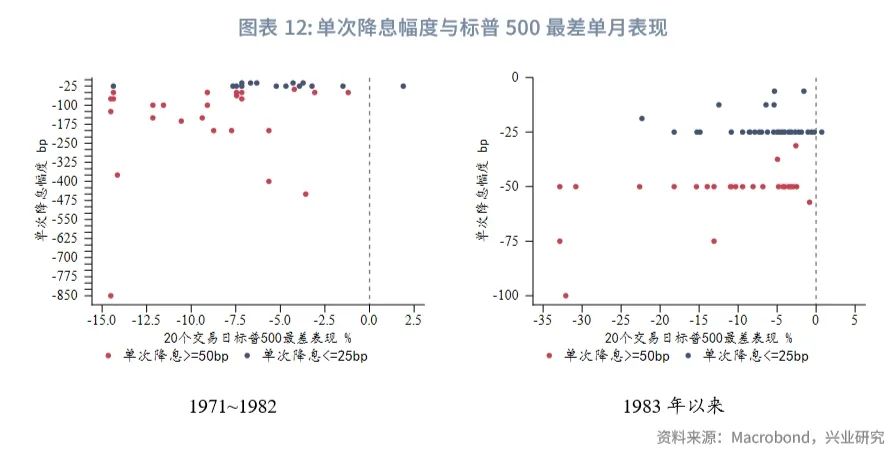

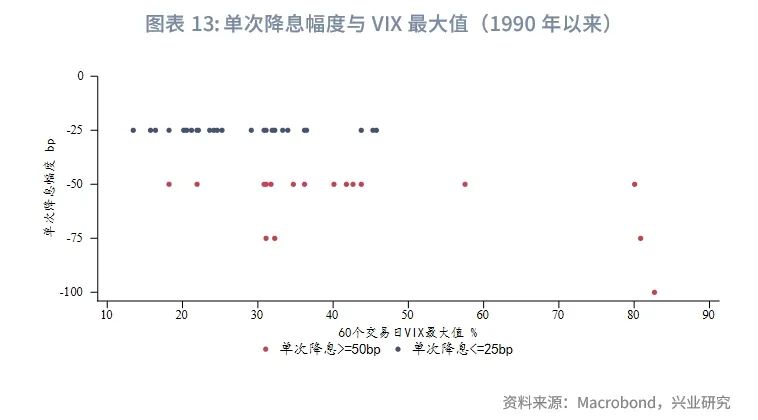

金融市場指標主要考慮美股的波動。計算20個交易日滾動的標普500最差表現。在1982年之前,當標普500的跌幅超過7.5%,便有較大概率觸發50bp及以上幅度的單次降息。而在1983年後,當標普500跌幅超過10%後相對容易觸發50bp及以上幅度的單次降息。近20個交易日標普500的最大單月跌幅為-6.85%,尚未達到上述阈值。VIX數據始於1990年,從有限的經驗看,當60個交易日内VIX最大值超過50時,才更容易觸發單次降息50bp及以上。近60個交易日的VIX最大值為38.6。

三、總結

隨著1982年後通脹重新錨定,宏觀經濟數據與單次降息幅度的線性關系明顯減弱,經濟數據惡化或衰退壓力只是美聯儲降息50bp及以上的必要非充分條件。美聯儲單次降息幅度以25bp為主,通常只有在進入經濟衰退期後才會出現連續的50bp及以上幅度的單次降息。就金融市場而言,標普500較大幅度下跌(單月最大跌幅超過7.5%或10%)或VIX飙升(超過50)較容易觸發單次降息50bp及以上。

從歷史經驗看,目前宏觀經濟惡化程度和金融市場動蕩程度並不嚴重,並沒有緊迫的降息50bp必要。不過當前市場出於對經濟衰退風險的擔憂,9月降息50bp的預期高漲。若美聯儲在9月僅降息25bp,可能會引發市場預期修正,給金融市場帶來額外的情緒衝擊。從儘量平抑市場波動的角度而言,美聯儲可能順應市場兌現9月降息50bp。然而,在通脹重新錨定的背景下,連續的50bp或更大幅度的單次降息往往意味著宏觀經濟面臨較高的衰退風險或金融市場出現危機,但當前的數據並未表明正處於這樣的情況,且第四季度通脹存在反彈風險,進一步抑制持續大幅降息。若9月FOMC點陣圖給出的降息路徑隱含多次50bp降息,反倒會助長市場的恐慌情緒。因此,美聯儲9月FOMC點陣圖隱含的2025年降息幅度可能不及當前市場預期,以反映對經濟軟著陸的判斷。綜上,如果9月美聯儲議息會議降息50bp,則會給出中性甚至偏鷹派的經濟預測結果及點陣圖。

文章來源:興業研究公眾號

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)