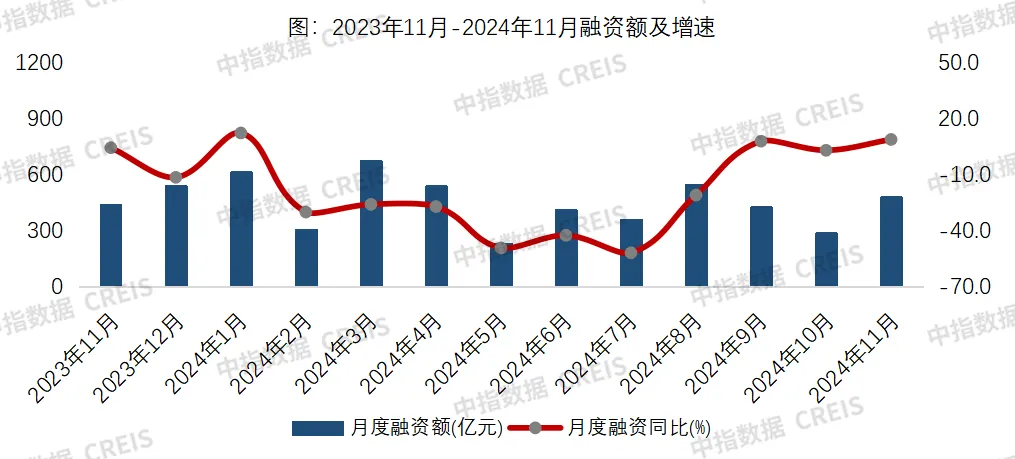

[摘要] 中指研究院監測,2024年11月房地產企業債券融資總額為482.7億元,同比增長9.0%,上年低基數影響下連續三月為正,環比增長66.6%。

報告要點:

融資概況:融資規模連續三月同比小幅增長

融資結構:信用債發行量同比下降,ABS發行量同比顯著增長

融資利率:債券融資利率同環比下降

企業發行動態:華潤發行額度最高,蘇高新成本最低

融資概況:融資規模連續三月同比小幅增長

中指研究院監測,2024年11月房地產企業債券融資總額為482.7億元,同比增長9.0%,上年低基數影響下連續三月為正,環比增長66.6%。行業債券融資平均利率為2.73%,同比下降0.85個百分點,環比下降0.25個百分點。

數據來源:中指數據CREIS

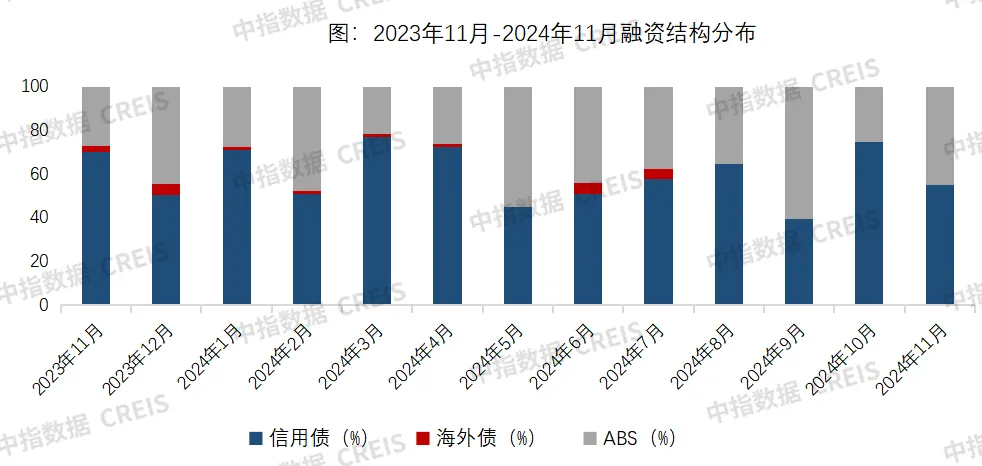

融資結構:信用債發行量同比下降,ABS發行量同比顯著增長

從融資結構來看,11月,房地產行業信用債融資266.6億元,同比下降14.4%,環比增長22.8%,佔比55.2%;ABS融資216.2億元,同比增長81.2%,環比增長197.2%,佔比44.8%。

數據來源:中指數據CREIS

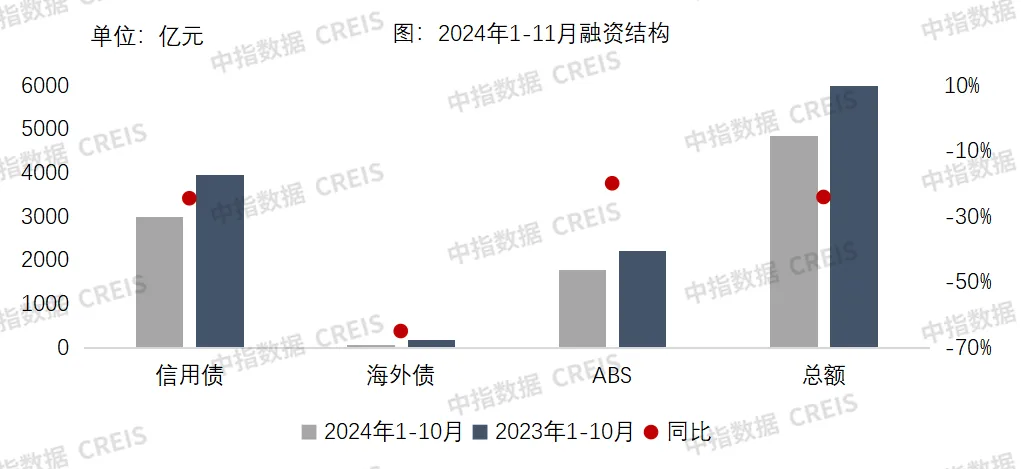

2024年1-11月,房地產行業債券融資總額4852.7億元,同比下降24.0%,降幅較上月有所收窄。其中,信用債融資2994.6億元,同比下降24.4%,佔比61.7%;海外債發行金額67.0億元,同比下降64.9%,佔比1.4%;ABS融資1791.1億元,同比下降19.8%,佔比36.9%。

數據來源:中指數據CREIS

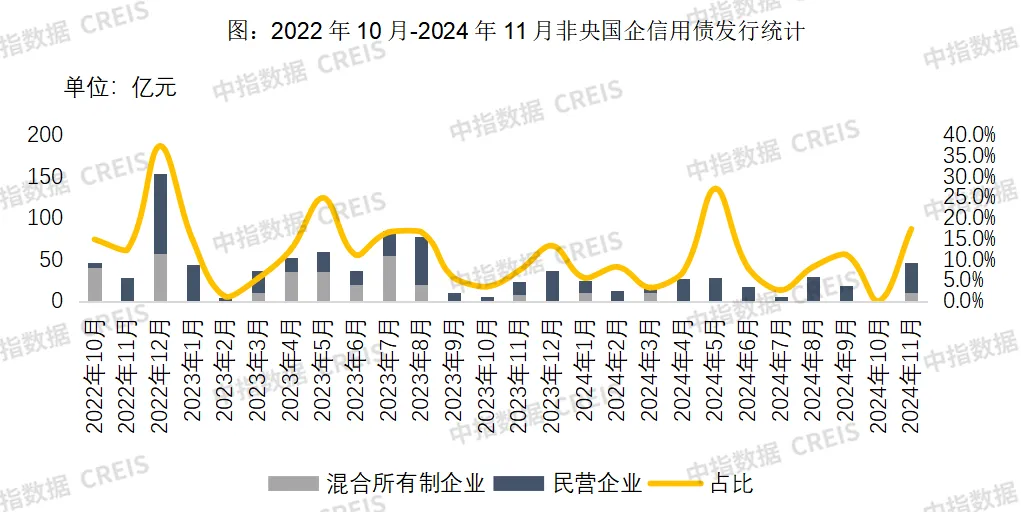

11月信用債發行總量同比下降,但民營房企發債規模顯著增加。月内,共有5家民營和混合所有制房企完成信用債發行,分别為新城控股、綠城、美的置業、新希望、濱江集團,發行總金額46.3億元,是2024年發行金額最高的月份。11月27日,新城控股完成發行2024年度第二期中期票據,發行規模15.6億元,期限5年,票面利率3.50%,認購倍數1.97倍,發行期限較長。當前,信用債發行渠道仍向優質房企敞開,但總體受益企業數量相對有限。本月華潤置地、中海地產等央國企依然積極發行信用債,發行總額分别為50億元、30億元。本月短期融資券佔比較上月有所下降,帶動信用債平均發行年限增加至3.89年。

數據來源:中指數據CREIS

ABS發行金額同環比均顯著增加,發行規模為216.2億元。其中,類REITs是發行規模最大的一類資產證券化產品,佔比達53.4%;其次是供應鏈ABS,佔比為29.1%;CMBS/CMBN佔比17.5%。總體來看,本月ABS產品類型仍以有優質底層資產支持的類型為主,ABS渠道始終向手握優質持有型資產的企業開放。11月20日,中信證券-越秀商業持有型不動產資產支持專項計劃完成發行,該項目是繼建信住房租賃基金持有型不動產資產支持專項計劃、華泰-中交路建清西大橋持有型不動產資產支持專項計劃、安江高速持有型不動產資產支持專項計劃之後,市場上第四單持有型不動產ABS,也是市場首單商業物業持有型不動產ABS。該項目標的物業為ICC環貿天地及地下停車場,項目發行規模14.13億元。持有型不動產ABS底層資產類型不斷擴容,也有助於持有優質資產的企業豐富融資渠道、盤活存量資產。

融資利率:債券融資利率同環比下降

從融資利率來看,本月債券融資平均利率為2.73%,同比下降0.85個百分點,環比下降0.25個百分點。整體資金成本下行背景下房企融資綜合平均利率持續降低。其中,信用債平均利率為2.78%,同比下降0.72個百分點,環比下降0.15個百分點;ABS平均利率為2.66%,同比下降0.92個百分點,環比下降0.47個百分點。

企業融資動態:華潤發行額度最高,蘇高新成本最低

從典型房企債券發行來看,本月華潤發行金額最高,達50億元,蘇高新平均融資利率2.09%,融資成本最低。

表:典型企業2024年11月債券發行統計

備注:規模單位為億元,利率單位為%

數據來源:中指數據CREIS

文章來源:中指研究院

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)