日經一則報道掀起了全球汽車業的風雲變,其指本田汽車(7267.T)或將與日產汽車(7201.T)聯手,對抗按銷量計全球第一的豐田汽車(7203.T)以及其他新能源汽車。

市場猜測,與日產汽車關系密切的三菱汽車(7211.T)或也將加入戰略合作夥伴關系,從而形成本田、三菱與日產三家日本車廠合並的格局,有望使其一躍成為全球第三大汽車集團,僅次於豐田與大眾之下。

日產與本田均沒有正面回應這則傳聞,但是股市已風起雲湧,日產與三菱的股價躍升,日產單日飙漲23.70%,三菱汽車則大漲19.65%。

但是,明顯在三方之中佔優勢的本田汽車,卻並未因此得益,股價下跌3.04%,而被指成為假想敵的豐田股價反而上漲2.02%。

三者潛在合並的背景

全球汽車品牌的競爭格局發生了變化,隨著新能源汽車普及,以及中國汽車產業供應鏈的完善,日本在汽車工業壓倒性的競爭優勢四面楚歌:在美國遇到各種壓力後,特斯拉(TSLA.US)的異軍突起革新了全球汽車消費的需求,並對日本車廠提出了新的價值主張;而在增長最快的中國汽車消費市場,這些日本品牌在當地的合資車廠又面臨中國新能源汽車品牌的競爭。

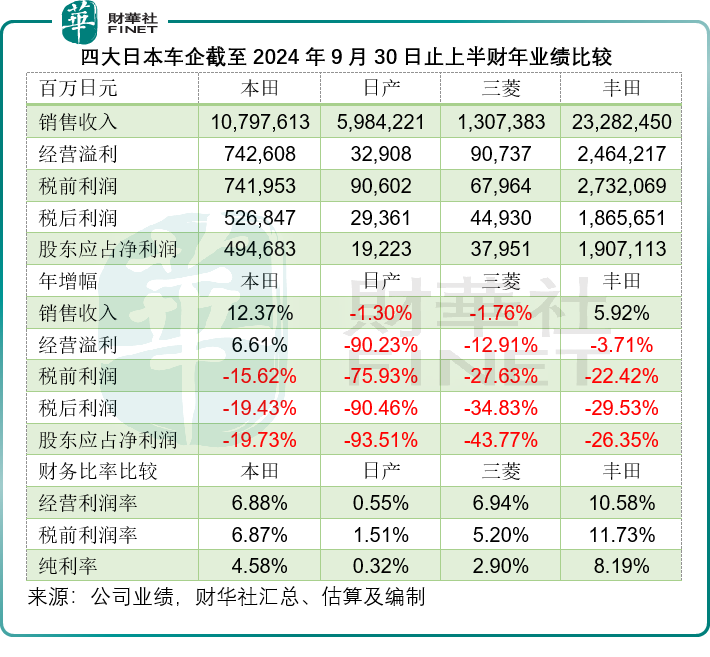

於截至2024年9月末止的上半財年,不論是本田、日產、三菱,還是豐田,都面臨利潤下降的壓力,見下表。

從上表可見,日產的收入與利潤跌幅最為嚴重,其次為三菱,而本田和豐田的收入雖然有所增長,利潤卻仍錄得雙位數的跌幅。

財華社留意到,日產截至2024年9月30日止六個月的汽車銷售收入按年下降,主要原因是全球銷量按年下降至160萬輛,盈利能力受到了銷售開支和存貨優化措施等的負面影響,尤其在美國,加上生產成本增加令毛利率承壓。

由於表現欠佳,日產將其截至2025年3月末止財政年度的展望下調,將收入下調了1.3萬億日元,至12.7萬億日元;經營溢利下調3500億日元,至1500億日元;原本還預期會有3000億淨利潤,但修正後的預期則為待定,或反映其前景存在較大的不確定性。

考慮到當前形勢嚴峻,日產正採取緊急措施以扭轉當前的劣勢,迅速適應市場的變化。該公司表示將採取一項結構調整,以確保盈利的可持續性和產生現金,目標是到2026財年實現年銷量350萬輛的水平。

根據日產的Arc業務計劃,日產希望通過與雷諾、三菱汽車和本田汽車進行戰略合作,以提升投資效率和產品的競爭力,這些措施包括:

1)調整和穩定業務規模,削減3000億日元的固定開支和1000億日元的可變成本,以維持穩健的自由現金流,為了實現這一目標,日產將在全球裁減20%的產能和全球裁員9000人。

2)提升產品競爭力和確保增長:計劃在中國引進新能源汽車,在美國推出插電式混動和電動汽車,同時增加每款車型的銷量,以提升效率。將汽車開發交付周期縮短至30個月,並深化與雷諾、三菱和本田的合作,在技術和軟件服務方面發掘更多的戰略合作空間。

值得留意的是,日產於2024年11月7日宣佈於翌日,按其當日的收盤價460.6日元以場外交易的方式減持10.02%的三菱汽車股份(約合1.49億股),彼時其持有三菱汽車的34.07%權益,或意味著日產當前於三菱汽車的持股約為24.05%左右。日產解釋,此交易的目的是支持三菱汽車的管理層戰略,以及提升日產的財務靈活性,以把握未來的增長機會。

財華社留意到,2024年9月末,日產的槓桿率為四大車企中的最高,達到3.4倍以上,這可能是其減持的一大原因。

三小車企合並的戰力如何?

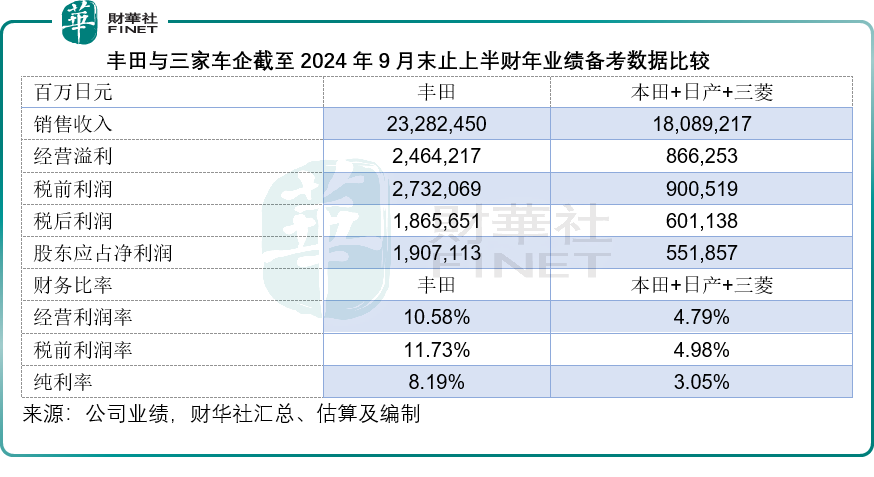

從上表可以看到,三家車企的收入規模、利潤規模均遠低於豐田,即使三家合並,其收入與利潤規模仍未能動搖豐田的行業龍頭地位。

從盈利能力來看,豐田的經營利潤率有雙位數,相當於三家車廠合起來的一倍以上,顯示了其規模化優勢。或許可以預期,若三家車廠能夠順利完成整合,其產生的協同效益或許能升級其規模,從而實現一定的規模效益,提升盈利能力。

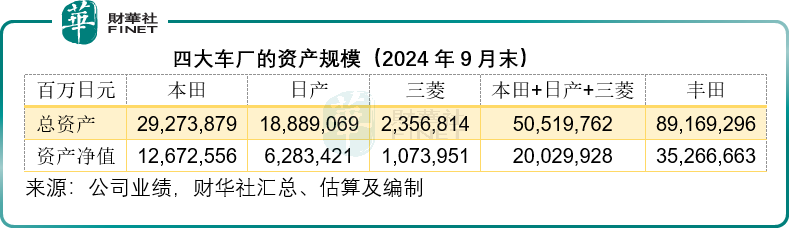

不過,就2024年9月30日的資產規模與資產淨值規模來看,三家車廠合並的規模仍僅相當於豐田的57%左右,能否實現規模化效益或取決於其協同效應有多大。

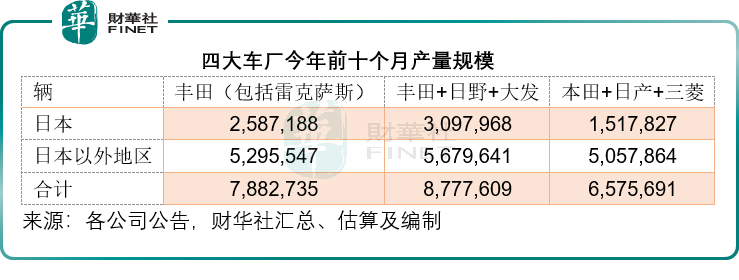

從產量來看,今年前10個月,本田的全球汽車總產量為313萬輛,同比下降8.6%,其中日本以外地區的產量佔了總產量的81.70%,美國佔了其總產量的27.77%,中國佔了其總產量的21.23%。今年前十個月,本田在日本市場的總銷量為56.87萬輛,按年增長18.0%。

日產的前十個月日本總產量為54.51萬輛,按年下降7.4%,日本以外地區的產量為210.67萬輛,按年下降7.0%,全球總產量為265.18萬輛,按年下降7.1%。

三菱汽車的前十個月日本產量為39.96萬輛,日本以外地區產量為39.32萬輛,全球總產量為79.28萬輛。

相比之下,2024年前十個月,豐田(包括雷克薩斯)的全球產量達到788.27萬輛,按年下降5.1%,其中日本内的產量為258.72萬輛,按年下降7.1%,日本以外產量為529.55萬輛,按年下降4.1%。包括日野汽車(Hino)和大發汽車(Daihatsu)在内,豐田集團全球產量為877.76萬輛,按年下降8.0%,日本國内產量為309.80萬輛,按年下降13.1%,日本以外產量為567.96萬輛,按年下降5.0%。

見下圖,三家車廠合並之後,其產量規模與豐田(包括雷克薩斯)的差距拉近,但與整個集團相比仍有一定差距。

銷量方面,財華社估算本田、日產和三菱汽車今年前10個月在日本的銷量或合共達到107.25萬輛,而從日本出口的總量或為58.29萬輛,本田和三菱沒有披露全球數據,但是從日產的數據來看,日本以外地區的市場要遠大於其本土市場,其前十個月的海外銷量或達到237萬輛。

相比之下,豐田(包括雷克薩斯)今年前10個月的全球銷量達到833.33萬輛,按年下降1.5%,其中日本地區銷量為121.09萬輛,按年下降14.6%;日本以外地區銷量為712.25萬輛,按年增長1.1%。

若再加上日野汽車(Hino)和大發汽車(Daihatsu),豐田集團的前十個月全球總銷量為887.36萬輛,按年下降3.9%,其中日本區内銷量為153.90萬輛,按年下降20.9%,日本以外地區的銷量為733.46萬輛,按年增長0.6%。

從銷售數據來看,三家車廠合並或可鞏固其日本市場,而形成對豐田的有力競爭,但是從全球市場來看,其銷量規模仍不足以撼動豐田的領先優勢。財華社比較了四家車廠的海外銷售數據,發現豐田在日本、北美、歐洲和亞洲市場依然全方位碾壓。

總結

日產近期的業績嚴重惡化,或反映出在全球汽車產業競爭態勢發生變化之時,這些傳統車廠正面臨著重大的挑戰,或者轉機,日產攀住本田汽車(HMC.US)這樣的大戶,固然有其戰略考慮,但是要擺脫劣勢,恐怕不是單靠依附強者就能自強,還要改變自己、適應變化,才能逃出生天。

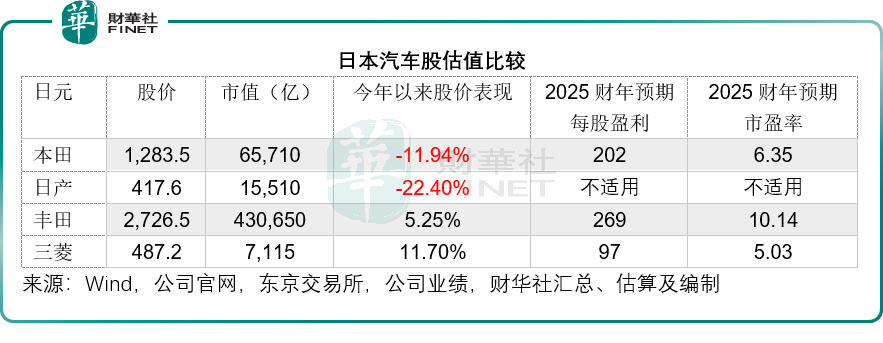

對於較小規模的日本傳統汽車股,資本市場所給予的估值極低,見下表,本田和三菱的預期市盈率只有6倍、5倍,不過對行業龍頭豐田汽車(TM.US)則看高一線,有雙位數的市盈率。

值得留意的是,以上四家日本車廠的合計市值達到了51.899萬億日元,約合3,380.13億美元;美國電動汽車生產商特斯拉(TSLA.US)今年的交付量目標或200萬輛,還不到豐田今年前十個月銷量的四分之一,但其市值已到達1.54萬億美元,相當於四大車廠合並市值的4.6倍,按現價465.80美元計,華爾街給予特斯拉的2024財年預期市盈率高達241.14倍,是日資車廠的數十倍,可見拖累日資車廠表現的並非產能規模與效率,而是其創新能力。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)