據idc數據,全球智能手機出貨量從2017年14.7億部下降至2019年13.7億部,這意味著手機市場已經進入了殘酷的存量博弈之中,而根據各行業集中度大體提升的脈絡,基本上前幾名廠商的行業集中度會得到進一步的擡升,因此順利綁定這些頭部廠商的上遊廠商其業績會得到進一步的增長,今天所分析的科創板申請上市企業昀冢電子便是如此。

昀冢電子

昀冢電子營收從2017年1.72億元增至2019年5.2億元,復合增長率達73.87%,其主要歸功於自身競爭實力跟上了下遊(非直接)客戶華為、小米、vivo、oppo廠商的發展速度。

昀冢電子的核心業務為音圈馬達(vcm)中的精密電子零部件製造,其次為攝像頭光學模組(ccm)中的精密電子零部件製造。以行業從屬關係看,vcm為ccm的核心部件。

Ccm中的變焦馬達是其核心部件,其決定了攝像頭的對焦速度、變焦倍數和拍攝清晰度,主要分為自動對焦馬達和光學變焦馬達,自動對焦馬達已成為智能手機高精密微攝像頭核心技術之一。目前智能手機採用的自動對焦馬達主要分為3種:步進馬達、超聲波馬達和vcm,vcm以其結構簡單、體積小等特點成為現階段主流產品。

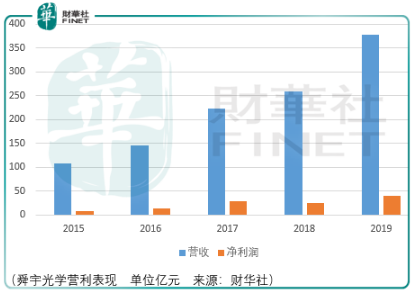

以ccm龍頭廠商舜宇光學為例,儘管在2017-2019年間全球手機出貨量逐步下滑,但是舜宇的業績依然向好,其原因在於,在智能手機進化的過程中,消費者對3C設備攝像頭的拍攝質量要求越來越高,同時卻要求3C設備更加輕薄化和便攜化,這推動了3C產品從單攝像頭到多攝像頭的應用,亦進一步提升了行業集中度。

以上便是昀冢電子營利得以增長的基礎。

昀冢電子2019財年的前三名客戶分别為tdk、日本三美、新思考,tdk為全球領先vcm製造商,2019年實現營收13717.26億日元,即876.53億元。對於這三名客戶,昀冢電子供應的產品為vcm中的絕大部分零部件(其中cmi基座為昀冢電子獨有的創新產品、全自動載體繞線為昀冢電子獨有的創新技術),依託上述技術,昀冢電子可以將產品重復精度控制在±1um 以内,該精度及良品率高於國内平均水平。

同期第4/5名客戶分别為丘鈦科技(01478-HK)、五方光電(002962-CN),昀冢對其供貨產品為af自動變焦攝像頭模組中的精密電子零部件,用於高像素手機。這些零部件產品包括支架、鏡頭組中的鏡筒、ir紅外濾光片組件、雙攝/多攝模組框架,其中紅外濾光片組件為昀冢創新產品,目前主要應用終端廠商為oppo。

整體而言,雖然目前昀冢電子已經證明了其技術競爭實力,但是有幾點風險需要注意:

其一,新品類選擇。隨著光學變焦倍數要求越來越高,光學變焦馬達中的潛望式馬達應用逐漸廣泛,這類產品是否會對vcm的應用前景造成威脅?

其二,智能手機的發展培養了非常多的精密零部件廠商,譬如康而富、東卓精密、貝隆精密、舜炬光電、長盈精密(300115-CN),而實際上長盈精密僅5年的業績表現是值得警惕的:營收從2015財年38.89億元增至2018財年86.26億元,2019財年下滑至86.55億元;淨利潤從同期4.5億元增至2016財年6.84億元,隨後下滑至2018財年0.38億元。

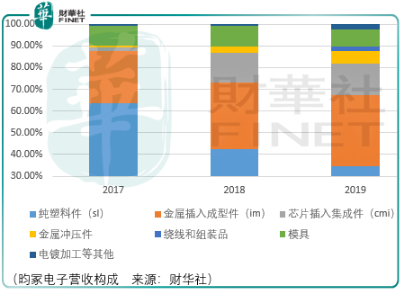

實際上,於昀冢電子而言,sl純塑料件收入佔比持續下降,im金屬插入成型件和cmi件收入佔比上升較為明顯,主要是因為:sl件競爭較為激烈,毛利率有所下降;sl件越難滿足高端客戶的需求,越來越多的產品就會採用具有微電腦控制能力和優良導電性能的im件和cmi件。

如今,以昀冢為代表的小企業能夠蠶食長盈精密的市場,那麽未來即便昀冢能夠壯大,誰能保證不步長盈精密的後塵?

其三,以昀冢目前的復合增速水平,市場是否會給予過高的市場評價?俗話說由儉入奢易,由奢入儉難,這麽高的復合增速匹配的高估值,難道還要指望繼續保持這麽高速的增長水平嗎?

但是對於昀冢而言,仍然有稍許期待的部分。昀冢已經指出汽車電子是其未來3-5年的發展重點,目前昀冢已經小批量生產汽車角接觸球軸承保持架、汽車電子模塊、轉向係統部件等產品,主要涉及汽車轉向係統,未來昀冢計劃將車載電子裝置週邊所有精密零部件模組都納入生產範圍。

總結

總體而言,倘若昀冢順利上市,市場給予過高評價便要小心,因為總體而言這是一個處於萎縮中的市場,雖然在細分領域還有增量或者說還有行業集中度提升的機會。後續需要觀察昀冢業績估值匹配的狀況,以及汽車電子類產品導入的順利程度,倘若順利,昀冢則有望迎來第2增長曲線。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)