今年雙十一,天貓推出的小遊戲「養貓」上線不久,用戶即遠遠抛離騰訊(00700-HK)最火的遊戲《王者榮耀》。有說需求驅動不一樣,不能類比,前者「為省錢花時間」,後者「為花時間花錢」。

無論如何,「養貓」在為省錢花時間的同時,帶來的效益也遠遠高於王者榮耀。首先,「喂貓」得領喵幣,用戶需完成各種任務來獲得獎勵(亦即喵幣),包括邀請好友、浏覽店鋪、浏覽直播以及轉到天貓或支付寶的各種操作,目的是為平台、店鋪、直播間、阿里巴巴(09988-HK)的各個生態服務引流;其次,「任務」是按用戶習慣推送的,在用戶選擇完成何種任務的時候,平台的算法也在自行修正和更新,以至能更精確地按照用戶的喜好來完成推送,結果是數據累積、算法升級、用戶體驗提升;再次,用戶通過這些「花時間」的操作,kill time、完善内容、領取紅包。

也就是說,在為用戶提供返利的同時,阿里巴巴的服務生態能夠通過這些遊戲累積更多用戶數據,提升算法。

阿里巴巴的中國零售市場手機月活躍用戶數達到8.74億,相當於中國總人口的62.43%,若假設16%為15歲以下人口,則以用戶人數計算,阿里巴巴在中國零售市場的滲透率至少在74.32%以上。

從服務來看,阿里巴巴的服務生態基本上與螞蟻集團旗下支付寶相輔相成。支付寶app的年度活躍用戶達10億以上,月度活躍商家達8000萬以上。也就是說,螞蟻集團擁有中國最龐大的用戶人群、商戶基數以及由此產生的不斷疊加不斷優化的龐大數據。這些數據本身就是極大的財富和商機。

如果說螞蟻集團是科技企業,在這個層面上,筆者是認同的。它以科技為手段,吸納了大量的用戶、流量、數據,同時通過豐富的資源和各種手段,優化算法、拓展服務、創建場景、完善體驗,再反饋到用戶和商家客戶中,進一步擴大用戶流量和積攢更龐大的數據。

在科技發展的前期階段,我國是慷慨而熱誠的,並沒有施加太多政策制肘,而是以開放的態度鼓勵企業創新和擴展,所以阿里巴巴和騰訊得以以極其迅猛的速度成為國際級科技巨頭。

回過頭來看,這條創新發展的道路上仍有眾多創業公司沿著先輩們的足迹埋頭爬坡,但是數據已經集中在頭部科技企業手中,這些頭部科技企業能夠通過掌握的龐大數據不斷優化算法,從而交付更貼合用戶需求的產品和服務,優勢更加顯著,頭部更加頭部。

這些頭部科技企業利用累積的巨額資金和低成本融資渠道,收購有想法卻沒有資金的創業公司,將競爭狙殺在萌芽之中,同時壯大自己的實力,最終成為了影響力滲透到各個社會層面的龐然大物。例如利用雲計算,以及其現有的生態,阿里巴巴的服務不僅覆蓋衣食住行、商務金融等的消費領域,還是政務、公用服務的服務平台和科技服務供應商。這是否已經達到了「too big to fall(大到不能倒)」的規模?這是否從另一個角度來驗證了這樣一家龐然大物在人們生活當中的重要性?而一旦其倒了,它對整個社會的影響將有多大?這是否值得我們深思?

對於這樣的科技巨頭,確實需要思考創新與監管的尺度與寬緊,既不能扼殺創新,亦需要進行有效監管以促進競爭和多元化發展。然而,金融風險卻是另一回事。

馬雲引起爭議的演說,強調要建立信用體系,這個信用體系可利用科技手段,例如電商的交易記錄來建立,以此來代替過去的「當鋪」(利用資產抵押來貸款)思維。這番演說是建基於他擁有決定性控股權的螞蟻集團之上,而螞蟻集團正擁有涵蓋了十億用戶交易記錄的數據庫,完全有能力形成一個信用體系。事實上,支付寶的徵信可接入國家的徵信系統,既然如此,螞蟻集團就不僅僅是一家科技企業,還是一家金融服務企業。

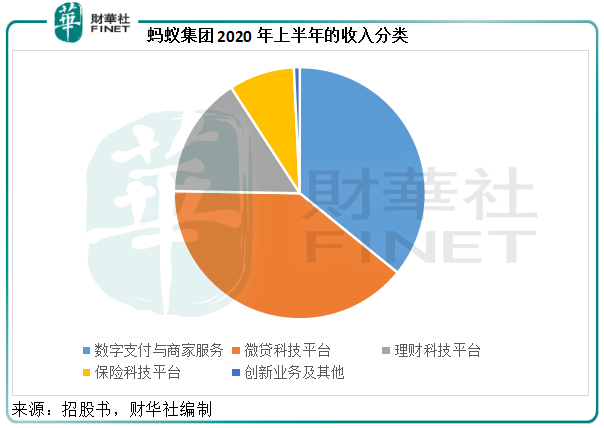

從螞蟻集團的收入構成來看,作為流量入口的數字支付與商家服務,在2020年上半年的收入佔比為35.86%,而微貸科技平台(即貸款撮合平台服務)為最主要的收入來源,佔比達到了39.41%,其他金融服務包括理財和保險科技平台的收入佔比分别為15.56%和8.42%。

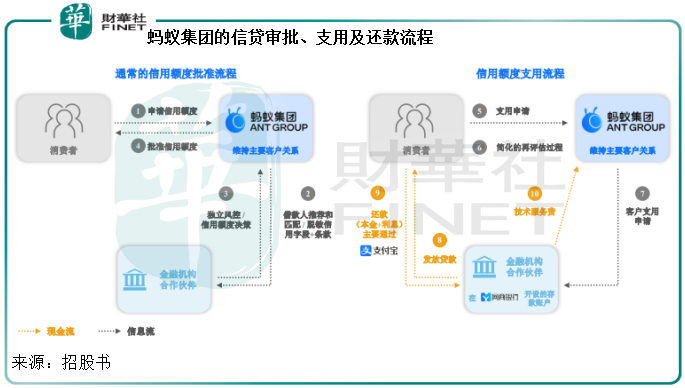

螞蟻集團主要向金融機構合作夥伴提供數字金融技術支持、客戶觸達及風險管理方案,讓金融機構有效觸達客群,提供消費信貸、小微經營者信貸、理財和保險在内的各項金融服務。

傳統的貸款機構是如何運作的?利用獲得資金(可以是存款、信託資金),以更高的利息出租給有需要的用戶,賺取利息與資金成本之間的差價。而螞蟻集團的貸款業務並不涉及傳統的存款和貸款,而是扮演中間平台的角色,撮合出資方與用資方,利用其建立起來的信用體系,為出資方提供風險管理,從中賺取固定的點差。

從流程圖可見,儘管螞蟻集團並非出資方,但是其信用數據在信貸審批等關鍵環節卻起到非常重要的作用。

接下來看信貸監測、貸後服務和催收。若借款人沒有按時還款,根據合同,螞蟻集團有權從消費者的支付寶或餘額寶賬戶餘額,或從其關聯的借記卡,直接扣取本金和利息。與此同時,螞蟻集團提到,其不以提供自有資金且承擔信用風險作為微貸科技平台業務的主要開展方式。

也就是說,螞蟻集團在信用風險管理方面其實佔據十分重要的位置,但銀行卻承擔了最終的信用風險和損失,這給了他站著說話不腰疼的底氣。在自營服務方面,2020年上半年自營微貸利息淨收入僅佔螞蟻集團總收入的1.89%。螞蟻集團在其招股書提到,獨立向客戶提供信貸服務的情況,僅對其資產負債表内的發放貸款和墊款承擔信用風險。正如黃奇帆在論壇上所提到的:「馬雲幾千億花呗、借呗,錢從哪里來?先銀行貸款,再發ABS。花呗、借呗30多億資本金搞到了3000多億,放大了100倍。」螞蟻將風險轉嫁給别人,成就了高利潤。

正如前文所述,螞蟻集團的數據體系已經十分龐大,但卻並不確保是百分之百精準有效的,而且如果沒有恰當謹慎的資本監管,企業利潤最大化會驅使其增加放貸,最終的信用風險和損失將全部壓在銀行身上,造成整個金融體系的系統性風險。相信這不會是大家想看到的。所以,對於螞蟻集團這樣的平台,監管不能缺失,正如這個平台在金融服務環節中所扮演的角色一樣,同樣需要承擔相應的責任和接受必要的規範。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)