新年新氣象。

頹廢了一年的大型銀行股,忽然振作了起來,在牛年的前10個交易日走出一波牛市行情。

這其中,招商銀行(03698-HK,600036-CN)的表現最為淩厲。

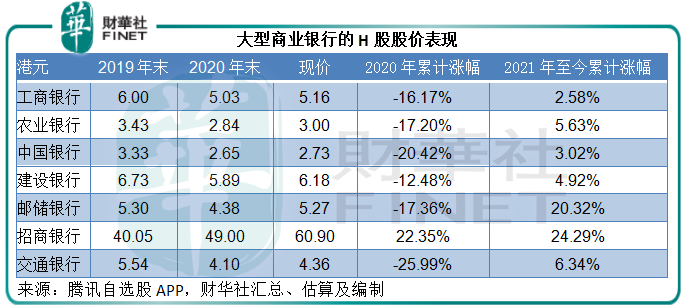

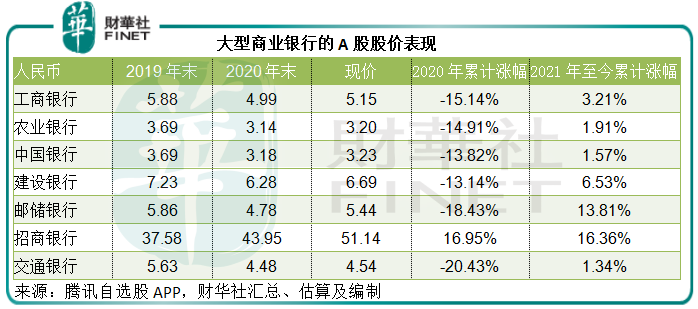

從下表可以看到,2020年各大型内資銀行不論A股股價還是H股股價都見雙位數跌幅,唯有招行保持漲勢,其A股累計上漲22.35%,H股累計上漲16.95%。

踏入2021年牛年,這些大型銀行似乎也受到牛市氣氛的鼓舞而出現逆轉,其中表現最好的要數招行和郵儲銀行(01658-HK,601658-CN),短短十天,累計漲幅達到了雙位數。

在最近一個交易日(2021年1月15日),這兩家商業銀行的A股股價一度漲停板,招行的A+H股股價更創下上市以來新高。

2020年,大家都不看好銀行股之際,為何招行能一枝獨秀?招行和郵儲銀行跑赢同行的内在原因是什麽?

2021年1月14日收市之後,招行公佈了2020年度業績快報。

2020年全年,招行的營業收入同比增長7.71%,至2905.08億元(單位人民幣,下同)。

按其數據估算,利息淨收入同比增長6.89%,至1850.15億元,佔總收入的比重由2019年的64.18%進一步下降至63.69%。非利息淨收入按年增長9.19%,至1054.93億元。

2020年,其歸母淨利潤按年增長4.82%,至973.42億元;扣非歸母淨利潤則按年增長5.42%,至971.78億元。

對比於收入增幅,招行的淨利潤增速貌似不那麽理想,但這需要放在市場的背景下來衡量。

2020年充滿挑戰,穩經濟、穩民生是非常重要的緩解措施。大型商業銀行在活化其融資中介功能方面承擔的責任也最大。在息差收窄、壞賬確認延遲的環境下,大型商業銀行利潤表現不被看好自然是其股價持續受壓的重要原因。

在疫情最為嚴峻的上半年,面對全社會停工停產,大型項目延遲上馬,招行的日子也不好過。2020年上半年收入同比增長7.27%,但資產/信用減值損失卻大增22.32%,拖累扣非歸母淨利潤按年下降0.88%。

然而,其下半年的業績明顯好轉,尤其在第四季。

財華社根據2020年的業績快報推算:招行2020年第4季營業收入同比增長11.46%,至690.78億元,其中利息淨收入和非利息淨收入的增幅分别達到了11.02%和12.39%。季度歸母淨利潤同比大幅增長32.70%,至207.39億元;扣非歸母淨利潤更增長34.29%,至207.07億元。

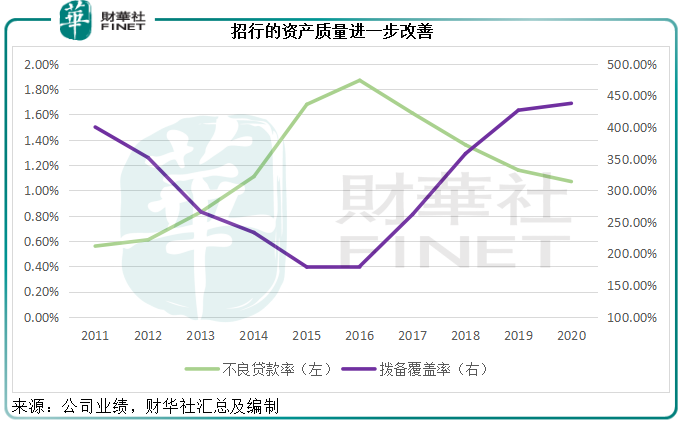

在業績強勁增長的同時,招行的資產質量也進一步提高。2020年末,其資產規模同比增長12.69%,達到8.36萬億元,負債總額同比增長12.19%,至7.63萬億元。不良貸款率較上年末下降0.09個百分點,至1.07%;不良貸款撥備覆蓋率較上年末提高10.9個百分點,至437.68%。

招行在個人業務的優勢,讓它能夠實現相對較高的零售貸款息差,在利息服務和非利息業務方面保持穩健增長。同時,其資產質量也進一步鞏固。這是其股價持續上漲的主要原因。

相信大家都留意到,除了招行之外,郵儲銀行的股價也表現不俗,原因是什麽?

以下幾張圖應可提供啓示。

目前,我國的大型銀行仍以利息服務為主要的收入來源,國有四大銀行的利息收入佔比約為70%,其他大型商業銀行的收入佔比也在60%以上。

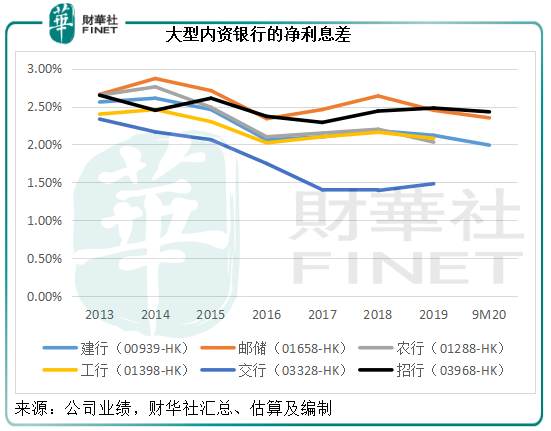

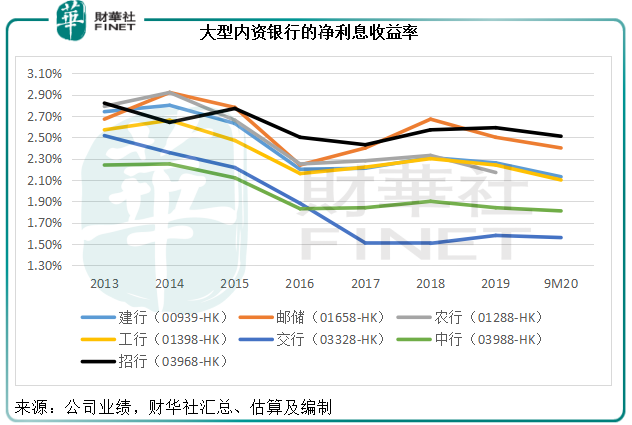

衡量商業銀行利息業務經營表現的主要指標為淨利差,即資金佔用成本與資金收益率之差,以及淨利息收益率(NIM),即淨利息收入與生息資產平均額的之比,反映扣除資金佔用成本後,生息資產可以帶來的淨收益率。

見以下的淨利息差統計圖,招行的黑線和郵儲銀行的橙色曲線處於頂端,表明這兩家銀行近年的淨利息差高於同行。

即使加入生息資產平均規模這一量化參數,招行和郵儲銀行仍是表現最出色的銀行,見下圖。

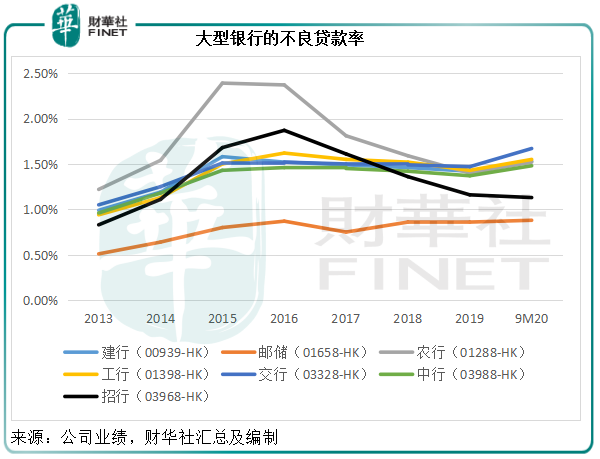

除了業務過硬之外,資產質量對於風險控制、成本及其往後業務的開展都非常關鍵。這有兩個指標,不良貸款率和撥備覆蓋率,前者反映不良貸款佔貸款規模的比例,後者反映其撥備相對於不良貸款的規模。

見以下大型銀行的不良貸款率曲線,招行和郵儲銀行的曲線處於低端,反映這兩家銀行這兩年的不良貸款率都低於其他大型銀行,其中郵儲銀行的不良貸款率更從來沒有到達過1%的水平。

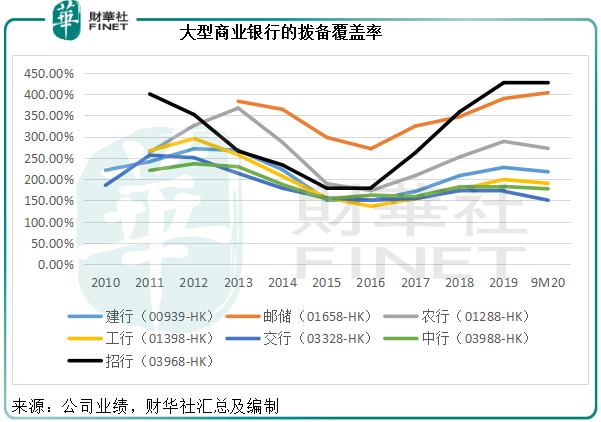

再看撥備覆蓋率,招行和郵儲銀行都位於最高端,反映它們的撥備覆蓋率最高,2020年9月末更在4倍以上,撥備非常充裕。

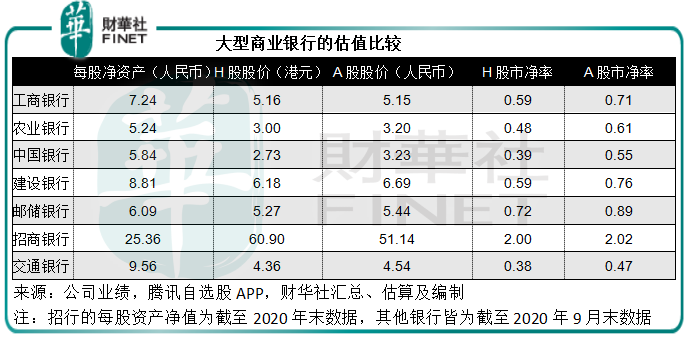

利息業務表現最優、資產質素良好,是招行和郵儲銀行,這也是市場賦予它們較高估值原因。而它們的股價還在持續攀升,很明顯市場對它們的價值評估不止於此水平。

接下來,其他大型銀行將陸續公佈第4季及2020年業績,目前市場對於這些銀行的業績並不看好,主要基於我們上述提及的因素,包括疫情、互聯網金融服務的潛在競爭、對銀行業務的監管、不良貸款的延遲確認等等。

最近,招行和郵儲銀行的直銷銀行獲批,或許可讓這兩家零售銀行在數字化時代的新金融發展中發揮優勢。

此外,最近銀保監會下發的《關於開展不良貸款轉讓試點工作的通知》,明確了六家國有銀行和12家股份制銀行可以向五家全國性資產管理公司(AMC)、地方資產管理公司和金融資產投資公司轉讓特定的不良貸款,或可改善銀行的資產狀況,這應該是銀行股在2021年回升的一個原因。

在這個敏感的業績發佈期,若大型商業銀行的業務和業績表現超出市場預期,或有相關的政策影響到未來銀行業的發展和風險狀況,都將令銀行股的股價出現異動。

從目前的發展趨勢來看,疫情復蘇期加上正面引導的展望,去年備受冷落的銀行業,今年在業務和政策上,或許會得到市場的關注。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)