近期,監管層動作不斷,特别是對於IPO企業股東信息披露的要求明顯提高,這也成為市場關注的焦點之一。2月7日,滬、深交易所對證監會近日發佈的《監管規則適用指引- 關於申請首發上市企業股東信息披露》一系列關鍵問題做出了具體的回應。回應主要對以下5方面的問題進行了回答。

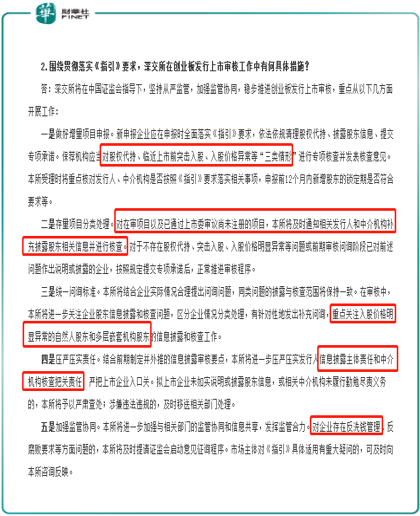

第一是明確需要重點監管的問題。滬、深兩市將做好增量項目申報。新申報企業應在申報時全面落實《指引》要求,依法依規清理股權代持、披露股東信息、提交專項承諾。保薦機構應當對股權代持、臨近上市前突擊入股、入股價格異常等「三類情形」進行專項核查並發表核查意見。交易所受理時將重點核對發行人、中介機構是否按照《指引》要求落實相關事項,申報前12個月内新增股東的鎖定期是否符合要求等。

解讀:該條回復很明確的指出了滬、深交易所要重點針對的問題。主要針對的是擬上市公司的股權代持、上市前突擊入股、和入股價格異常三項重點問題。

第二是明確指出了核查的具體範圍。對在審項目以及已通過上市委審議尚未註冊的項目,交易所將及時通知相關發行人和中介機構補充披露股東相關信息並進行核查。

解讀:第二條中明確了已經過會的IPO項目需要補充股東信息披露的相關内容後才可以完成上市。並且指明擬上市企業和發行中介機構(券商)都有披露的義務。

第三是統一問詢標準。滬、深交易所將進一步關注企業股東信息披露和核查問題,區分企業情況分類處理,有針對性地發出補充問詢,重點關注入股價格明顯異常的自然人股東和多層嵌套機構股東的信息披露和核查工作。

解讀:交易所將通過「問詢」的方式對存在「多層嵌套」和「入股價格異常」的機構投資人進行重點核查。

第四是明確了對違規機構的處理方式。對擬上市企業未如實說明或披露股東信息,或相關中介機構未履行勤勉儘責義務的,交易所將予以嚴肅查處;涉嫌違法違規的,及時移送相關部門處理。

解讀:對存在違法違規行為的機構和發行人,交易所將移交司法部門處理。

第五是加強監管協同。交易所將進一步加強與相關部門的監管協同和信息共享。

解讀:滬、深交易所將和其他金融監管機構一起通過信息共享的方式防範洗錢等行為的發生

從上面的解讀我們可以發現,《指引》針對的問題主要有三個,一個是「股權代持」,第二個是「多層嵌套」,第三是「上市前集中入股」。下面針對這三個問題,我們逐一為大家進行分析。

「股權代持」:所謂股權代持就是指實際控制人或出資人通過「代持協議」的方式讓他人出面代替自己持有股票的行為。在這種情況下上市公司股東的真實身份就被隱藏了起來,形成了所謂的「影子股東」。而代持的機構或個人只是實際控制人的「發言人」,要完全按照實際控制人的意願行事。只要實控人持股數足夠大,其就可以通過代持機構在公司董事會參與重大事項決策,影響公司的發展走向。如果實際控制人和上市公司之間存在利益衝突,那麽就會擾亂上市公司的正常經營。所以監管層要對「股權代持」進行嚴格的核查。

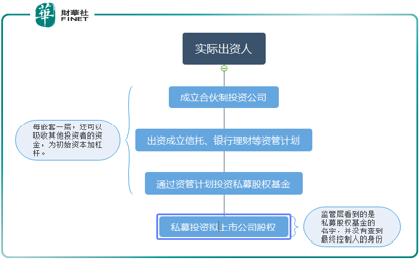

「多層嵌套」:多層嵌套中的「套」指的是「投資管道」。大家平常聽說的資管計劃、信託計劃、銀行理財產品、私募基金、公募基金等一系列金融工具其實都是一個個「資金通道」。它們向一根根管子一樣把出資人的錢對接到最終要投資的項目上。最終的項目可以是二級市場上的股票,也可以是一級市場上準備市的股權,甚至可以是房地產項目。只要有現金流產生的項目,就會有資本想要去對接。

本次《指引》中所指的嵌套是特指對接到擬上市公司股權項目的資管產品。嵌套主要有兩個目的,其一是通過層層嵌套為初始資金增加槓桿,每一層嵌套都會通過吸收其他投資者資金的方式將初始資金放大。同時跟隨資金一同被放大的還有原始出資人對擬上市公司的控制力。所以嵌套首先完成了「加槓桿」的作用。

其次,通過多層嵌套,初始投資人可以隱藏自己的真實身份。如果監管層不進行穿透式檢查的話,是很難發現初始投資人的真實身份的。金融機構都有一套嚴密的合規制度對出資人進行KYC(know your client)和CDD(customer due diligence)審查。而多層嵌套可以在某種程度上規避金融機構的合規審查,從而加大了洗錢、操縱市場等金融犯罪行為的可能性。作為金融系統的「守門人」,這也是交易所為什麽要對IPO企業進行穿透式核查的原因。

上市前一年集中入股:《指引》針對的第三個問題是股權投資機構在公司IPO前一年集中入股的問題。為了引導資金進行長期投資,防止利用公司IPO進行炒作。監管層在《指引》中對公司上市前突擊入股的行為進行了更加嚴格的規定。此前IPO前6個月突擊入股的資金才需要鎖定36個月,而此次《指引》規定IPO前12個月内突擊入股的資金同樣需要鎖定36個月。

上面我們為大家解讀了滬、深交易所關於《指引》相關問題的回應。但是為什麽監管層會選擇在此時發佈《指引》呢?我們認為這與即將實施的《資管新規》有很大關係。

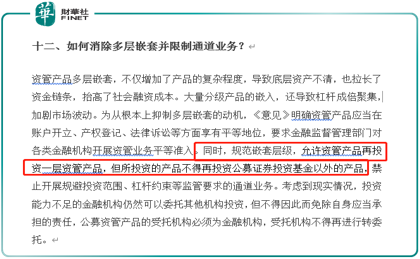

2018年4月27日,中國人民銀行聯合銀保監會、證監會、國家外匯管理局共同發佈了《關於規範金融機構資產管理業務的指導意見》,簡稱《資管新規》。這一規定的實施將意味著我國的金融市場將進入「大資管時代」。在《資管新規》實施後銀行、信託、證券、基金、期貨、保險等金融機構在發行資管產品,開展相關業務的時候都要進行統一監管。特别是對 「多層嵌套」,監管套利等行為將被徹底根治。比如在《資管新規》中對資管產品的嵌套層級就進行了嚴格的限制。只允許資管產品進行一級嵌套。

不過,由於牽涉的金融機構眾多,原定於2020年底實施的「資管新規」延期至2021年底實施。因此市場上一定會有不符合規定的資金抓住這最後的時間窗口「違規入市」。所以為了在「資管新規」實施前,市場能夠平穩過度,監管層才發佈了《監管規則適用指引- 關於申請首發上市企業股東信息披露》,以此來暫時彌補市場體系中出現的漏洞。

所以說此次《指引》的頒佈很大程度上是為了迎接「資管新規」以及「全面註冊制」的一次「系統升級」。為的是保證整個股票市場乃至整個金融體系能夠平穩、健康、有序的發展。

關於監管層的新動向我們將為大家持續進行解讀,感興趣的讀者可以關注我們。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)