3月2日晚間,天山股份(000877.SZ)正式發佈了《發行股份及支付現金購買資產並募集配套資金暨關聯交易報告書(草案)》,公司即將上演涉及近千億元(人民幣,下同)的「蛇吞象」式收購大戲。

在此消息的刺激下,天山股份的股價在3月3日一字板開盤,此後出現回落。截至收盤,最終上漲6.63%,報收18.01元/股,最新總市值為189億元。

而收購大戲的另一個主角中國建材(03323.HK)則在高開近5%後出現跳水,最終下跌4.13%。

據悉,天山股份借此交易將直接超過海螺水泥,將一舉拿下水泥龍頭的寶座。這也吸引了諸多投資者的關注。

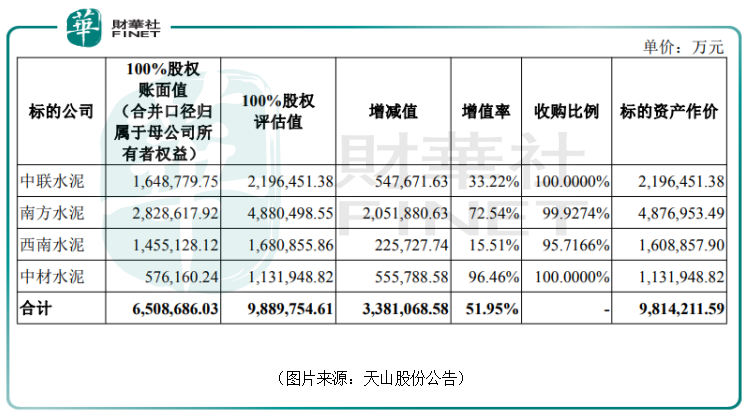

首先來看一下具體的收購方案。公告顯示,天山股份擬向中國建材等26名交易對方購買中聯水泥100%股權、南方水泥99.93%股權、西南水泥95.72%股權及中材水泥100%股權等資產。

交易標的公司股東全部權益的評估值合計為988.98億元,作價合計981.42億元。其中941.71億元對價以發行股份的形式支付,發行價為13.38元/股,相較於公告日收盤價16.89元/股,折價了兩成,餘下39.71億元對價則以現金形式支付。

與此同時,天山股份擬募集配套資金總額不超過50億元,在扣除發行費用後用於補充流動資金、償還債務、支付重組費用等。

從收購方案來看,天山股份以不足200億元的市值吞下了價值近千億元的資產,可以算得上是標準的「蛇吞象」式收購。

不過,以交易標的公司股東全部權益的評估值988.98億元計算,這筆收購整體的增值率為51.95%。

還有一點值得注意,本次交易構成重大資產重組,但是在交易的前後,天山股份的實控均為中國建材集團,最終實控均為國務院國資委,不會導致上市公司控制權變更。交易前三十六個月内,上市公司的實際控制人未發生變更。因此,根據相關規定,本次交易不構成重組上市。

據悉,中國建材集團既是天山股份的實控人,同時也是收購的標的公司的實控人。而天山股份的主營業務涉及水泥、熟料、商品混凝土的生產及銷售,經營區域集中在新疆和江蘇地區,標的公司的主營業務也都是水泥、熟料及商品混凝土相關建材產品的研發、生產和銷售。

標的公司的主營業務和天山股份的主營業務相同,而且在經營區域上有部分重合。

天山股份也在公告中表示,這筆收購有助於消除和避免上市公司與各標的公司之間的同業競爭,有效維護本公司及本公司中小股東的合法權益。

其實在解決同業競爭的背後還有更深層的原因。

近年來,國家多次頒佈文件鼓勵企業充分發揮資本市場作用,開展並購重組,推動優勢企業實施強強聯合,提高產業集中度,促進規模化、集約化經營,培養一批具有國際競爭力的大型企業集團,推動產業結構優化升級。

具體到水泥行業,國家發改委發佈去產能綱領性文件,其中水泥作為典型產能過剩行業被重點提及;國務院辦公廳也曾明確提出通過推進聯合重組壓減過剩產能。

在這個大背景下,2016年以來,水泥行業區域整合如火如荼,中國建材與中材股份合並、金隅冀東重組、華新水泥收購拉法基水泥資產等多起行業整合陸續上演。

可以說,兼並與收購已經成為水泥行業内部整合的方向。在其餘水泥企業積極行動之際,誰跑慢了誰就要挨打。

解決同業競爭的問題也是為了整合自己體係内的資源,然後再同其他水泥巨頭一決高下。

天山股份作為A股上市公司,並且在新疆和江蘇地區都有比較高的市佔率,顯然是一個適合中國建材將水泥資產裝進去的好平台。

一直以來,海螺水泥(600585.SH)都是水泥行業當之無愧的老大,被人稱為「泥茅」,其餘的水泥企業和海螺比起來都要往後站。

不過,在這份收購方案公告後,已經有一些天山股份的投資者嚷嚷著要把海螺水泥從水泥老大的位置上拉下來,也有一些吃瓜群眾急著讓海螺趕緊開啓「買買買」模式,捍衛自己的寶座。

那麽完成收購後的天山股份在產能、經營規模等方面的情況到底如何呢?

此次天山股份收購中國建材旗下非上市水泥資產,使得覆蓋領域從新疆、江蘇往華南、華北、西北、東北全面開花,業務規模將顯著擴大。

其中水泥產能提升至約4億噸以上,水泥熟料產能提升至約3億噸以上,商品混凝土產能提升至近4億立方米左右,砂石骨料產能將提升至約1億噸以上。

其實在行業其餘公司忙著並購的同時,海螺水泥也沒閑著。

該公司在2020年半年報中表示,西藏八宿海螺水泥有限責任公司熟料項目已進入施工高峰期;期内並購了蕪湖南方水泥,增加熟料產能450萬噸,水泥產能160萬噸;海外發展方面,緬甸海螺(曼德勒)水泥有限公司一條熟料線及兩台水泥磨建成投產,東南亞、中亞等地區在建及擬建項目有序推進。

截至2020年上半年期末,海螺集團熟料產能2.59億噸,水泥產能3.66億噸,骨料產能5680萬噸,商品混凝土產能300萬立方米。

從各產品的產能來看,收購完成後的天山股份在產能方面確實將反超海螺水泥,躍居全國第一。

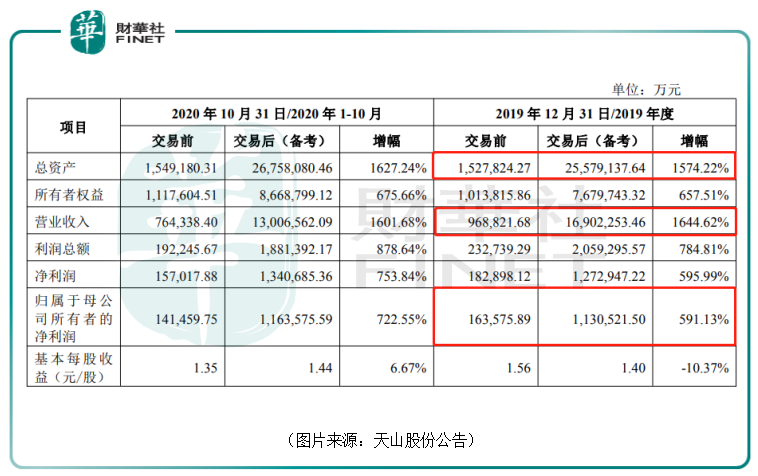

另外,在此次交易前,天山股份2019年末的總資產為152.78億元,期内的營業收入及歸屬於母公司所有者的淨利潤分别為96.88億元和16.36億元。交易完成後,標的公司將被納入上市公司的合並報表範圍,總資產將增長1574.22%達到2557.91億元,營收和歸母淨利潤分别為1690.23億元、113.05億元。

而2019年年末,海螺水泥的總資產、營收、歸母淨利潤分别為1787.77億元、1570.3億元、335.93億元

從經營業績上來看,收購完成後的天山股份在總資產、營收上要超過海螺水泥,顯,但是在淨利潤方面的表現要遜色很多,這主要係費用控制以及減值損失差異。

不過,華泰證券研究人員認為,從產能利用率的角度來講,受西北地區供需關係緊張影響,天山股份產能利用率一直不高,2019年為43%,而四家標的公司平均產能利用率為74%,整合後有望提升公司整體產能利用率,同時加強區域產能集中度和議價權,進一步提升盈利能力。

值得一提的是,2021年是比較特殊的一年,在新冠疫情緩解以及就地過年的大背景下,許多大型項目的開復工時間相應提前了。

春節剛過,河北石家莊、重慶等地的一些水泥企業已經開始提前上調水泥價格,長三角沿江地區水泥熟料價格也迎來了上漲。

行業整體呈現出淡季不淡的格局。而這些地區的熟料價格和水泥價格超預期的提前上漲可以視為水泥行業景氣度快速回升的預兆,旺季有可能來得比以往要早。

其實,水泥行業空間足夠大,誰是龍頭老大並不重要,關鍵是海螺和新天山能否發揮好各自的優勢,在新的一年里實現業績增長。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)