白雲山(00874.HK)(600332.SH)分拆廣州醫藥赴港上市終於塵埃落定了。

2021年3月31日,據港交所披露易平台顯示,廣州醫藥遞交了上市申請書,這意味著華南地區第一大醫藥分銷商即將登陸港交所主板市場,有望成為廣藥集團另一大重要的上市資產平台。

值得一提的是,隨著廣州醫藥遞交了上市申請書,醫藥行業分銷競爭格局及公司面臨的風險點逐漸浮出水面。

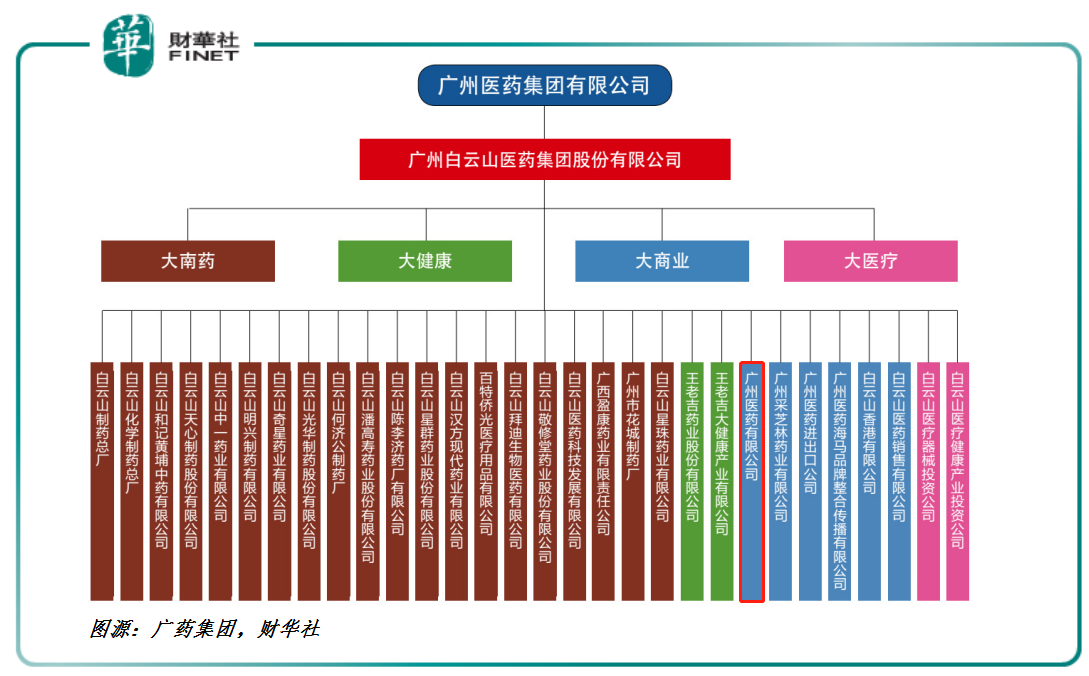

廣藥集團擁有A+H上市平台白雲山及成員企業近30家,經過多年的精心打造和加速發展,逐步形成了「大南藥」、「大健康」、「大商業」、「大醫療」四大獨具廣藥特色的業務板塊,以及「電子商務」「資本財務」和「醫療器械」三大新業態。其中,多數成員企業都由上市主體白雲山來管理運營,包括此次分拆赴港上市的廣州醫藥。如下圖所示:

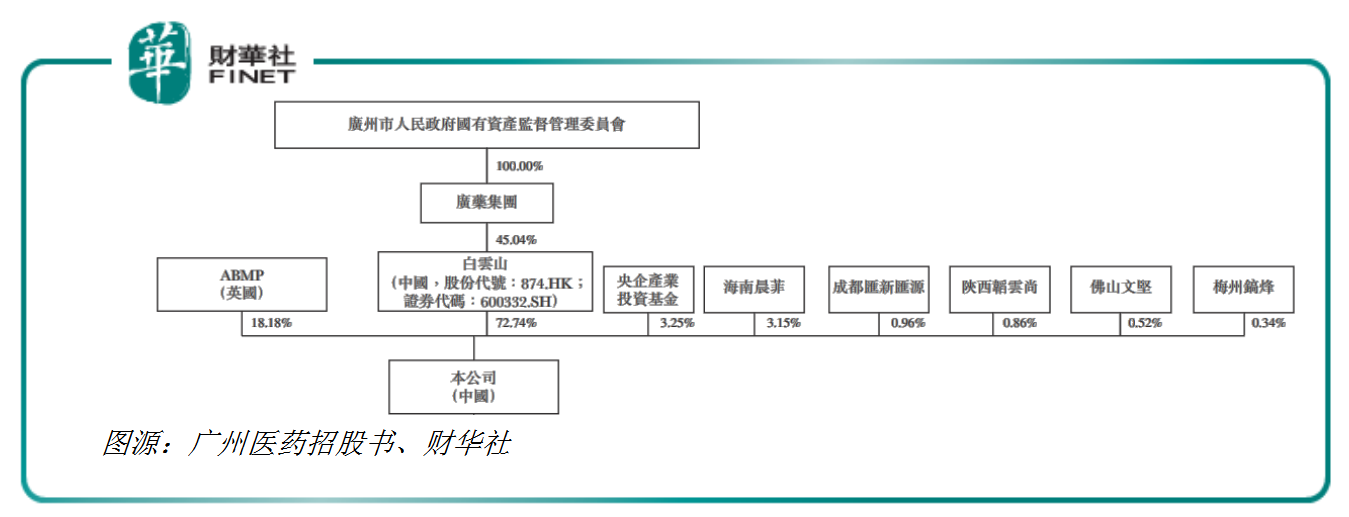

據了解,廣州醫藥成立於1951年,是國内較大的中外合資醫藥流通企業,是廣藥集團及白雲山大商業板塊的重要企業,亦是世界500強企業沃博聯的成員企業。據招股書顯示,截至2021年3月23日,未IPO前,白雲山持有72.74%的廣州醫藥股權,為第一股東,沃博聯旗下全資子公司Alliance BMP Limited(ABMP)(聯合美華有限公司)持有18.18%的廣州醫藥股權,為第二股東,央企產業投資基金持有3.25%的廣州醫藥股權,為第三大股東。

從業務版圖來看,廣州醫藥是白雲山在華南地區醫藥流通領域的重要棋子。據招股書顯示,廣州醫藥主要從事各類醫藥產品的分銷及零售,並致力於向醫藥行業價值鏈上下遊的合作夥伴提供供應鏈服務,分銷網絡覆蓋全國31個省份。截至2020年12月31日,廣州醫藥運營分銷網絡由29間附屬公司及23個倉庫組成,向全國逾35,000名客戶提供醫藥分銷服務。

產品組合方面,據招股書顯示,廣州醫藥擁有全面的產品組合,包括西藥、中藥、醫療器械及其他產品。截至2020年12月31日,我們在中國分銷逾19,000類西藥、逾14,000類中藥、逾15,000類醫療器械及5,000類其他產品,總計有逾54,000類產品。截至2020年12月31日,廣州醫藥自逾5,000名國内外製藥商及醫藥分銷供應商採購產品。

根據弗若斯特沙利文的資料,按2019年醫藥分銷業務所產生收入計,廣州醫藥為全國第五大醫藥分銷商,按2019年華南地區的收入計,廣州醫藥是華南地區最大的醫藥分銷商。

據招股書數顯示,廣州醫藥2020年總收入435億元人民幣(單位下同),約等於白雲山2020年全年總收比重的70%,年内利潤為4.24億元,約佔白雲山2020年淨利潤的13.7%。由此可見,廣州醫藥是白雲山收入的頂梁柱及重要驅動力。那麽,白雲山為何還要將分拆讓其獨立上市呢?

據招股書中未來計劃一欄中,廣州醫藥表示,此次赴港上市籌集資金預計將用於作出戰略收購及投資以擴大及增強分銷網絡和優化及整合現有醫藥分銷網絡。其中,以收並購、投資及整合等方式,加強對廣東省東部、西部及北部地區的本地化分銷服務;部分資金預計將用於建立或收購零售藥店,以擴大醫藥零售業務的戰略佈局;部分資金將用於改善及升級的信息技術系統以及促進業務的數字化轉型;部分資金將償還銀行貸款。

從公司經營業績、行業競爭格局及行業政策等角度來看,通過股權融資,優化資本結構,提升公司管理效率及成本管控能力,減輕白雲山的資產包袱,加速其轉型升級的步伐,才是此次赴港上市重要驅動因素之一。

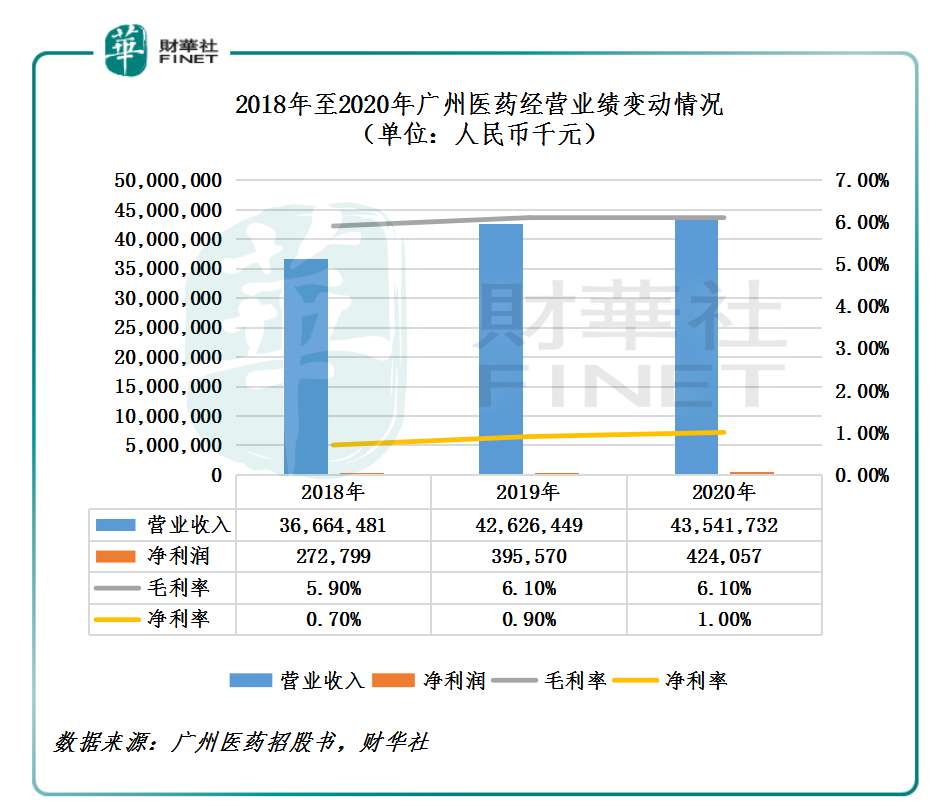

從近三年經營業績變動來看,廣州醫藥銷售收入及淨利潤表現並不理想。據招股書顯示,廣州醫藥2018年、2019年及2020年總收入分别為367億元、426億元及435億元;淨利潤分别為2.73億元、3.96億元及4.24億元;毛利率分别為5.9%、6.10%及6.10%;淨利率分别為0.70%、0.90%及1.0%。由此可見,與往年業績相比,2020年廣州醫藥經營業績出現明顯出現刹車的情況。

2020年業績增速放緩,除了新冠肺炎疫情帶來影響外,更重要的原因應屬醫藥行業政策的影響。近兩年,隨著兩票制、4+7藥品集中採購等醫改新政出台,給藥品分銷渠道帶來一次大變革,藥品溢價、流通環節受到不同程度影響,這也導致靠分銷渠道生存的藥企銷售增速出現明顯下行的情況。與此同時,隨著帶量採購及兩票制的持續推進,藥價可能面臨進一步下行壓力,從而引發激烈的價格競爭。

在此形勢之下,與行業頭部企業有較大差距的廣州醫藥,勢必得加大分銷網絡及零售網絡的步伐,進而提升自身核心競爭力,手握更多的話語權。據了解,中國十大分銷公司約佔2019年市場總份額的49.6%。十大分銷公司中,分銷收入超1000億元的有三家,分别是國藥控股(01099.HK)、華潤醫藥(03320.HK)及上海醫藥(02607.HK)。其中,國藥控股優勢明顯,市場份額高居17.7%,對應的分銷額超3000億元,比上海醫藥及華潤醫藥兩者市場份額相加還高。2019年,上海醫藥及華潤醫藥市場份額合計16.2%。

廣州醫藥2019年分銷收入僅為411億元(以2.2%的市場份額排名第五位)與三家千億級巨頭差距甚大。在行業競爭趨於激烈的形勢之下,廣州醫藥面臨行業競爭壓力不言而喻。

從内部因素來看,受非抵抗力、政策及行業競爭等因素等影響,廣州醫藥内部風險出現攀升的情況。就存貨周轉天數而言,2018年、2019年及2020年,廣州醫藥的存貨周轉天數分别約為45天、42天和51天;應收賬款及票據周轉天數而言,2018年、2019年及2020年,廣州醫藥的應收賬款及票據周轉天數分别為107天、106天及113天;就借款及未償還貸款而言,2018年、2019年及2020年,廣州醫藥未償還貸款及借款分别為65億元、69億元及77億元,同期資本負債比率分别為1.91、1.67及1.67;就減值虧損而言,2018年、2019年及2020年,廣州醫藥的貿易及其他應收款項的減值虧損分别為4,801萬元、1.02億元及1.08億元。

除此之外,受存貨及應收賬款及票據增長影響,廣州醫藥的造血能力並不理想。2018年、2019年及2020年,廣州醫藥的經營活動現金流淨額分别為4.38億元、5.29億元及3.74億元。其中,2020年,經營活動現金流淨額為近三年中,表現最差的一年。

誠然,在外部挑戰壓力劇增,内部因素又深陷困局之下,分拆廣州醫藥在港上市,除了有利於拓寬公司的境外融資渠道,優化自身資本結構,進而提升抗風險能力、償債能力及再融資能力,有利於企業長遠健康發展。

文:花榮

參考資料:

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)