鋰電大家族又喜添新成員,6月16日,瑞能股份深交所創業板IPO申請獲受理。

動力電池上車之前最後一關就是要檢測合格,性能達到相關數據標準後才能投放應用,這是安全的底線,是國家層面的硬性規定。

作為鋰電池安全與性能檢測的解決方案提供商,瑞能股份的主營業務為鋰電池檢測設備及鋰電池後段生產線的研發、設計、生產和銷售;同時以鋰電池檢測設備以及電池數據處理係統為核心,通過集成配套設備,向客戶提供定制化的鋰電池後段生產線。

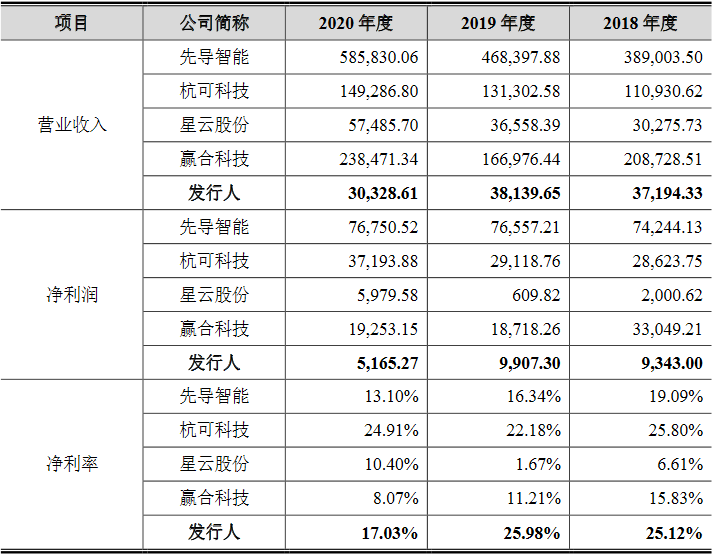

從業務層面看,瑞能股份對標的上市公司為星雲股份、先導智能、杭可科技等。

招股說明書顯示,瑞能股份的本次IPO,預計融資金額為3.7562億元,擬公開發行股票數量不超過1721萬股。募集資金用於項目及擬投入的募資金額為:安徽瑞能鋰電池檢測設備產線建設項目;深圳瑞能鋰電池儲能產品產線建設項目;深圳瑞能研發中心建設項目。

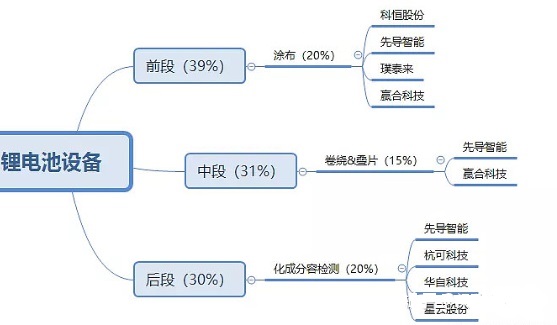

鋰電池設備主要分為前段、中段、後段,相關數據顯示,各個工藝流程設備價值量佔比為:前段39%,中段31%,後段30%。

國内塗佈設備頭部廠家有科恒股份、先導智能、璞泰來、赢合科技等;參與卷繞、疊片中段業務的製造商有先導智能、赢合科技等;化成分容檢測的後段業務的製造商有先導智能、杭可科技、華自科技、星雲股份等。

值得注意的是,雖然同處於後段市場,這四家公司的主營業務還是存在一定的差别。

相比這四家上市公司,瑞能股份業務則比較單一化,主要圍繞鋰電設備檢測展開,包括鋰電池充放電檢測設備、EOL檢測設備、電池保護板檢測設備、BMS電池管理檢測設備、GGC半成品/成品檢測設備、BBS電池組均衡維護設備;鋰電池後段生產線分為電芯化成分容生產線和模組PACK生產線。

而先導智能的鋰電設備產品已經覆蓋鋰電池生產的前中後段工序,赢合科技的設備廣泛應用於中前段主要工序。

對於先導智能與赢合科技來說,後段的鋰電設備檢測只是其所有業務一個分支,是與瑞能股份產生交叉的地方,

杭可科技是行業内少數可同時為圓柱、軟包、方形鋰電池提供包括充放電設備在内的後處理工序全套整線解決方案的供應商;杭可科技產品主要應用於電芯化成分容生產線、充放電設備和内阻測試儀等其他設備。

星雲股份則瑞能股份的業務模式最為相似,不而且比瑞能股份更為全面,比如生 產 制 造 執 行 係 統(MES)以及鋰電池組智能製造整體解決方案、綜合能源管理解決方案這些都是瑞能股份目前所欠缺的。

目前瑞能股份產品已經覆蓋了從電芯到PACK中的核心檢測設備,並為鋰電池廠商提供後段生產線,對於圓柱、軟包、方形等不同類型電池均有解決方案。

在產品精度方面,充放電檢測設備的電壓及電流檢測精度最高達到萬分之二。杭可科技的充放電機,目前電壓控制精度已經達到萬分之二,電流控制精度達到萬分之五的水平。

值得一提的是,瑞能股份的串聯化成方案已應用於比亞迪刀片電池的生產,有了比亞迪的背書,這對瑞能股份的品牌效應無疑是重大利好。

招股說明書顯示,瑞能股份2018年度至2020年度的營業收入分别為3.72億元、3.81億元和3.03億元,淨利潤分别為9343萬元、9907萬元和5,165.27萬元。

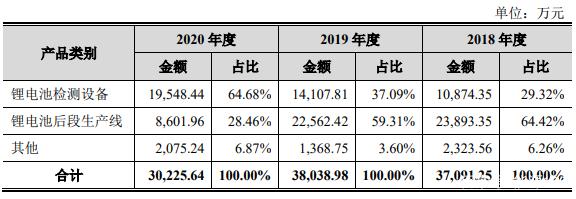

其中,在主營業務收入構成中,貢獻最大的是營收佔比64.68%的鋰電池檢測設備業務,其次是佔比28.46%的後段生產線業務。

瑞能股份目前的客戶群體主要分為兩類:

一類是包括電池廠商如比亞迪、孚能科技、欣旺達、鵬輝能源、德賽電池、蜂巢能源、聖陽股份、巨電新能源、瑞浦能源、億緯鋰能、銀隆新能源等;

一類是檢測機構如珠海市質量計量監督檢測所、深圳市計量質量檢測研究院、湖南機動車檢測技術有限公司等;高校及科研所如清華大學、西北工業大學、輕工業化學電源研究所、中國電子科技集團公司第二十二研究所等。

其中,前五大客戶分别是孚能科技、聖陽股份、東莞德瑞、安徽星瑪、比亞迪。前五大客戶的銷售收入佔比主營業務收入的比例為29.67%。

值得一提的是,2020年業績下滑,很大原因是鋰電池後段生產線業務收入有所下滑,這可能受到銀隆新能源的波及。

2018~2019年度,瑞能股份鋰電池後段生產線收入主要來源於客戶格力智能,最終用戶為銀隆新能源。

眾所周知,銀隆新能源被董明珠收購後發生了巨大的内部動蕩,項目幾乎停滞不前,這讓瑞能股份的一大部分應收賬款成為了壞賬。

2018年末至2020年末,瑞能股份應收賬款的賬面價值分别為632萬元、8225萬元和10018萬元,佔當期營業收入的比例分别為17.01%、21.56%和33.03%。呈逐年上升之勢。

應收賬款的逐年增長是一把雙刃劍,利弊皆有,利處在於客戶訂單越來越多,市場佔有率呈現上升趨勢;弊處在於賒賬的越來越多,就有營收踏空的危機。

毛利率方面,2018年度至2020年度,瑞能股份鋰電池檢測設備業務毛利率分别為54.59%、56.97%和52.77%,較為穩定。鋰電池後段生產線業務毛利率則分别為39.27%、35.92%和22.16%。

瑞能股份稱,後段生產線業務的毛利率在2020年有所下降,原因是公司為抓住市場機遇快速進入頭部鋰電池廠商供應商體係,提高品牌知名度,對部分鋰電池後段生產線項目進行了一定的讓利。

2018年~2020年,瑞能股份研發投入金額分别3056萬元、3643萬元和4107萬元,佔營業收入的比例由8%提升至13.54%;截至2020年末,瑞能股份擁有研發技術人員154 人,佔員工總數的比例為38.40%。

2018~2020年,瑞能股份研發投入及其佔當期營業收入的比例如下圖:

儘管瑞能股份在研發投入方面不吝投資,但是需要指出的是,這個鋰電檢測行業技術壁壘目前依然並不高,要想脫穎而出,並非易事。

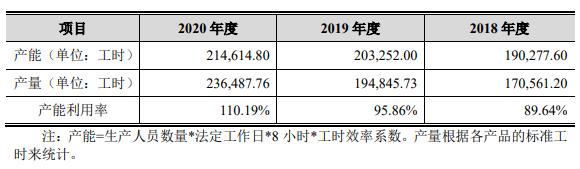

產能、產量和產能利用率方面,瑞能股份主要採用以銷定產的生產模式,具有非標準化、定制化的特性,其採用工時來計算產能及產量。瑞能股份主營業務的產能、產量和產能利用率情況如下圖所示:

如今新能源汽車已經由萌芽期進入普及期,鋰電池的需求量的激增,勢必帶動鋰電池檢測行業的發展。

目前從整個鋰電檢測行業來看,國内佔據主導地位,這與國内動力電池廠商佔比主導地位一脈相承。

國内企業則具備應用靈活、本地化服務的優勢,更適應國内廠商需求;多數國外企業尚未在中國設置分支機構和辦事處,本土服務能力較弱,而且國外鋰電池檢測係統開發企業多數僅供應標準化檢測係統,無法滿足國内客戶的定制化需求。

這一點可以從瑞能股份的客戶名單中也可以得到印證,沒有國外的公司。

由於鋰電檢測的這個市場規模不足千億,前文提到,主要聚焦於星雲股份、杭可科技、赢合科技、先導智能這四家公司,而且這個行業由於技術壁壘相對較低,未來是否有新的競爭對手加入,也不好說。

整體上看,同行業公司的業務規模相對較高,除星雲股份外,其餘三家公司的年均營業收入均超過10億元,瑞能股份稍顯落後。五家公司的近3年的營收、利潤情況如下表所示:

瑞能股份此次IPO若能成功,無疑將獲得一次加速發展的機會,也會一定程度上加大鋰電池檢測設備行業的競爭,未來國内鋰電檢測行業的龍頭將花落誰家?值得期待。

作者 慧澤李

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)