據香港交易所消息,港交所今天(3月18日)歡迎香港首家特殊目的收購公司(SPAC)–Aquila Acquisition Corporation在主板上市。

香港交易所集團行政總裁歐冠升說:引入SPAC上市機制是香港交易所的一項重要市場發展工作。新機制為發行人開辟了上市的新途徑,也令香港市場的上市產品種類更豐富多元,同時有助我們扶植一些富有潛力的企業新星茁壯成長、邁向成功。

歐冠升續說:市場對這全新的SPAC上市途徑展現出濃厚興趣和龐大需求,我們樂見首家SPAC–Aquila今天成功上市,希望未來幾個月會陸續見到更多SPAC發起人將他們的公司在香港上市。

此前,歐冠升指出,希望通過SPAC吸引的是高質量上市公司,而不是追求上市家數。他表示,雖然很難預測上市公司的時間表,但是如果在第一季末看到有SPAC上市,他不會感到驚訝。

如今3月18日即實現他此前願景,已優於他第一季末的既定預期了。

「長期以來,香港一直是全球最受歡迎的IPO集資上市地之一,在協助内地企業獲得國際資本方面佔有優勢。我們預期主要業務在内地的SPAC並購目標,將繼續視與在港上市的SPAC合並為吸引選擇。」畢馬威中國資本市場咨詢組合夥人劉大昌認為。

劉大昌表示,儘管第一季度市況波動,但相信在未來SPAC並購交易進行時,SPAC制度依然可為香港市場帶來動力。他同時指出:「SPAC必須在上市後2年内公佈建議的SPAC並購交易,並在上市後3年内完成交易。他們將物色來自内地和東南亞的高增長、創新及新經濟行業企業,並吸引他們赴港上市。」

據港交所官網,香港交易所早前就引入SPAC建議進行咨詢並獲廣泛市場支持,香港SPAC上市機制於2022年1月正式推出。截至3月17日,香港交易所已收到10家SPAC的上市申請,可見市場對此上市新途徑反應踴躍、需求殷切。

港交所引進SPAC上市機制以後,香港資本市場同時具備傳統和SPAC上市方式,這將進一步提升其競爭力。

SPAC是Special Purpose Acquisition Company的縮寫,中文譯作「特殊目的收購公司」,也常被稱為空白支票公司。

據港交所表示,SPAC上市集資的目的,是在上市後一段預設時間内收購(SPAC並購交易)一家公司(SPAC並購目標)。

所謂SPAC(特殊目的收購公司),本質是「盲盒式」私募股權投資加上傳統IPO。SPAC的創新之處在於:它不是買殼上市,而是先行造殼、募集資金,然後再進行並購,最終使並購對象成為上市公司。

SPAC在上世紀九十年代已經出現,但這兩年極度寬松措施帶來的無限流動性,帶動了二級市場的估值大幅飙升,也令創投活動活躍度大增,能有效縮短上市時間的SPAC成為大熱。

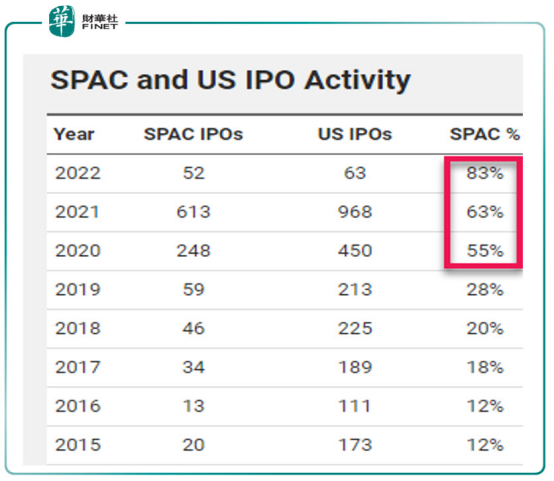

以SPAC發展最為成熟的美國市場為例,SPAC Analytics的數據顯示,2021年美國市場共有613個SPAC上市,同期傳統IPO數量為968,SPAC上市數量達傳統IPO的63%,今年這一佔比則提高到83%(截止北京時間3月18日)。

下圖為SPAC Analytics的數據,美國市場上,今年以來(截至3月18日),SPAC上市數量已有52家。而從歷史往年數據來看,從2020年以來,企業採取SPAC方式上市的比例已經越來越高。(由2019年的28%快速增長到2020年的55%,再增長到目前的83%,見下圖紅框圈起來的部分)。

既然SPAC越來越受到市場關注,那麽SPAC是否會取代傳統IPO呢?

香港交易所上市主管陳翊庭曾在2021年表示,SPAC是傳統上市申請以外的一個選擇,而非取代傳統的上市程序。SPAC和傳統上市各有所長,並無優劣之分。

關於SPAC的更多介紹,可參看筆者優秀同事毛婷的文章《財華洞察|招商銀行子公司掀「資本盲盒」風,港交所將迎首家SPAC》。

話題引回,我們還是一起來看看3月18日奪得港交所SPAC第一家上市的主角吧。

Aquila由招商銀行旗下的招銀國際資產管理有限公司(「招銀國際資管」)及其高管持有的AAC Mgmt Holding Ltd(「AAC」)發起成立,今年1月17日向港交所提交了上市申請。

Aquila提交的招股書顯示,該特殊目的收購公司在考慮並購目標時,會重點關注亞洲(特别是中國)「新經濟」行業中有科技賦能的公司,「新經濟」行業指的是綠色能源、生命科學以及先進科技與制造行業,不過並不限於這些行業,也可能會在其他行業尋找收購並購目標。

3月14日該公司公告,公司擬發售100,065,000股A類股份及50,032,500份上市權證。此外,3月09日最新公佈的招股書表示,「於訂立具約束力的特殊目的收購公司並購交易協議時,特殊目的收購公司並購目標的公允市值須達我們發售所籌得資金的至少80%(於進行任何股份贖回前)。」

對於交易者的標準,公司也有規定。3月14日公告中特别表示:只有專業投資者可獲發行及買賣根據發售通函發售的A類股份及上市權證,以及本公告僅派發予專業投資者。

換句話說,只有專業投資者可進行交易。

為了確保只由專業投資者交易,公告表示:

潛在投資者務請注意,為確保發售證券將不會向公眾人士營銷或容許他們買賣(而不禁止向專業投資者營銷或容許其買賣),A類股份上市時及上市後,A類股份的每手買賣單位價值須至少為1百萬港元。因此,A類股份將以每手買賣單位為105,000股A類股份的方式進行買賣,初始價值為每手1,050,000港元(基於每股A類股份的發行價為10.00港元)。上市權證將以每手買賣單位為52,500份上市權證的方式進行買賣。

筆者表示,初始價值每手近百萬港元,這個承受能力(無論是經濟能力還是風險承擔能力),專業投資者更為合適。

那麽如何界定這個專業投資者,需要達到什麽樣的標準?

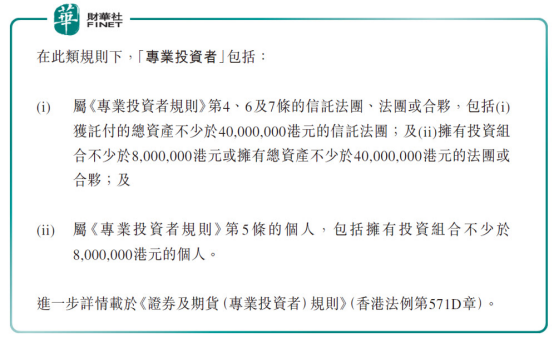

根據該公司招股書,其IPO面向的專業投資者包括信託總資產不少於4000萬港元的信託法團,擁有投資組合不少於800萬港元或擁有總資產不少於4000萬港元的法團或合夥,以及擁有投資組合不少於800萬港元的個人投資者。

德勤曾在今年1月指出,過去一年,兩地資本市場繼續推出多項重大改革,打造全新格局,為不同的企業在資本市場融資提供更多樣的機遇。該機構預計中資企業、中概股將會繼續來港上市。2022年香港市場的流動性將受到美聯儲縮表及加息所影響,同時中概股回流上市將會加快。

作者:許螣垚

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)