11月29日,哔哩哔哩(09626.HK,BILI.US;以下簡稱「B站」)發佈了公司最新的「成績單」。

從數據來看,這家備受關注的明星公司在2022年第三季度雖然依然深陷虧損泥潭之中,但在減虧方面還是取得了相當不錯的成效,期内業績要好於預期。

B站美股(BILI.US)於11月29日放巨量跳漲22.32%,而其港股(09626.HK)則於11月30日(截至發稿時間)也跳漲近10%,兩日漲幅接近25%,足見資金和情緒面的火爆。

四大業務均同比增長,四季度營收預期超過60億元

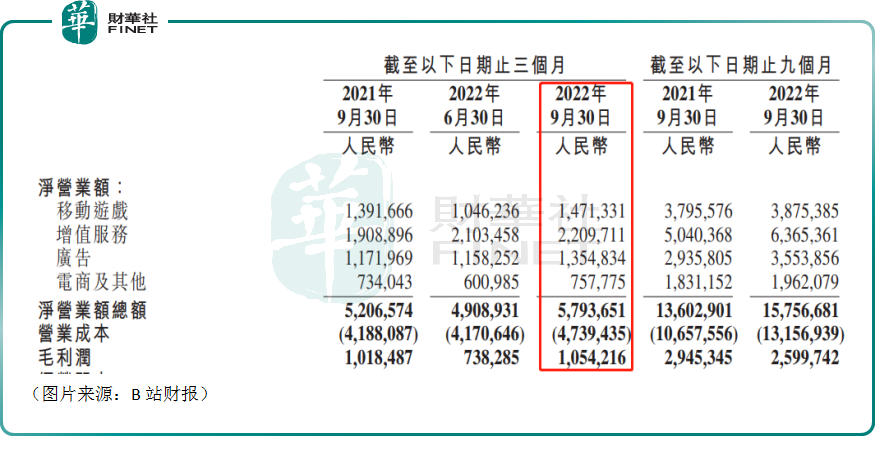

具體而言,2022年第三季度,該公司實現營收58億元(如非特指以下元均指人民幣),較2021年同期增加11%,環比增長18%。

B站的營收由增值服務、遊戲、廣告、電商及其他四個業務構成。

因此,分業務來看,期内增值服務營業額為22億元,較2021年同期增加16%,主要是由於公司加強了商業化能力建設,且公司增值服務包括大會員、直播服務及其他增值服務的付費用戶數量均有增加所致。

據悉,第三季度,B站日均活躍用戶達90.3百萬,較2021年同期增加25%;日均使用時長達到96分鍾的歷史新高;月均活躍用戶達332.6百萬,較2021年同期增加25%;平均每月付費用戶達28.5百萬,較2021年同期增加19%。

B站CEO陳睿在財報後的電話會議上表示,B站的MAU還有不少提升空間,如果按照現在的這個增長模型發展下去,明年4億MAU的指標一定能做到。

期内,移動遊戲營業額為15億元,較2021年同期增加6%。此項業務業績增加主要是由於新推出的移動遊戲所致。

此前消息,據B站内部郵件顯示,遊戲業務相關業務匯報線已經由CEO陳睿親自接管,可以說極為重視了。

對於接手遊戲業務,陳睿在電話會議上首度回應稱,自己親自負責遊戲業務,其實並不是將遊戲業務的戰略和目標做什麽變化,只是更強調遊戲業務是B站主業的這一個定位,會更堅定以前提出的「自研精品全球發行」的戰略。

第三季度,廣告營業額為14億元,較2021年同期增加16%。此增加主要是由於B站品牌在中國線上廣告市場得到進一步認可,以及B站的廣告效率有所提高所致。

據悉,B站副董事長兼COO李旎在電話會議上表示,十分有信心在2023年B站的廣告業務整體表現優於整個行業大盤,做到健康增長,也會進一步提高市場佔有率。

不過,對於外界要求B站做「貼片廣告」的呼聲,李旎則表示,貼片廣告是很傳統的廣告形態,市場的貼片廣告收入僅佔3%到5%,但萎縮很快,單價也越來越低,所以市場對於貼片廣告在B站落地的判斷過於樂觀。

李旎還稱,對於貼片廣告,B站不會輕易去嘗試。

電商及其他營業額為7.58億元,較2021年同期增加3%。

值得一提的是,B站還對2022年第四季度營收進行了展望,預計將達到60億元至62億元。

淨虧損同比收窄36%,減虧已成重要目標

然而,期内B站的營業成本也同比大幅增長13%至47億元,其季度毛利同比僅同比增加4%至11億元。

而由於推廣支出減少,該公司期内的銷售及營銷開支同比減少25%至12億元。

一般及行政開支同比增加14%至5.43億元,研發開支同比增加43%至11億元。

總的來看,B站最終在第三季度淨虧損17億元,較2021年同期的27億元收窄36%。

不過,期内經調整淨虧損為18億元,2021年同期則為16億元,同比擴大約9%。

在財報後的電話會議上,B站CEO陳睿表示,減虧已經成為公司最重要的工作之一,自己親自在盯。另外,去年底提出的在2024年盈虧平衡的目標不會有變化。

值得注意的是,對於B站這樣持續虧損的企業來說,手中有多少現錢很關鍵。

數據顯示,截至2022年9月30日,該公司的現金及現金等價物、定期存款及短期投資為239億元,尚算充裕。

研究機構如何看待B站三季報?

在B站發佈財報後,目前已有一些研究機構發表了最新看法。其中,美銀證券對於B站盈利窗口期表示持觀望態度,認為需要關注公司成本控制,預計要到2025年公司才能達到全年收支平衡。

具體言之,美銀證券認為,哔哩哔哩將於未來數個季度啓動成本控制和效率措施的戰略調整,管理層並重申到2024年實現盈虧平衡的目標。該行認為,集團目前3億以上的每月活躍人數(MAU)足以支持其變現增長,在疲弱的宏觀環境下審慎對待用戶支出是明智之舉。另外,集團亦會就人員編制和業務結構優化。該行相信,成本控制措施可為集團利潤率提供上升空間,而變現增長仍然是推動效率和營運槓桿的關鍵。

該行上調集團2023及2024年盈測分别18%和13%,雖然預計集團要到2025年才能達到全年收支平衡,惟現正觀察近期集團在成本控制上的情況。該行將其H股目標價由105港元上調至125港元,重申予美股(BILI.US)「中性」評級。

大和則發佈研報指出,哔哩哔哩2022年第三季度收入接近其56-58億元指引的高端,而非GAAP淨虧損在2年内首次環比好轉。該行認為最重要的變化為管理層的核心KPI,開始轉向減少虧損而非追求MAU(月活躍用戶)增長,也與過去一年來多數同類企業採用的策略相似。

公司現指引2023年虧損大幅減少;而該行預計從2023年第一季度開始虧損會顯著收窄,並認為其戰略的轉變將緩解部分市場對其「燒錢策略」可持續性的擔憂。由於收入增長預測疲軟,該行將2022-24年收入下調1-6%。重申「買入」評級,但將其美股的目標價從38美元下調20%至30.5美元。

瑞信發佈研究報告稱,維持哔哩哔哩-W「跑赢大市」評級,隨著成本優化措施及相關時間表更加清晰,預計投資者將會對公司業務可持續性感到放心,目標價由196港元上調至235港元。

高盛則將哔哩哔哩-W(09626.HK)目標價從200港元下調13.5%至173港元,維持「中性」評級。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)