蔚來(NIO.US, 09866.HK)公佈截至2022年12月末止第4季及2022年全年業績的同日,特斯拉(TSLA.US)舉行投資者日,發佈了「秘密宏圖第三篇章」,其中提到了機器人、儲能、氫能、可持續能源發展藍圖,更為重要的是,說到了其汽車業務降本增效的可行性,能夠通過創新工藝(例如一體壓鑄)和量化生產(通過產能擴張)予以實現,還提到了正在打造新一代平台,以生產更便宜的汽車。

也是同一日,零跑汽車(09863.HK)舉行了新品發佈會,發佈了2023款C01、2023款T03、2023款C11純電和C11增程四款新車,不僅增加了新配置,還降價。

這無疑讓蔚來的未來更難以預測。

蔚來何以虧損擴大?

2022年,蔚來全年收入按年增長36.34%,至492.69億元(單位人民幣,下同),其中車輛銷售收入同比增長37.19%,至455.07億元,佔了總收入的92.36%,大致與其全年汽車交付量的增長相符。期内,蔚來的汽車交付量按年增長33.97%,至12.25萬輛。

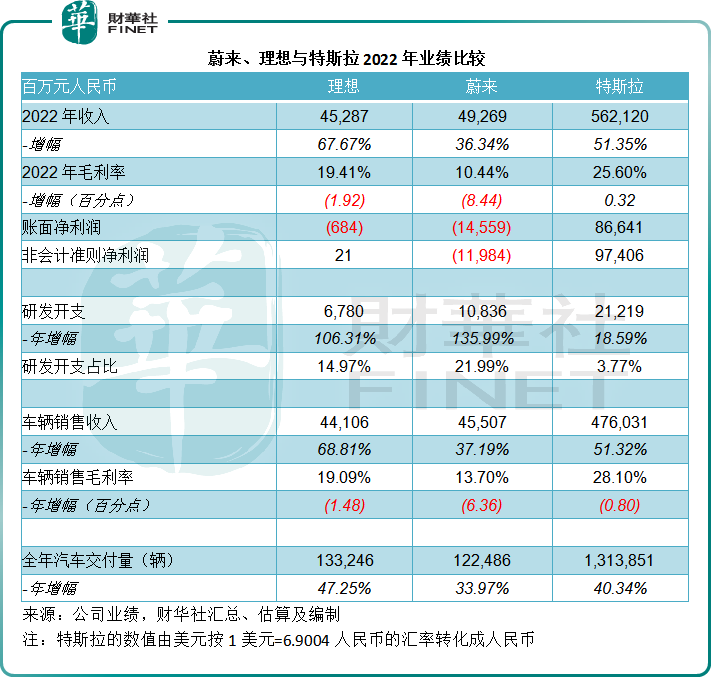

然而,蔚來的汽車銷售毛利率卻按年下降6.36個百分點,至13.70%,主要因為芯片和電池成本的上漲。不過相對來說,同為「新勢力」的理想(LI.US, 2015.HK),汽車銷售毛利率雖有下降,降幅卻沒有蔚來驚人,按年下降1.48個百分點,至19.09%;特斯拉的2022年汽車銷售毛利率也按年下降了0.80個百分點,但仍高達28.10%。

毛利率受壓,對研發的投入卻沒有松懈,反而下更重本,蔚來的2022年研發開支按年大幅上升135.99%,達到108.36億元,佔收入的比重高達21.99%,高於理想汽車的14.97%。相比之下,已通過規模效益實現盈利爬升的特斯拉,也繼續加碼研發,全年研發開支按年增長18.59%,至30.75億美元(約合212.19億元人民幣),但僅佔總收入的3.77%。

由於交付量未能如願規模化擴大,加上原料成本的高企,使得其毛利率受壓,加上研發支出大增,蔚來的淨虧損由2021年的105.72億元擴大至2022年的145.59億元,扣除非持續經營款項後的經調整普通股股東應佔淨虧損由2021年的29.76億元,擴大至2022年的119.84億元。

見下表,與已經公佈2022年12月財季以及2022年全年業績的同行——理想和特斯拉進行對比,可以看到,三家新能源汽車企業都受到行業逆風的負面影響(包括芯片短缺、電池成本高企以及未達產),但是從受影響的程度來看,蔚來受到的影響要顯眼得多——毛利率降幅大,虧損也顯著擴大。

那麽是什麽原因導致蔚來落後呢?財華社認為競爭加劇,是拖累蔚來業績表現的主要原因。

競爭白熱化

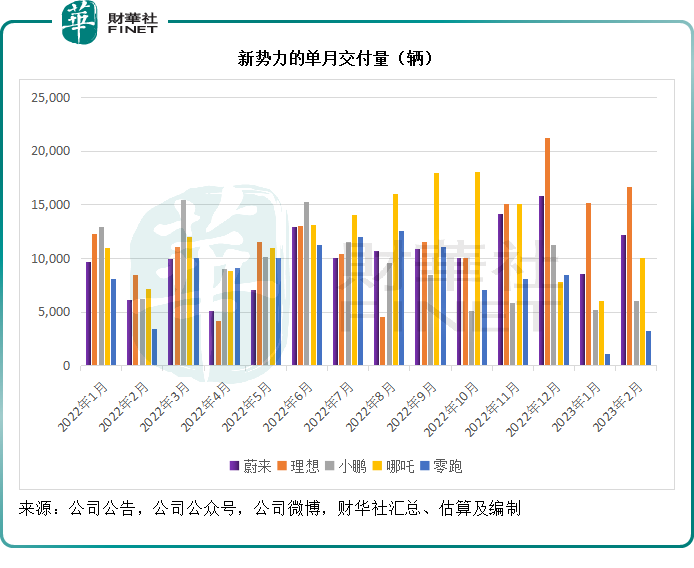

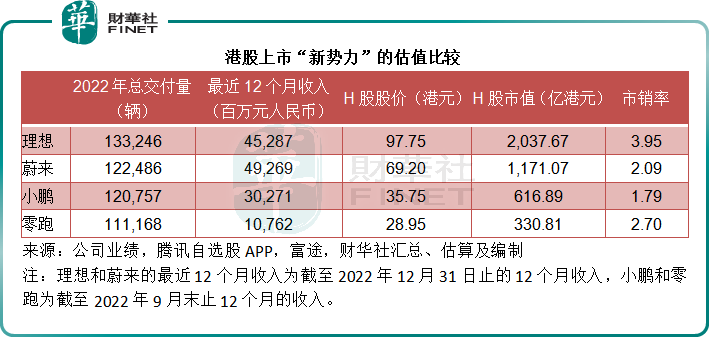

2022年,蔚來的汽車交付量按年增長33.97%,至12.25萬輛。相比之下,理想的全年交付量按年增長45.25%,至13.32萬輛;小鵬(XPEV.US,09868.HK)的2022年交付量則按年增長23.03%,至12.08萬輛——「蔚小理」變成了「理蔚小」,不論是增長還是交付量,理想均領先於蔚來和小鵬。

然而,新能源汽車品牌似乎「難葆青春」,前兩年還是「香饽饽」,到今年風光一去不回頭,「新新勢力」哪吒和零跑馬力更強大,大有彎道超車之勢。事實上,哪吒的2022年全年交付量已超過了「理蔚小」,按年增長118.26%,至15.21萬輛,零跑亦按年增長157.80%,至11.12萬輛。

只不過,到2023年前兩個月,也許是春節生產安排差異或是去年疫情各車企基數存在的原因,哪吒和零跑的交付量顯著回落,而小鵬依然落後,理想繼續走在了前頭,蔚來仍維持於大約30%的增幅水平,見下表。

在「新勢力」陣營鏖戰正酣之時,去年起全面擁抱新能源的比亞迪(1211.HK,002594.SZ),與特斯拉爭奪全球純電動汽車「銷量王」的寶座,也發足力地求上進。2022年,比亞迪純電乘用車(不包括混動乘用車)銷量同比增長184.01%,至91.11萬輛,相較特斯拉的全年電動汽車交付量按年增長40.35%,至131.39萬輛。

這兩大巨頭的交付量規模,已遠超上述五位新勢力的總和。

在全球擁抱新能源的主基調下,新能源汽車市場的前景無疑是瑰麗的。正因如此,前十年各方資本已紛紛佈局該市場,才有了「新勢力」的湧現和崛起,以及後來者的前仆後繼。

這個市場的容量是有限的,但是資本的欲望卻是無限。在新能源車企為爭奪市場份額而激烈競爭的時候,傳統能源車企也不甘寂寞,早已憑借其資本實力、銷售網絡和技術積累,謀求分一杯羹。

所以蔚來既要面對頭部新能源車企的競爭,又要面對傳統車企的反撲。

但是,成也資本,敗也可能源自資本。

關於資本的思考

比亞迪本來已有自己的上下遊佈局,能夠通過完善產業鏈來優化成本結構。

已經實現盈利的特斯拉,能夠繼續通過工藝優化和創新,以及產能規模化,來進一步提升利潤水平。例如,在投資者日中,特斯拉就表示會繼續通過標準化來優化生產方式,例如同步生產和噴塗零部件,然後一次性組裝,減少裝配步驟,從而降低成本;以及降低對稀土的依賴。這些創新都有利於提升其毛利率。

再加上特斯拉持續產能擴張以及產量的大幅提升,對上遊供應商的議價力大大提高,讓其通過採購規模化擁有極佳的議價空間,這正是特斯拉有底氣說降價就降價的原因——它能夠通過成本優化,持續提升產品的性價比,吸引對價格敏感的消費者,保障其市場佔有率,也保障了其規模化生產的可持續性。

於是,「新勢力」,尤其是沒有傳統車企母公司提供支持的「新勢力」,處境變得更加艱難。它們既要與同行爭奪消費者,還要爭奪資源——芯片、電池等,時不時還要面對更大競爭對手——例如特斯拉的價格戰,打亂其營銷計劃。

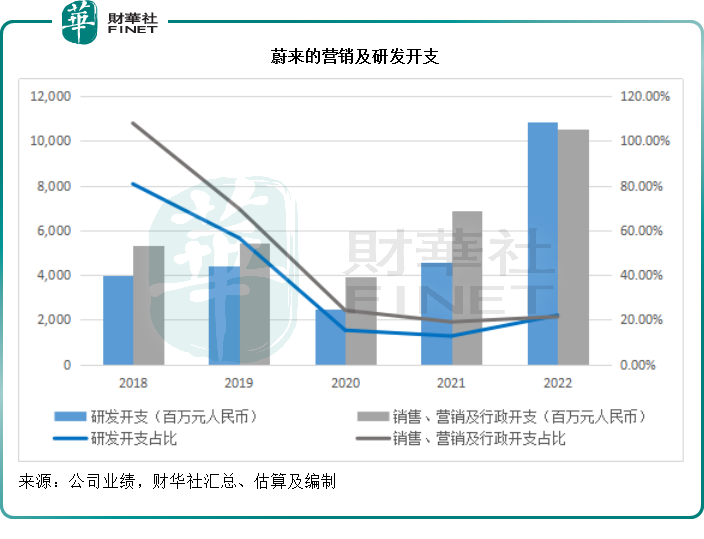

所以,過去更重營銷的蔚來,於2022年大幅增加了研發開支,或許希望從技術上來進行突破。2022年,蔚來的銷售、營銷及行政開支按年上升53.20%,至105.37億元,佔收入的比重由上年的19.03%上升至21.39%,而研發開支則按年大增135.99%,至108.36億元,超過了營銷開支,佔收入的比重也由2021年的12.71%大幅上升至21.99%,見下圖。

這背水一戰,能否為蔚來帶來未來,這是後話。不過正如前文所述,資本的欲望是無限的,前提是能為其帶來回報,如果盈利前景無望,就會被資本背棄,這也是在公佈了表現欠佳的業績之後,蔚來股價下挫的原因。

在過去,沒有母公司背景的「新勢力」,依靠的是得益於美聯儲寬松政策幾乎零成本的資金,帶來了創紀錄的估值,也因此成就了「蔚小理」等上市之後的接連融資舉措,為它們的發展提供了支持。

而如今,隨著美聯儲收緊資金面的縱深影響,市場上的資金成本變得昂貴,對於被投項目的評估也更為嚴厲。從宏觀競爭環境來看,「新勢力」的優勢似乎也在褪色,沒有了資金的加持,縱使有好的想法也難以實現,這或許是包括蔚來在内的「新勢力」,以及投資者們需要思考的問題。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)