「股神」巴菲特的投資旗艦伯克希爾(BRK.A.US)公佈的2023年第2季業績顯示,收入按年增長21.39%,至925.03億美元;季度淨利潤達到359.12億美元,明顯優於去年同期的淨虧損436.21億美元。

2023年的上半年,伯克希爾(BRK.B.US)的半年收入同比增長20.98%,至1778.96億美元;上半年股東應佔利潤達714.16億美元,而去年同期為淨虧損380.41億美元。

顯然,伯克希爾的2023年第1季和上半年業績大幅回升,但市場對於伯克希爾的業績似乎挺無感,並沒有為此而大幅推升伯克希爾的股價,這是為何?

接下來,我們來剖析一下伯克希爾的業績,其基本面是不是有明顯改善,巴菲特對於後市又是怎麽看?

拆解伯克希爾的盈利結構

伯克希爾的盈利構成分為三大塊:1)合並子公司帶來的貢獻;2)按權益法入賬的收益;3)投資收益(為保險子公司帶來的浮存金以及累積收益)。

1)合並業績,即並入伯克希爾業績的子公司業績,這包括伯克希爾旗下的一系列保險公司如GEICO、伯克希爾原保險集團、伯克希爾再保險集團,以及2022年下半年以115億美元收購的Alleghany,後者經營財產和意外再保險和保險業務。

此外,伯克希爾的子公司還包括鐵路公司BNSF、能源公司BHE、制造公司、服務和零售公司,以及從事供應鏈業務的McLane。

2023年1月31日,伯克希爾增持了Pilot的41.4%權益,代價約為82億美元,而在此之前,伯克希爾已經持有Pilot的38.6%權益,以權益法入賬。在完成增持後,伯克希爾已經持有Pilot的控制性權益,因此在收購完成之後的2023年2月1日起合並Pilot的業績。

伯克希爾的收入中,全部為合並子公司貢獻的收入。值得注意的是,保險公司除了提供保險的承保業務外,還是伯克希爾進行投資的本金來源。

2)按權益法入賬的收益。伯克希爾持有20%權益而少於50%權益,或是對被投公司未能施加經營和決策影響力的被投公司,劃分為按權益法入賬。

按權益法入賬的投資,主要包括卡夫亨氏(KHC.US)和西方石油(OXY.US)。截至2023年6月30日,伯克希爾持有卡夫亨氏的26.5%權益和西方石油的25.1%權益(不包括其認股權證)。

卡夫亨氏生產和銷售食品和飲料,其中包括調味品和醬汁、奶酪和乳制品、餐食、肉類、點心飲品、咖啡和其他糖果產品。

西方石油是一家跨國能源公司,業務包括油氣勘探、開發和生產以及化工品生產業務。西方石油在計入伯克希爾應佔業績時會有一個季度的延後。

3)投資收益。伯克希爾的保險子公司將業務分為兩塊,一為承保業務,由專業的保險人員經營,二為投資業務,將承保業務取得的保金進行投資,這部分業務由「股神」巴菲特親自管理。

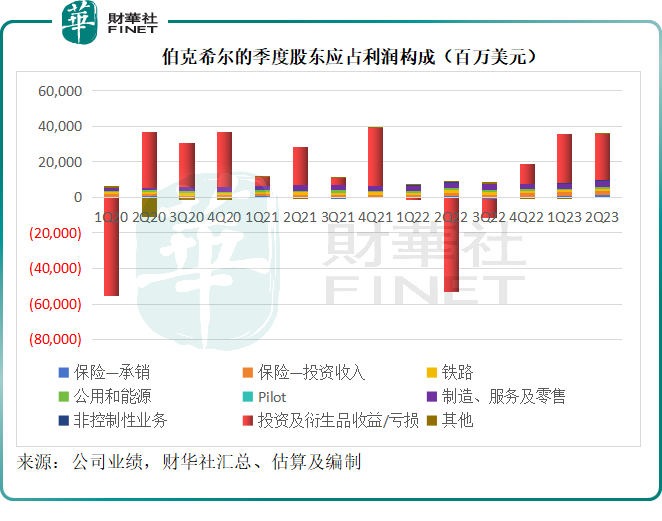

見下圖,伯克希爾2023年第2季的利潤規模與上季相若,但遠好於去年同期的虧損,其中紅柱在其各季的利潤中佔比最大,而且起到決定性因素:2022年第2季的嚴重虧損中,紅柱所代表的投資及衍生品虧損處於負數深水區,而2023年第2季盈利當中,紅柱所代表的投資季衍生品利潤處於正數區域。

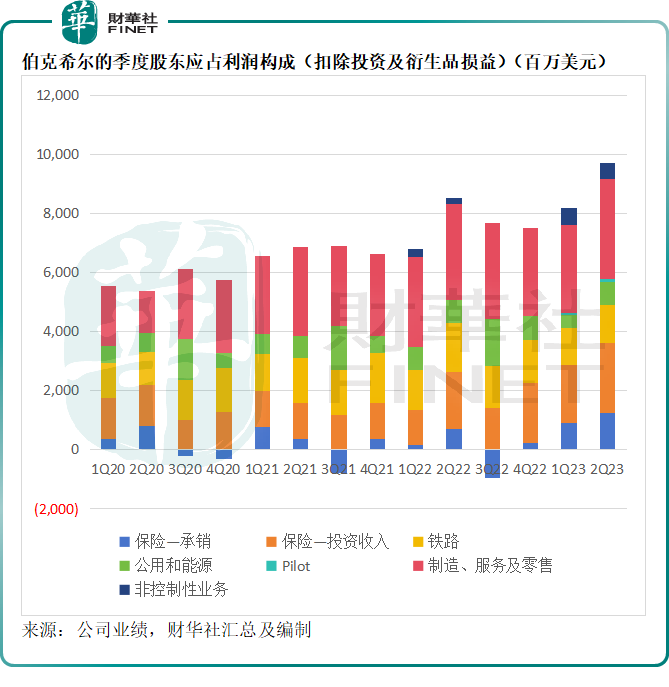

如果扣除這一筆波動較大的投資及衍生品收益/虧損,我們大致可以得出伯克希爾合並子公司的貢獻,見下圖。2023年第2季子公司的業績表現大體上很不錯,起碼在這兩年當中收益最高。

接下來,我們來看看具體表現。

合並業務:承保業務顯著改善

從其主營業務的經營業績中可以看到,第2季保險業務明顯改善,其中保險承銷業務的季度利潤同比大增74.41%,至12.47億美元,保險投資收益(主要為股息、利息和已出售投資收益)亦按年增長24.29%,至23.69億美元,抵消了鐵路業務和公用能源業務下降的影響。

保險承銷業績增長,財華社認為主要因為去年同期疫情和供應鏈短缺以及政府採取措施遏制通脹等,令伯克希爾保險業務的理賠增加,拖累了盈利保險,而今年這些不利措施減少,其理賠或也相應減少,與去年同期比較有所改善;保險投資收益增加主要因為加息帶來的收益抵消了股息收入下降的影響。

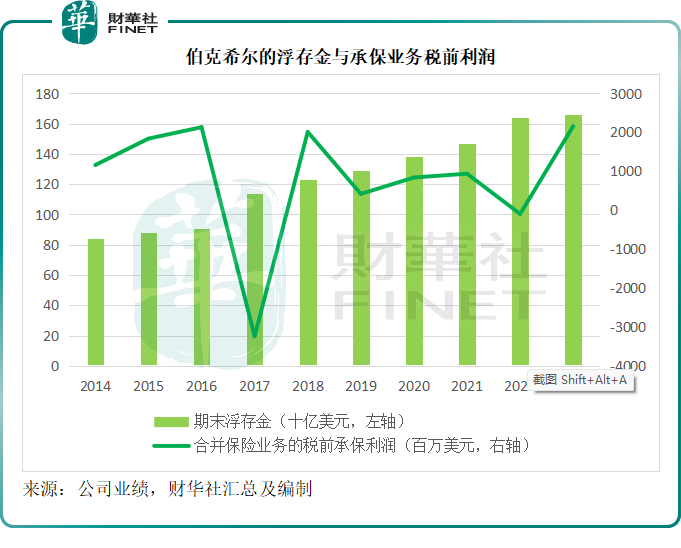

其中,伯克希爾最主要的保險業務旗艦GEIGO,第2季稅前承保利潤達到5.14億美元,而去年同期為虧損4.87億美元,之所以能扭虧為盈,是因為汽車保單平均保費增加,同時廣告支出下降以及理賠減少。

如果承保業務能夠產生盈利,意味著巴菲特佔用客戶資金不僅不用支付利息,還能賺取收益,見下圖,承保業務的稅前利潤較2022年明顯回升。

其他的鐵路、公共、零售、服務等公司均保持較為穩定的表現。

按權益法入賬的收益:西方石油延遲入賬的影響尚未體現

於2023年上半年,卡夫亨氏和西方石油分别為伯克希爾貢獻應佔利潤4.87億美元(同比增長75.81%)和6.04億美元,分别佔伯克希爾淨利潤的0.68%和0.85%,並為伯克希爾帶來股息分别為2.6億美元和61百萬美元。

值得注意的是,西方石油的2023年6月財季利潤顯著下滑,主要因為期内全球油價下滑三成以上,西方石油第2季油氣收入按年下降35.80%,至49.41億美元,而季度油氣運營開支卻繼續按年增加12.44%,拖累其季度經營溢利按年下滑73.39%,至13.27億美元,而扣非經調整淨利潤則按年下滑79.60%,至6.61億美元。這份季績並沒有計入伯克希爾的6月財季業績中,而是計入伯克希爾的9月財季業績中,可以預想得到這將令其9月財季的應佔聯營公司盈利下滑。

而同時,在6月財季,伯克希爾繼續大手筆增持西方石油的普通股,財華社已於8月3日的《西方石油季度利潤減近八成,巴菲特仍賺翻》進行了詳細剖析,在此不贅述。

投資收益:隨市反彈

一般而言,保險公司都會有一大筆的客戶資金,在未賠付或償付之前,保險公司用此來進行投資,以對衝通脹和賺取回報,在未來償付或賠付給客戶。

保險公司會將大部分資金投資於固息證券(例如債券,優先股或是永續債等),這是因為固息證券與保單的現金流久期更容易匹配,而且固息證券的風險較低。不過缺點是固息證券的收益率也較低。所以組合管理人員會將兩成到三成的資產分配到股權投資,以賺取較高的回報,但同時也面對較高的風險。

正是因為股權投資存在風險,一般的組合管理人員都不敢將太多的資金投入到股權投資,而且監管機構也不允許這樣做,以保障投保人的權益。

不過,被稱為「股神」的巴菲特,似乎就不受這一限制規則影響,將大部分的資金投入到股市中,而且賺取了豐厚的回報。伯克希爾管這部分用來投資的資金作「浮存金(Float)」。

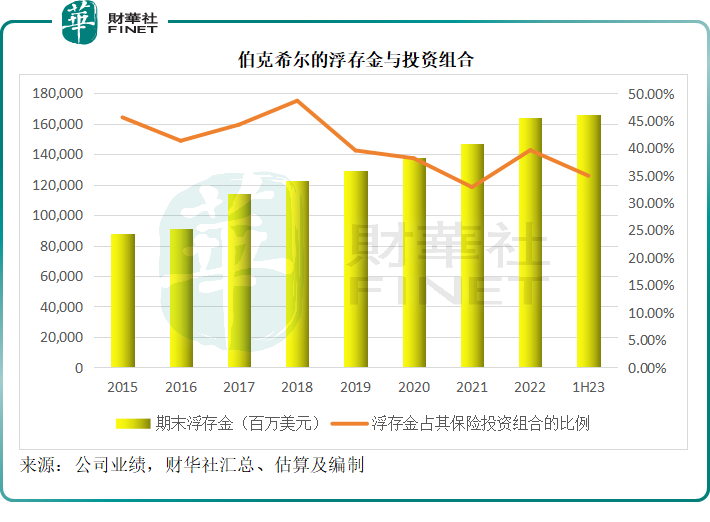

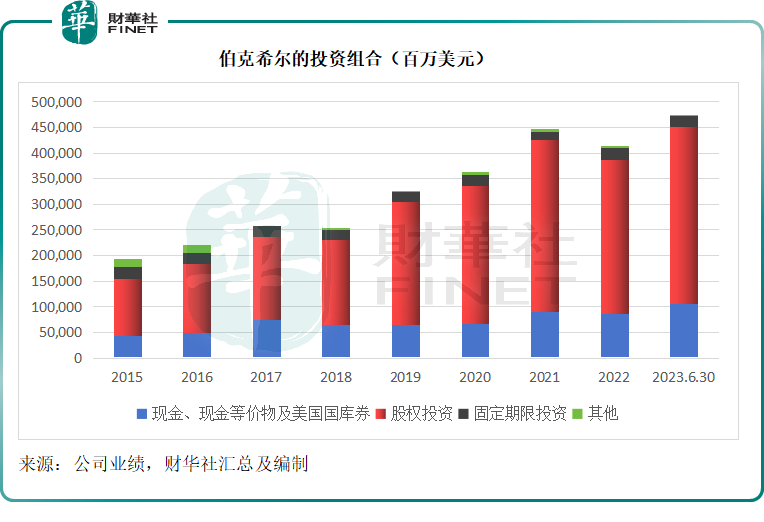

2023年6月30日,伯克希爾的浮存金為1660億美元,而伯克希爾的投資組合總規模達到4750.05億美元,是浮存金的2.86倍,其中於固息證券的投資就達到222.23億美元,已超過浮存金的規模;股權投資規模達到3448.21億美元。

見下圖,浮存金佔伯克希爾保險投資組合的比重由2022年末的39.62%下降至2023年6月末的34.95%。

在全球大部分保險公司的投資組合中,債券與股權投資的比例一般為6:3,其餘一成可能是現金。

例如中國平安(601318.SH)2022年末的保險資金投資組合中,現金與定存、債權、股權以及其他投資的佔比分别為8.7%、71.2%、12.3%和7.8%;友邦保險(01299.HK)的2022年末保單持有人及股東投資組合中,定息資產、股權投資、物業與現金的佔比分别為77%、15%、4%和4%。這兩例上市保險公司的股權投資佔比都不超過15%。

伯克希爾則不然,2023年6月末,其投資組合的固息證券、股權投資、現金與等價物及其他資產的佔比分别為22.26%、72.59%、4.68%和0.47%,股權投資佔了七成以上,這在保險企業中實屬罕見,果然是藝高人膽大。

正是因為股權投資佔了較大比重,股市的波動會對伯克希爾的業績構成重大影響:按照法定程序(會計準則),該公司在業績中需要體現這些股權投資的期末股價,以此作為公允值,來與其上期的入賬值進行比較,將差額體現在損益表中。

由於股市的價格變動較大,而其業績又需要反映特定時點的股價變動,其業績也跟隨股市大幅搖擺。但需要注意的是,這些收益基本上是未確認收益(即買入而未賣出)——因為巴菲特崇尚的是長期投資,很少進行短期買賣,並不能真實反映伯克希爾的實際表現。

以上圖表中的「投資及衍生品收益/虧損」一項就是伯克希爾這些股價波動引發的差異。2023年第2季,伯克希爾的投資和衍生合約賬面收益達到258.69億美元,遠好於去年同期的虧損530.38億美元,主要得益於期内美股大漲,納斯達克指數和道瓊斯指數都經歷了一個頗為壯觀的牛市行情,此外,這筆收益還包含了增持Pilot所帶來的一筆24億美元一次性賬面收益。

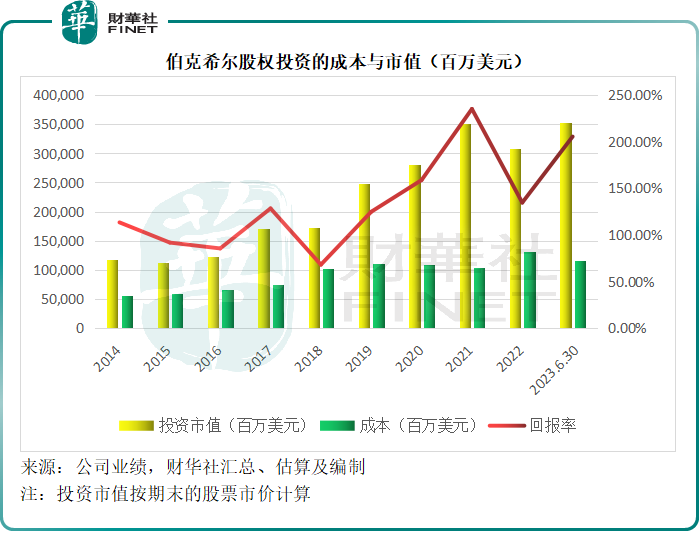

2023年6月30日,伯克希爾的股權投資總成本為1156.57億美元,而公平值則達到3534.09億美元,這意味著其未實現收益高達2377.52億美元,是其成本的兩倍!見下圖。

巴菲特的投資風格除了期限長外,還包括精而美——不求多,但求精。

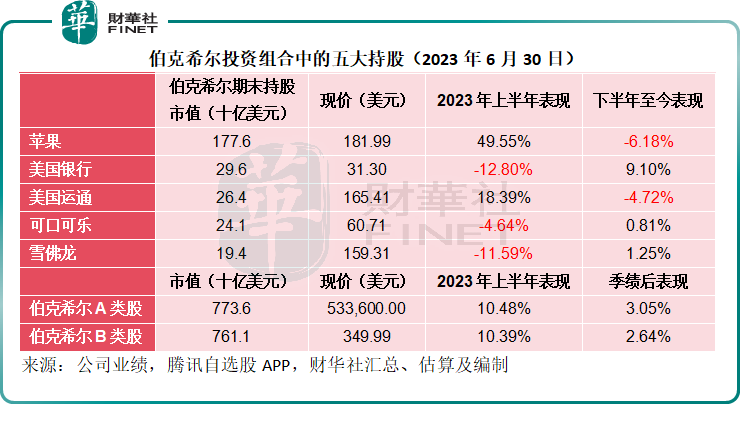

2023年6月30日,伯克希爾的五大持股依然是蘋果(AAPL.US)、美國銀行(BAC.US)、美國運通(AXP.US)、可口可樂(KO.US)和雪佛龍(CVX.US),大約佔了伯克希爾股權投資總公允值的78%,比期初時高出3個百分點,主要得益於最大持倉股蘋果於上半年累計上漲49.55%(即差不多漲了一半的市值)以及支付公司美國運通上半年股價累計上漲18.39%,抵消了美銀、可口可樂和雪佛龍上半年分别累計下跌12.80%、4.64%和11.59%的影響。

換言之,蘋果在2023年第2季股價上漲是成就伯克希爾期内業績大幅回升的一個重要原因——財華社粗略估算,蘋果帶來的未確認收益或高達266億美元(2023年6月末的持股公允值為1776億美元,而2023年3月末為1510億美元)。

不過,優不優秀,那都是已經過去的成績,該著眼的是將來。

「股神」有何啓示?

事實上,這份業績多少透露了一些「股神」巴菲特對於未來的預判,財華社認為有幾點值得留意:1)繼續看好能源,尤其美國的油服公司;2)增加現金,或許是為未來作準備;以及3)回購舉動的暗示。

正如前文所述,伯克希爾持續增持西方石油的普通股,此外,還增持了油服公司Pilot,使其成為了伯克希爾的子公司。這兩家公司最大的特點是更專注於美國國内業務。

西方石油受2023年第2季油價下降影響,業績不是太理想,將反映在伯克希爾的2023年第3季業績中。

不過,展望油價的中短期前景,或得到供求缺口的支持,這是因為沙特為首的OPEC+有意減產以遏制油價跌勢。值得留意的是,疫情之後,美國的頁岩油生產始終未順利恢復,這或為其國内的油氣公司和油服公司帶來崛起之機,而美聯儲的加息周期可能快將結束,如果提前轉向(即降息),或有利於油價——刺激需求同時美元匯率或下降,這可能是巴菲特加倉能源股的考慮。

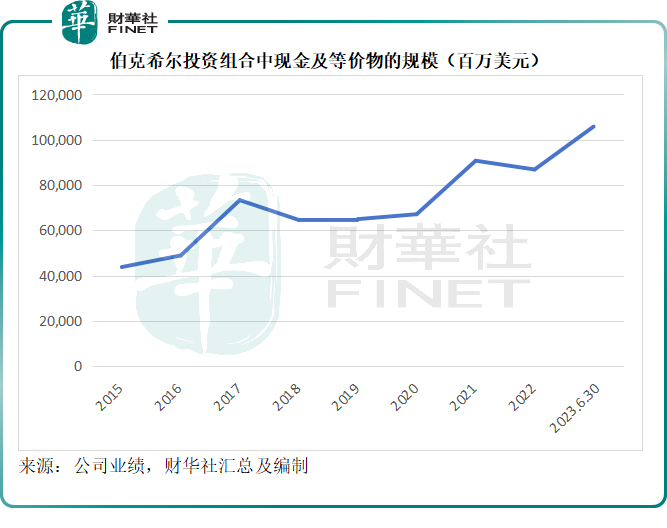

另外,伯克希爾的投資組合中,現金及等價物和美債(可快速變現資產)的規模達到1057.47億美元,較期初增加了189.31億美元,見下圖,現金持有量在持續攀升,這可能意味著伯克希爾寧願留存著現金以後投資,都不願在當前進行投資——可能認為當前美股估值偏高。

對入市如此謹慎,但伯克希爾在回購自己的股份上卻毫不吝啬。2023年第2季,伯克希爾回購了1,042股A類股和235萬股B類股,合共耗資13.03億美元,較上季的44.40億美元低了30多億美元,2023年上半年回購股份合共用了57.42億美元,較去年同期的41.39億美元增加了38.73%。

需要注意的是,伯克希爾於2023年6月於A類股和B類股的回購均價分别為每股50.65萬美元和335.55美元,均遠高於其過往的回購價,兩類股過去兩年的回購價幅度分别為31.63萬美元-48.5萬美元之間,以及209.92美元至322.88美元之間,這顯示出巴菲特並不覺得自己的股價貴,還樂意在當前的高位買入,對公司的前景相當有信心,也就是對自己的投資很有信心。

那麽,投資者對「股神」有沒有信心?未來自有分曉。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)