這市道,對投資者很不友好。

今年以來,恒生指數(HSI.HK)累跌13.19%,陷入兩萬點以下,其中港股市值最高的騰訊(00700.HK)今年累計下挫8.25%,市值蒸發2,460.19億港元(期初市值3萬億,現在只有2.75萬億港元)。

二級市場尚且如此,一級市場更不用說。

今年港股市場的IPO活動明顯萎縮。

2023年前三季,港交所(00388.HK)的新上市公司有47家,集資額為246億港元,同比下滑67%。

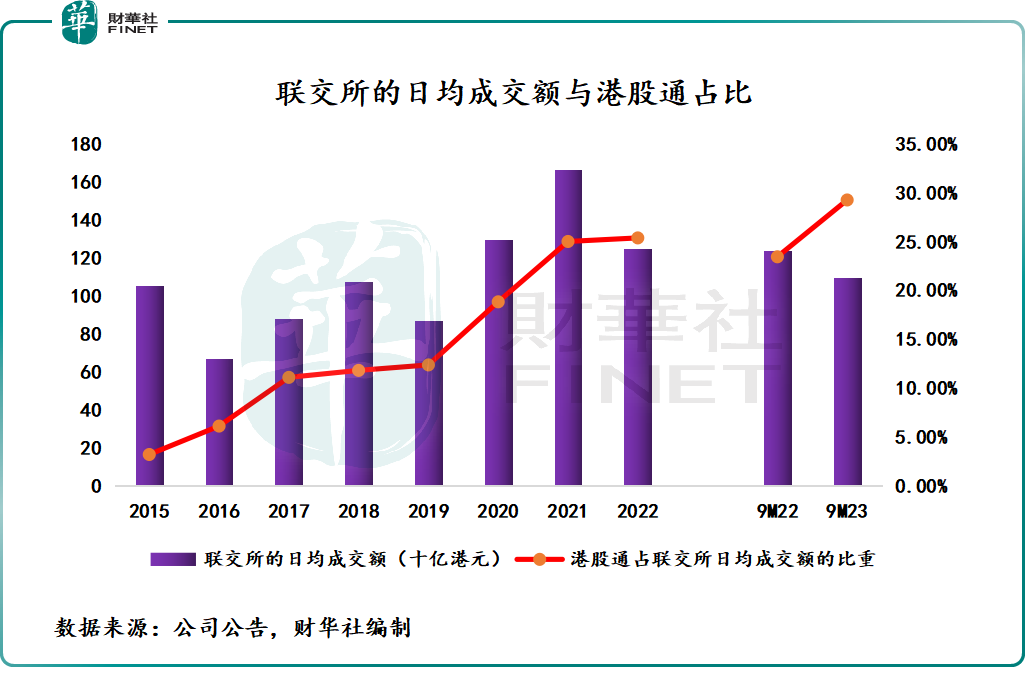

在如此低迷的市況下,聯交所2023年前三季的平均每日成交金額(包括股本證券、衍生權證、牛熊證及權證)按年下滑12%,至1097億港元,其中港股通日均成交額佔了29.26%,較上年同期增加了5.8個百分點,可見如果沒有南下資金的幫襯,其成交或更低迷。

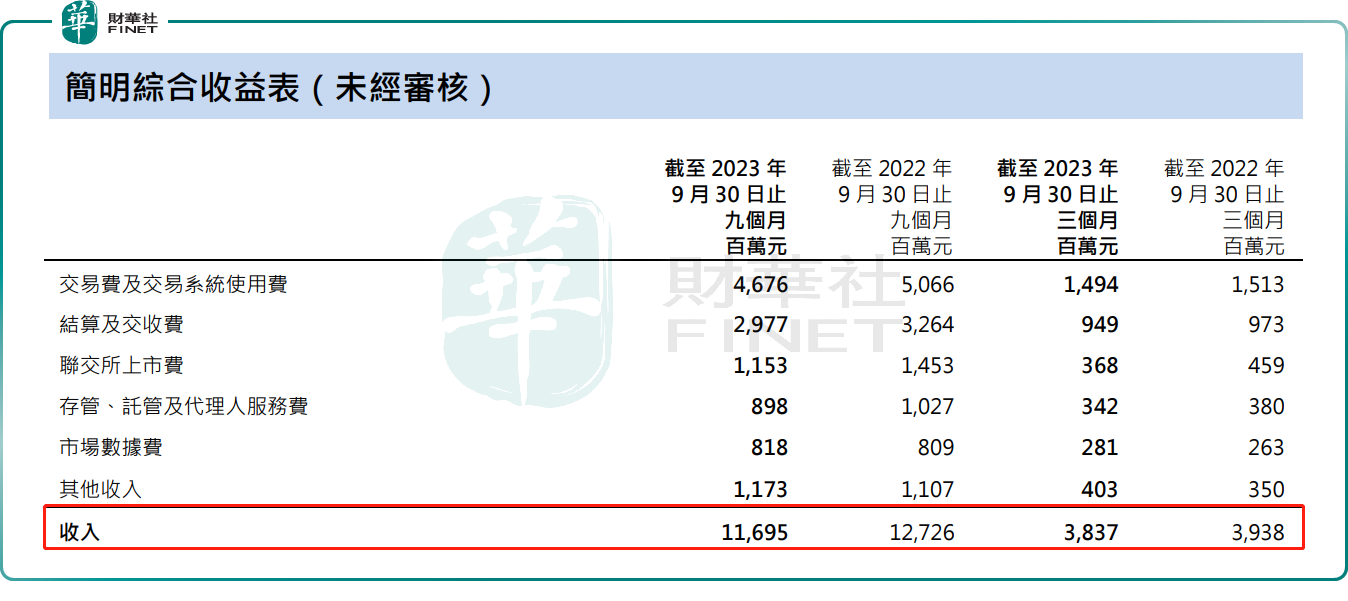

在如此低迷的市場表現下,港交所2023年前三季主營業務總收入同比下降8.1%,至116.95億港元,其中2023年第3季的收入按年下降2.6%,至38.37億港元。交易費、上市費、結算費和交收費以及存託和代理人收入的下降,完全抵消了市場數據費收入的微增。

主營業務收入下降,但港交所的費用和支出卻並沒有隨之而減少。財華社留意到,該交易所集團的員工、IT、樓宇、推廣等支出都在上升,其中IT、樓宇支出和推廣開支的第3季增幅更達雙位數。

然而,面對收入下降,主要開支增加,港交所的利潤卻是在增長。

2023年第3季,港交所的EBITDA(扣除稅務、利息、折舊及攤銷前利潤)按年增長19.4%,至37.06億港元;股東應佔淨利潤更按年增長24.0%,至29.53億港元。2023年前三季,港交所的EBITDA同比增長21.8%,至115.65億港元,股東應佔淨利潤同比增長28.4%,至92.65億港元。

之所以有如此差異,主要是因為港交所有一筆沒有成本的收益——投資收益。

港交所的投資收益是什麽?

2023年第3季,港交所的投資收益同比增長8.8倍,至12.11億港元,佔其稅前利潤的36.3%;2023年前三季的投資收益則按年增長8.2倍,至38.87億港元,佔港交所期内稅前利潤的37.21%,挽救了其主營業務表現的不濟,讓港交所得以保持利潤增長。

那麽,這些投資收益從何而來?

港交所作為撮合金融產品買賣的交易場,也起到資金中介的作用,客戶的保證金(例如買賣衍生品需要提供保證金,以確保交易的達成)、暫時存放在市場的結算資金,就是港交所投資收益的主要資金來源,見下圖,2023年前3季,其投資資金2555億港元中,有1981億港元(約佔77.5%)來自保證金。

這些客戶資金放在中介平台的時間不長,港交所要確保資金的流動性,並不會將資金用於高風險金融產品的買賣,而只會用來賺取低風險、高流動性的現金利息。

2022年以來,美聯儲接連加息,當前的聯邦基金利率(短期利率)已到達5.25%-5.50%的水平。

由於港元與美元的聯匯制度,港元也需要跟隨美元加息,以保持其幣值的穩定,否則利率波動會造成資金的流走——從利率較低的貨幣流向利率較高的貨幣,令前者的幣值受壓。

例如,在美聯儲對上一次於美國時間7月26日調高聯邦基金利率目標區間25個基點,至5.25%-5.50%後,香港金融管理局即於幾個小時後的香港時間7月27日宣佈將基本利率根據預設公式定為5.75%,在美國聯邦基金利率目標區間的下限加50個基點。

這樣的結果是,港元跟隨美元利率上升。也因此,港交所的現金及銀行存款利息能夠持續攀升,2023年前三季,這些利息收入達到34.13億港元,遠高於上年同期的9.65億港元,見下圖。

這正是推動港交所前三季利潤增長的主要原因。

結論

誠然,加息與市場角色,讓港交所在2023年前三個季度「躺賺」。但是這樣的優勢,卻不可能長期持續。

從長遠來看,要持續吸引資金來港交所,此平台需有良好的交易氛圍、活躍的投資氣氛、優秀的投資標的和公平公正的交易法規。

若熊市持續太久,資金賺不了錢,自然會流走。同樣,優秀的上市企業也無法長期容忍自己的估值偏低,若其無法在港股市場取得合理的估值,也會黯然離開。

交易法規與監管更是十分重要,若無法營造公平的交易環境,不論是投資者還是上市公司,都會避走不及。

港交所的數據顯示,其截至2023年9月30日止共有115家上市申請正在處理中,排隊IPO的企業仍有許多,但是港交所還需要繼續完善監管法規,簡化和優化交易程序,扮演好連接内地與世界的角色,才能保持其優勢。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)