在2009年,周鵬,這位前英特爾公司的資深硬件工程師以及特斯拉Model S的前動力總成總工程師,鑒於中國電動汽車市場具有巨大的發展潛力,決定創立幂源科技控股有限公司(簡稱「幂源科技」),專注於動力電池系統產品的研發和銷售。

經過14年的發展,幂源科技以其在中國純動力電池系統行業的第三大供應商地位,正式向資本市場發起衝刺。於12月8日,幂源科技向港交所遞交了招股說明書,計劃在港交所主板掛牌上市,由匯豐及中金公司擔任聯席保薦人。

幂源科技自創立以來,一直受到資本的關注與支持,並在近兩年間,借著國内新能源汽車產業的快速發展,取得了長足的進步。然而,今年上半年,公司的業績突然出現了下滑,這似乎暗示著公司潛在的經營風險。

估值50億,軟銀、上汽來助攻

幂源科技是一家專注於設計、制造及銷售電動汽車定制電池系統的企業,同時提供儲能解決方案及電池管理系統(BMS)。其業務範圍遍及中國、印度和美國市場。

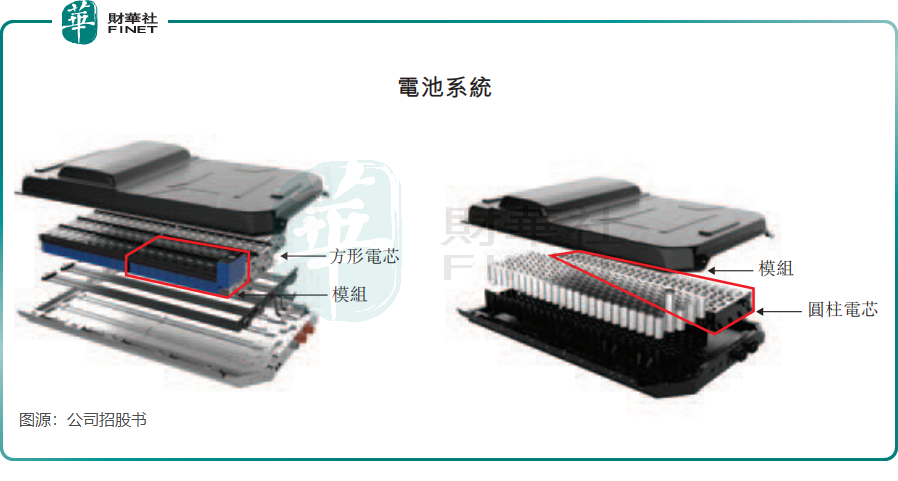

資料顯示,幂源科技開發出了提供圓形及方形電芯的動力電池系統,於2022年,公司設計出了108套定制動力電池系統,覆蓋乘用、商用、運輸貨物等場景。

動力電池系統與我們常提到的動力電池為兩個概念,動力電池是蓄電池,動力電池系統則是為電動汽車提供驅動能源的可充電電力儲存系統,是由電芯、BMS及電池模塊、熱管理系統、電氣組件及其他組件組成,專為特定車型而設計。

在整個新能源汽車產業鏈中,幂源科技這類第三方動力電池系統提供商起到了鏈接上下遊參與者的作用,即幫助上遊電芯制造商的電芯通過動力電池系統銷售給客戶,以及向下遊電動汽車廠商提供動力電池系統產品。

對於寧德時代(300750.SZ)等電芯制造商來說,他們對下遊汽車廠商提供定制化解決方案的能力有限,因此往往偏向定制外包給第三方動力電池系統提供商。寧德時代這位「金主」,正是選中了幂源科技作為外包商,2021年起選擇幂源科技為其指定汽車OEM客戶提供圓柱電芯的電池系統及技術,並於2023年進一步聘請幂源科技開發方形電芯的動力電池系統。

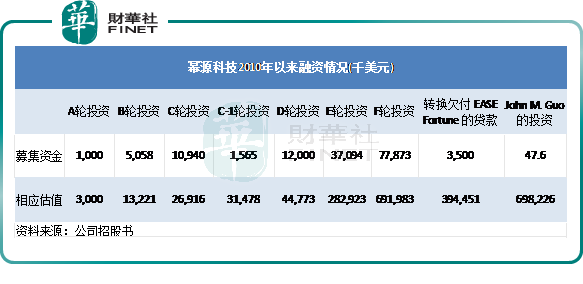

值得一提的是,一些知名投資機構將目標瞄準了定制電池系統解決方案賽道,並且向幂源科技抛出了橄榄枝。

招股書顯示,2010年3月以來,幂源科技累計獲得多輪融資,累計融資額約為1.49億美元。

在2022年9月最後一輪投資中,幂源科技估值為6.98億美元,折合人民幣約為50億元。在這些投資者中,包括了位於美國、中國、韓國及其他地區的經驗甚豐、成熟的風險投資及私募股權基金,其中有軟銀中國資本的基金、上汽集團(600104.SH)的風投部門SAIC Capital以及韓國風投機構KB Investment等。除此之外,投資者群體中還包括半導體公司供應商NXP B.V、三江化工(02198.HK)實控人管建忠等。

有著資本的加持,幂源科技走向了台前。2022年按出貨量計算,幂源科技是中國乘用純電動車的第三大動力電池系統供應商,市場份額為9.6%。於乘用純電動汽車市場中,按出貨量計算,幂源科技是中國A00級乘用車純電動汽車的最大動力電池系統供應商。

大客戶依賴症不是「病」?

從產銷數據來看,我國新能源汽車在2021年正式開啓爆發模式。傳統車企在新能源汽車領域發力,以及造車新勢力的崛起,給予了行業上下遊成長土壤和發展信心。

2021年及2022年期間,幂源科技下遊客戶的需求量大幅增加,特别是其圓柱LFP動力電池系統綁定了暢銷車型,從而推動了幂源科技產品出貨量和收入規模的飙升。

招股書顯示,2020年至2022年,幂源科技銷量由8.63萬個增長超500%至52.83萬個,帶動收入由10.15億大幅增長至55.74億元。利潤方面,由於面臨電芯等原材料高昂成本的因素影響,幂源科技的盈利能力並不出眾,2020年及2021年分别產生虧損8894.3萬元及6591.6萬元,2022年實現扭虧,期内利潤為1.08億元。

到了2023年上半年,幂源科技業績突然變臉,當期銷量和收入均遭腰斬,並由盈轉虧,虧損了377.3萬元。

對於業績變臉的原因,當中既有市場因素,也由幂源科技客戶結構尚待優化的原因。

市場因素方面,由於預計2023年政府補貼退坡,導致下遊廠商客戶需求在2023年相較於2022年較低。中國汽車動力電池產業創新聯盟數據顯示,今年1-6月,我國動力電池累計裝車量152.1GWh,累計同比增長38.1%,增幅相較於去年同期的109.8%出現大幅放緩。

在市場的大環境影響下,幂源科技的出貨量並非增幅收窄,而是出現了負增長。換言之,幂源科技的運營表現明顯遜於整體市場。背後的原因,出在幂源科技客戶集中度高帶來的風險。

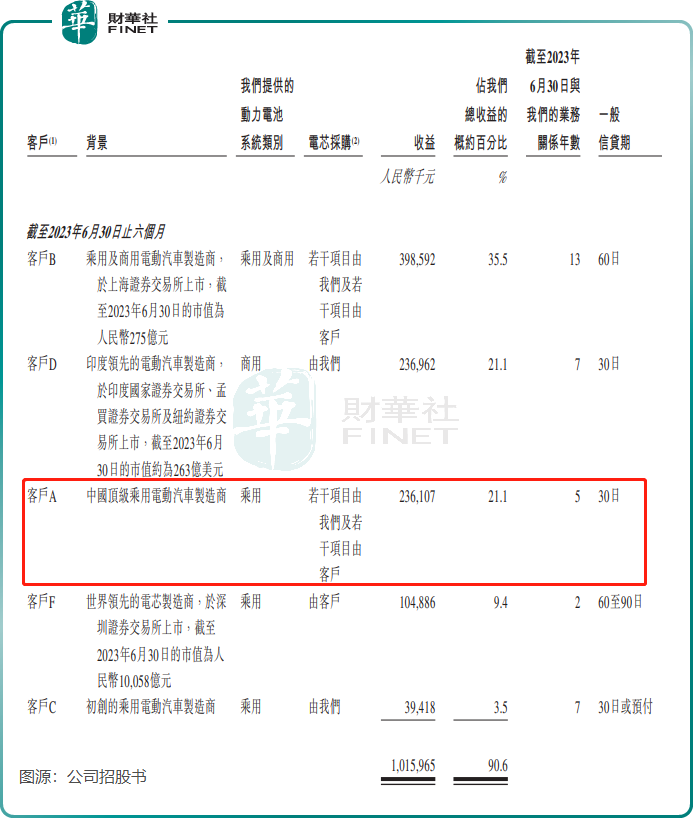

截至今年6月底,幂源科技為116家電動汽車OEM客戶設計動力電池系統,在2022年按出貨量計還與15大中國電池制造商中的13家保持緊密的業務聯系。然而,實際上能為幂源科技帶來可觀收入貢獻的客戶卻寥寥無幾,2020年以來公司來自前五大客戶的收入比重均超過90%,2022年這一比重甚至達97.4%,其中最大客戶佔比則為46%。

眾所周知,過於依賴少數客戶是存在相當大的運營風險的,容易導致企業經營業績產生大幅波動。幂源科技實際上也受客戶依賴症的負面衝擊,今年上半年公司一名主要客戶(客戶A)減少了向其發出的採購訂單,原因是這家客戶的業務策略調整為更多專注於新A0級BEV乘用車市場,當期該客戶為公司帶來的收入僅2.36億元,而上年全年帶來的收入高達25.63億元。

此外,客戶B也是幂源科技的主要客戶之一,根據招股書背景介紹猜測,客戶B或是幂源科技的重要合作夥伴江淮汽車(600418.SH)。於2017年2月,幂源科技與江淮汽車成立了一家動力電池系統制造合資企業江淮華霆,雙方各持股50%。

既是客戶,亦是合作夥伴,幂源科技認為未來江淮汽車對其產品的需求強勁且穩定。

然而,電動轉型並不理想的江淮汽車也幫不了「兄弟」一把,今年前11月,江淮汽車純電動乘用車產銷兩降,其中銷量同比下滑了1.96%至16.96萬輛,從而導致從幂源科技的採購訂單也受到影響。於2022年,幂源科技來自客戶B的收入達17.46億元,但到了2023年上半年僅有3.99億元,2023年全年帶來的收入相較於2022年全年出現下降已幾乎沒有懸念。

不難看出,「金主」們的採購計劃變動或銷量不佳導致採購額下降,對幂源科技的打擊是巨大的,這當中都源於幂源科技對大客戶依賴性過大,客戶結構尚需優化。

不過,幂源科技並不認為依賴大客戶帶來的潛在風險,還認為前五大客戶集中度高情況下,公司的業務是可持續的。

幂源科技對此解釋稱:「公司與前五大客戶合作穩定,由於動力電池系統通常根據供應商的專有技術定制,而新供應商開發及交付動力電池系統需要相當長的時間,因此動力電池系統供應商面臨相對較低的替代風險,相互依賴創造了穩定及可持續的業務關系。」「公司最大客戶佔電動汽車市場的很大部分。通過專注於客戶深度而非廣度,我們可以提供更好的服務並與我們的主要客戶建立牢固的關系。」「過去五年公司成功擴張及拓展客戶基礎,說明公司有能力減少依賴現有客戶並吸引新客戶。」

A00級動力系統霸主也要謀轉型

幂源科技在一個細分領域還是霸主級别的存在。

於2022年乘用純電動汽車市場中,按出貨量計算,幂源科技是中國A00級乘用純電動汽車的最大動力電池系統供應商。根據弗若斯特沙利文報告,至2023年6月30日,幂源科技的電池系統已為中國超過100萬輛電動汽車提供動力,包括2022年中國約十分之一的純電動汽車和超過三分之一的A00級乘用純電動汽車。

A00級汽車,是指軸距在2-2.2m之間的微小型車,這種級别的車是最小的。我國A00級車型比較有代表的品牌有五菱宏光Mini、長安新能源-奔奔EV、江淮iEV6E運動版、奇瑞QQ3、比亞迪F0等。

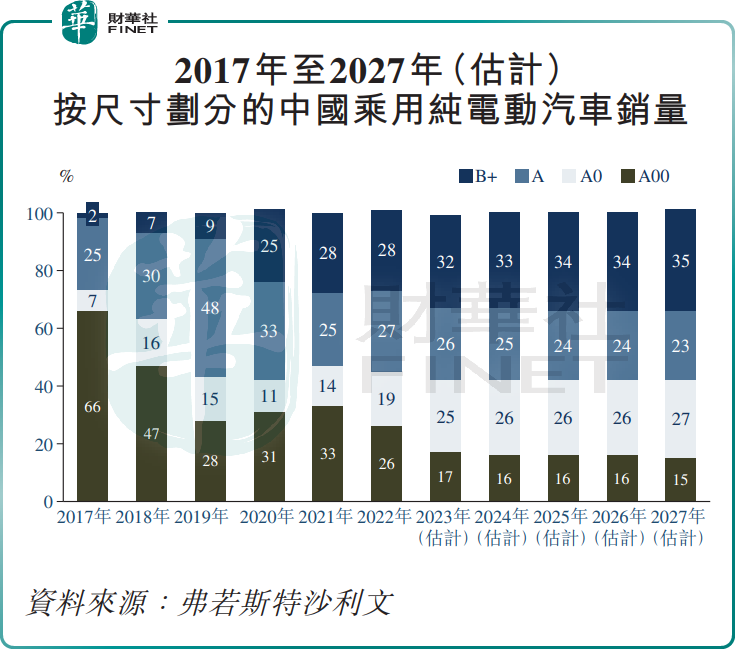

A00汽車在充電動汽車市場佔重要地位,佔2022年中國乘用純電動汽車總銷量約26%,不過這一比例在2017年時曾高達66%,意味著A及B+尺寸的純電動汽車在國内市場更暢銷。

從當下的消費趨勢看,A及B+尺寸的純電動汽車才是消費者的首選。弗若斯特沙利文數據顯示,預計到2027年,B+及A尺寸的純電動汽車銷量佔比預計分别為35%及23%,A00級純電動汽車銷量佔比則收窄至15%,雖然佔比較為穩定,但相較於2017年已失去了大半市場。

幂源科技也意識到了市場消費趨勢帶來的問題,其在招股書中表示,擬擴展公司電池系統的多樣化應用,為增長迅速的插電式混合動力電動汽車及混合動力電動汽車板塊、規模較小但服務不足的非乘用純電動汽車板塊,增強公司提供的產品矩陣。同時,亦擬將在中國A00級乘用純電動汽車上的成功復制至A0及A級分部。

小結:在過去幾年,幂源科技獲得了資本的矚目,也享受到了我國新能源汽車市場帶來的巨大紅利。但在繁榮過後,幂源科技也暴露出了客戶依賴症嚴重、產品組合多樣化不足等問題。

此次若能登陸港股市場,拓寬融資渠道,或能給幂源科技喘息以及變革的機會。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)