自「18A」政策出台以來,港股市場湧入了大量的生物科技企業。從研發模式來看,主要有自主研發模式、授權引進模式(License-in)以及VIC模式(VC+IP+CRO)。

其中,授權引進模式近些年的發展歷程值得關注,已經從早些年的爆火逐漸轉冷,曾經的追捧也變成了如今的嫌棄。

值得注意的是,從美聯儲日前發佈的最新一期經濟前景預期來看,美聯儲明年或有三次降息。降息之下,高度依賴資金流的生物科技板塊有望迎來顯著的流動性改善,被嫌棄的License-in企業又會有什麽樣的表現?

從再鼎醫藥說起

授權引進(License-in)是一種產品引入方式,是指「產品引進方」向「產品授權方」支付一定的首付款,並約定後續的里程碑費用(按品種開發進展)以及未來的銷售提成,從而獲得產品在某些國家(地區)的研發、生產和銷售的商業化權利。

眾所周知,新藥研發是一個極度「燒錢」的高風險項目。而在同樣資源下,License-in模式具有可以幫助藥企豐富產品管線、降低成本和風險、快速切入市場等多重優勢。

早期我國藥企研發、創新的能力比較差,研發資金也不充裕,License-in模式憑借其優勢乘風而起,該模式一度被視為最適合中國創新藥發展的產業模式。

在License-in模式興起之際,再鼎醫藥(09688.HK)完美把握時機,迅速崛起,曾被視為是License-in模式最好的「代言人」。

2016年,再鼎醫藥從TESARO公司引進尼拉帕利,獲得了這款產品在中國内地、中國香港與中國澳門的權益。

據了解,站在2016年的時間節點,尼拉帕利其實已經是一款接近於成熟的產品,當年公佈的3期臨床試驗數據相當不錯。

果然,這款藥品在次年獲美國FDA批準上市。

有這個基礎打底,尼拉帕利在中國獲批上市只是時間問題。事實也是如此,2018年底,這款藥品在國内上市。

除TESARO外,再鼎醫藥還和賽諾菲、百時美施貴寶、葛蘭素史克(GSK.US)等國際巨頭合作,引進產品,進一步打開了市值的想象空間,其美股的股價在那幾年里是一路飛漲,成為了十倍大牛股。

再鼎醫藥成立於2014年,僅僅數年便打造了一條擁有多款臨床中後期產品的管線,並在資本市場上大獲成功,仿佛新藥研發的「雙十定律」不存在一樣。

雖然License-in有很多優點,能規避掉很多風險,但也不是所有企業都能用得好的。簡單而言,這種模式對引進方的綜合能力有著非常高的要求,包括對行業的理解程度、產品的篩選能力、產品資源對接能力、資金實力、團隊研發運作能力等等。

不過,在巨大的利益面前,有條件要上,沒有條件創造條件也要上,License-in模式越來越熱,慢慢就被「玩壞了」,潛在前景好的產品管線被哄搶,搶不到的就退而求其次,慢慢的「僞創新」成為了License-in模式新的代名詞。

最典型的就是拿一個「殼」,隨便引進幾款產品塞到公司里,然後就去上市圈錢,這就是所謂的「攢局」式IPO,簡直是明告訴投資者,「我就是趁熱來割波韭菜」。

而創新藥企早期一般都過得比較「慘淡」,虧損是普遍狀態,在「18A」政策之下,港股市場成了最合適的上市地點。雖然很多「攢局」式IPO遭遇失敗,但多年下來,港股市場的生物科技板塊中還是有著一些相對出色的License-in創新藥企。

港股市場License-in創新藥企表現如何?

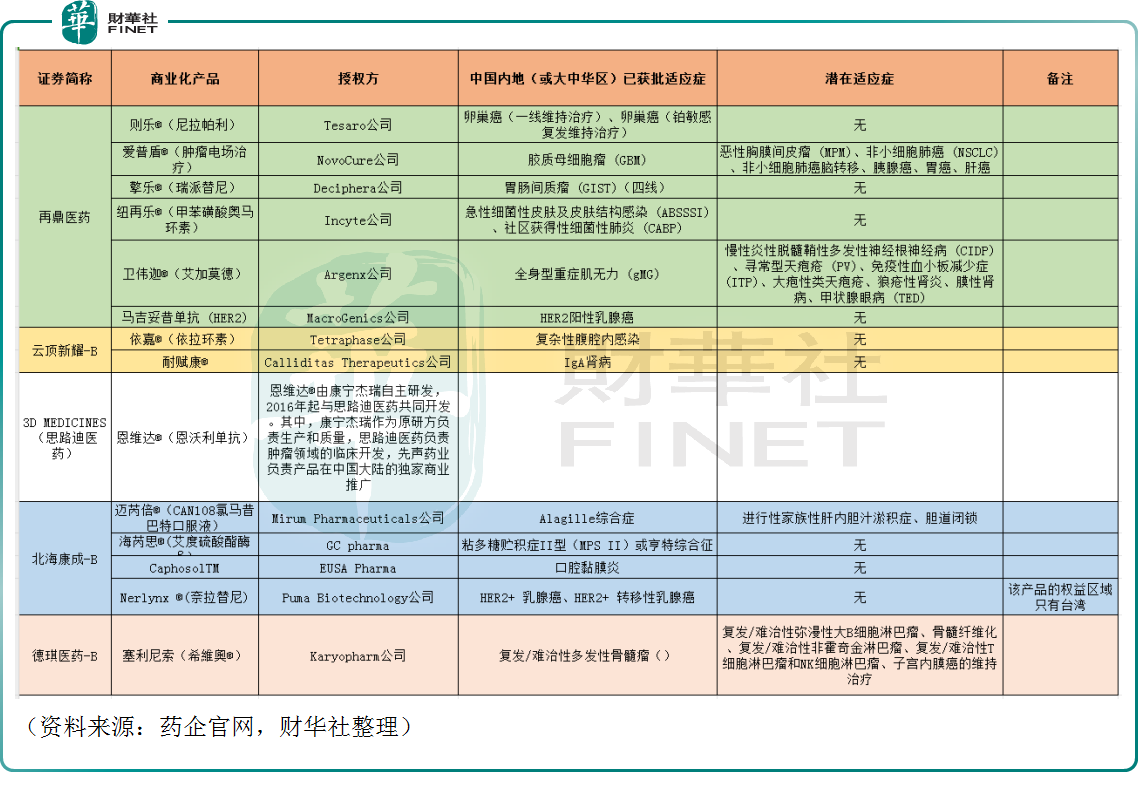

不少在港上市的藥企擁有引進的產品,百濟神州(06160.HK)、信達生物等創新藥龍頭的一些產品也是引進,不過再鼎醫藥、雲頂新耀-B(01952.HK)、北海康成-B、德琪醫藥-B等公司對License-in模式依賴較高。

如下圖所示,上述幾家公司都已經擁有商業化產品,這一點在港股眾多生物科技企業中算是比較有優勢的一點,畢竟還有大量上市藥企仍處於臨床階段,連一款商業化產品都沒有。

而問題在於,這幾家公司所有的商業化產品均來自於授權引進。再鼎醫藥相當典型,擁有的商業化產品不少,但沒有一款是自主研發的。

由於License-in模式,「再鼎醫藥們」往往只擁有藥品的大中華區的權益,有的甚至只有某一個區域的權益,且商業化的收入還得分一部分給授權企業。另外,從引進藥品的適應症來看,目前獲批的沒有幾個市場空間特别廣闊的「大適應症」。

其結果就是,引進了產品,紙面上很好看,但這些產品的市場空間比較有限,因此反映在業績上,表現其實並沒有那麽亮眼。

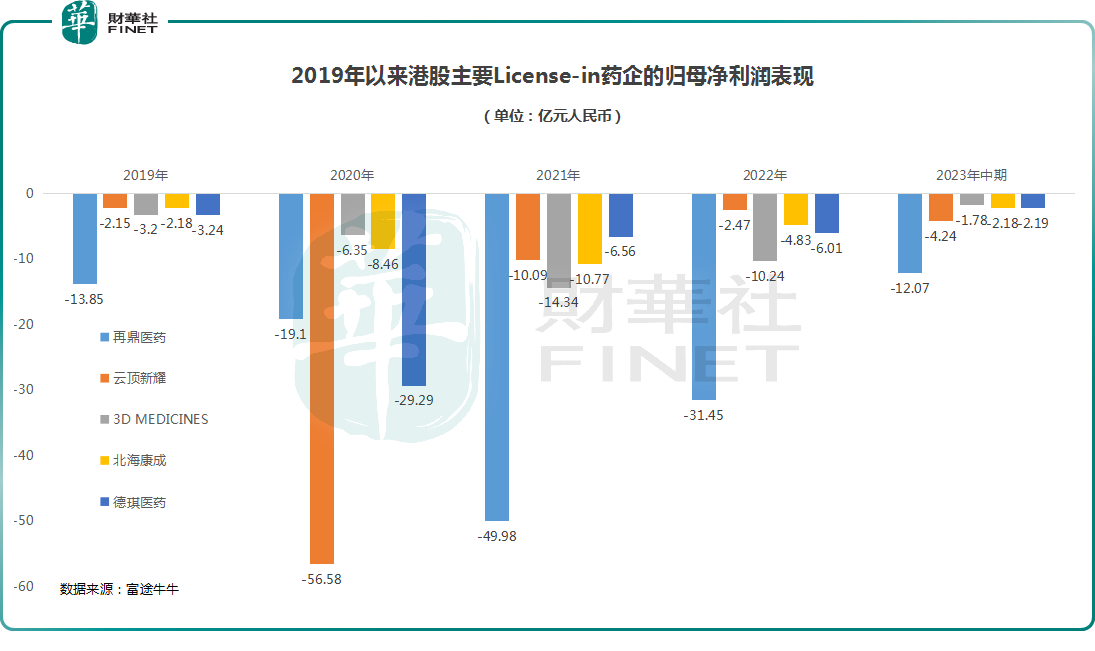

數據顯示,上述幾家公司縱然擁有商業化產品,但這些年來仍處於虧損狀態(注:再鼎醫藥數據按1美元=7.1CNY的匯率進行了換算)。

資本市場雖然講前景、講預期,但一直賺不到錢,耐心也會逐漸消磨,再加上近兩年美國強力加息,導致市場流動性吃緊,生物科技股迎來持續下跌,這些對License-in模式依賴較高的藥企同樣遭遇了「膝蓋斬」。

其中,被稱作License-in模式龍頭的再鼎醫藥、雲頂新耀自2021年年中以來分别累跌了83.27%、73.37%。

總的來看,這兩年港股創新藥企的股價表現相當疲軟,採用License-in模式的藥企縱然擁有了商業化產品,但估值並未被高看一眼,股價跌得也不比那些未實現商業化的同行少多少。

License-in模式沒有未來了?

如今有一些人認為License-in模式模式已經被「玩壞了」,沒有未來了。

確實!數據顯示,現在License-in項目、金額較幾年前出現了大幅下降,反而License-out項目明顯變多了。

不過,也應注意到,License-in模式雖然近年受到了一些啓示,但這種模式有其獨特優勢,並不會真的消亡,事實上恒瑞醫藥、齊魯制藥等一些傳統大藥企這些年也應用了這種模式,授權引進了一些產品管線,此外百濟神州、信達生物等創新藥龍頭其實也擁有一些授權引進的產品。

可見,License-in模式在大幅「降溫」之後也依然獲得了一些大型藥企的青睐。

與此同時,再鼎醫藥、雲頂新耀等License-in藥企也都在逐漸轉型,爭取「License-in+自研」兩條腿走路。

說到底,License-in只是新藥研發領域里的一種模式,最後能取得什麽結果還是要看藥企自己的選擇,那些只想著「攢局」IPO,割一波韭菜的最後會被抛棄,而那些好好經營,重視研發的藥企終究會脫穎而出。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)