隨著國内醫藥行業發展加速、内卷加劇,走向市場廣闊的海外是藥企必然的選擇。

在剛剛過去的2023年,創新藥賽道風起雲湧,出海項目迎來爆發式增長。2023年也被譽為是中國創新藥出海突破元年,從低端原料藥、高端注射劑、小分子創新藥再到大分子生物創新藥,都步入了全球主要醫藥市場。

不過,就在這「一路火花帶閃電」的狂飙之刻,創新藥出海的爭議之聲也隨之響起。

藥企爭相出海的邏輯在哪里?

國内藥企爭相出海是國内外雙重因素作用的結果。

一方面,2017年6月份,中國食藥監總局成為國際人用藥品注冊技術協調會(ICH)正式會員,為其全球第8個監管機構成員,2018年6月,成為ICH管理委員會成員,自此我國創新藥逐步融入國際市場。

《「十四五」醫藥工業發展規劃》等政策的制定也對藥企出海起到了促進作用。

隨著研發實力的提升,又有著政策的支持,出海便逐漸成為了創新藥企的共識。

另一方面,從創新藥市場規模來看,根據BCG援引Evaluate Pharma的數據,2021年全球創新藥市場約為8300億美元,其中美國市場佔比為55%,而相比之下中國創新藥市場僅佔全球的3%。

在藥品定價方面,2021年,我國人均衛生費用為5439.97元(相當於754.3美元),美國同期的人均衛生費用達12914美元,彼此相差17.12倍。

另外,國内的醫療保障體系是以社會醫療保險為主體,美國的醫療保險體系以商業保險體系為主體,對創新藥的支付支持力度更強。

簡而言之,創新藥出海能大幅提升產品天花板,藥企有「肉」吃。

最典型的一個例子,君實生物(01877.HK)的腫瘤免疫治療藥物特瑞普利單抗(Loqtorzi)在美國的價格是中國價格的33倍。

而從目前我國創新藥出海的商業模式來看,主要有三種:自主出海、License-out(「借船」出海)、合作出海,前兩者比較受關注。

其中,自主出海即中國本土藥企自主在海外開展臨床試驗、申報上市,獲批後銷售。這種模式強調獨立決策和戰略規劃,一旦研發成功能獨佔巨額收益,但需要應對產品創新力、研發力、資金實力、溝通和戰略管理等挑戰。

「借船」出海(License-out),即本土藥企進行藥物早期研發,然後將項目授權給其他藥企做後期臨床研發和上市銷售,通過專利授權、權益轉賣等方式對外授權,按里程碑模式獲得各階段臨床成果以及商業化後的一定比例銷售分成。

這種模式靈活高效,能降低藥企的資金壓力,降低新藥研發風險,又能在銷售端借助合作夥伴的銷售網絡,但新藥研發成功帶來的收益無法獨佔,同時在合作夥伴和談判中需要面對挑戰。

「借船」出海大爆發,腫瘤領域佔比最高

基於國内創新藥當下的能力和資源,以及目標市場的特點和需求,「借船」出海是目前較為主流的創新藥出海方式。

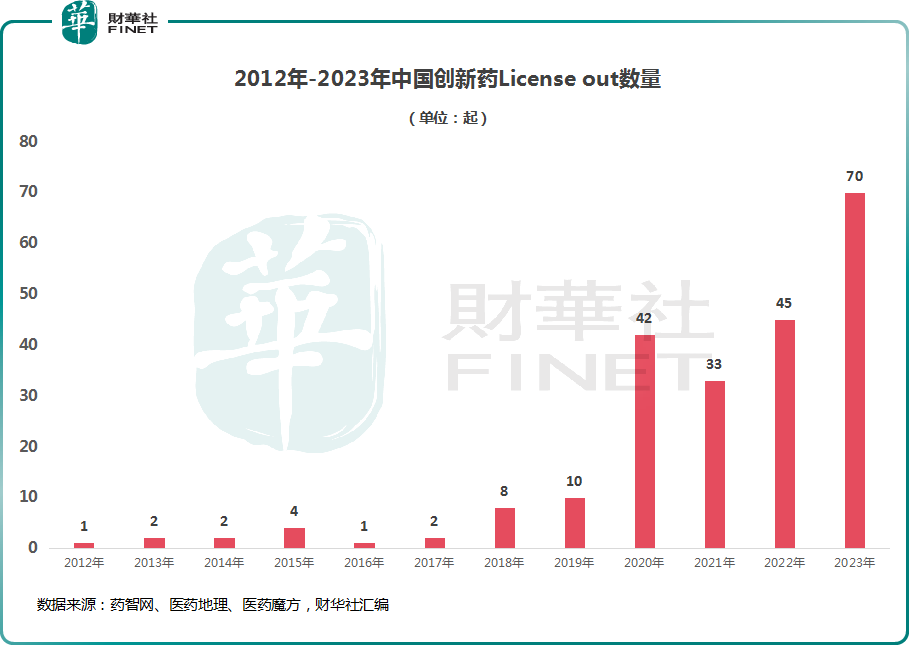

數據顯示,2018年之前,國内創新藥「借船」出海的數量普遍偏低,徘徊在低個位數狀態,此後出現明顯增長,而到了2020年終於迎來了一波爆發式增長,達到了42起。

而據醫藥魔方數的數據,2023年國内合計發生近70起國產創新藥License-out(授權轉讓)交易,已披露交易總金額超過350億美元。

從數量和交易規模上看,國產創新藥出海規模已達到近幾年的高峰,且License-out的品種數量超過 License-in(授權引進)。

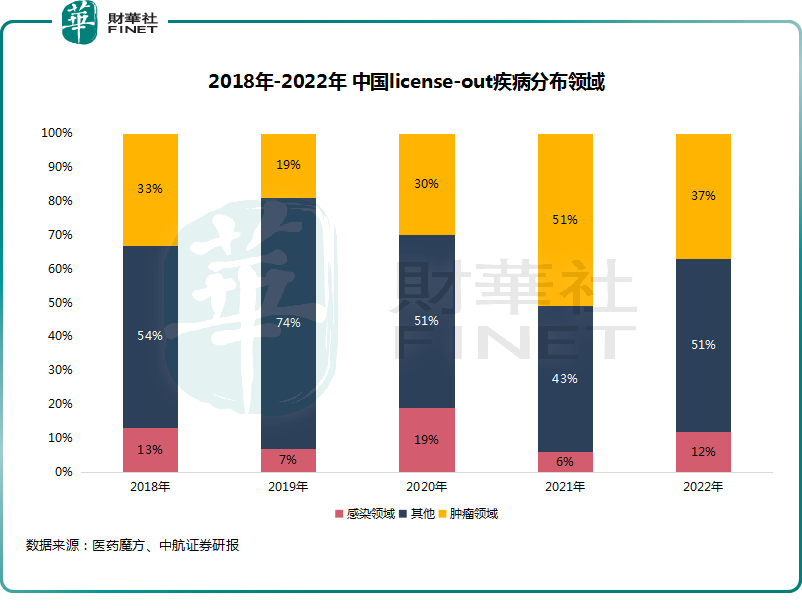

從我國License-out的疾病分佈情況來看,腫瘤始終是佔比最高的領域,其次感染領域的佔比也比較穩定地位居前列,兩者長期佔據近50%的分佈結構。

到了2023年,在License-out的疾病分佈中,腫瘤領域的佔比再獲大幅提升,佔比甚至超過了50%。除了偶然出現的乙肝、神經系統疾病、自身免疫性疾病外,一眼望過去全是腫瘤。

而從我國License-out各藥品項目數據佔比情況來看,據中航證券整理,單抗/融合蛋白佔比最高,接近40%,小分子佔比近3成,其次則是雙/多抗、ADC(偶聯藥物)、細胞療法等。

技術進步OR「殺雞取卵」?

在2023年國產創新藥License-out交易總金額方面,最突出的是百利天恒(688506.SH),該公司授權給百時美施貴寶(BMY.US)的項目總金額高達84億美元;此外誠益生物、百力司康、翰森制藥、亨利醫藥等公司的授權項目總金額也都在10億美元以上。

國内出海的創新藥企涉及港、A的上市公司,也有許多還未上市的藥企,而「買家」多是諾和諾德、阿斯利康、百時美施貴寶、葛蘭素史克等全球「巨無霸」級别的藥企,給出的項目總金額有很多超過10億美元。

結合2023年的出海數量、項目金額、買家實力,一些業内人士認為這個結果表明國内藥企的創新力這些年得到了大幅提升,實力獲得了廣泛認可。

而平安證券近期的研報亦指出,國内制藥企業出海項目類型主要包括創新藥、生物類似藥、劑型改良、成熟品種以及技術出海多種類型,其中創新藥和技術出海項目數量佔比常年維持80%以上。創新藥項目數量佔比從2017年的31%到2023年1-11月的73%,我國新藥研發能力日漸增強,創新藥企國際競爭能力不斷強化。

值得注意的是,在一些人為國内創新藥獲得海外頭部藥企認可而欣喜的同時,亦有聲音稱,創新藥企將潛力項目授權出去是「殺雞取卵」的短視行為。

諾和諾德、阿斯利康、羅氏等海外巨頭不是慈善家,他們經驗豐富、眼光刁鑽、實力強勁,能被這些海外巨頭看中的基本都是具有不俗商業潛力的項目。

而通常將項目授權出去後,國内藥企僅會保留大中華區的商業化權益,海外的商業化權益僅能拿到一小部分銷售分成。相較於自己單幹,License-out獲得的收益無疑會小很多。

不過,近兩年生物醫藥領域的投融資環境明顯趨緊。動脈橙產業智庫數據統計,2023年前三季度,中國共計發生128件融資事件,同比下降24%;融資額度上,為總額361.74億元,同比下降54%。

在這種大環境下,不少創新藥企處於現金流緊張的狀態,「賣崽」求生有時候也是無奈之舉。

當然,這里面有些企業是為了生存忍痛割掉「心頭肉」,但也有一些企業是兌現收益歡樂離場,這本也是市場常態。

自主「出海」陡然加速,但整體規模尚小

對比「借船」出海,其實自主出海對藥企來說具有更深遠的意義。

相較而言,我國創新藥領域的第一起自主出海有些姗姗來遲。

2019年11月,百濟神州(06160.HK)自主研發的BTK抑制劑澤佈替尼獲美國FDA批準,成為了國内第一款在美上市的抗癌新藥,實現了新藥自主出海「零的突破」,不負國内創新藥龍頭之名。

隨後在2022年,傳奇生物、北京文豐天濟醫藥科技有限公司的西達基奧侖賽、本維莫德相繼實現上市,而在2023年則有三款創新藥實現了自主出海,分别是君實生物的特瑞普利單抗、和黃醫藥的呋喹替尼、億帆生物的艾貝格司亭α。

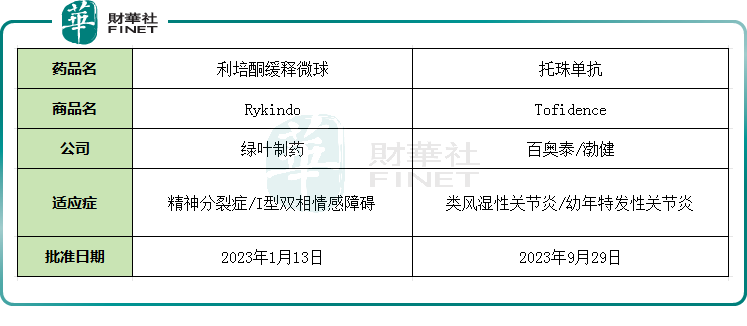

除了這6款原創的創新藥之外,實現自主出海的還有2款改良型創新藥,來自綠葉制藥和百奧泰/,時間也都是在2023年。

因此,從數量上來看,目前有6款原創及2款改良型創新藥實現自主出海,而從時間上來看,2023年我國獲FDA批準的創新藥數量呈大幅上升趨勢,有加速的迹象。

不過,相較於「借船」出海的龐大規模,自主出海的規模目前還比較小,但增長趨勢值得期待。

從發展趨勢來看,2024年美國有望進入降息周期,一二級市場的流動性或得到回補,投融資環境變好能讓現金流緊張的創新藥企緩一口氣,這或許會削弱創新藥企「賣崽」的想法。

需要指出的是,近些年國内藥企各方面的實力縱向對比是有大幅提升,但相較於海外的全球性龍頭仍有極大的差距,有實力全程單幹的畢竟只有百濟神州等少數企業。從這個角度來說,「借船」出海仍將長期存在,且還會是未來一段時期内藥企出海的主要模式。

事實上,進入2024年以來,「借船」出海之勢甚是兇猛。

據不完全統計,不過半月時間,目前已經有11起「借船」出海的例子,涉及藥明巨諾、英矽智能、百奧賽圖等多家公司。

結語

除了「借船」出海、自主出海外,還有多家跨國企業在「抄底」國内的生物科技公司,包括阿斯利康收購亘喜生物(GRCL.US)全部股權、諾華收購信瑞諾醫藥等。

這也在一定程度上反映出當下國内創新藥企研發實力得到認可,且處於比較「便宜」的狀態。

從二級市場的估值來看,亦是如此。經過漫漫熊途之後,許多生物科技企業的估值都已經「趴在地板上」了,一旦市場整體回暖,後續有望迎來新一波的上升行情,創新藥領域的情況值得持續跟蹤。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)