1月22日,港股市場延續跌勢,不過知行汽車科技(01274.HK)、宏信建發、國美零售等少部分個股依然錄得上漲。其中,高視醫療(02407.HK)股價上漲28.01%,漲幅位於市場前列,表現頗為搶眼。在市場整體下跌的背景下,高視醫療上演逆勢狂飙,引發了眾多投資者的密切關注。

眼科醫械龍頭,2023年中期實現扭虧

高視醫療於1998年成立,在過往20餘年的經營中,經銷各類眼科醫療設備、耗材,並向終端客戶提供相關技術支持服務。產品組合包括診斷、治療或手術的眼科醫療器械,且覆蓋所有七個眼科亞專科(眼底病、白内障、屈光不正、青光眼、眼表疾病、視光及兒童眼科)。

除覆蓋國内4000家醫療機構外,該公司還與19家海外品牌夥伴合作,其中17家已與高視醫療就產品訂立了獨家經銷安排,包括Heidelberg、Schwind及Optos。

雖然身處眼科這條黃金賽道,且還是國内眼科市場頭部參與者,但眼科醫械龍頭高視醫療的業績和愛爾眼科(300015.SZ)這樣的龍頭相比還是差點意思。

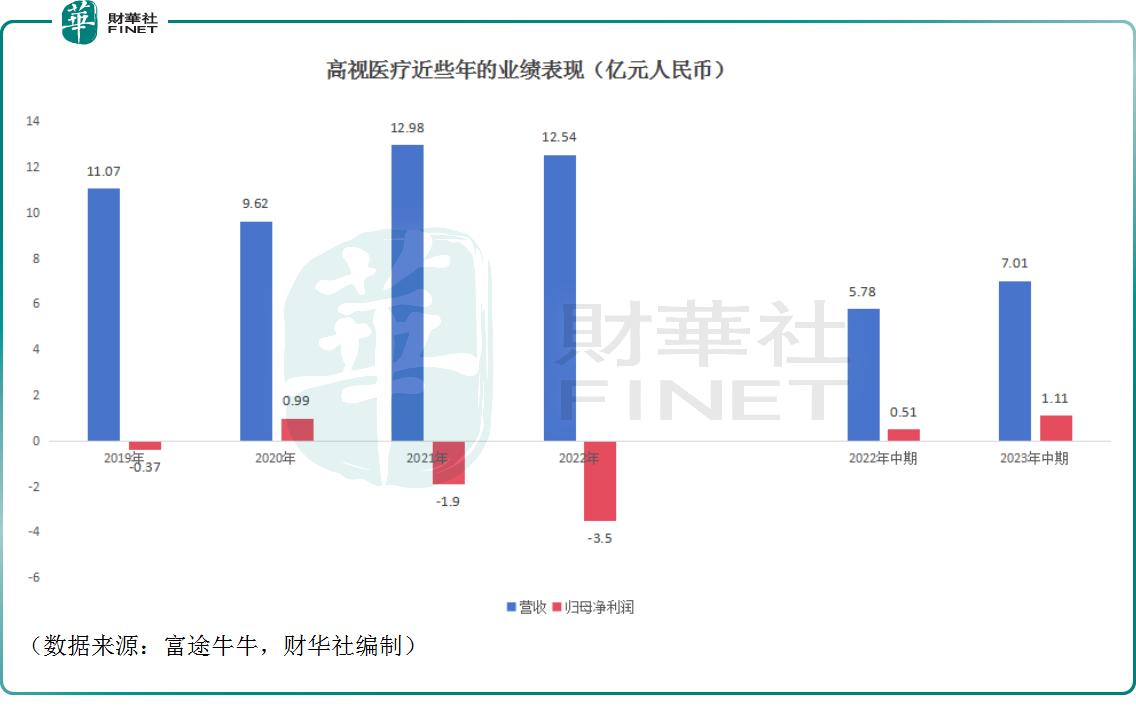

數據顯示,近些年來,高視醫療的營收時有起伏,但基本維持在11億元(人民幣,下同)-13億元區間,尚算穩健。

不過,在盈利端,該公司的歸母淨利潤並不穩定,於2021年、2022年分别虧損了1.9億元、3.5億元。

據悉,2021年、2022年業績表現不佳,除了新冠疫情影響外,也和可轉換可贖回優先股的公允價值變動有關。

業績報告顯示,如果加上優先股的公允價值虧損和優先股的匯兌虧損/收益,高視醫療的經調整利潤(非國際財務報告準則)其實都還是盈利的。

到了2023年上半年,高視醫療終於實現扭虧為盈,歸母淨利潤同比增長317.66%至1.11億元。

扭虧為盈的最主要因素是高視醫療的股份在港交所上市時,可轉換可贖回優先股自動轉換為公司普通股。因此,在2023年上半年,其優先股公允價值虧損及外匯虧損為零。

另外,從毛利率的角度來看,這項指標也從2022年上半年的48.7%提升到了2023年中期的50.8%,主要由於產品組合的優化、眼科醫療設備銷售的增長、自有產品銷量增加且成本下降等。

分產品來看,上半年銷售眼科醫療設備的收入同比增長23.08%至3.38億元;銷售眼科醫療耗材的收入約為2.55億元,同比增長23.88%;技術服務收入約為1.03億元,同比增長15.18%。

可見,2023年上半年,高視醫療的各項業務都取得了一些進展,整體向上之勢比較明顯。

自有產品收入佔比創新高

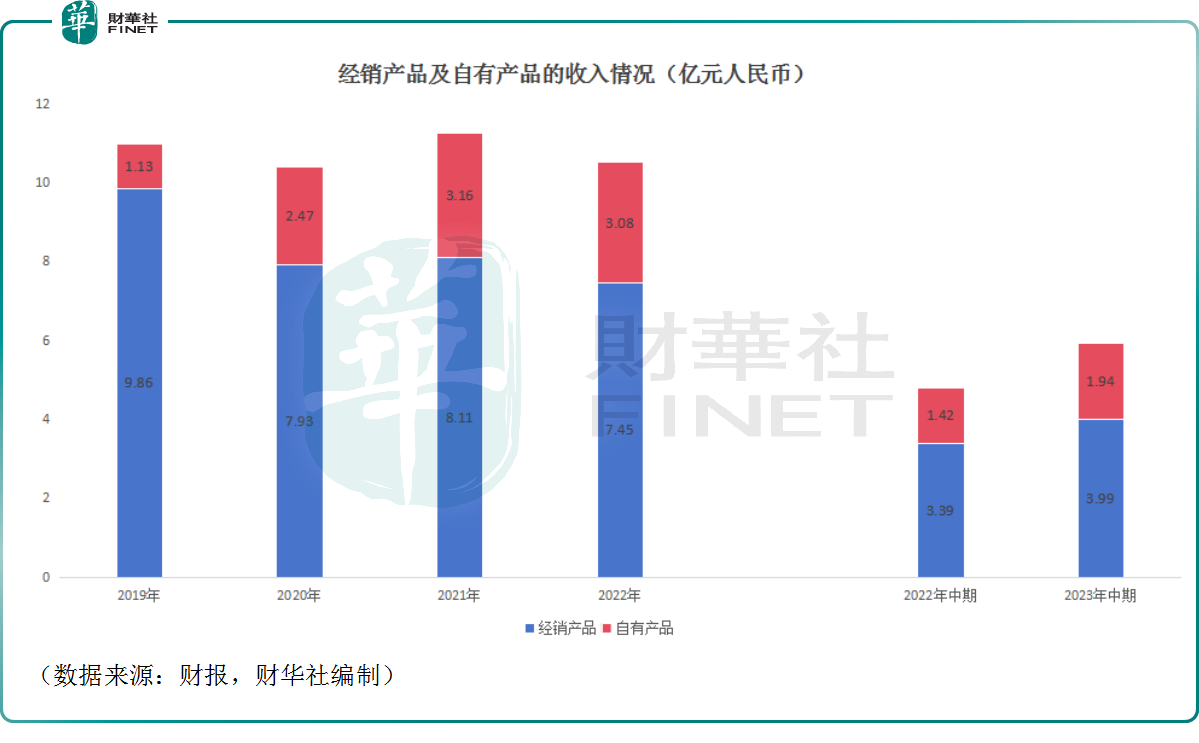

值得一提的是,高視醫療最初是依靠經銷產品起家,背負著「中間商」之名。然而,經銷模式會帶來諸多不利因素,包括影響毛利率、缺少話語權、容易被「卡脖子」等。

因此,高視醫療也有著自己的自研夢想,並在大力提升自有產品的收入貢獻比例。

自2017年開始,高視醫療逐漸切入自有產品領域,產品包括人工晶體、角膜塑形鏡、視力診斷設備、近視防控設備、視光診斷器械及手術設備輔助器械。

而切入自有產品領域的方式則是「買買買」。

2017年,該公司收購了醫療器械生產商高視雷蒙;2020年11月,該公司又拿下了主要生產電生理產品的羅蘭;2021年1月,高視醫療又入手了泰靓,開始佈局人工晶體業務。

依靠這種收購這種方式,高視醫療快速建立了自有產品組合。

數據顯示,2022年高視醫療的自有產品貢獻的收入已達到3.08億元,較2019年大幅增長,為業績貢獻了寶貴的增量。

2023年上半年,該公司實現自有產品收入1.94億元,佔其銷售產品收入比例達32.7%,再創新高。

不過,收購會帶來商譽的問題。

數據顯示,2020年-2022年,賬上的商譽分别為0.31億元、8.83億元、9.07億元。2023年上半年,商譽進一步增至9.61億元。

對於高視醫療而言,商譽是一把雙刃劍,一方面體現了企業的核心競爭力,另一方面則揭示了潛在的風險。從核心競爭力來看,商譽包括了企業的品牌知名度、優質客戶資源、獨特技術和管理經驗等無形資產。這些資產為企業帶來了穩定的盈利能力和市場份額,助力企業脫穎而出。

然而,另一方面,商譽也具有潛在風險。由於商譽的估值具有一定的主觀性,企業在並購重組等過程中容易產生商譽泡沫,導致資產負債表失真,給企業帶來隱患。

誠然,商譽在為企業帶來機遇的同時也隱藏著風險。關鍵在於,高視醫療並購的企業質地如何?能否達成業績目標?這些問題的答案將決定著該公司未來是否會面臨商譽減值衝擊。

而從近年來自有產品收入佔比的提升來看,目前情況還不錯。

結語

從行業前景來看,眼科、牙科和骨科等細分醫療賽道往往具有利潤率高、門檻高的特徵,賽道前景有值得期待的地方。

前瞻產業研究院的數據顯示,2022年,我國眼科光學儀器行業市場規模初步統計為33億元。而從市場份額來看,市場主要為進口產品所壟斷,國產眼科光學儀器制造商普遍市場份額較低,整體制造工藝水平相比國際仍處於落後階段。

除了行業本身所具備的增長趨勢外,國產替代也是一個值得關注的叙事邏輯,這或將有利於高視醫療估值的提升。

不過,對於投資者而言,一切的一切最後都要落實在業績上,高視醫療的商譽問題也依然是一個需要持續跟蹤的點。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)