1月末以來,港股IPO市場熱度十足,有多家内地企業衝刺港股市場。

2月1日,廣東晶科電子股份有限公司(以下簡稱「晶科電子」)首次向港交所遞交了招股書,擬於港交所主板掛牌上市,中信證券為獨家保薦人。

事實上,晶科電子在資本市場方面頗具經驗,並非初出茅廬。該公司曾於2016年在新三板上市,後在2019年主動退市,並於同年年底向科創板遞交上市申請。但在2020年年初,上交所對晶科電子發出首輪問詢,晶科電子並未回復首輪問詢,並於幾個月後撤回上市申請。

晶科電子在港股招股書中解釋道:「考慮到我們的高端照明及智能汽車照明業務還處於相對早期階段以及本集團戰略發展的需要,我們於2020年5月主動撤回科創板申請。」

業績受創後謀轉型

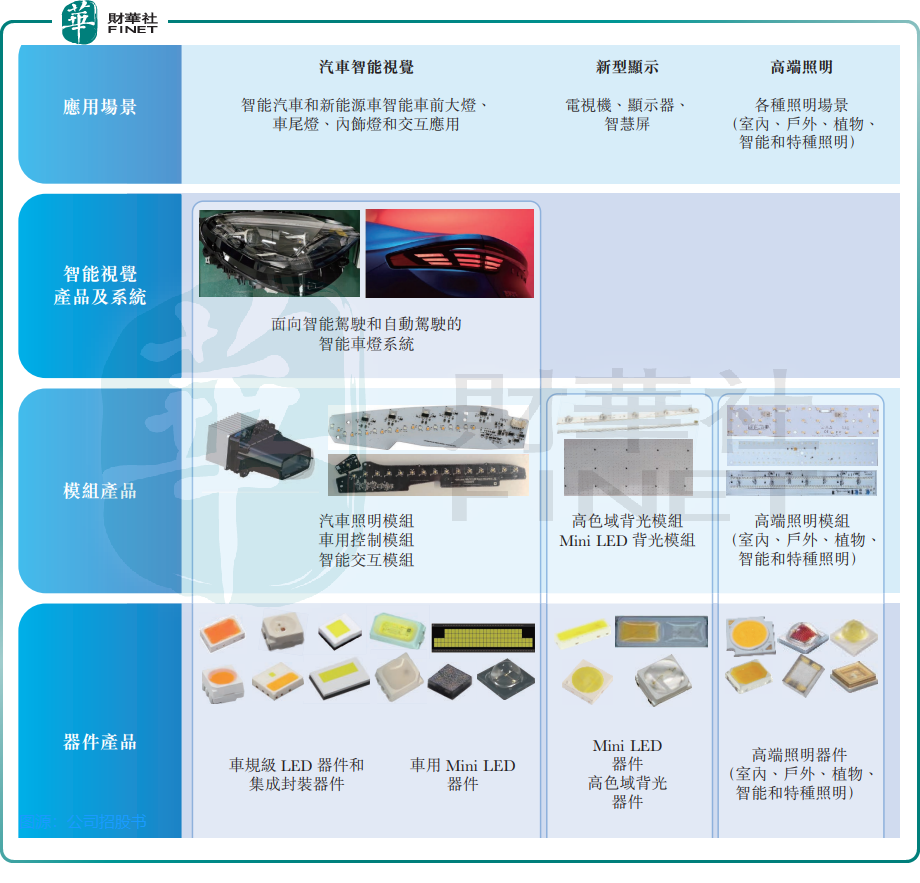

在衝刺科創板之時,晶科電子是一家傳統的LED照明器件生產商,主營業務為LED封裝器件及其應用產品,包括LED照明器件和模組、LED背光源器件和模組等。

但彼時,國内LED行業發展並不樂觀,上遊面臨產能過剩的問題,中下遊則競爭激烈。尤其是在2018年及2019年,LED行業整體發展增速顯著放緩。

在此背景下,晶科電子經營業績受到重大考驗。根據公司此前披露的A股招股書以及企查查數據,公司2018年的收入和淨利潤分别增長2.2%及32.7%,較2017年分别為49.5%及278.3%的增幅出現大幅放緩。2019年上半年,公司收入和淨利潤更是雙雙下降,分别下滑6.7%及27.6%。

為擺脫過度依賴LED封裝器件產品的影響,晶科電子開始謀求轉型。

隨著新能源車及智能汽車的發展,智能車燈已從傳統的功能性產品過渡到智能系統,並且展現出強勁的增長潛力,晶科電子由此盯上了發展前景更為廣闊的汽車智能視覺產品賽道。

於2018年,晶科電子與吉利控股共同成立領為視覺。於2021年9月,晶科電子收購領為視覺的控股權益,並自此將其業績合並入賬,由此正式涉足汽車智能視覺領域。

另一方面,隨著物聯網、人工智能等技術的發展,將LED技術與集成電路、電子控制、軟件、傳感器及光學等相結合的「LED+」技術在近些年來開始出現,並正在迅速改變高端LED智能視覺行業格局。

為此,晶科電子在原有業務的基礎上進行了轉型升級,將產品劃分為顯得更高大上的兩大領域:高端照明及新型顯示。至此,晶科電子形成了三大產品線,分别是汽車智能視覺高端照明及新型顯示。

智能車燈業務狂奔,高端照明業務難突圍

在最新的招股書中,對於自身定位,晶科電子不再將其定位為「LED封裝及應用產品生產商」,而是一家「融合‘LED+’技術的智能視覺產品及系統解決方案提供商」。

從市場地位看,晶科電子的轉型升級在很大程度上鞏固了其市場地位,並且在汽車智能視覺行業中獲得了一席之地。

根據灼識咨詢的資料,以收入計,公司於2022年及2023年前三季在中國高端照明行業器件和模塊内資廠商中排名第三,在中國中高端汽車智能視覺行業内資廠商中排名第五,在中國液晶電視背光顯示行業内資廠商中分别排名第五及第四。

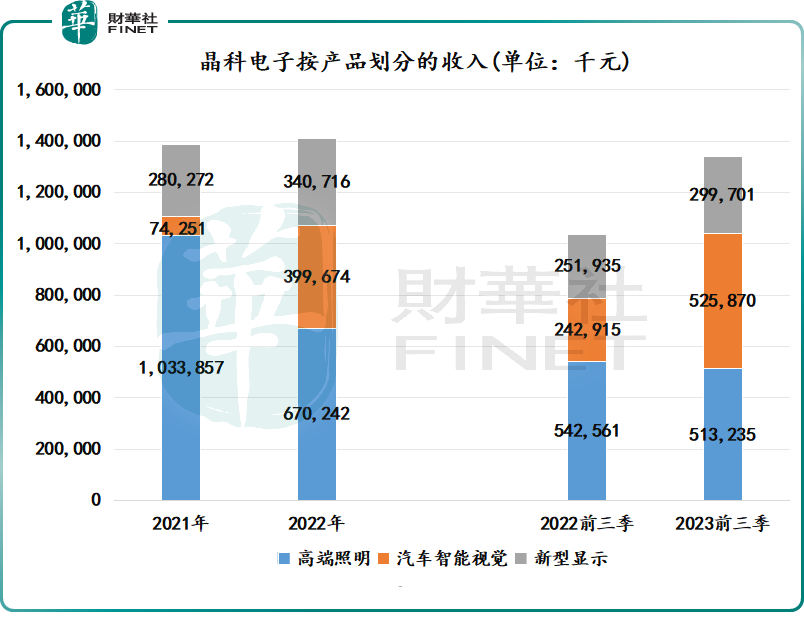

轉型升級至今已有數年,晶科電子經營業績整體出現企穩回升的態勢,但分業務板塊看,晶科電子呈現出「汽車智能視覺板塊向上,高端照明板塊向下」的格局。

反饋到業績層面,2021年及2022年,公司收入分别為13.88億元及14.11億元,母公司擁有人應佔利潤分别為8589.6萬元及4079.1萬元;2023年前三季,公司收入同比增長29.1%至13.39億元,母公司擁有人應佔利潤同比增長44.6%至5265.2萬元,表現靓麗。

分產品看,在市場競爭激烈的背景下,晶科電子的高端照明業務依然難以走出陰霾。2022年及2023年前三季,該業務收入分别同比下滑35.2%及5.4%,佔總營收比重由2021年的74.5%下降至2023年前三季的38.3%。

對於收入下降的原因,2022年是因為客戶此前囤積了LED器件和模塊,2022年優先消耗存貨;2023年前三季是因為市場競爭加劇導致照明器件和模塊的單價整體下降及海外訂單減少。

不過,隨著該業務產品組合的優化,該業務毛利率明顯提升,2023年前三季為23.6%,上年同期為18.2%。

晶科電子的汽車智能視覺業務則持續狂奔,特别是智能車燈業務銷量搶眼,成功抵消了高端照明業務帶來的不利影響。

2022年及2023年前三季,汽車智能視覺業務收入分别為4億元及5.26億元,分别大增438.3%及116.5%,成為公司第一大營收來源。

但是,有投資者提出質疑,汽車智能視覺業務或許是過去業績基數低有關,後續能否在競爭激烈的市場環境中保持強勁增長勢頭才是關鍵。

國内汽車智能視覺市場競爭也較為激烈,並且強者如林,2022年前五大内資廠商市佔率達到40.7%,晶科電子市佔率僅為0.6%。不過,晶科電子在該賽道獲客能力並不賴,其成功與

二十餘家國内汽車主機廠、汽車品牌及一級供應商建立合作關系,包括吉利汽車(00175.HK)、領克、極氪、精靈、路特斯、廣汽(02238.HK)(601238.SH)、長安汽車(000625.SZ)、理想汽車(02015.HK)、馬瑞利等車企。

基於在汽車領域取得良好成績,晶科電子的產能擴張計劃全都押注在了汽車產品。其中,位於廣東的智能車燈生產基地計劃新增產能140萬套,預計2025年下半年投運;位於寧波的車前大燈生產基地計劃新增產能40萬套,預計2026年上半年投運;位於廣州的三條車用模組生產線累計計劃新增產能412萬件,預計均在2024年投運。

此外,公司新型顯示業務收入表現比較穩健,2023年前三季收入接近3億元,佔收入比重為22.4%。

值得一提的是,儘管晶科電子近些年的轉型之路整體走得較為順暢,但公司亦不乏隱憂,其中主要有兩點:

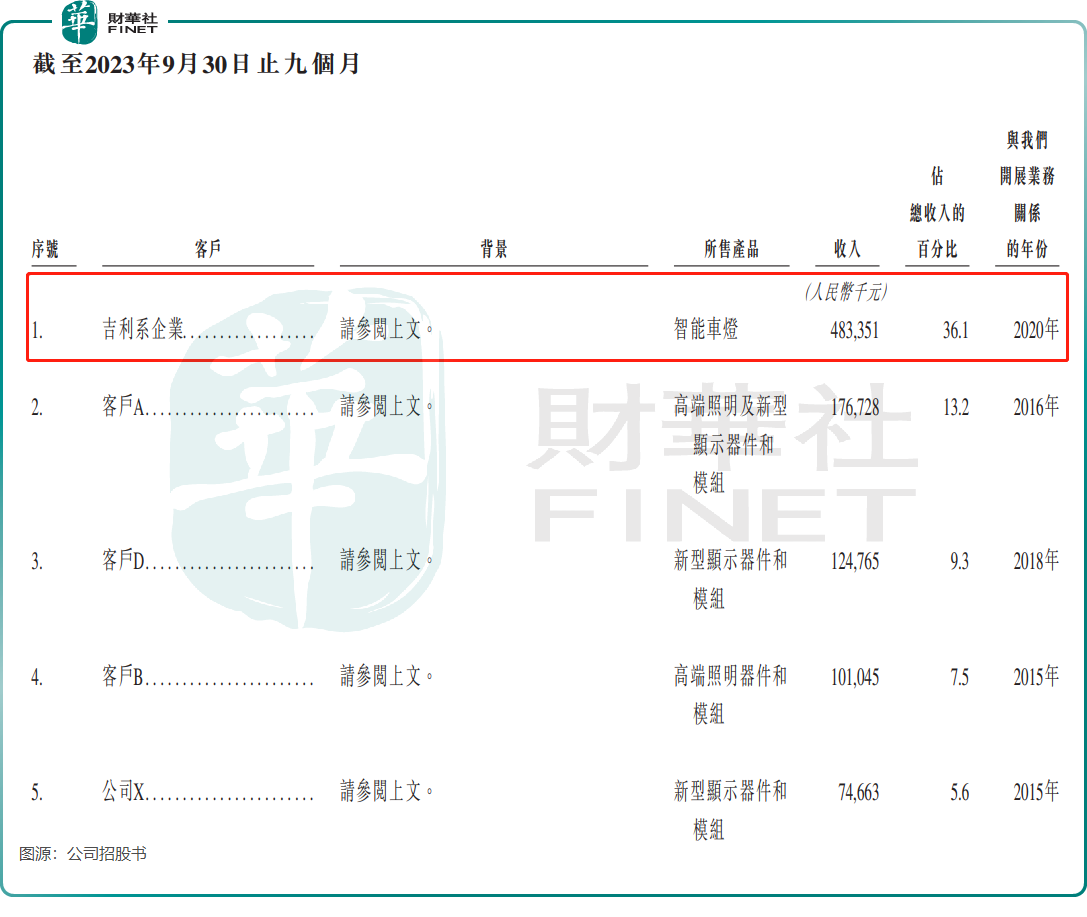

一、客戶集中度較高。2021年、2022年及2023年前三季,晶科電子來自五大客戶的收入分别佔總收入的71.8%、73.2%及71.7%。

其中,在2023年前三季,屬公司關聯方的吉利系企業一躍成為公司最大客戶,佔公司總收入比重達36.1%,收入為4.83億元。並且,公司對吉利系企業所售產品均是智能車燈,而智能車燈業務在2023年前三季收入為4.85億元,由此可計算出,公司智能車燈板塊在2023年前三季的收入有高達99.7%是來自於吉利系企業。

因此,晶科電子汽車智能視覺業務存在過度依賴單一客戶的潛在風險。

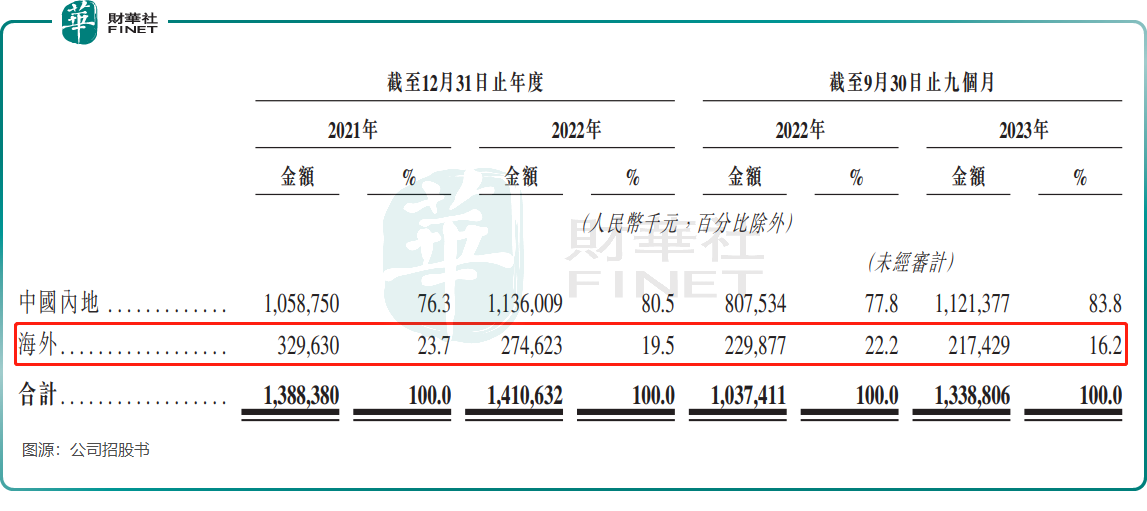

二、海外市場業務表現不佳。除了中國市場外,晶科電子的收入還來自於亞洲(中國除外)、歐洲及北美洲等海外市場。

2022年及2023年前三季,晶科電子海外市場收入均出現不同程度的下降,而中國内地市場收入則穩步增長。對於海外市場收入下降的原因,包括高端照明產品在海外訂單縮減、單價下降、疫情導致海外需求減少等。

小結:

往「LED+」技術方向進行轉型升級,並切入汽車智能視覺賽道,這是晶科電子作出的明智選擇。特别是汽車智能視覺業務增長亮眼,帶動了公司經營業績的企穩回升。

但晶科電子也面臨不少挑戰,如公司在競爭激烈的高端照明市場的競爭力有待提升,海外市場也同樣需要扭轉頹勢;新業務汽車智能視覺板塊表現則有喜有憂,「憂」方面則是公司過於依賴關聯方吉利系,公司作為市場新晉者,增強市場拓展能力和訂單獲取能力已刻不容緩。

此次若成功登陸港股市場進行融資,對晶科電子的長期發展來說也將是一個重要的里程碑,有利於公司提升產能和增強市場競爭力。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)