2024年轉眼就過了一半。今年上半年,全球經濟環境復雜多變,政經風險頻現,美聯儲依然維持緊縮性貨幣政策,高利率持續的時間有可能比預期長。

從疫情恢復過來的各國,面對地緣風險和高利率,還在探索經濟復蘇的可能性。整體來看,全球經濟尚未企穩,機遇與風險並存。

產業方面,AI依然是最熱門的賽道,芯片股英偉達(NVDA.US)衝刺全球最高市值上市公司,與此同時,其關聯企業如超微電腦(SMCI.US)、主要供應商台積電(TSM.US)等在上半年均實現非常靓麗的漲幅。與AI和半導體相關的股份,也走出了一枝獨秀的行情,例如博通(AVGO.US)今年累漲43.68%。

除了人工智能,減肥藥也備受追捧。兩大減肥藥供應商諾和諾德(NVO.US)和禮來(LLY.US),得益於減肥藥概念,股價分别累漲39.88%和55.15%。

那麽,在這些表現華麗的明星股背後,全球股市的實際表現到底如何?

IPO和上市後增發

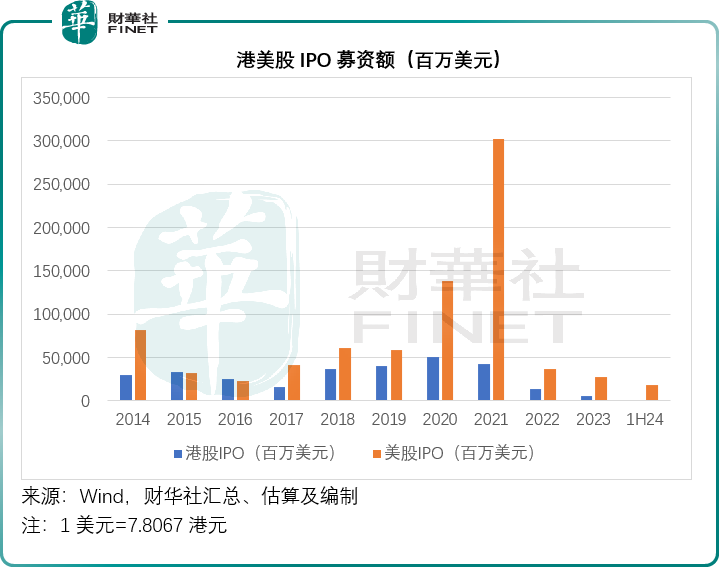

Wind數據顯示,2024年上半年,美股三大交易所合共有109家公司IPO,籌資規模達到180.94億美元,其中紐交所的IPO融資規模為100.33億美元,納斯達克交易所為78.11億美元。

對比之下,同期港股市場的IPO數量(包括創業板)只有27家,籌資總額或為95.96億港元,遠低於美股市場。

見下圖,自美聯儲2022年初展開加息周期後,港美股的IPO活動明顯放緩。

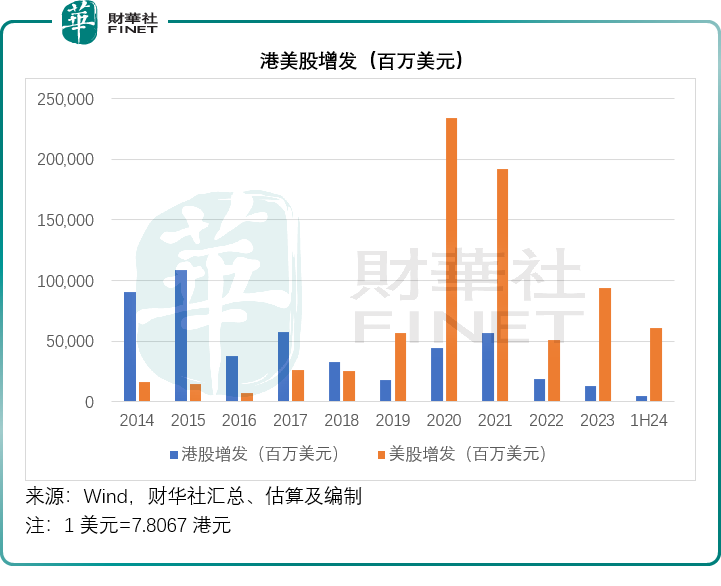

上市後融資活動方面,利息高企或令更多的上市公司考慮股權融資,美國上市公司在2024年上半年的增發籌資額達到611.61億美元,已遠超剛開始加息的2022年全年增發籌資金額,見下圖。

但是港股表現持續受壓,或是導致IPO和增發活動明顯下降的主要原因,2024年上半年,港股增發籌資金額僅374.48億港元,只相當於2023年全年的1,044.17億港元的36%左右。

按籌資淨額計算,美股IPO籌資規模最大的五家公司,分别為旅遊服務公司Viking(VIK.US)、安踏分拆的高端品牌組合亞瑪芬體育(AS.US)、提供關鍵任務雲技術的醫療保健機構Waystar(WAY.US)、安全科學公司UL Solutions(ULS.US)以及美國房地產信託公司American Healthcare REIT(AHR.US),籌資淨額分别為14.55億美元、12.77億美元、9.14億美元、8.8億美元和6.23億美元。

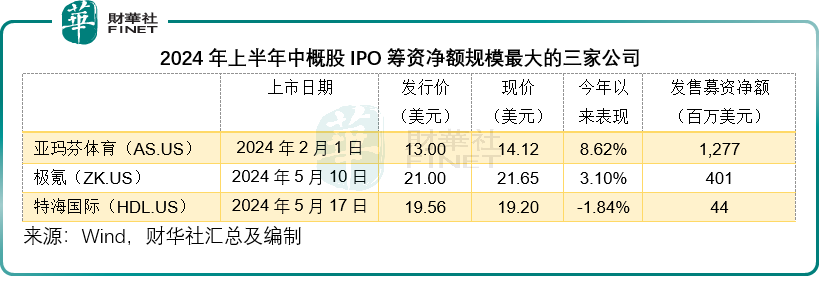

Wind的數據顯示,2024年上半年有24家中概股在美國市場上市,包括海底撈(06862.HK)分拆的海外業務特海國際(HDL.US)和吉利分拆的極氪(ZK.US),僅相當於美股期内IPO公司總數108家的22%。中概股上半年合計籌資淨額為18.48億美元,僅相當於美股市場首發融資淨額的10.2%。其中首發籌資淨額最高的是亞瑪芬體育,其次為極氪,第三為特海國際,見下表。

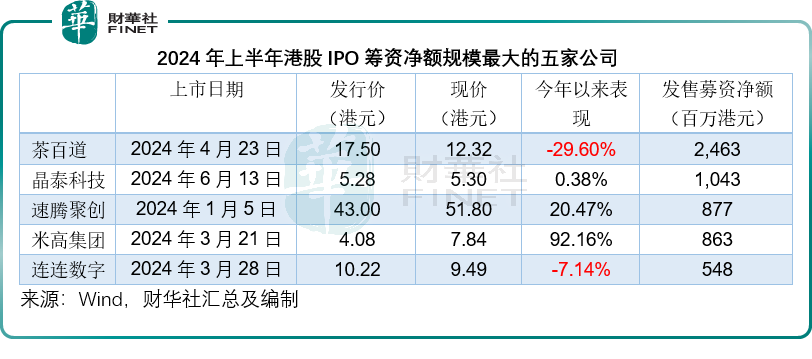

港股IPO籌資淨額規模最大的五家公司分别為茶百道(02555.HK)、晶泰科技(02228.HK)、速騰聚創(02498.HK)、米高集團(09879.HK)和連連數字(02598.HK),籌資淨額均在5億港元以上,見下表。

新股表現方面,美股新股表現最好的是從事核能解決方案的Nano Nuclear Energy(NNE.US),今年5月8日在納斯達克交易所上市,發行價4.00美元,現報24.02美元,上市至今漲幅達到5倍以上;其次為4月下旬在紐交所上市的航天公司Loar(LOAR.US),發行價為28.00美元,現報57.18美元,上市至今漲幅達到104.2%。

中概股方面,表現最好的是3月末在納斯達克交易所上市的有家保險(UBXG.US),發行價為5.00美元,現報9.61美元,上市至今漲幅高達92.2%。

值得留意的是,今年以來美股新股表現最差的是中概股即亮集團(JL.US),這是一家主要從事反光和非反光服裝飾品的香港公司,於2024年1月24日在納斯達克交易所上市,發行價為5美元,現今只有0.53美元,跌幅高達89.44%。

港股市場方面,今年上半年新股表現最好的要數長久股份(06959.HK),2024年1月上旬上市,累計漲幅已接近10倍,最主要的原因是長久股份的股權高度集中,大股東及關聯方的總持股已達98.31%,該公司只有342萬股(佔已發行股本1.69%)由其他股東持有,存在極大的股價操縱風險,已受到證監會關注。

新股表現第二佳為腫瘤醫療服務供應商美中嘉和(02453.HK),1月上市以來累計漲幅或達到2.5倍。

新股表現最差的是重型基建公司天津建發(02515.HK),4月上市以來其累積跌幅已達52.40%。

2024年上半年港美股表現

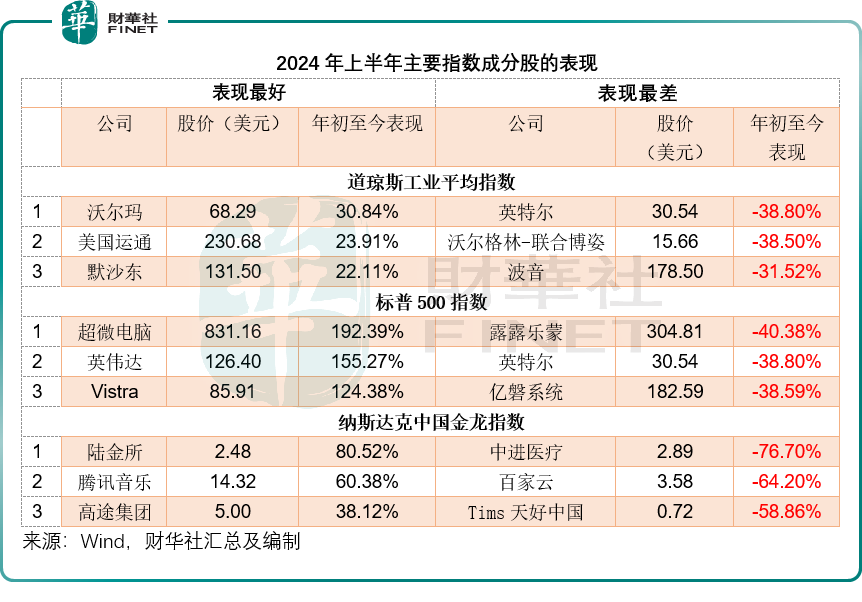

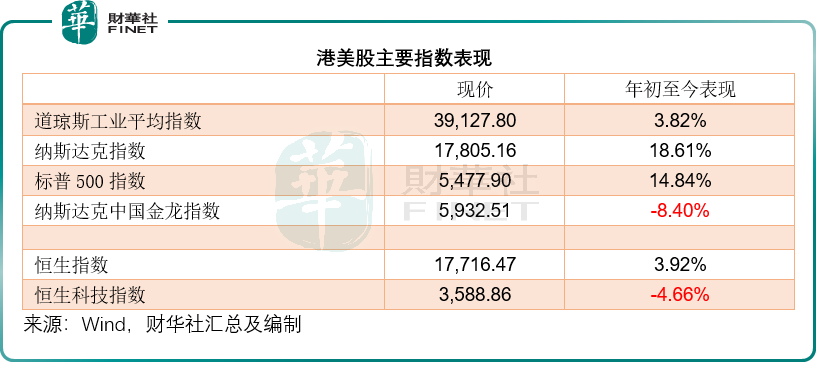

今年以來,受英偉達等科技巨頭屢創新高帶動,市值加權指數納斯達克指數和標普500指數分别錄得18.61%和14.84%的漲幅,刷新高位紀錄。另一方面,道瓊斯工業平均指數儘管也刷新高位,其表現卻明顯落後於納斯達克指數和標普500指數,今年以來累計漲幅只有3.82%,主要原因是道指為股價加權指數,權重偏向於單價較高的成分股,而且英偉達並沒有包含在這一藍籌股指數當中,因此英偉達的股價飙升並沒有帶起道指的表現。

今年上半年。道指成分股中表現最好的是零售商沃爾瑪(WMT.US)、信用卡公司美國運通(AXP.US)和制藥廠默沙東(MRK.US);表現最差的是正力追英偉達的芯片供應商英特爾(INTC.US)、美國重要零售連鎖藥店沃爾格林-聯合博姿(WBA.US),以及陷入「脆皮門」的波音(BE.US)。

包括科技大藍籌的標普500指數成分股當中,表現最好的是得益於AI基建浪潮的超微電腦、英偉達和美國最大的電力生產商及零售能源供應商Vistra(VST.US),該公司還擁有核電、煤炭、天然氣和太陽能發電產能,以及世界上最大的公用事業規模電池項目,由於AI運算需要電力,下一步的投資主體或就在電力與儲能方向,尤其新能源電力,這或也是Vistra股價飙升的一個原因。

標普500指數成分股表現最差的包括瑜伽服飾品牌露露樂蒙(LULU.US)、英特爾和提供平台工廠與軟件開發的IT服務公司億磐系統(EPAM.US),見下表。

中概股和中資股繼續跑輸。

反映中概股表現的納斯達克中國金龍指數今年以來累跌8.40%,而反映港股表現的恒生指數則僅漲3.92%,反映港股大型科技企業表現的恒生科技指數則累跌4.66%。

中概股表現最好的是中國平安(601318.SH)有股權投資的陸金所(LU.US),累計漲幅達八成;第二位騰訊音樂(TME.US),漲幅達六成。中概股表現最差的要數醫療設備供應商中進醫療(ZJYL.US)、百家雲(RTC.US)以及加拿大國民咖啡品牌Tims的中國業務Tims天好中國(THCH.US),累計跌幅介於59%-77%。財華社留意到,市值最高的中概股拼多多(PDD.US)今年以來的累計跌幅也達到5.52%。

恒生指數成分股當中,今年以來表現最好的前三分别為鋁企中國宏橋(01378.HK)、海洋石油公司中海油(00883.HK)和電力股華潤電力(00836.HK)。

恒生科技指數成分股中,今年以來累計表現最好的是美團-W(03690.HK),累漲近40%,第二位是哔哩哔哩-W(09626.HK),累漲近35%;第三是疫情後旅遊復蘇概念股攜程集團-S(09961.HK),累漲三成以上。累計跌幅最大的是東方甄選(01797.HK),跌幅達到54%以上,而曾經表現得紅紅火火的「新勢力」蔚來-SW(09866.HK)、理想汽車-W(02015.HK)和小鵬汽車-W(09868.HK)則分别位列跌幅榜的第2至第4,跌幅介於45%-50%之間。

港美股回購活動

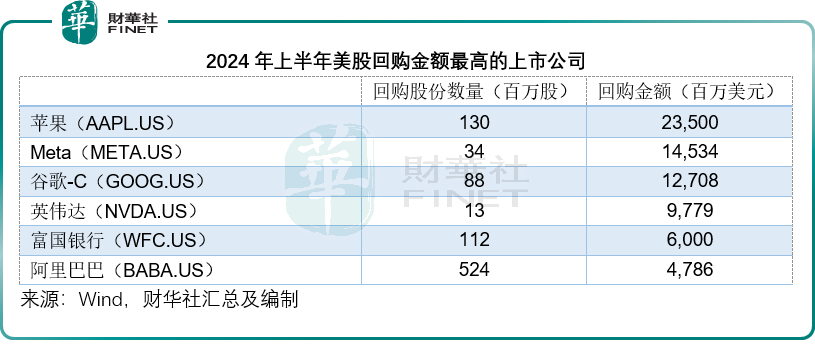

現金充裕、財務穩健的巨型美國科技巨頭,繼續大規模回購股份以回饋股東,為其股價表現提供支持。

秉持「現金中立」——即將經營活動淨現金流入在扣減投資所需後全部返還給股東的蘋果(AAPL.US),是美股市場上回購最狠的上市公司,Wind的數據顯示,其今年以來回購的金額達到235億美元。Facebook母公司Meta(META.US)和正努力發展AI以追趕微軟(MSFT.US)的谷歌-C(GOOG.US)也不甘落後,於上半年的回購金額均超越百億美元。

值得留意的是,股價大漲且屢創新高的英偉達,對其未來顯然十分樂觀,在股價處於高位時仍努力回購,於上半年回購近98億美元。此外,阿里巴巴(BABA.US)儘管市值沒有蘋果等巨企高,但回購力度並不弱,以回購金額與身量之比來看,阿里巴巴的回購慷慨度應在這些科技巨頭之上,見下表。

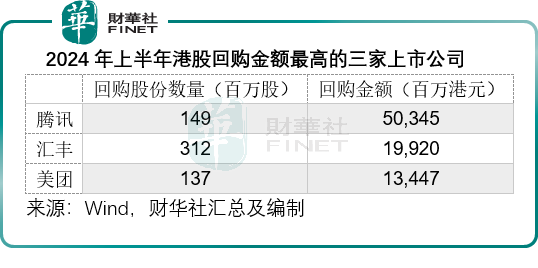

港股方面,2024年上半年回購金額最高的是騰訊(00700.HK)、匯豐控股(00005.HK)和美團,累計回購金額分别為503.45億港元、199.2億港元和134.47億港元。

結語

從當前的全球政經局勢來看,下半年可能存在很大的不確定性,這包括美國大選、歐洲多國大選、美聯儲何時轉向降息、地緣風險等,都將對全球發展帶來舉足輕重的影響,從而也影響到全球資本市場的表現。

因此,今年下半年全球股市的波動性只會有增無減,大家要系好安全帶準備衝浪。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)