新式茶飲第一股——奈雪的茶(02150.HK)股價出了歷史新低。

7月19日,奈雪股價一路走低,低見1.93港元/股,創2021年6月30日以來的股價(前復權)新低。截至收盤,奈雪跌幅為3.43%,報1.97港元/股,處於歷史地位。

隨著股價創出新低,奈雪總市值縮水至33.79億港元,較巅峰市值的325.5億港元,跌幅近九成。與之對比,年内上市的茶百道(02555.HK)總市值為155.45億港元,約為奈雪的4.6倍。

奈雪今日股價創出了新低,原因有兩點:一是港股整體走勢疲軟,拖了後腿;二是經營數據不夠給力,讓投資者失望。

7月18日,奈雪的茶在港交所發佈公告稱,今年第二季度新增48間直營門店,關停48間直營門店,不增不減。

截至2024年6月30日,奈雪的茶共經營1597間直營門店,另有297間奈雪的茶加盟門店,主要集中在中、低線城市。

面對這不溫不火的門店數據,奈雪直言,本季度需求仍未顯著恢復,公司單店模型優化已基本到位,人力、折舊與攤銷等成本短期内調整空間有限,門店收入承壓預計將對門店經營利潤率造成持續壓力。奈雪預計2024年全年新開直營門店規模低於往年,且會調整或關閉部分表現不佳之直營門店。

這意味著奈雪2024年下半年將直營門店開店「動刀」,關閉或調整表現不佳門店,預計規模會縮小。

眾所周知,自成立以來,奈雪便定位高端路線,靠直營門店打出名堂。不管是品牌調性,還是門店風格與設計、抑或產品研發,都著力打造高端的品牌形象。

同時,為角逐高端現制茶飲市場,過去幾年,奈雪門店擴張迅猛,同時為了提升顧客體驗,奈雪不僅在產品多元化方面不斷發力,更是始終堅持「大店」策略。

而「高端」「大店」「擴張」背後的代價,便是投入大、成本高,競爭大、賺錢難。

艾媒咨詢發佈的《2023-2024年中國新式茶飲行業運行狀況與消費趨勢調查分析報告》特别提到,導致奈雪淨利偏低的重要原因是其經營模式:奈雪注重「第三空間」的打造,需要非常多的人力支持,提高了其人力成本,並且營運和快速擴張兩大具有「伴生性」的不利因素,使得公司門店層面的經營成本居高不下。

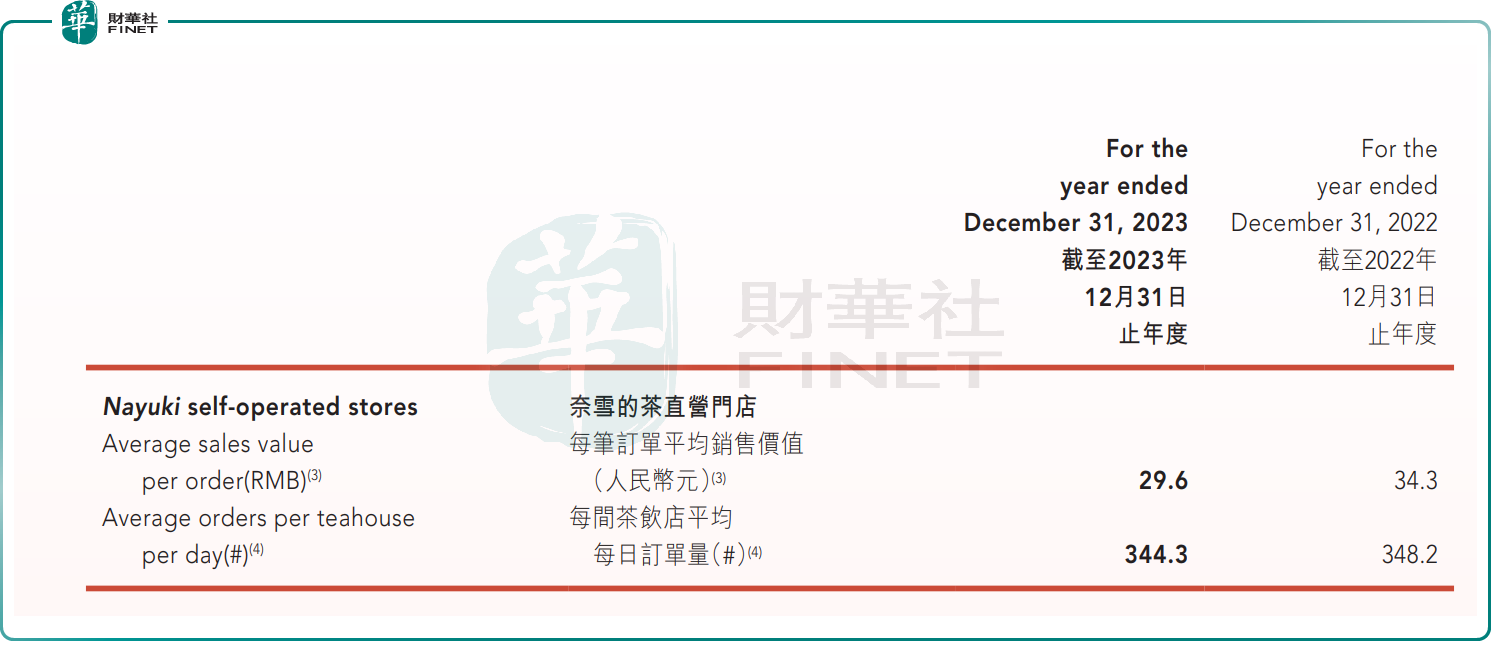

體現在經營數據上,2023年,奈雪每間茶飲店日均訂單量為344.3單,較上年同期減少3.9單;跟2021年的416.7單相比,下滑趨勢就更明顯了,每店單日減少72.4單。同時,客單價也明顯下降,2023年奈雪的茶每筆訂單均價為29.6元,同比下降13.7%。

在「量價齊跌」的情況下,疊加銷售成本、銷售費用、員工開支及折舊攤銷等增加影響,盈利層面微薄,2023年奈雪的歸母淨利潤僅有0.13億元。

作為對比,2023年同樣拿下50億元左右(茶百道收入57.04億元)營收的茶百道,年内利潤則達到11.51億元。

業績不佳,在二級市場上,奈雪上市首日便遭遇破發,之後股價持續承壓,呈現出震蕩下行的走勢,迄今股價慘遭 「腳踝斬」。

在盈利與市場競爭雙重壓力之下,此前主打「直營」的奈雪不得不把目光投向「加盟模式」,以觸達更大市場。

今年2月份,奈雪發佈加盟新政策,單店投資預算調整為58萬元起,相比之前加盟時需100萬投資金額,奈雪最新加盟政策可謂大大降低了門檻,以此來吸引更多的加盟商。

其實,放眼整個茶飲賽道,有一些品牌甚至以包括「0元加盟」在内的各種優惠政策聚合加盟商,快速做大門店規模,並通過規模效應降低成本。如,蜜雪冰城、茶百道、霸王茶姬等這些風頭上的新茶飲品牌無不是採取「加盟」策略,進而獲得豐厚利潤。

反觀奈雪,在加盟戰略上確實姗姗來遲。不過,在最新運營公告中,奈雪強調,「今年第二季度,加盟商的加盟意願較強,特别是在2024年2月優化加盟商要求後,有較多潛在加盟商提交了加盟申請。」

根據最新公告顯示,截至6月底,奈雪已有297間加盟門店。只不過這些加盟店主要集中在中、低線城市。

奈雪還強調,雖然加盟門店增長積極,但表現與直營門店類似,收入同樣受到需求不振影響。這也意味著加盟戰略並未給奈雪上半年帶來更多驚喜,能否從中受益,仍有待時間觀察。

然而,鑒於當前投資環境疲軟且追求穩定的每股收益之背景,奈雪所採取的「直營+加盟」雙輪驅動模式尚未為其帶來顯著的經濟效益。在此情境下,投資者對奈雪的發展前景維持著「謹慎」的預期,這一觀點從新低的股價中得到驗證。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)