美聯儲宣佈降息50個基點,開啓了新一輪的降息周期,而在此之前,歐洲央行、英國央行和加拿大央行都已開啓了降息。

一方面,降息令黃金的持有機會成本下降,另一方面,降息令美元相對其他貨幣(尤其日元)的匯價下降,讓以美元計價的黃金吸引力增強,這是直觀原因。

地緣局勢,主要發達國家下半年大選或影響國際政經局勢,激發市場避險情緒升溫,亦是金價上漲的驅動力。

從世界黃金協會的數據來看,黃金的回報率已跑赢債市和股市,LBMA(倫敦金銀市場)的黃金被動管理ETF一年回報高達34.09%,遠高於MSCI世界指數ETF的回報率26.57%、彭博巴克萊全球綜合指數(BBG)債券的回報率10.11%。

上述的基本面因素推升了黃金的需求,那麽到底誰在買黃金?

誰在買黃金?

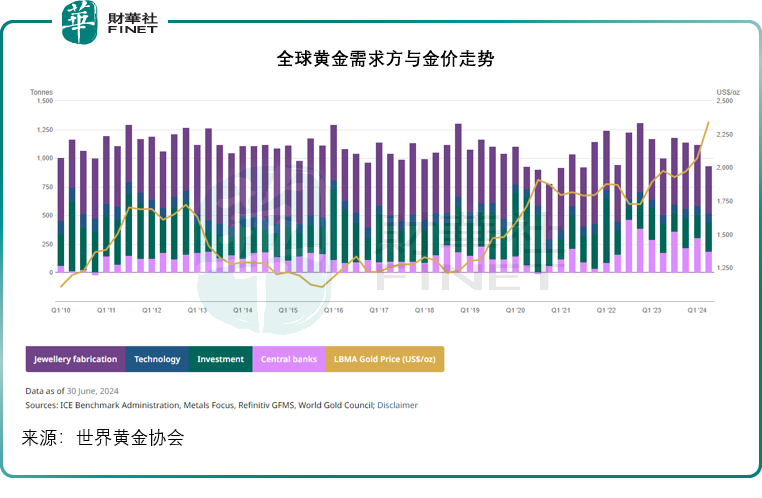

從黃金的需求端來看,需求方大致可分為珠寶鍛造、科技工業、投資、央行,從下圖可見,2022年下半年起,央行開始大量囤積黃金。

世界黃金協會的數據顯示,2022年全球央行合共增持黃金1,082噸,是有史以來央行增持黃金量最高的年份,2023年央行也增持1,037噸黃金,僅次於2022年,這或是這場黃金價格升勢的起點。2022年增持黃金儲備最高的是土耳其央行,而我國在2022年和2023年都積極增持黃金儲備。

該協會在今年對70家央行進行了調查,有29%的央行表示有計劃在未來12個月增加黃金儲備,這也是其2018年開展有關調查以來最高的水平,主要原因包括戰略佈局、國内黃金生產、以及緩衝金融市場風險,包括通脹和地緣風險。

今年上半年,土耳其依然是增持黃金最多的央行,增持量或達到44.75噸。

世界黃金協會的數據顯示,於2024年第2季,黃金儲備量最高的是美國,達到8,133.46噸,佔其外匯儲備的72.41%,因美元為全球最活躍的結算貨幣,需要大量的黃金儲備作為後盾;其次為德國,持有3,351.53噸,佔總外匯儲備的71.46%;再次為意大利、法國和俄羅斯。中國則排到第六,黃金儲備或為2,264.32噸,佔外匯儲備的比例或大約為4.91%。

從上圖可見,在疫情開始的2020年初,金價掀起了一輪波瀾壯闊的漲勢,而這一漲勢主要來自投資的推動。2020年第1季和第2季,隨著黃金ETF的大量資金流入,這些ETF需要買入實物黃金進行對衝,這兩季投資用黃金需求分别達到554.5噸和592.7噸,遠高於其他需求端。

最近兩個月,隨著金價屢創新高,回報領先其他資產類,黃金ETF的資金流入量也在增加。

世界黃金協會的數據顯示,今年8月,全球黃金ETF已連續四個月錄得淨流入——所有地區均見淨流入,其中西方基金淨流入最高。金價上漲和淨流入增加,帶動全球黃金AUM(資產管理規模)今年以來累漲20%,至2570億美元,再創月末新高。

ETF近來錄得淨流入的主要原因包括:1)降息預期,令持有黃金的機會成本下降;2)黃金走高令不少黃金ETF的價内認購選擇權(Call)獲悉數行使,基金管理人需要在到期日買入黃金進行對衝;3)地緣局勢加劇的風險對衝。

從上圖可以看到,央行和投資的周期性波動是推高金價的重要原因,而珠寶鍛造則是黃金需求最大的類别,而且更為穩定。

值得留意的是,儘管金價高企讓熱衷於買金的印度消費者望而卻步,但是7月末印度大幅削減黃金進口價,讓黃金再度煥發吸引力,當地的珠寶零售商和消費者也開始蠢蠢欲動。

總結

降息周期才剛剛開始,美元匯價或隨之下行,加上下半年隨著主要發達國家大選和地緣局勢的潛在政經風險,黃金的避險需求或上升,這些都有利於金價。

另一方面,降息刺激經濟發展,或推動股市反彈,而重新赢回資金,或多少影響到黃金ETF的資金流入量。

短期而言,央行降息的支持和政經風險的需求下,金價應仍有上漲的動力,但長遠而言,金價的漲勢未必會一直持續,投資者需注意風險。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)