在英偉達(NVDA.US)、Meta、台積電(TSM.US)等科技股的帶動下,美股市場在2024年延續了此前的強勁走勢,其中道指年内大漲了14.3%,並在近日再度創下新高。

而受益於美股市場牛市行情,摩根士丹利(MS.US)、美國銀行(BAC.US)、摩根大通等投行的日子過得相當滋潤,直接賺腫了,股價也迎來了大幅上漲。

多家投行大賺

10月16日(當地時間),摩根士丹利發佈了2024年第三季度業績,多項指標表現亮眼。

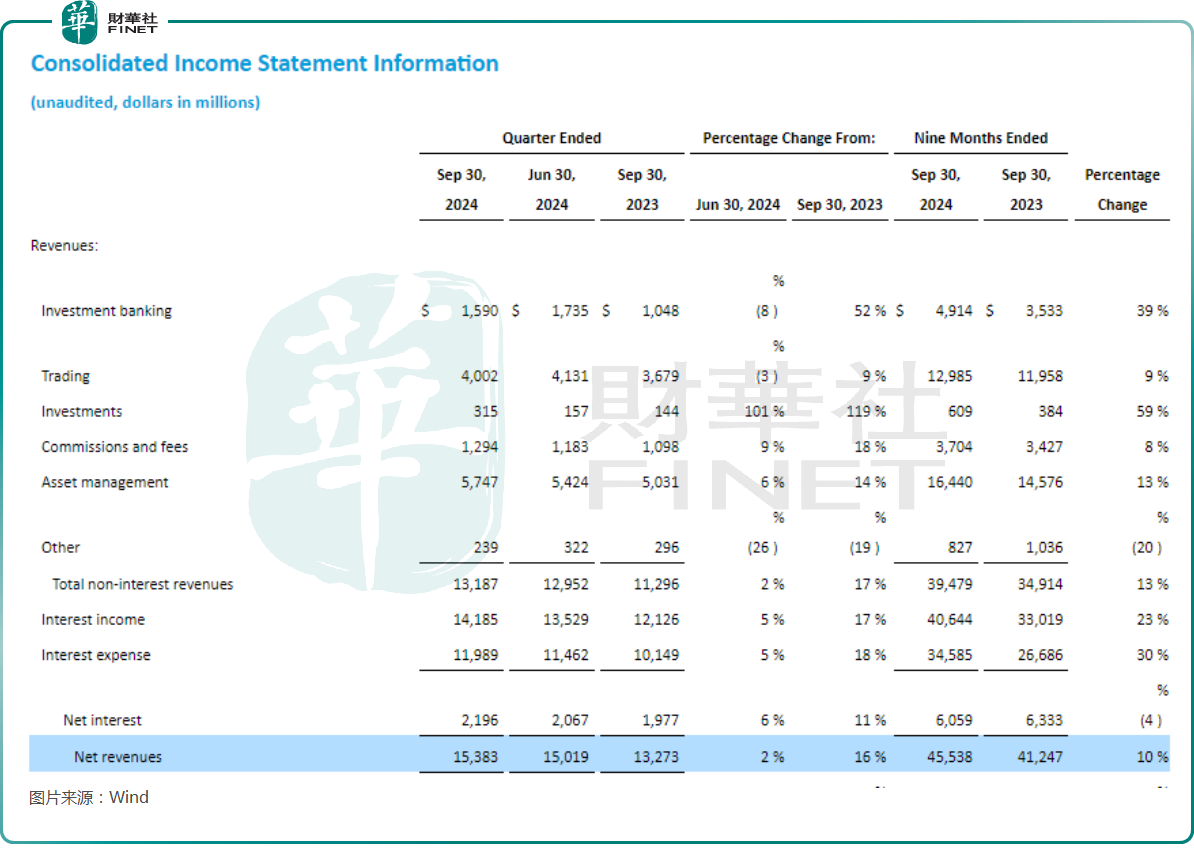

數據顯示,第三季度,摩根士丹利實現營收153.8億美元,同比增長16%,超出市場預期;淨利潤為31.9億美元,同比增長32%;每股收益為1.9美元,高於市場預期的1.6美元。

摩根士丹利之所以能在三季度取得亮眼業績主要歸因於其多項業務的收入均超出了市場預期。

其中,財富管理收入同比增長14%至72.7億美元,創下新高並超出預期,主要得益於客戶資產流入量增加和交易收入強勁。

股票交易收入同比增長21%至30.5億美元,勝於預期;投資銀行收入同比增長56%至14.6億美元,同樣大超預期;固定收益收入為20億美元,同比增長3%,也要強於預期。

據悉,今年年初時,摩根士丹利的高層管理人員對公司近期實現利潤目標的能力持更為謹慎的態度,導致其股價一度表現比較萎靡。

然而,從現在的股價走勢來看,摩根士丹利表現亮眼,股價於10月16日大漲6.5%,再創新高,年初至今則累漲了31.8%。

值得注意的是,在美股市場走強的大背景下,業績和股價表現優異的投行還有很多。

美國銀行近期發佈的業績報告顯示,於第三季度,公司實現營收254.9億美元,小幅超出預期;淨利潤同比下降12%至69.0億美元;每股收益0.81美元,超出分析師普遍預期的0.77美元。

業績超預期主要得益於投行和交易業務表現強勢,而淨利息收入同比下降2.9%至141億美元,但仍好於預期。

10月11日(當地時間),摩根大通也發佈了三季報。數據顯示,第三季度,公司實現營收433.2億美元,高於預期;淨利潤為129億美元,好於預期。

此外,高盛、花旗、富國銀行近期披露的業績也都超出了市場預期,並且這些投行近期的股價表現也都表現亮眼,其中富國銀行、高盛、摩根大通均在近期創下新高。

有分析師稱,總的來看,華爾街投行的消費者業務和企業客戶業務普遍表現強勁,這也表明美國經濟有可能實現軟著陸。

美股市場後續如何走?

值得一提的是,雖然受益於市場強勢,華爾街大行賺得盆滿缽滿,但對於美股後續走勢,這些知名機構的看法似乎出現了一些分歧。

隨著標普500指數的上漲,瑞銀集團的Jonathan Golub和Patrick Palfrey在周二(當地時間)上調了該指數的年底預期。據悉,這兩位分析師將預測值從5600點上調至5850點,同時將2025年的預測值從6000點上調至6400點。

截至10月16日(當地時間),標普500指數的點位是5842.47點,這也意味著這兩位分析師預期2024年股指不會進一步上漲,但該指數在未來15個月内將再攀升9%。

CFRA Research的首席投資策略師Sam Stoval則在近日表示,自1947年以來,標普500指數經歷了11個牛市。在每個牛市的第二年後,指數都會在接下來的12個月内至少經歷一次超5%的回調,有時甚至會直接成為新的熊市。

Sam Stova稱,此前經歷的5個牛市在第二年後的跌幅在10%-20%之間,有3個牛市就轉成了熊市。本輪牛市的第一年,標普500指數上漲了22%,第二年的漲幅則達到了34%,遠高於中值11.5%,隨著牛市進入第三個年頭,美股尤其是大盤股目前的高估值「令人擔憂」。

美國知名投行Stifel的首席股票策略師Barry Bannister在周三(當地時間)的採訪中也表示,根據以往市場在繁榮時期的規律,標普500指數今年可能再攀升10%,至6400點左右。

不過,隨著2025年通脹擡頭,標普500指數可能會大幅回落25%,至4750點,回到2024年開始時的點位。

更多精彩內容,請登陸

財華香港網 (https://www.finethk.com/)

現代電視 (http://www.fintv.com)